BTC/HKD+0.97%

BTC/HKD+0.97% ETH/HKD+0.18%

ETH/HKD+0.18% LTC/HKD+1.47%

LTC/HKD+1.47% ADA/HKD+3.09%

ADA/HKD+3.09% SOL/HKD+1.05%

SOL/HKD+1.05% XRP/HKD+2.46%

XRP/HKD+2.46%來源:老雅痞

隨著FTX交易所的毀滅性崩潰,數字資產行業經歷了Mt Gox以來最令人震驚的托管公司破產。在這份報告中,我們分析了FTX的銀行擠兌、尋求自我托管的安全性,以及比特幣最強者的反應。

至少可以說,在2022年11月6日至14日期間發生在數字資產行業的事件是引人注目、令人震驚和失望的。在短短一周內,最受歡迎、交易量最高的交易所之一FTX.com經歷了:

銀行擠兌。

停止客戶取款。

與競爭對手幣安的收購談判以失敗告終。

被發現客戶資金缺口有80億至100億美元。

據稱他們的交易所錢包被黑了5億美元。

與姊妹公司FTX US一起申請破產保護。

揭露了Alameda / FTX實體的瀆職行為。

這樣的事件對行業來說是一個巨大的打擊,讓數百萬客戶的資金陷入困境,破壞了多年來頗具建設性的行業聲譽,并產生了新的可能仍未被發現的信貸傳染風險。這一事件讓人回想起了2013年Mt Gox的破產。

在這種混亂中,重要的是要記住數字資產空間是一個自由市場,這個事件代表的是一個受信任的中心化實體的失敗,而不是底層加密技術的失敗。比特幣沒有救市的辦法,整個行業去杠桿化的森林大火將清除所有過度投機和瀆職行為,盡管這一過程會帶來巨大的痛苦。隨著對交易所儲備證明的重新關注以及對自我托管的推動,市場將在未來數月乃至數年痊愈、恢復并變得更加強大。

在本周的報告中,我們將介紹:

證監會:將繼續指導、推動區域性股權市場全面實現數字化轉型:金色財經報道,數字化賦能區域性股權市場創新發展研討會暨“益企融”發布會在深圳舉辦。證監會市場二部副主任吳奇超表示,區域性股權市場區塊鏈建設工作在穿透式監管、標準規范、資源整合、創新應用等方面取得了顯著成效,下一步證監會將繼續指導、推動區域性股權市場全面實現數字化轉型,包括建立完善企業數字檔案、深入推進鏈上創新應用建設、推動業務智能合約開發、進一步加強市場聯通等。[2023/8/13 16:23:37]

關于FTX鏈上錢包的銀行擠兌細節。

對交易所余額和自我托管的更廣泛影響。

觀察對比特幣長期持有者信心的影響。

“

部分儲備金

關于FTX如何在資產負債表上出現80億至100億美元的缺口,并損失客戶存款的真相最終會浮出水面,盡管大量證據表明,FTX是通過姊妹對沖基金Alameda Research挪用的資金。

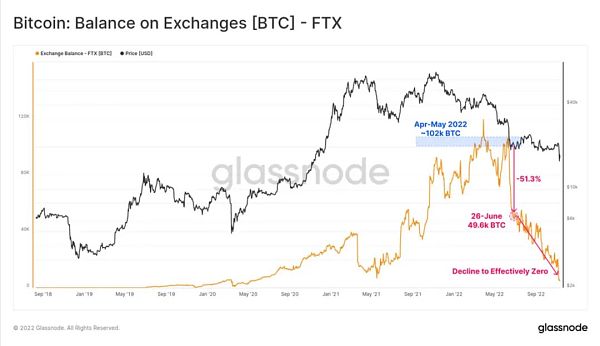

多年來,跟蹤FTX的交易所儲備對許多數據提供商來說都是一項挑戰,我們自己的經驗是,FTX使用了一個相對復雜的剝離鏈系統來進行BTC儲備。在今年4月至5月,我們集群內的FTX儲備達到了超過10.2萬枚比特幣的峰值。這一數字在6月底大幅下降了51.3%。

此后,儲備金持續下降,直到在本周的銀行擠兌中實際歸零。隨著Alameda挪用客戶存款的指控浮出水面,這表明Alameda-FTX實體實際上可能在LUNA、3AC和其他貸款人破產后,在5月至6月經歷了嚴重的資產負債表減值。

Arca要求DeFi協議Gnosis全面改革其運營:金色財經報道,加密貨幣對沖基金Arca呼吁DeFi協議Gnosis全面改革其運營,因為Arca認為這無法為代幣持有者帶來價值。Arca在2017年投資了Gnosis代幣(GNO),Arca認為其團隊需要回到“制圖版”上,首先要返還一些投資者的錢。Arca認為,不僅該項目的產品未能獲得成功,且Gnosis團隊也偏離了其原始白皮書的承諾,并以不負責任的方式管理其財務狀況。Arca呼吁該項目就GNO發出要約收購,并向希望退出的投資者返還資金。[2020/9/4]

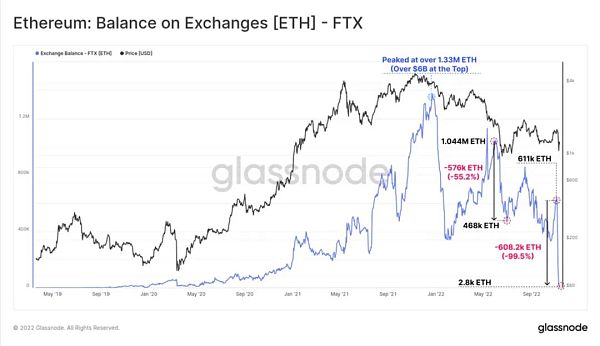

FTX持有的ETH供應也經歷了兩個顯著下降時期:

6月,儲備下降了-57.6萬枚ETH (-55.2%)

本周,從61.1萬枚ETH下降至2800(-99.5%)

與比特幣的余額類似,這使得FTX擁有的錢包中幾乎沒有ETH,銀行擠兌有效地清理了資產負債表中的余額。

當著眼于穩定幣儲備時,我們可以看到,FTX的總儲備從10月19日開始顯著下降,從7.25億美元到隨后一個月的歸零。

穩定幣余額在6月拋售后大幅飆升至一個新的持續高度,而當時BTC和ETH儲備已急劇下降。這可能進一步表明,在該階段發生了一定程度的資產負債表減值,需要用穩定幣交換或借出BTC和/或ETH抵押品。

盡管FTX和Alameda之間到底發生了什么仍存在很大的不確定性,但仍然有越來越多的鏈上數據表明,早在5-6月就已經形成了缺口。這是交易所極有可能不可避免崩盤的前兆。

WazirX CEO:印度政府正磋商加密監管措施 并非要實施全面禁令:6月15日消息,針對媒體報道印度正尋求出臺禁止使用加密貨幣的法律,印度加密領域人士認為這還為時過早。交易所WazirX首席執行官Nischal Shetty表示,并沒有看到印度政府打算全面禁止加密貨幣。他稱,這些都是泄露的信息,政府肯定會有行動,但沒人能弄清楚,它是專門討論一項禁令,還是只是討論推進監管。現在有很多假設。Nischal Shetty聲稱已與相關政府官員進行過探討。他表示,政府官員對監管非常積極,同時有些官員也直言不諱地表示過,禁令不是解決辦法,禁止一項技術不是解決辦法。Nischal Shetty相信政府正在進行磋商,以確定下一步監管措施。此前6月12日消息,印度時報報道稱,一位政府高級官員透露,印度正尋求出臺禁止使用加密貨幣的法律。(CoinDesk)[2020/6/15]

自我托管的安全性

在整個行業范圍內,隨著持有者尋求自我托管的安全性,我們看到了代幣以歷史性的速度從交易所撤出。以下圖表描繪了自11月6日以來交易所、投資者錢包群和礦工的總余額變化,而當時FTX交易所的傳言仍處于萌芽階段。

交易所見證了歷史上最大的BTC總余額凈下降之一,7天內下降了72.9萬BTC。過去只有三個時期可以與之相提并論:2020年4月、2020年11月、2022年6月至7月。

以太幣的情況也類似,上周有101萬ETH從交易所提出。這是自2020年9月“DeFi之夏”高峰以來最大的30天余額下降,當時對ETH作為智能合約抵押品的需求極高。

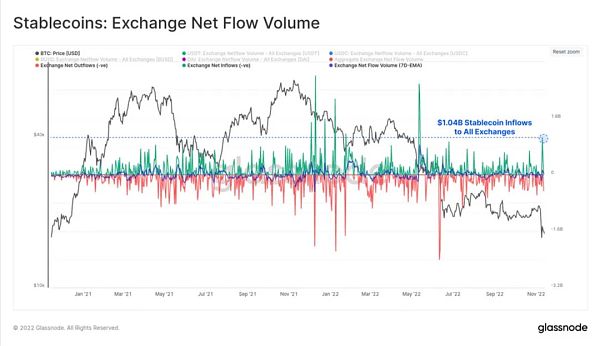

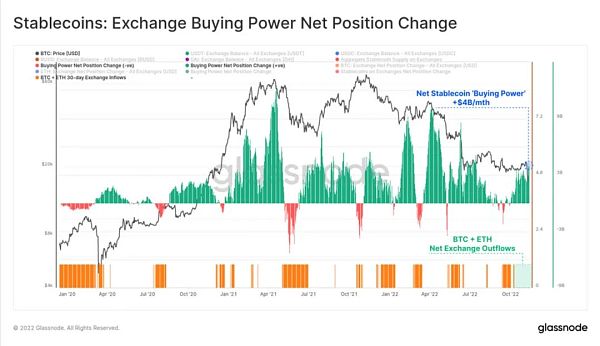

雖然BTC和ETH交易所儲備本周下降,但穩定幣在凈流入交易所,11月10日USDT、USDC、BUSD和DAI的合計流入超過10.4億美元。這是歷史上第七大單日凈流入。

動態 | 比特幣期貨COT周報:空頭勢力全面崛起 機構對比特幣看法轉為負面:本周比特幣大跌,COT持倉報告中的倉位布局也反映了這種價格趨勢。首先,賣方(Dealer)賬戶多頭開始壓倒空頭,總體凈多頭持倉22手,顯示了市場中空頭因素的主導地位。大型投資基金(Asset Manager)賬戶多空倉位大幅減少,凈持倉轉為空頭,顯示之前推動市場向上的主力多頭資金已經暫時受到打壓而撤退。機構多空比降至1以下,說明機構對市場看法轉向負面。綜合而言,市場中空頭勢力全面崛起,未來幾周的比特幣市場會以空頭主導,不排除市場會出現短期的反彈波動,但建議投資者在配置中以空頭策略為主,降低多頭策略的盈利預期。[2019/9/28]

這將所有交易所儲備持有的穩定幣推高至411.86億美元的歷史新高。我們還可以看到BUSD的主導地位顯著上升,其交易所儲備超過了214.4億美元。這可能是幣安最近向BUSD進行穩定幣整合,以及其作為世界上最大交易所的主導地位日益增長的結果。

USDT交易所儲備在近幾個月略有下降,而USDC儲備則大幅下降,這表明市場偏好正在發生潛在轉變。

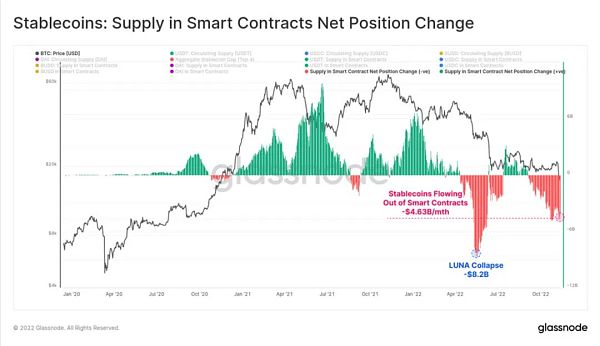

有趣的是,這些穩定幣中有大量來自智能合約,并以每月46.3億美元的速度從以太坊智能合約中撤出。這突顯出對美元即時流動性的需求已變得十分迫切。

韓國首爾地方警察局對bithumb交易所展開了全面搜查:韓國首爾地方警察局今日關于交易所造黑客入侵事件向首爾江南區bithumb交易所派遣了搜查官對服務器等被黑資料進行搜集。據悉,bithumb在去年遭遇兩次黑客攻擊,3萬多客戶的資料被泄露。[2018/2/1]

因此,市場進入了一個有趣的狀態,中心化實體發行的穩定幣正流入交易所,而兩大加密資產比特幣和以太坊正以歷史性的速度退出。

從這里我們可以看到,總體上,穩定幣在交易所的凈購買力增加了40億美元/月。這表明,盡管市場動蕩,投資者似乎更傾向于持有無信任的BTC和ETH資產,而不是中心化實體發行的穩定幣。

這是一個相當有趣的信號,可以被認為是對底層資產有信心的建設性信號,也是市場在自我托管中尋求安全的一個案例。

比特幣余額激增

隨著如此大量的比特幣流出交易所,我們可以看到在所有錢包群中,FTX事件引發了投資者行為的明顯變化。鏈上錢包在FTX崩潰期間經歷了凈余額增長。對于一些群體來說,這是一個180度的轉變。

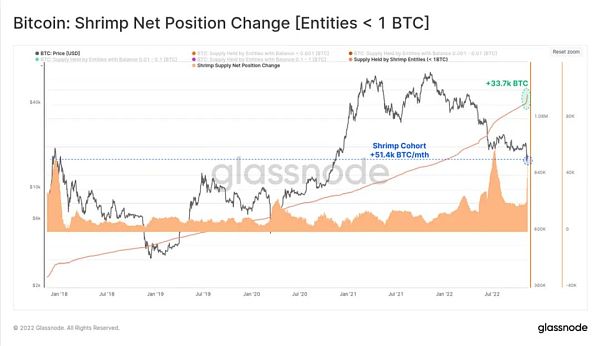

持有BTC<1的錢包僅在本周就增加了3.37萬 BTC,30天內增加了5.14萬BTC。這一水平的余額流入在歷史上排名第二,超過了2017年牛市的峰值。

擁有1到10個比特幣的錢包群體同樣激進,從交易所撤出了48.7萬比特幣,收購率接近2017年的牛市峰值。持有少于10個比特幣的實體現在控制著超過15.913%的流通供應,這是一個令人信服的歷史新高。

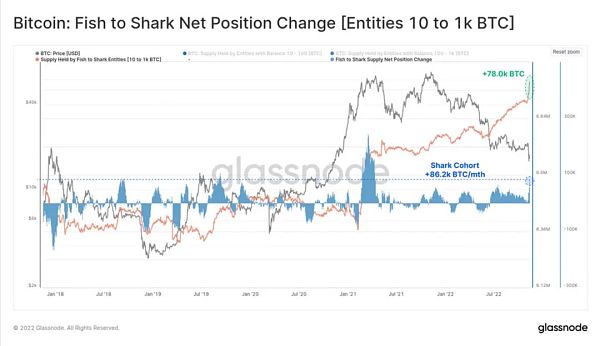

持有10到1000BTC的錢包群體通常被稱為Fish和shark。這個隊列反映了具有高凈值個人、交易公司和機構投資者數量級余額的實體。

在經歷了幾個月的緩慢增長后,本周該隊列的余額顯著增加了7.8萬BTC,這是該隊列歷史上最大的7天余額增長之一。這可能在一定程度上反映了一種“先退出,以后再問問題”的心態。

對于擁有>1000 BTC的鯨魚用戶,我們只考慮直接流入和流出交易所的代幣。這是為了更好地反映這些大型實體的真實投資者活動。鯨魚玩家最近幾周實際上是凈積累者,30天的余額變化為+5.37萬BTC。

然而,他們在本周的網上參與比其他群體低一個數量級,余額僅小幅增加了3570BTC。

最后,在余額變化方面還有比特幣礦工。這已經是一個陷入困境的行業,由于最近的比特幣價格下跌,他們承受著極大的壓力。隨著算力價格跌至歷史最低點,礦工們本周被迫清算約9.5%的國庫,賣出了7760枚比特幣。這是自2018年9月以來礦工余額最嚴重的月度下降,顯示了比特幣礦工的順周期特性。

HODLer的決心

在最后一部分,我們將介紹比特幣HODLer的反應,以確認是否有明顯的信念喪失。考慮到FTX崩盤的影響規模和深遠后果,如果說哪個時刻是HODLer對該資產失去信心的時候,那么可能是現在。

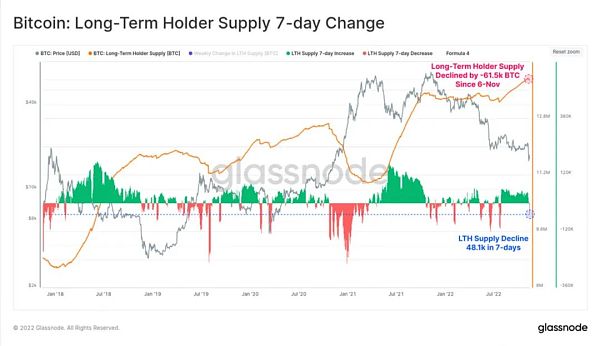

自11月6日以來,長期持有者的供應(也就是統計學上最不可能被賣出的)已經下降了6.15萬BTC。在過去的7天里,大約有4.81萬比特幣被賣出,這當然是一個不小的事件。然而,考慮到上述余額變化的規模,并與歷史先例進行比較,這還不足以推斷信念的普遍喪失。然而,如果這種情況發展成LTH-供應的持續下降,則可能表明情況并非如此。

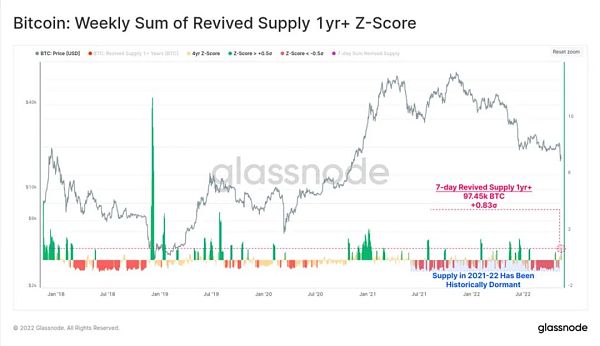

下面的圖表展示了超過1年的每周復活供應量總和的4年Z-Score。在過去的一周中,9.745萬枚幣齡超過1年的比特幣已經被賣出,并有可能返回到流動性循環中。

這代表了4年+0.83的sigma移動,這點值得注意,但還沒有達到歷史規模。與LTH供應一樣,這是一個值得關注,以防它發展成一個持續趨勢的指標。

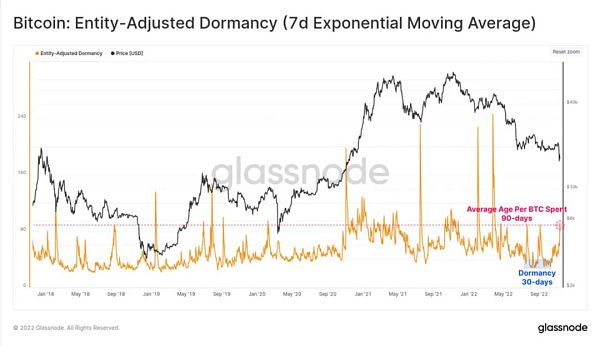

本周,每個比特幣的平均壽命也攀升至略高于90天,是9月至10月低波動環境中觀察到的三倍。舊幣的賣出增加值得注意,這與以前的投降式拋售事件,甚至2021年牛市獲利回吐期間看到的峰值一致。

持續的上升趨勢或休眠水平的升高可能表明更廣泛的恐慌已經在HODLer群體中扎根。

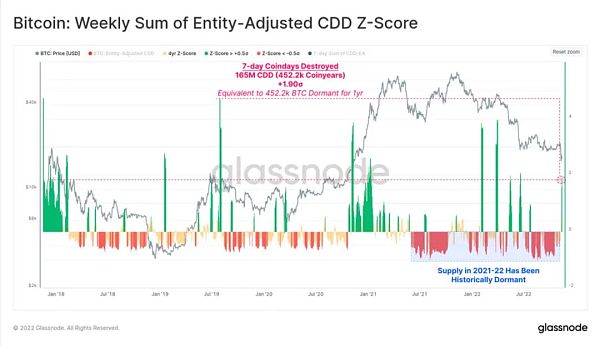

最后,我們可以回到4年Z-Score,但這次關注的是每coindays destroyed(CDD)總和。從這里我們可以看到,在經歷了漫長的比特幣供應極度休眠期后,本周coinday銷毀量達到了高于平均值的+1.9個標準差。本周共有1.65億個coinday被銷毀,這相當于持有1年的45.22萬枚比特幣被賣出。

總的來說,HODLer群體中肯定出現了一定程度的恐慌。然而,考慮到情況的嚴重性,這可以說是預期的結果。更值得關注的是這些峰值是否會在未來幾周內降下來,這將表明這次的震蕩更像是一個“事件”,而不是一種“趨勢”。

另一方面,舊幣賣出的持續增加和LTH供應量的下降將是明確表明信心可能正在更廣泛地喪失的警告信號。

總結與結論

FTX的崩潰意義重大,是該行業真正的恥辱。如果一個平臺的用戶發現自己被困住、委托給托管人的資金丟失了,這是一個非常可怕的事件。不幸的是,這是一場森林大火,也是一場最終要發生的去杠桿化事件,按照傳統,比特幣和整個行業將會反彈得更強。

在這個充滿挑戰的時代,我們希望我們的每一位讀者都能取得最好的成績,并對這個經常經受考驗的行業的決心保持極大的信心。在這樣的時代,要像比特幣一樣具有彈性、穩健且勢不可擋。機會之路就在眼前。

就像過去所有類似的災難一樣,時間和奉獻將治愈創傷,這個真正的自由市場將從錯誤中吸取教訓,變得更強大,并比過去更具韌性。

老雅痞

個人專欄

閱讀更多

金色財經

CertiK中文社區

區塊律動BlockBeats

web3中文

深潮TechFlow

念青

DeFi之道

CT中文

Odaily星球日報

作者:Mary Liu 2023 年 5 月 22 日,總部位于中國香港的 CEX(中心化加密貨幣交易所)Hotbit 突然官宣停止運營.

1900/1/1 0:00:00作者:cryptorisks Llamarisk 概要 此報告將調查由 Tangible 發行的 USDR 穩定幣所帶來的風險.

1900/1/1 0:00:00原文作者:Kadeem Clarke 編譯:Lynn,MarsBit在 Taproot 之后,BTC 持有者不再需要 wBTC 來進行 DeFiDeFi 在以太坊網絡上更具優勢.

1900/1/1 0:00:00作者:Nancy,PANews伴隨著BRC-20概念爆火出圈,相關Token總市值一路創新高的同時,也帶動了比特幣NFT生態的發展.

1900/1/1 0:00:00概述 上期我們了解了利用 tx.origin 進行釣魚的攻擊手法,本期我們來帶大家了解一下如何識別在合約中隱藏的惡意代碼.

1900/1/1 0:00:00概述 5 月 11、12 日連續兩天晚上,以太坊共識層短暫異常,imToken 分析該異常主要某幾種以太坊共識層客戶端節點負載過高,使得 Validator 宕機離線.

1900/1/1 0:00:00