BTC/HKD-0.9%

BTC/HKD-0.9% ETH/HKD-0.93%

ETH/HKD-0.93% LTC/HKD+0.35%

LTC/HKD+0.35% ADA/HKD+0.46%

ADA/HKD+0.46% SOL/HKD-0.63%

SOL/HKD-0.63% XRP/HKD-1.25%

XRP/HKD-1.25%Uniswap第一季度的交易量較19年第四季度增長225%

繼2月該市場流出1000萬美元后,3月和4月出現正流入

流動性提供者的活動表明,人們對單一資產風險敞口的需求持續存在

Uniswap于2018年底推出,是一種基于恒定函數(即x*y=k)的自動做市商交換協議。區別于傳統的中心化限價訂單模式,Uniswap市場的結構為共享的被動流動性池;任何交易者都可以沿著確定的價格曲線對資金池發起訂單,換取固定的30個基點費用。隨著Uniswap臨近其 "版本2 "的發布——它帶來了ERC20/ERC20市場、"閃電交易 "(flash swaps)、時間加權的喂價機制以及一些架構優化——我們回顧了該協議自2018年11月發布以來的表現。

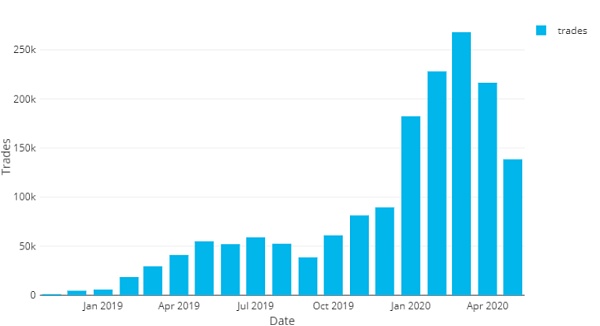

自2020年開始,Uniswap的交易量出現了顯著增長。20年第一季度的交易量與19年第四季度相比增長了225%以上。

與其他行業交易所一樣,Uniswap在3月份的月度交易量創下了1.914億美元的歷史新高,這與新冠疫情引發的 "黑色星期四 "相吻合。4月的交易量在4月下降了大約60%(7730萬美元),而5月的交易量則有望達到1億美元左右。

Uniswap基金會治理主管:V4 代碼受 BSL 保護,部署需待坎昆升級和審計后:7月6日消息,Uniswap 基金會治理主管 Erin Koen 在 Uniswap 治理論壇發文稱,V4 代碼與 Uniswap v3 一樣受商業源代碼許可證(BSL)管轄,該許可證禁止 V4 代碼庫的商業或生產使用,除非授予額外使用授權。

此外,Erin Koen 發布了 V4 啟動的預計時間表,其協議代碼已于 6 月 13 日公布;協議代碼凍結取決于 EIP-1153 成功集成至坎昆升級中的時間,預計最早將于 9 月發生;協議代碼部署前將接受審計,目前還無法確定審計過程將需要多久,預計范圍為一個月到四個月不等。[2023/7/6 22:21:27]

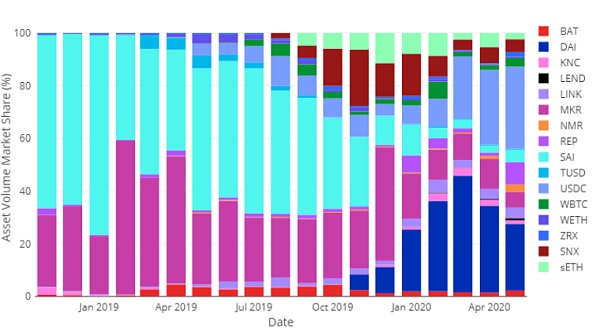

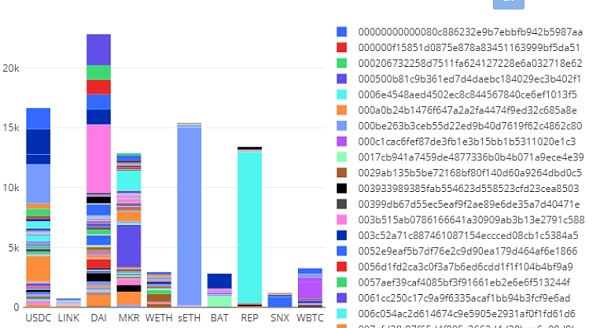

DAI、USDC和MKR市場仍占交易活動的大部分。在4月份,僅這三種資產的交易量就約占全部交易量的72%。

然而,資產交易量市場份額的日益分散表明,Uniswap正傾向于其核心價值主張——作為交易長尾資產的平臺。

Nova Digital Opportunities基金完成900萬美元融資:金色財經報道,BH Digital 已為其 Nova Digital Opportunities 基金籌集了 900 萬美元。根據一份監管備案文件,該基金擁有三名投資者,第一筆交易發生在 3 月初。該文件稱,該基金于 2022 年啟動。

Nova Digital 是對沖基金 Brevan Howard 的數字資產部門 BH Digital 的一個分支機構。它由 BlackRock 和 Dragonfly Capital 資深人士 Kevin Hu領導?,他直接向 BH Digital 的首席執行官 Gautam Sharma 匯報。[2023/3/23 13:22:11]

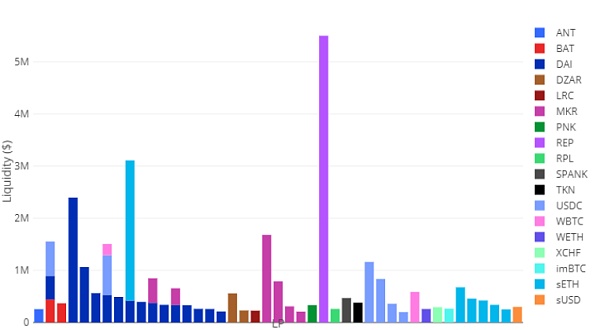

Uniswap資金池的數量似乎與資產流動性相關,但Synthetix的合成ETH(sETH)和Augur的REP是例外。我們觀察到流動性的冪律分布,前五名資產(DAI、USDC、sETH、REP和MKR)約占整個協議流動性的70%。

1月Uniswap日均交易量接近10億美元 月度交易量已創新高:1月20日消息,Uniswap正繼續引領DEX行業發展,其1月份日均交易量已接近10億美元。與此同時,本月還未結束,但Uniswap平臺月度交易量就已經超過了其在9月份DeFi繁榮時期創下的153億美元月度交易量最高紀錄。昨日消息,數據顯示,1月DEX整體交易量突破300億美元創下歷史新高,其中Uniswap交易量占據榜首,份額超過40%。(Cointelegraph)[2021/1/20 16:35:18]

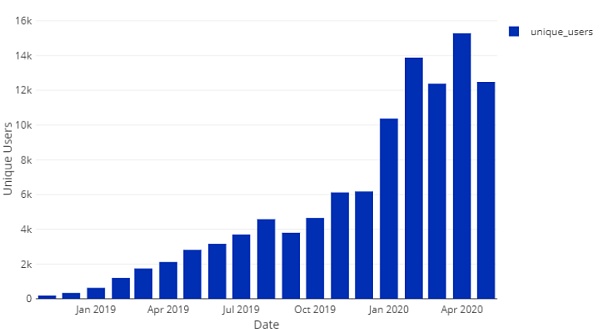

Uniswap的月度用戶圖表顯示出穩定的正增長。盡管交易量較3月下降了60%,但2020年4月與Uniswap協議互動的地址達到了創紀錄的15,280個,較1月增長了47%。

與此同時,每個用戶每月的平均交易量從19年4月的高點(15,565美元)繼續呈現下降的趨勢。20年4月的平均每個用戶交易量為5,064美元。這些數據表明業余散戶的采用率在增加。

火幣增加BSV、YFI及UNI品種USDT本位永續合約全倉擔保資產模式:據官方公告,火幣合約將于2020年12月24日14:00增加USDT本位永續合約全倉擔保資產模式交易品種:BSV/USDT、YFI/USDT和UNI/USDT。[2020/12/24 16:21:44]

Uniswap月交易量同樣繼續保持增長勢頭,2月(227,924)和3月(267,990)接連創下了歷史新高。自19年1月以來,平均每個用戶每月的交易量一直保持在10-20筆的范圍內。

2020年前5個月平均每筆交易量為420.94美元,至此我們再次看到了Uniswap的主要受眾是散戶為主的證據。相比之下,基于限價盤單保證金的交易所dYdX的平均每筆交易量大約為5000美元。

ACDX完成1000萬美元融資和在Uniswap上出售原生代幣:OKEx交易所前首席運營官AndyCheung啟動加密衍生品交易所ACDX的測試版,提供季度期貨、永續期貨和期貨點差交易等服務。另外,ACDX還宣布完成1000萬美元的Pre-A輪股權融資和代幣私人融資,融資后估值3330萬美元。這兩次融資都由風投公司Vysyn Ventures領投。另外,ACDX計劃在11月份進行另一場公開代幣銷售,銷售價格將根據Uniswap上cACXT的最后交易價格確定,本次供應量為25萬枚代幣。公開代幣銷售結束之后,ACDX計劃啟動3000萬美元的A輪融資。[2020/9/30]

查看一下歷史上按交易量排名前20位的交易者,可以看出交易聚合器(execution aggregators)的重要性越來越高:前兩位’交易者‘——0x31e0和0x111111,都是與Kyber和1inch相關的合約。如此大的成交量來自聚合器,反映出在交易所行業中維持網絡效應的難度,在這個行業中,消費者最終看重的是最佳執行力而不是品牌。

雖然Uniswap繼續保留著重要的非監管交易所市場份額,但其未來的成功將在很大程度上取決于其開拓利基市場的能力(很可能是在長尾資產領域內),以及其吸引實質性流動性的能力,使被動池能夠與限價交易商在滑點上進行有效的競爭。

每個月新增的市場數量繼續呈上升趨勢,2020年2月達到433個,創下歷史新高。現在有3197個Uniswap市場。

同樣,新增流動性池的持續增長證明了Uniswap作為一個平臺的價值,它為數字資產的長尾無縫創建了市場,同時也反映了新代幣發行需求的持續強勁。近期新增的產品涵蓋了收入分享協議類的 "個人代幣"、期權和代幣化實物收藏品等產品。

雖然像Coinbase、Gemini和Binance這樣的中心化流通商還在繼續增加對非 "藍籌 "加密貨幣的支持,但Uniswap的市場創建過程中的無許可性質意味著它將永遠在資產上市方面占據優勢。

每個月的流動性提供者的數量——被定義為那些向現有市場添加流動性的人(無論他們隨后是否著手移除上述流動性),自2020年1月創下1,568個歷史新高以來,每月的流動性提供者的數量一直維持在1,500個左右。自Uniswap推出以來,已有7,960個個人地址提供了流動性。

在2月和3月連續兩個月的負流入之后,4月的單月流動性凈流入量回升至600萬美元以上。1月1370萬美元的單月流入量超過了整個2019年的凈流入量之和,2月1000萬美元的流出量可能是受加密貨幣市場的動蕩造成的。

對前50大流動性提供者的概述表明,至少在規模較大的參與者中,他們似乎沒有什么興趣在多個市場上提供資金。相反,數據表明,流動性提供者并沒有分散其做市敞口,而是選擇將頭寸集中在特定的流動性池中。

這與傳統的做市業務不同,在傳統的做市業務中,公司通常同時參與多個市場。投資組合的集中可能對Balancer的發展產生影響(Balancer是一種替代性的恒定函數的自動做市商)。

我們看到過去30天內每個市場的LP費用分布呈冪律分布,與市場交易量一致。USDC和DAI的LP分別賺取了98,496美元和93,439美元,而按30天費用計算的第三大市場——imBTC,則賺取了33,947美元。

值得注意的是,imBTC的30天費率很大程度上是由于最近Uniswap的imBTC池被采用而虛增的。

DAI市場目前擁有最多的LP。然而,奇怪的是,USDC(在過去30天內流動性池(590萬美元)排名第二,交易量最大)只有342個LP。盡管REP支持超過550萬美元的流動資金池,但它仍然擁有109個LP。

每個市場的LP流動性的分布情況可以幫助我們更好地了解資金池的構成。DAI和USDC屬于分布較廣的兩類,在這兩種情況下,最大的LP分別提供了24.81%和19.61%的流動性。

由于使用了“ Synthetix Unipool”協議,sETH的LP分布存在一定的誤導性,因為該協議將單個存款轉發到Uniswap協議之前將其合并。

在前10大流動性池中,REP和SNX池分布最少,最大的LP分別持有94.09%和67.64%的流動性。雖然大型個人LP在引導初始市場流動性方面可以起到一定的作用,但為了緩解單點流動性失效的問題,流動性分布隨著時間的推移而正態化是非常重要的。

作者:Matteo Leibowitz

翻譯:凌杰

編輯:子銘

比特幣挖礦獎勵減半將對價格走勢造成什么影響?目前,市場上的主要猜想主要有5種,讓我們來逐一分析。 猜想1: 減半將導致挖礦死亡螺旋.

1900/1/1 0:00:00期待已久的比特幣挖礦獎勵減半僅剩5天了,投資者正在等著從短期的角度來看這可能對比特幣的價格產生什么影響。 關于減半是否會對BTC價格產生短期影響,存在很多爭論.

1900/1/1 0:00:00即便我們已經歷過兩次BTC減半,在“第三次減半對價格的影響”這個問題上,依然存在很大分歧。在這場爭論中,很多人都覺得“兩次減半的經驗不足以建立一個可靠的模型”,況且自上次減半以來,市場情況已經發.

1900/1/1 0:00:00前面已提示,回抽20日均線或者向上插針都是做空機會,周末BTC持續上攻9300位置,該位置是20日均線、日線布林帶中軌以及14000-10500的下降壓制線形成的共振壓力帶,反彈量能一般.

1900/1/1 0:00:00通過周末的走勢我們可以看出,當行情第二次沖擊9300的時候行情便快速回落,該位置已經形成強力壓力位.

1900/1/1 0:00:00Bakkt和紐約證券交易所的母公司洲際交易所的前首席執行官、美國參議員凱利·洛夫勒(Kelly Loeffler)已將有關其交易活動的文件交給了美國司法部,美國證券交易委員會(SEC).

1900/1/1 0:00:00