BTC/HKD+0.33%

BTC/HKD+0.33% ETH/HKD+0.5%

ETH/HKD+0.5% LTC/HKD+0.24%

LTC/HKD+0.24% ADA/HKD+2.61%

ADA/HKD+2.61% SOL/HKD+3.04%

SOL/HKD+3.04% XRP/HKD+0.88%

XRP/HKD+0.88%原文作者:Jack Inabinet(bankless)

11月,人們對 Crypto 市場命運的擔憂情緒占據了主導,一家在 6 月份估值達到 320 億美元的加密貨幣交易所破產了,一家主要的加密借貸平臺也倒閉了。

然而 ETH 拒絕跌至新的周期低點!

盡管市場動蕩,但 Crypto 仍表現出令人驚訝的韌性,這讓人們開始思考一個古老的問題: 現在 ape,還是之后 FOMO ?

通脹率下降了,美聯儲似乎越來越不那么鷹派了,并且全球沖突可能略會緩和。那么,鏈上故事提供了什么來支持這種樂觀的敘述呢?

今天,我們將檢查 5 個“觸底”的鏈上信號。

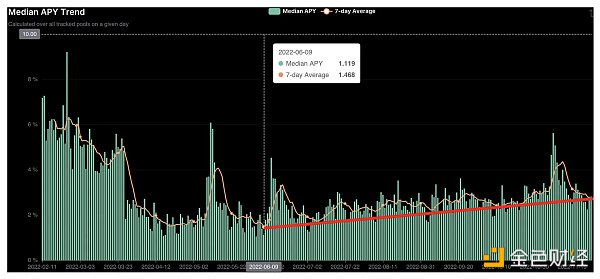

自 6 月 9 日觸底以來,DeFi 的聚合收益率一直在上漲。

新發現被盜 795 萬枚 USDT 的受害者,Atomic 錢包被盜總額已超 3500 萬美元:6月4日消息,鏈上分析師 ZachXBT 發推表示,在波場上發現了一個新的最大受害者,共 795 萬枚 USDT 被盜,目前排名前五的 Atomic 錢包受害者損失約 1700 萬美元,獲得統計的被盜總額已超過 3500 萬美元。[2023/6/4 21:14:54]

數據來源:DeFi Llama Yields Overview

ETH 在一周半后的 6 月 18 日達到了周期低點(848.88美元)。

數據來源:TradingView

6 月 9 日至 18 日的 DeFi 收益率上升,反映了用戶對 crypto資產的借款需求增加了,這些用戶建立了空頭頭寸。之后,7 天移動平均收益率在 6 月 19 日 達到頂峰——這一天,市場看到了 ETH 定價的投降。

DJ明星Steve Aoki:曾用65 ETH買入一件CryptoPunk并以300枚ETH賣出:9月7日消息,全球百大DJ明星Steve Aoki發推稱:“我最初用65枚ETH買了一件CryptoPunk,三周后又以300枚ETH賣掉了它。這是我首次出售NFT,之后我用所有獲利買了更多NFT。在我看來,我只是在為未來投資。”[2021/9/7 23:07:05]

傳統金融市場上,從抵押貸款、商業票據到美國國債等債務工具的收益率主要受宏觀經濟利率條件和美聯儲利率目標的驅動,而 crypto 的收益率則來自資產需求。

更高的 DeFi 收益率通常與更高的 crypto 資產價格相關。

為什么 ? 個人和機構借貸主要是為了獲得杠桿,或實施做市或其他產生收益的策略。更高的收益率意味著借款人愿意支付更高的資金成本,這表明借款人總體資本化程度更高。此外,借款收益率的上升,表明借款人正在轉向更具風險的投資方式,這對 crypto 等風險資產類別來說是利好消息。

數據:ETH看跌/看漲比率升至2.45 反映出對DeFi衰退的擔憂:Skew數據顯示,ETH看跌期權(ETH)活躍度增加,9日的看跌/看漲比率升至2.45,這是自2019年10月31日以來的最高水平。一位交易員表示,這反映了人們對去中心化金融(DeFi)衰退導致價格下跌的擔憂。(CoinDesk)[2020/9/10]

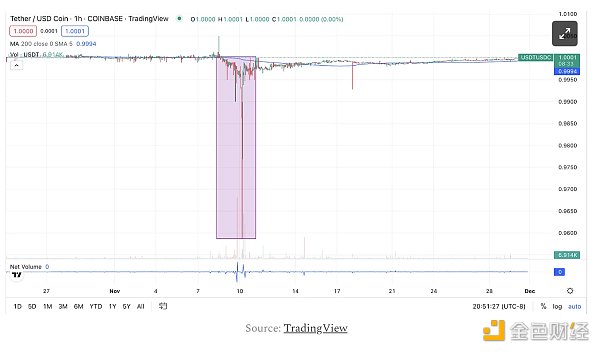

還記得當 FTX 崩潰,并且據稱 Alameda 在做空 USDT,從而導致的 USDT 脫錨(紫色陰影框)嗎?

Alameda 的這一舉動,以及由此產生的相關各方的資金流動減少了市場對 USDT 的需求,同時增加了其供應,導致 USDT 匯率跌破了 1 美元。 由于這種突然的供需不匹配,Curve 的 3Pool (可以說是去中心化金融中最重要以及流動性最強的穩定幣池子)出現了非常大的變化,與 DAI 和 USDC 相比,我們看到 USDT 的比例余額增加了。

特斯拉創始人在和J.K. 羅琳推特對話時稱持有 0.25 BTC:特斯拉創始人 Elon Musk 在和哈利波特作者 J.K. 羅琳推特對話時稱持有 0.25 BTC 。《哈利波特》作者 J.K. 羅琳在推特上表示對比特幣有興趣,并尋求網友為其解釋比特幣。為此,特斯拉創始人 Elon Musk 和以太坊創始人 Vitalik Buterin 都開始向她積極布道解釋加密貨幣概念,其中,Elon Musk 更在討論中透露自己持有 0.25 BTC 。[2020/5/17]

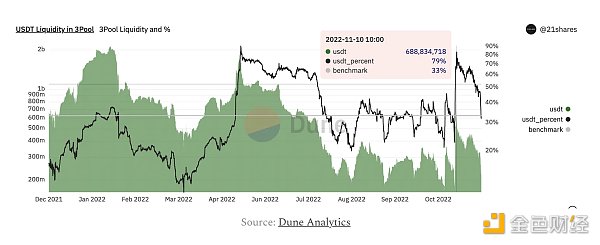

數據來源:Dune Analytics

做空活動帶來的供應增加、相關持有者的拋售壓力以及吸收增加供應的需求不足,增加了 3Pool 中 USDT 的比例。

在市場大跌期間,穩定幣的余額通常會在 USDT/USDC/DAI 之間的 1:1:1 目標水平上下波動。 而近期 USDT 的流入使資金池達到了預期水平,其中 38% 的 Curve 3Pool 資金由 USDT 組成,USDC 和 DAI 分別占 31%。 Curve 3Pool 的穩定,尤其是在經歷了極端波動期之后,顯示出市場對主要穩定幣支持的信心。

動態 | Block.one 發布 EOSIO v1.8.5 版本更新:今日 blockone-devops 在 GitHub 上提交了 EOSIO v1.8.5 版本更新,此版本包含了穩定性和其他修復程序,將有助于解決近期 EOS主網的 CPU 擁堵問題。[2019/10/18]

3Pool 是行業內擔憂情緒的晴雨表,而 USDT 余額的資本重組是一個看漲的鏈上信號。

雖然 3Pool 中 USDT、USDC 和 DAI 之間的比例關系仍然會快速波動,但該比例的穩定,表明市場預期近期會出現平靜或積極的情況。

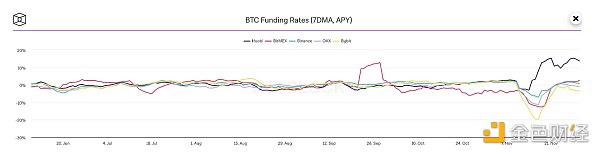

資金利率使永續合約的價格與合約打算追蹤的資產的現貨價格保持一致。

當空頭持倉量過大時,永續合約的價格會低于標的資產的價格。在這種情況下,空頭頭寸的用戶通過融資率補償多頭頭寸。當合約價格高于標的現貨價格時,多頭將通過資金利率支付空頭。這種機制鼓勵工具跟蹤資產的現貨價格。

數據來源:The Block

在整個 11 月,The Block 追蹤的所有主要交易所的 BTC 資金利率基本上都是負數。 一般來說,正的資金利率意味著正的價格行為,而負的資金利率意味著負的價格行為。

然而,持續的負資金利率加上穩定的市場定價為多頭提供了希望,這表明盡管加密資產拋售壓力異常高,但市場仍阻止資產定價的進一步下跌。

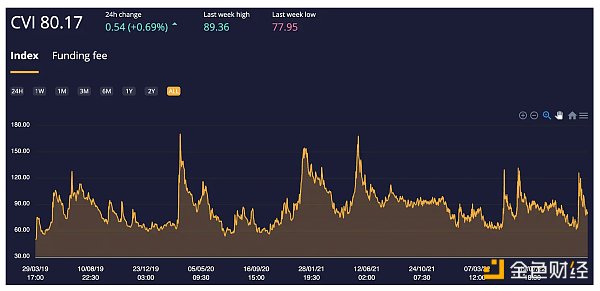

Crypto 波動率指數(CVI) 在 11 月 9 日 FTX 崩潰期間達到 126.02 美元的峰值后,一直在下跌,目前接近了 80.71 美元的基線水平。CVI 是對應傳統金融 VIX 指數的 crypto 原生解決方案。

數據來源:Crypto Volatility Index

與 VIX 指數類似,CVI 指數的高讀數通常與不利的市場條件有關。 如今,CVI 的水平與 ETH 在今年 6 月至 7 月形成的潛在周期底部時的水平相似。

為了形成底部,crypto 市場的波動性和不確定性降低是必要的。較低的 CVI 讀數證實了這種較低的波動性。

如果底部真的正在形成,我們預計 CVI 指數將會繼續下跌,就像 11 月 7 日之前一樣,即 FTX 事件真正開始展開的那一天。

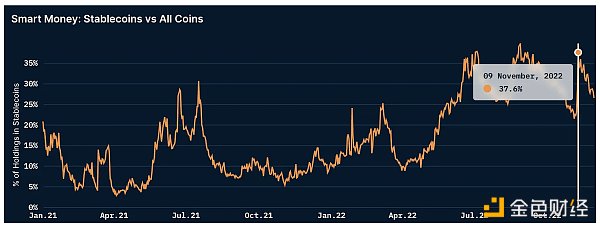

聰明錢(Smart Money)對穩定幣的配置在 11 月 9 日達到 38% 的峰值后,一直在下降。

數據來源:Nansen

在 11 月剩下的時間里,Smart Money 從投資組合中較高的穩定幣集中度過渡到今天的水平。 目前,穩定幣占 Smart Money 錢包余額的 27%。

就像穩定幣持有者拋售 Tether 一樣,當 crypto 資產的未來價值受到質疑時,crypto 資產持有者會轉而使用穩定幣。

投資穩定幣可以讓 crypto 持有者降低風險并限制潛在的投資組合縮水,同時將資金保持在鏈上,使鯨魚用戶能夠在對市場條件更加適應時輕松地重新配置資本。

雖然 Smart Money 投資組合的穩定幣集中度還有很長的一段路要走,直到它重新回到今年 4 月觸及的低于 9% 的水平(當時 ETH 上漲至 3500 美元),但在觸底之前,Smart Money 對穩定幣配置的減少是必要的。 目前,該數據正趨向于看漲區域。

DeFi之道

個人專欄

閱讀更多

金色早8點

金色財經

去中心化金融社區

CertiK中文社區

虎嗅科技

區塊律動BlockBeats

念青

深潮TechFlow

Odaily星球日報

騰訊研究院

來源:Bloomberg編譯:比推BitpushNews Derrick Chen當 Sam Bankman-Fried 年僅 25 歲時.

1900/1/1 0:00:00原文作者:Chenxing Li區塊鏈的性能優化是一個很熱的話題。然而,由于區塊鏈系統的復雜性,系統性理解性能優化門檻很高,這就為「性能虛標」提供了空間.

1900/1/1 0:00:00原文:《一文探討 Crypto 游戲的演變軌跡》 撰文:隔夜的粥 關于區塊鏈游戲,Onchain 和 Offchain 的選擇問題一度困擾著我,回顧過去幾個 Crypto 周期.

1900/1/1 0:00:00作者:Trent McConaghy 譯者: 胡博士 翻譯機構:dao2 原文鏈接:https://medium.

1900/1/1 0:00:00在經歷了2015年-2016年的產業泡沫之后,AR/VR借助火熱的元宇宙概念,又重新出現在了大眾視野中.

1900/1/1 0:00:00吳說作者 | defioasis本期編輯 | Colin Wu早先,Arweave 團隊發推宣布.

1900/1/1 0:00:00