BTC/HKD+5.32%

BTC/HKD+5.32% ETH/HKD+5.04%

ETH/HKD+5.04% LTC/HKD+3.67%

LTC/HKD+3.67% ADA/HKD+10.79%

ADA/HKD+10.79% SOL/HKD+3.86%

SOL/HKD+3.86% XRP/HKD+2.8%

XRP/HKD+2.8%作者:Degg_GlobalMacroFin(微博)

1、金融時報剛剛披露了一份據稱是FTX最后時刻的資產負債表,看起來像是SBF在向潛在投資者展示FTX的財務狀況(圖1)。

這張資產負債表不僅僅顯示了FTX在Chapter 11破產前的最后一秒的樣子,也顯示了自上個周末以來FTX是如何突然陷入萬劫不復深淵的。

可以說,這張資產負債表是完美的“銀行危機”教科書。

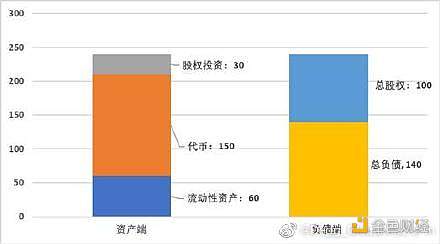

2、我們先來看一下擠兌爆發之前(上周六)FTX的資產負債表狀況

當時的FTX資產端有大約240億美元市值的總資產。

其中有大約60億的流動性資產(liquid asset),包括各類穩定幣、各國貨幣存款、以及robinhood的股票,此外還持有大約150億的各種加密資產,被SBF標記為“不那么流動的資產”(less liquid),包括60億的它自己發行的FTT,22億SOL,54億的SRM。

LayerZero:已從FTX回購了全部的股權,目前持有的資產價值1.34億美元:金色財經報道,跨鏈互操作性協議LayerZero發推表示,已從FTX/FTX Ventures/Alameda Research手上回購了100%的股權,目前基金會持有的資產價值1.34億美元。

此前,LayerZeroLabs宣布以10億美元估值完成1.35億美元融資,FTX Ventures、紅杉資本與a16z領投。[2022/11/11 12:46:28]

最后是32億非流動性資產(illiquid asset),主要是各類風險投資。

有人猜測,之所以FTX持有了這么多跟SBF相關的資產(SOL,FTT,SRM)是因為SBF動用客戶放置在FTX里的資金為自己相關資產控盤。

還有人猜測,FTX是以FTT、SOL、SRM等代幣為抵押向Alameda提供貸款,而資產負債表上的這些代幣實際上是FTX和Alameda的合并報表(SBF在這張資產負債表中表示FTX向alameda提供了大約80億貸款)。

Nansen CEO:Bybit風投部門昨日從FTX轉移BIT,使FTX余額略低于1億BIT:11月8日消息,Nansen首席執行官Alex Svanevik表示,追蹤Alameda錢包數據顯示,Alameda錢包地址在收到BIT后約一個月將其轉移至FTX錢包地址,自此FTX錢包地址保留了超1億BIT,但昨天余額跌至略低于1億BIT。然而讓FTX錢包地址低于1億BIT的交易是由Bybit的風投部門Mirana Ventures進行的。[2022/11/8 12:32:03]

從負債端看,上周六FTX 有大約140億美元的負債,其中包括至少50億美元的美元或美元穩定幣負債,以及大量BTC、ETH負債。

這時,FTX的凈資本(總資產減負債)大約為100億美元。

換句話說,在上周六之前,FTX的杠桿率僅為1.4倍,SBF在上周六時還確實是個百億身價的富豪(圖2)。

未知巨鯨從FTX轉出2.48億穩定幣和23,843 ETH:11月8日消息,據PeckShieldAlert推特發布,未知巨鯨從FTX轉出2.48億穩定幣和23,843 ETH(約3600萬美元),總價值約2.84億美元。[2022/11/8 12:31:17]

3、再來看下FTX在上周六的流動性狀況。

SBF估計FTX平日里每天的資金提取平均為2.5億美元/日。

因此即便沒有新增資金流入,SBF預計其60億的流動性資產也能對抗大約24天的提款需求(類似于傳統銀行業中的“流動性覆蓋倍數”概念),這將給FTX充足時間將持有的各種代幣變現,或從其他地方尋找資金。

4、但周日開啟的擠兌超出了SBF的想象

安全公司:過去24小時,超1億美元Token從FTX轉移至Nexo:11月7日消息,派盾(PeckShield)監測顯示,在過去24小時內價值約1.03億美元的加密貨幣已從FTX轉移到Nexo,其中包括約56432枚ETH(約9000萬美元)和約1390萬美元的穩定幣。[2022/11/7 12:27:08]

SBF在該文件中表示,周日(11月6號)FTX遭遇了平日25倍的提款需求,短短幾天內資金凈流出量達到了50億美元,其中包括至少20000枚BTC以及大量穩定幣。

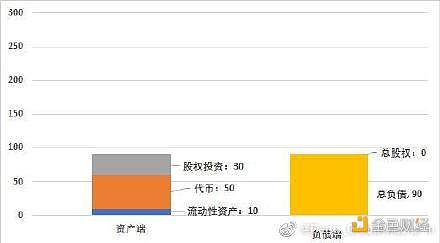

擠兌的結果是,FTX流動性資產的總額由60億下降到僅10億(不太清楚50億是在周日當天流出還是自周日到周三期間累計流出)。

這時,FTX的10億流動性儲備面對每日50億的流出壓力(當然不可能持續這么多),覆蓋倍數將從24倍(60/2.5)下降到了0.2倍(10/50)。

數據:165000000枚XRP從FTX轉入未知錢包:金色財經報道,WhaleAlert數據顯示,165,000,000枚XRP(約58,985,368美元)從FTX轉移至未知錢包。[2022/9/13 13:25:21]

換句話說,它如果不暫停取現,就只能存活幾個小時了。

5、伴隨流動性蒸發的還有FTX相關資產價格的暴跌

不清楚FTX自己在二級市場上拋售了多少資產,但FTT、SRM、SOL價格在上周以來分別下跌了約90%、60%、60%。

這導致FTX持有的不那么流動的資產總市值大幅縮水2/3,由150億跌至50億美元。

SBF并沒有對它所持有的非流動性資產進行減值計提,但這些資產大多與加密領域風投相關,市場價值非常難估且很可能也已經大幅縮水。

因此,在遭遇擠兌和資產減值后,FTX在破產前的資產負債情況是:資產端只剩10億流動性資產,50億代幣和賬面價值30億但實際價值很可能很低的非流動性資產,而負債端仍然有約90億美元價值的負債,其中50億是美元計價。

換句話說,FTX在這個時候已經不僅僅是流動性危機了,而是徹徹底底的償付危機了。

它已經資不抵債了(圖3)。

6、FTX在短短幾天內崩潰簡直是教科書般的銀行擠兌案例,它呈現了銀行特別是投資銀行(dealer bank)擠兌的幾乎所有特征:

(1)本身實施大量的風險轉化(risk transform),流動性轉化(liquidity transform)功能,將客戶資金用作高風險和低流動性資產投資。

(2)對擠兌壓力的估計完全不足,使得看似充裕的流動性儲備在短短一兩天內耗盡。

需要指出,加密資產領域的擠兌因為完全鏈上進行,因此壓力遠超傳統銀行體系。

在傳統商業銀行領域,一個月存款凈流出10%已經是很嚴重的危機(圖4),而對于投行來說,雷曼破產前一個周其流動性儲備驟降400億美元,占其總資產的約8%。

而FTX的案例來看,加密資產交易所的單日資金凈流出量就可能高達總負債的1/3。

這是極其恐怖的流動性壓力,可以說任何一家采用了部分流動性儲備的金融機構都不可能幸免,更別說風格激進乃至牽扯龐氏騙局的FTX。

(3)資產端以市值法計價,非常容易陷入擠兌-拋售-資產價格下跌-股權下降-擠兌加劇的死亡螺旋。

FTX更野蠻的地方在于自己持有了大量自己的股票,相當于銀行自己買自己的股票、自己注資自己。

(4)消息流傳的極快,疊加市場情緒非常脆弱,加速了巨人的轟然倒塌。

7、SBF在這份文檔中有句總結寫的蠻好

There were many things I wish I could do differently than I did but the largest are presented by these two things: the poorly labeled internal bank-related account, and the size of customer withdrawals during a run on the bank

翻譯過來就是:我最后悔的事情有兩件:不該粗糙的和Alameda進行信貸往來,不該低估銀行擠兌的流動性壓力。

8、FTX 這個價值200億的銀行擠兌案例值得寫進所有貨幣銀行學的教科書。

TalentDAO

金色早8點

元宇宙之心

Bress

Odaily星球日報

hellobtc

參考消息網

區塊律動BlockBeats

PANews

編譯:Web3大航海(公眾號)去中心化金融的主要優勢之一是它是開放的,任何人都可以在任何地方、任何時間參與。因此,作為DeFi的參與者,總有機會獲得收益,而在傳統金融領域很難或不可能獲得收益.

1900/1/1 0:00:00核心觀點: Cosmos:當前版本的 ICS 將在 2023 年陷入困境Cosmos:網狀安全性將導致驗證者中心化問題Celestia:數據可用性采樣(DAS)將徹底改變區塊鏈的發展2023 年.

1900/1/1 0:00:00文:MAHESH VELLANKI除了圍繞區塊鏈的文化戰爭之外,預計區塊鏈的采用也將在未來一年增加。今年對加密市場來說是特別動蕩的一年,許多去中心化和中心化實體都失敗了或掙扎著維持下去.

1900/1/1 0:00:00隨著 FTX 的倒下,作為“嫡系項目”的 Solana(SOL)也正在經歷至暗時刻。截至發文,SOL 暫報 14.24 美元,24 小時跌幅 22.09%,一周跌幅更是高達 53.8%,更為可怕.

1900/1/1 0:00:00零知識技術是密碼學的一個分支,可以為許多 Layer 1 區塊鏈項目解決擴容和隱私問題。區塊鏈可以利用零知識證明技術提升交易吞吐量,在驗證用戶身份的同時保護用戶數據隱私,實現復雜的計算,并讓企業.

1900/1/1 0:00:00盤點2022年新經濟行業熱詞,數字藏品不出意料光榮上榜。作為數字經濟行業的典型代表,數字藏品通過區塊鏈技術,記錄著藝術品或收藏品等資產的所有權.

1900/1/1 0:00:00