BTC/HKD+0.49%

BTC/HKD+0.49% ETH/HKD+0.73%

ETH/HKD+0.73% LTC/HKD-0.45%

LTC/HKD-0.45% ADA/HKD-1.3%

ADA/HKD-1.3% SOL/HKD+1.73%

SOL/HKD+1.73% XRP/HKD-1.04%

XRP/HKD-1.04%作者:Azuma;編輯:郝方舟

主戰場、局部戰場、邊緣戰場,局勢分別如何。

“第二次穩定幣大戰(Second Great Stablecoin War)已然打響。”

這是數天前 FTX 創始人 Sam Bankman-Fried(SBF)在談及近期穩定幣市場的競爭及份額變化時給出的評語。

時間回到 2018 年左右,彼時多個以法幣作為支撐資產的超額抵押型穩定幣曾展開過一輪激烈廝殺。最終,占盡了先發優勢的 USDT 以及合規背書和流動場景俱佳的 USDC 擊敗了 TUSD、GUSD、USDP、HUSD 等一眾競爭對手,獲得了“穩定幣一戰”的勝利。

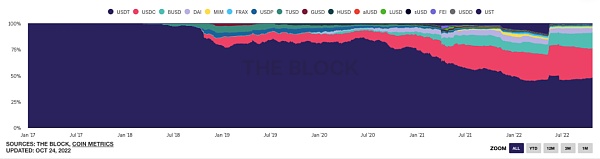

此后,穩定幣市場的競爭從未停歇,打著去中心化、算法支撐等新概念的參賽選手們也是層出不窮,但 USDT 和 USDC 的霸主位置始終未被撼動(這期間少有的兩大“意外”之一是 UST,但后者曾經的強勁勢頭已被現實證明不可持續)。而在王者級的競賽中,USDT 和 USDC 之間的較量整體上處于一種較為溫和的態勢,雖然 USDC 借助著 DeFi 之勢從 USDT 搶走了不少蛋糕,但隨著 DeFi 遇冷,二者的份額對比在進入 2022 年后變化其實并不太大。

Marathon Digital 7月生產1176 BTC,總共持有12964 BTC:金色財經報道,加密礦企Marathon Digital Holdings宣布2023年7月比特幣生產和挖礦運營更新。2023年7月生產了1,176 BTC,年初至今生產了6,297 BTC,運營算力提高6%至18.8 EH/s,安裝算力提高5%至22.8 EH/s。

截至2023年7月31日,報告的無限制現金和現金等價物為1.15億美元,無限制比特幣持有量增加至12,964 BTC(約3.79億美元)。截至8月1日,Marathon總共持有12,964 BTC,全部不受限制。公司選擇在此期間出售750 BTC。[2023/8/3 16:16:47]

Odaily 星球日報注:The Block 的穩定幣份額變化圖,紫色部分為 USDT,紅色部分為 USDC。

如果故事一直按照這樣的節奏發展,USDT 和 USDC 似乎將繼續穩坐王位,整個賽道的格局可能也將日漸固化……但變局總是會在不經意間來臨。

主戰場:BUSD vs USDC

變局生于今年九月,發難方則是前文提到過的另一大“意外” BUSD 及其背后的幣安生態。

尼日利亞央行正尋求技術合作伙伴開發管理CBDC的新系統:2月21日消息,尼日利亞正在與潛在的技術合作伙伴進行談判,以開發一個新系統來運行和管理其中央銀行數字貨幣 eNaira。一位知情人士表示,尼日利亞央行已經與總部位于紐約的技術公司 R3 討論了早期階段計劃。[2023/2/21 12:20:30]

BUSD 是幣安與 Paxos 合作發行、由紐約州金融服務部(NYDFS)批準的 1:1 美元支持的穩定幣。與 USDC 類似,BUSD 同樣走的是合規路線,也都背靠市場上最頂尖的交易所,但因出生較晚,其市場聲量始終要弱于前者。不過隨著時間的推移,在 USDC 與 USDT 于明面上直接競爭的同時,BUSD 憑借著幣安的流量優勢以及 BNB Chain 的生態支持逐漸累積了上百億美元的發行規模,市場份額也慢慢擴大至 10% 以上,初步具備了與兩大霸主掰掰手腕的資格。

9 月 5 日,幣安發布的一條公告點燃了戰火。在公告中,幣安表示將于 9 月 29 日對平臺用戶現有的 USDC 、USDP、TUSD 穩定幣余額和新充值以 1:1 的比例自動轉換為 BUSD,并將下架多個涉以上三種穩定幣的現貨交易對。此后,WazirX 等幣安旗下的其他一些交易所也跟進了該動作。

簡而言之,幣安是在通過對自身力量輻射范圍內的使用場景施以干預,進而影響 BUSD 與 USDC 等其它穩定幣之間的供需狀況。雖然 USDC 等穩定幣的充、提并不受影響,但由于這些穩定幣在幣安內部會自動轉換為 BUSD,隨著時間的推移用戶慣性會逐漸形成 —— 除了一些相對低頻的必要場景外(比如需要提現 USDC 去挖某個礦),在更高頻的場景內(主要是交易及平臺內理財)用戶只需要持有 BUSD 即可。

Coinbase CEO訪問華盛頓特區以推動監管清晰度:金色財經報道,Coinbase CEO Brian Armstrong發布推文表示,在本月監管機構對Kraken和Paxos采取執法行動后,該行業的不確定性不斷增加,他今天在華盛頓特區拜訪以推動制定更明確的規則。他說:“‘我在華盛頓,有一個會議被取消了,接下來一個小時左右,我們將在Dirksen參議院辦公大樓的餐吧,歡迎來談談加密貨幣以及我們今年如何獲得加密貨幣立法和監管清晰度。這個地方是‘碳水中心’,需要更多‘低糖’選擇。”[2023/2/14 12:04:59]

事實證明,幣安此舉收獲了極佳的效果。CoinGecko 數據顯示,自 9 月 5 起至 10 月 27 日,BUSD 的發行規模已從約 194.27 億美元增長至 214.2 億美元,反之 USDC 的發行規模則從 519.03 億美元降到了 439.04 億美元。

當然了,USDC 發行規模的大幅下跌并不僅僅是因為幣安的出招,而是多個因素的綜合影響使然。

首先,加密市場的整體下行壓抑了穩定幣的交易需求,市場活動的減少又導致了穩定幣存款的收益率持續走低。在 DeFi 一側,USDC 作為 DeFi 采用最為廣泛的穩定幣受到了最大的影響也正常;而在 CeFi 一側,由于 Circle 本身的收益能力不如幣安,因此也無法像幣安支持 BUSD 那樣給予 USDC 持續性的理財收益,這一點很尷尬地體現在了 Circle Yield 當前 0% 的長期理財收益率上。

公鏈項目Shardeum將于2月2日上線Sphinx Betanet:1月25日消息,Wazir X CEO Nischal Shetty創立的Layer1公鏈項目Shardeum將于2月2日上線Sphinx Betanet。

此前報道,公鏈項目Shardeum于2022年10月份宣布完成1820萬美元融資,Spartan Group、BigBrain Holdings、JaneStreet和Foresight Ventures等機構參投。[2023/1/25 11:29:35]

另一個關鍵因素則是區域監管的收緊,尤其是在美國財政部制裁 Tornado Cash 之后,身處美國的 Circle 無論怎么做都必然會受到更大的監管及輿論壓力。

重壓之下,USDC 自然也不會“坐以待斃”,其近期的動作中有三點比較值得留意。一是 USDC 的大本營之一 Coinbase 免除了法幣購買 USDC 的手續費;二是 Circle 將推出新的跨鏈傳輸協議,以提高 USDC 的互操作性;三則是 Circle 與大型股票經紀與交易平臺 Robinhood 達成了支付基礎設施合作協議,同時 Robinhood 也已上線了 USDC。

這三項舉措,第一招是在 USDC 的力量輻射范圍內做文章,和幣安大力支持 BUSD 一樣都屬于“守家”操作;第二招是在自己已經涉足但卻無法掌控的公共領域鞏固優勢,第三招則是試圖開拓一些全新領域,都屬于“打野”操作。

美股收盤,三大股指全線收漲:金色財經報道,美股收盤,三大股指全線收漲,道瓊斯指數11月22日(周二)收盤上漲397.82點,漲幅1.18%,報34098.1點;標普500指數11月22日(周二)收盤上漲53.64點,漲幅1.36%,報4003.58點;納斯達克綜合指數11月22日(周二)收盤上漲149.95點,漲幅1.36%,報11174.46點。[2022/11/23 7:58:38]

綜合來看,目前 BUSD 和 USDC 的戰局尚處于早期階段,因此談勝負還為時過早,不過考慮到雙方在自身力量輻射范圍內(幣安、Coinbase 平臺內部)基本都掃清了對方的勢力,因此未來誰能夠在力量輻射范圍外搶奪更多的市場份額將成為決定戰局走向的關鍵因素。

這里的外部范圍,既包括了 FTX 等其它暫時持有中立態度的圈內大所(SBF 今日表示 FTX 在穩定幣開發方面暫未確定細節,但不排除以后會有動作),也包括了 Robinhood 等潛在的傳統金融平臺,更包括 DeFi 這個完全開放、完全自由的巨大市場(這或許也是 CZ 前些天說會大舉投資 DeFi 的原因吧)。

總而言之,無論是誰能夠在接下來的競爭中笑到最后,BUSD 和 USDC 的這場正面交鋒勢必會攪動整個穩定幣市場,重塑整條賽道的格局。

這里還要再提一句 USDT。作為“穩定幣一戰”的最大贏家,USDT 暫時還是可以繼續坐享其勝利果實。不過在我個人看來,USDT 就像是一個“披滿盔甲但卻站在獨木橋上的巨人”,先發的流動性優勢是 USDT 無人可比的護城河,但不夠透明的儲備信息始終都是一顆隱性的暗雷,不爆則已,可一旦出些什么事,連帶影響無法想象。這也是整條穩定幣賽道最大的變數所在。

局部戰場:DAI vs 挑戰者們

除了 USDT、USDC、BUSD 等由中心化實體發行的穩定幣外,通過智能合約運行的去中心化穩定幣也是賽道內不可忽視的一股力量。

在今年 8 月美國財政部公布對 Tornado Cash 執行制裁之后,Circle 緊接著就凍結了相關地址內的 USDC 資產,這也引發了市場對于中心化穩定幣“專斷獨行”的擔憂。與之相對,去中心化穩定幣因具備無需許可、不受單點控制的特性,成為了許多人心中的穩定幣賽道的長期發展方向。

綜合去中心化穩定幣市場的現有格局來看,DAI 依舊是一家獨大,除了已經崩盤的 UST 外暫時沒有任何一個挑戰者能夠威脅到其地位,走部分算穩路線的 FRAX 目前看起來還不錯,但距離 DAI 的市場規模仍有著四、五倍的體量差距。不過,有望攪動這一局部戰場的變數也逐漸臨近了。

十月中旬,Aave 發布了其去中心化超額抵押穩定幣 GHO 的發展進展,并表示計劃在未來幾周內開始在測試網部署 GHO。更早之前,Curve 開發者也已向 Github 上傳了其原生穩定幣 crvUSD 的代碼。

Aave 和 Curve 等兩大龍頭入局意味著 DAI 和 MakerDAO 第一次在去中心化穩定幣市場迎來了與自身實力相仿的對手,尤其是 Curve,作為業務量最大的穩定幣 DEX,該平臺曾經是各路穩定幣大亂斗的戰場,如今親自下場后或許會改變去中心化穩定幣的競爭模式。

鑒于 GHO 和 crvUSD 暫時都還沒有在主網部署,因此這一局部戰場暫時還沒有走向“全面交火”,但硝煙味確實已經越來越濃了。

邊緣戰場:小生態穩定幣的“主權”爭奪戰

在市場關注度較弱的一些中小生態內部,圍繞著穩定幣也發生過一些激勵的競爭。戰局雙方大體上一邊是受生態扶植的原生穩定幣,比如 Kava 的 USDX 以及 WAVES 的 USDN,另一方則是 USDT、USDC 等賽道龍頭。

不過,除了曾經的 UST 能夠在自家的 Terra 鏈上力壓群雄之外(第 n 次提到了,當年數據確實好看),此類小生態穩定幣暫時均未能呈現出足夠的競爭力,甚至會因為機制設計缺陷或是過往的壞賬缺口而難以保持錨定。

一些小生態穩定幣已經走向了末路。10 月 25 日,NEAR 基金會官方建議逐步關閉 USN,同時為了填補 USN 的壞賬缺口,NEAR 基金會還撥款了 4000 萬美元用于保障足額贖回。雖然這只是一個偏極端的個例,但在一定程度上也反映了小生態穩定幣的處境之難。

僅有的一個例外可能是 USDD,在孫哥的“騷操作”下,USDD 不但累積了逾 7 億美元的發行規模,更是成為了加勒比地區國家多米尼克的法定貨幣之一,走向一條“未曾設想”的道路。

寫在“穩定幣二戰”開場之際

作為加密貨幣世界最常用的交換媒介,穩定幣承載著海量的交易及轉賬需求。在天文數字級的業務量支撐下,“發行、流通、贖回”這一極簡的商業模式卻成為了市場上業最“穩賺不賠”的業務之一。無論是對于 Circle 這樣的商業實體,還是對于 MakerDAO 這樣的 DeFi 協議來說,穩定幣業務強大的價值捕獲能力都不容忽視,這也是該賽道成為了“兵家必爭之地”的主要原因。

站在“穩定幣二戰”的開場之際,我們可以預測,這注定會是一場漫長且充滿變數的競爭。除了端坐于王座上的霸主們和執劍挑戰的新銳們,更多新的參賽選手也將逐漸加入戰局,他們各自的位置和角色可能會在不知不覺間就發生了轉變。大戲正在開幕,你我都是見證者。

Odaily

媒體專欄

閱讀更多

金色早8點

區塊律動BlockBeats

1435Crypto

金色財經

吳說區塊鏈

比推 Bitpush News

blockin

Block unicorn

Foresight News

Odaily星球日報

Bankless

DeFi之道

Tags:USD穩定幣SDCUSDCBitkeep錢包usdt怎么換人民幣穩定幣騙局是什么套路啊USDC幣usdc幣是誰發行的

Alameda Research 在加密領域的投資項目涵蓋公鏈與生態基金、CeFi、DeFi、數據分析與開發工具、NFT 與元宇宙、GameFi 等諸多領域,總量逾 160 個項目.

1900/1/1 0:00:00▌美SEC主席發文祝賀比特幣白皮書發布14周年11月1日消息,美國證券交易委員會主席Gary Gensler在社交媒體上發文祝賀比特幣白皮書發布14周年,他表示.

1900/1/1 0:00:00即使在虛擬世界,依然少不了明星的身影。為了招聘Web3.0人才,極少出現在社交平臺的周星馳,近期特意開通Instagram賬號,并貢獻了首條動態:“在漆黑中找尋鮮明出眾的Web3人才”.

1900/1/1 0:00:00西班牙《阿貝賽報》網站10月9日刊登題為《元宇宙一周年,我們仍不知道它是什么,何時到來》的文章,作者是羅德里戈·阿隆索.

1900/1/1 0:00:0011 月 20 日,2022 年卡塔爾世界杯將正式開幕,隨著距離世界杯的時間越來越近,與之相關的加密板塊也由原來的不溫不火變得燥熱起來了:3 月.

1900/1/1 0:00:00作者:WillComyns來源:Shima CapitalDeFi 一直存在代幣價值累積和保留問題,現在是解決這個問題的最好時機.

1900/1/1 0:00:00