BTC/HKD-4.65%

BTC/HKD-4.65% ETH/HKD-11.38%

ETH/HKD-11.38% LTC/HKD-11.03%

LTC/HKD-11.03% ADA/HKD-8.2%

ADA/HKD-8.2% SOL/HKD-6.97%

SOL/HKD-6.97% XRP/HKD-9.25%

XRP/HKD-9.25%當前,固定收益產品在全球范圍內有大約 119 億美元的總可尋市場。但在 DeFi 領域中,這個數字還不到數百萬美元。

那到底為什么在 DeFi 中創建固定利率的資產工具如此困難呢?新的代幣標準 ERC-3475 又將如何才能改變現有的市場格局呢?鐵子們,接下來就讓我們深入了解一下關于固定收益和 ERC-3475 的內容吧。

在當前的 DeFi 市場中,為了平衡供應和需求,大多數借貸協議使用利用率 - 利率反饋控制機制:

當市場上的供應大于需求時,該機制會降低利率以鼓勵借款人借款,而當供應小于需求時,該機制會提高利率。

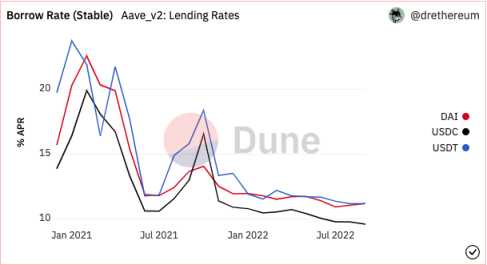

因此,由于市場存在著波動,借貸協議的利率是很難保持穩定的(見下圖)。

這就是市場對固定利率資產的需求來源。

市場對穩定性和可預測性的需求來自于:

Circle CEO:穩定幣法案事關美元的未來:6月13日消息,Circle首席執行官Jeremy Allaire在公司官網上發布其將于當地時間6月13日在美國眾議院金融服務委員會聽證會上的證詞,關鍵要點是:1.所有人的目光都集中在美元上,美國政府在未來幾年采取的措施將對隨后幾十年的美元競爭力產生重大影響;2.穩定幣法案是一項至關重要的立法,它應該是創建監管框架的第一步,該框架為充滿活力和安全的數字資產市場創造條件;3.現在是美國領導制定全球規則的時候了,這些規則將決定美元如何在世界范圍內流動。

此前消息,美國眾議院金融服務委員將于當地時間6月13日14:00(北京時間6月14日凌晨)召開一場提為“數字資產的未來:為數字資產生態系統提供清晰度”的聽證會。[2023/6/13 21:33:26]

為了對自己的投資有更多的控制

為了開發復雜的金融產品

在我們深入了解今天的內容之前,我先給鐵子們介紹一些術語。

面值:到期時支付給債券持有人的美元

LBank Labs宣布投資基金管理公司Collab+Currency:據官方消息,LBank Labs 完成了對基金管理公司Collab+Currency的投資。Collab+Currency是一家專注于支持建立下一代文化和消費技術的早期項目的加密貨幣基金。在過去的5年里,該基金支持了近100個項目,涉及加密貨幣領域的幾乎每個垂直領域,包括基礎設施、基礎層區塊鏈、服務提供商和NFT。Collab+Currency此前投資了一些最具影響力的web3消費者項目,如Blur, SuperRare, Art Blocks, Sky Mavis等其他知名項目。

Collab+Currency是LBank Labs FOF戰略投資里的第八個基金,并計劃在未來幾個月繼續擴張FOF投資,以加強投資組合之間的配合和網絡效應。[2023/6/8 21:23:50]

零息債券:在債券有效期內不支付利息的債券。投資者以比票面價值更低的價格購買零息債券

我給鐵子們舉一個包含上面術語的比喻:你可以想象一下,零息債券是你在田里種植的小麥,你從收獲小麥中獲得的收入就是面值。而你為種植小麥而購買的種子就是你為債券支付的折扣價格。

Maple Finance計劃推出美國國債借貸池:金色財經報道,加密借貸協議 Maple Finance 首席執行官 Sid Powell 在周二的協議社區電話會議上表示,Maple Finance 正準備推出一個投資于美國國債的借貸池,Maple 的資金池將允許美國境外的合格投資者和公司國債投資鏈上的美國國債。Powell還表示,Maple 計劃在今年晚些時候就其原生代幣 MPL 的新代幣經濟學和實用性舉行一次社區投票。

根據DefiLlama的數據,該協議的總鎖倉價值 (TVL) 從去年 5 月的 9.3 億美元降至 4000 萬美元。MPL 代幣從去年 4 月的歷史高點 68.2 美元暴跌至 4 美元。[2023/4/12 13:57:33]

目前,有兩種方法可以保證固定利息。

借款人以 ERC-20 代幣的形式發行「債券」,從貸款人那里獲得目標資產,到期后以固定利率償還。

資料來源:Yield Protocol 白皮書已發行的「債券」價格和利率由協議中的單一交易池的供需決定。

Senex Group在尼日利亞推出首個Web3孵化器中心:金色財經報道,Senex Group宣布在尼日利亞推出該國首個Web3孵化器中心“Senex Hub”,以支持和加速尼日利亞及其他地區Web3技術的發展和增長,Senex Hub將為初創企業提供融資機會,包括贈款、風險投資和其他投資選擇。(vanguardngr)[2023/4/6 13:48:12]

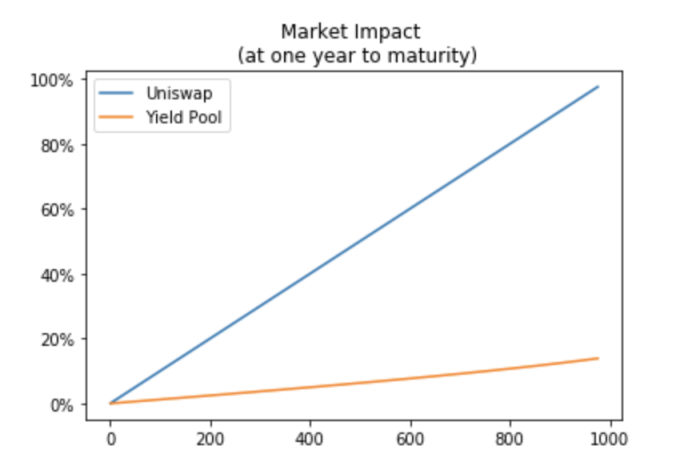

Yield Protocol 實施了一個 AMM(自動做市商 YieldSpace),以一致的利率報價將套利的損失降到最低。

例如,在 Uniswap 中,只要有價格變化就會發生套利 -> 交易,而 Yield 協議中的這種行為只在利率變化時發生。

根據比較 Uniswap 與 Yield Protocol 的市場影響的圖表。Yield Protocol 在利率和市場報價方面都優于 Uniswap。

DeFi期權平臺Clober推出ARB看跌期權:金色財經報道,去中心化交易平臺 Clober 昨日上線 ARB 看跌期權,允許交易員以 50 美分、1 美元、2 美元、4 美元、8 美元和 16 美元的執行價格購買 ARB 看跌期權,上線 24 小時內累計交易量超 5 萬美元。

Clober 周二表示,ARB $2 看跌期權以 0.54 美元出售,只要支付 0.54 美元,就可以在 24 小時內以 2 美元的價格出售你的 ARB Token。這保證了在空投領取日,每枚 ARB 有 1.46 美元的利潤。

看跌期權的到期日為 3 月 24 日,即 ARB 空投領取事件后的一天。即這些期權允許交易者在交易開始時押注 ARB 的第一天價格行為。[2023/3/21 13:17:12]

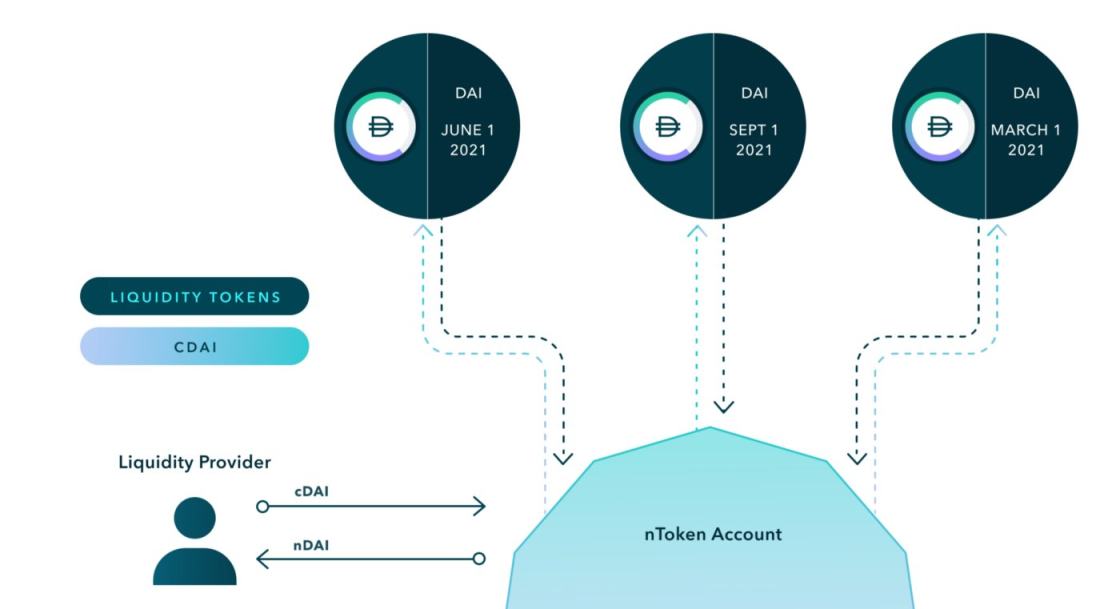

Notional Finance 通過使用 cTokens(Compound 的包裝代幣)作為基礎資產而與眾不同。

這種設計使存儲在流動性池中的資金能夠隨著時間的推移產生利息,提高流動性提供者的資本效率。

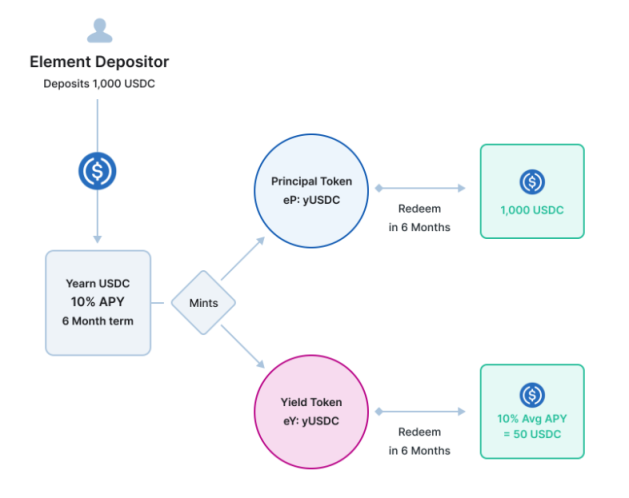

在 Element Finance 中,用戶將他們的資金存入一個金庫(以 Yearn Finance 為例),以獲得一個浮動的利率,鑄造本金代幣(作為零息債券)和收益代幣(獲得的可變利息)。

該協議創造了利率的「二級市場」。

但它也使遭受自動做市商風險的機會增加了一倍,因為本金和收益代幣需要單獨的池子。與此同時,利率差異問題也更有可能發生。

在金庫中獲得的利息收入也可以根據風險承受能力進行重新分配。

例如,A 池包含低風險的固定利率資產。B 池包括高風險、浮動利率的資產。其基本邏輯類似于我們剛才提到的「本金收益代幣」。但這里的區別是,這種結構性產品不依賴于自動做市商。

Barn Bridge 在 A 池中發行除 ERC-20 代幣以外的 NFT,允許在內部系統中發現價格。

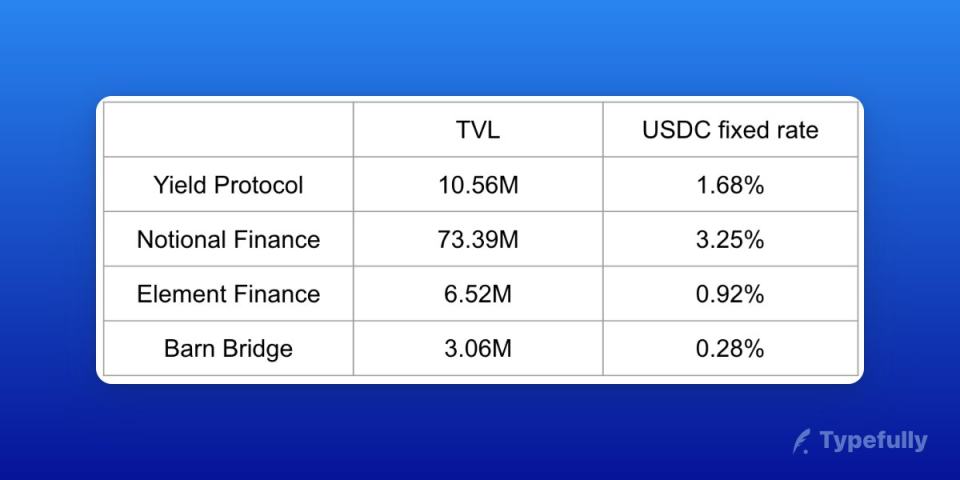

Notional Finance 的表現優于其他協議,其總鎖倉量最高為 7339 萬,USDC 的年化收益率達到了 3.25%。

所有四個協議都經歷了總鎖倉量的大規模下滑,部分原因是我們進入了一個熊市。

來源:DefiLlama

當然,除了這個原因之外,這些協議本身也有一定的缺陷。

如果收益率協議能提供的東西與 Aave/Compound 上提供的略微相同,甚至更低,那大家又何必去使用這些協議呢?此外,在 DeFi 領域之外的競爭也很激烈,比如美國 6 月 DAU 年期國債利率就達到了 3.76%。

目前 DeFi 產品提供的期限僅限于幾個月或最長一年的時間。

而在現實生活中,有的債券會持續多年,并在到期前定期向投資者支付利息(非零息)。

因此,傳統金融提供了更多的選擇。

DeFi 協議抗審查和去中心化的想法非常棒,但如果產品不能達到傳統金融中的標準,大規模的采用就不可能發生。

然而,我們現在有機會通過升級 ERC-20 來發行更先進的債券。

為什么我們要發行新的標準?新標準又是怎樣的呢?

目前的 ERC-20 代幣標準代表了一個單一的實體,并沒有復雜的數據結構。

例如,如果你想發行基于 DAI 的債券,你必須創建一個新的 ERC-20 代幣,例如 fDAI,它與 DAI 掛鉤,代表借入 DAI 的義務。

但是有了 Debond Protocol 發明的 ERC-3475,你現在可以直接在基礎資產(DAI)上發行債券,而不需要創建新的代幣。

這是因為 ERC-3475 可以記錄復雜的贖回邏輯(到期日、優惠券、信貸質量等),而 ERC-20 卻不能。

與此同時,ERC-3475 也解鎖了現有協議都做不到的新應用。例如,在現實中,成長中的公司可以發行可轉換債券,如果同意以較低的利率,債券持有人可以將其債務轉換為股票。

這對于雙方來說都是共贏的,因為:

公司在早期階段支付較低的利息

如果項目獲得成功,投資者從股票中獲得利潤

在 Web3 的環境下,早期階段的協議可以發行 ERC-3475 來籌集資金,從而使投資者能夠:

以更安全的方式把錢借給他們喜歡的項目

如果他們希望參與更多,可以靈活地將債券轉為 ERC-20(DAO 治理,利潤分享)

總而言之,ERC-3475 不僅簡化了債券的發行,還賦予我們創造各種工具的能力。

而當去中心化的債券變得更加成熟時,我們需要 Web3 信用評級機構來更好地對資產進行分類。

DeFi 中的債券是一個巨大的未被發現的藍海市場。

由于市場波動,維持固定利率是很難的。

我們現在有一個新的代幣體系,可以發行結構更復雜的債券

撰文:Cereal Killer

編譯:Captain Hiro

來源:panews

PANews

媒體專欄

閱讀更多

金色早8點

Odaily星球日報

Bress

潘達看Web3

DeFi之道

區塊律動BlockBeats

比推 Bitpush News

在文章開始之前,我想先澄清一下,有很多很棒的團隊在開發 EOA 錢包,我以前也用得很多(譯者注:EOA 錢包指的是用戶自己保管私鑰、沒有使用鏈上智能合約來控制的錢包).

1900/1/1 0:00:00按:2022年10月13日Binance首席執行官趙長鵬發文分享了自己遵循的一些原則,非常值得大家學習。以下為15條為人處事原則.

1900/1/1 0:00:00文/Paul Veradittakit,Pantera Capital合伙人在 DeFi 以及 NFT 快速躥紅的帶動下,去中心化應用程序(dApp)生態系統在過去幾年間增勢迅猛.

1900/1/1 0:00:00本文將帶你了解: 什么是靜態NFT? 什么是動態NFT? Chainlink是如何支持動態NFT的? dNFT的潛在用例 動態NFT的好處 NFT項目應該使用靜態NFT模式還是動態NFT模式?每.

1900/1/1 0:00:00全球頂級銀行對加密資產的總敞口超過 92 億美元,其中比特幣和以太坊的總份額超過 50%。銀行對加密資產的敞口分布在加密持有、托管服務、加密錢包和保險三大類.

1900/1/1 0:00:00作者 | LiJaran Mellerud、Anders Helseth編輯 | Colin TSE(擎速能源)Kate 吳說區塊鏈授權翻譯轉載.

1900/1/1 0:00:00