BTC/HKD-0.14%

BTC/HKD-0.14% ETH/HKD-2.01%

ETH/HKD-2.01% LTC/HKD-2.11%

LTC/HKD-2.11% ADA/HKD+0.11%

ADA/HKD+0.11% SOL/HKD-1.46%

SOL/HKD-1.46% XRP/HKD-1.88%

XRP/HKD-1.88%來源 | Bankless

編譯 | 白澤研究院

本報告著眼于 2022 年第三季度以太坊協議和生態系統的主要指標,分為四類:協議、DeFi、NFT 和第 2 層。

然后我們將繼續討論生態系統亮點和展望。

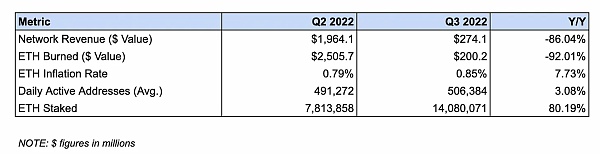

網絡收入從 19.1 億美元降至 2.74 億美元,下降了 86.0%

該指標衡量了用戶在本季度支付的總交易費用。

這一下降可能是市場疲軟導致的鏈上活動下降的結果。在本季度看跌的宏觀背景下,交易的需求顯著減少。

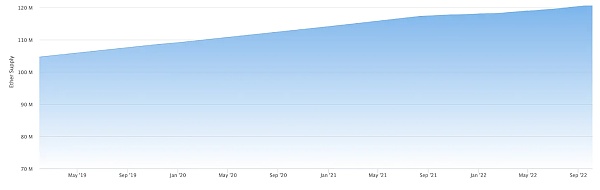

ETH 通脹率從 0.79% 上升至 0.85%,上升了 7.7%

該指標衡量了本季度 ETH 供應量的增長情況。

通脹的增加可能是由于用戶對交易的需求減少。隨著用戶交易的減少,通過 EIP-1559 銷毀的 ETH 也減少了。

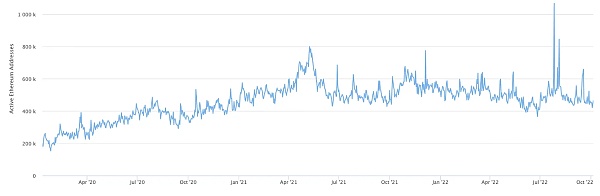

每日活躍地址 (DAA) 的平均數量從 491,271 個增加到 506,384 個,增長了 3.08%

該指標衡量了本季度每天都在與網絡交互的錢包地址的平均數量。

盡管整體投機活動有所下降,但 DAA 的這種暴漲很可能歸因于 Gas 費用的降低。隨著交易成本與交易需求同步下降,這增加了新用戶、合約和機器人在以太坊上進行交易的能力。

觀點:加密交易量下降或因為投資者希望在第三季度結束前套現:盡管加密資產價格下跌和交易量下降可能是過去幾周的特點,但eToro加密資產分析師Simon Peters仍想提醒交易者長遠考慮。他表示:“值得注意的是,每一種代幣在2020年的表現都很積極,像以太坊和波場分別實現了160%和84%的增長。”他還表示,加密資產交易活動在9月份可能會有所下降,但與2019年相比仍有很大的上升趨勢。一份關于eToro月度交易數據的報告發現,盡管9月份出現了下滑,但比特幣、以太幣和XRP仍位居榜首。這三種資產連續第二個月成為該平臺最受歡迎的三種加密貨幣。Simon Peters解釋說,交易量(或許還有價格)的下降可能是因為投資者希望在第三季度結束前套現。他說:“過去幾個月,一些加密資產取得了一些異常的收益,投資者顯然希望從中獲利。然而,有理由對一些加密資產感到高興,特別是比特幣顯示出一些積極的鏈上指標。因此,如果投資者感到自己正迎來另一輪牛市,他們可能會在再次投資比特幣或其他加密資產之前先持有現金。”(Finance Magnates)[2020/10/5]

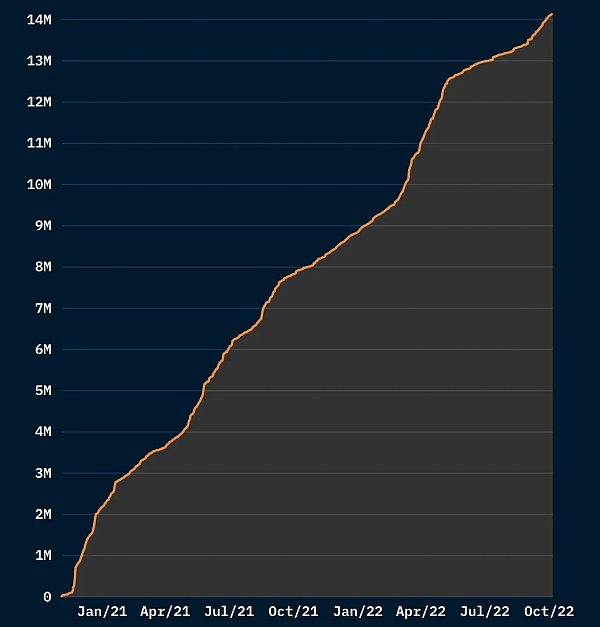

質押的 ETH 數量從 781 萬增加到 1408 萬,增加了 80.2%

該指標跟蹤了信標鏈上質押的 ETH 數量。

質押的增長是用戶對合并的預期以及對流動性質押協議的采用的結果,后者能夠使用戶在持有的 ETH 保持流動性的情況下獲得質押獎勵。這些協議在信標鏈總存款中的份額從 35.3% 同比增長到 46.3%。

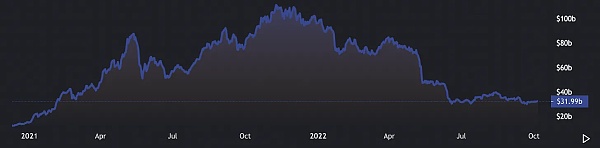

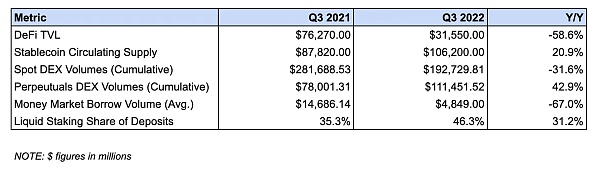

DeFi TVL 從 762.7 億美元降至 315.5 億美元,下跌了 58.6%

聲音 | 灰度董事總經理:第三季度資金流入84%來自非加密對沖基金:據CoinTelegraph報道,11月20日,灰度(Grayscale)董事總經理Michael Sonnenshein接受采訪時表示,資產管理公司最近向SEC提交的Form 10文件如果獲得批準,將是加密行業的“里程碑”。Sonnenshein注意到機構對加密貨幣接入產品具有濃厚興趣,即使是在2019年第三季度,84%的資金流入來自非加密對沖基金,它們希望獲得數字資產的敞口。[2019/11/21]

該指標衡量了存入以太坊上 DeFi 協議的資產的價值。

這一下降可歸因于加密貨幣價格的下跌,因為 DeFi TVL 中的大部分資產是由價格下跌的波動性資產組成的,例如 ETH 和 wBTC。下降也可能是由于鏈上收益率下降,對于資本的吸引力降低,導致流動性外流。

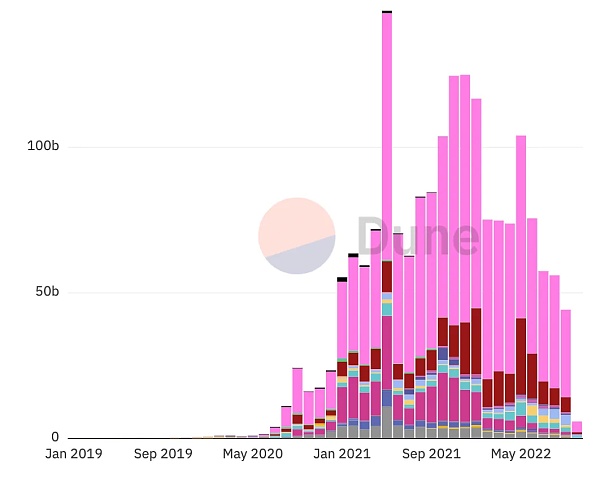

現貨 DEX 交易量下降了 31.6%,從 2816.8 億美元降至 1927.3 億美元

該指標跟蹤以太坊上的去中心化現貨交易平臺(DEX)的總交易量。

這一下降可能歸因于市場狀況的下滑。如上所述,加密貨幣價格的下跌減少了用戶的交易和投機需求,鑒于交易活動與價格行為呈正相關,所以導致交易量下降。

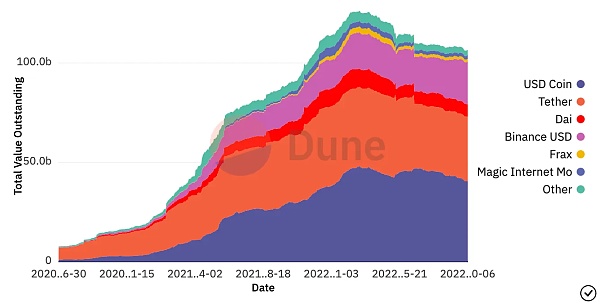

穩定幣流通量增加了 20.9%,從 878.2 億美元增至 1062 億美元

動態 | 火幣礦池第三季度營業額9.41億元,同比增長1202.6%:金色財經報道,火幣礦池第三季度報告顯示,第三季度營業額為9.41億元,營業利潤為1107.82萬元。營業額、營業成本及營業利潤分別同比增長1202.6%、1298.77%和92.44%。 受幣價下跌影響,營業額和營業利潤的環比增速有所下降,分別增長了78.82%及降低了17.64%。[2019/10/31]

該指標衡量了在以太坊上發行和流通的(與美元掛鉤的)穩定幣的價值。

這一增長是由持有穩定幣作為現金頭寸的需求以及以太坊上 USDC、BUSD、DAI 和 MIM 的供應增加 218 億美元推動的。這抵消了 USDT 和“其他”穩定幣的流通量減少的 36 億美元。

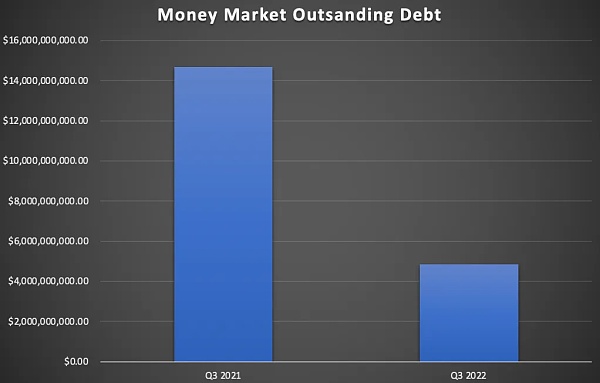

貨幣市場的平均未償債務下降了 67%,從 146.8 億美元下降至 44.8 億美元

該指標跟蹤了本季度基于以太坊的貨幣市場的平均未償債務。

這一下降可歸因于加密貨幣價格下跌導致用戶對杠桿的需求減少。此外,盡管由于對沖基金三箭資本倒閉后去杠桿化的后果導致 ETH 價格上漲,但用戶借貸的意愿可能仍然受到抑制。

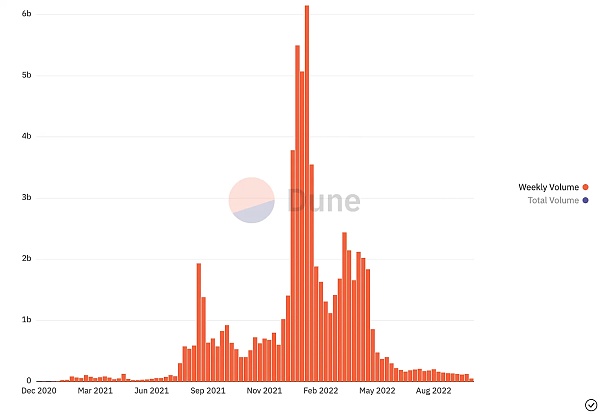

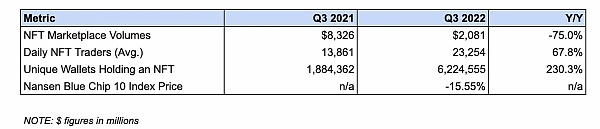

NFT 市場交易量下降了 75%,從 83.2 億美元降至 20.8 億美元

該指標衡量了 OpenSea、LooksRare 等 NFT 市場的交易量。

NFT 交易活動的下降可歸因于加密貨幣市場的疲軟,以及由于 NFT 價格暴跌導致的投機活動減少。與 ERC-20 一樣,NFT 交易量與價格行為呈正相關。

動態 | 火幣泰國站預計將于2019年第三季度推出:據Cointelegraph消息,7月24日,總部位于新加坡的交易所火幣全球站(Huobi Global)運營商火幣集團(Huobi Group)發布了一份官方聲明,稱火幣泰國站預計將于2019年第三季度推出,提供受監管的法幣交易及幣幣交易。 此前消息,泰國財政部近日正式頒發第五張數字資產交易牌照,據火幣官方確認,火幣正式成為泰國第五家可合規持牌開展數字資產交易的機構。[2019/7/25]

平均每日交易 NFT 的用戶從 13,861 人增至 23,254 人

這一增長可能是由于用戶對 NFT 生態系統的認知更加廣泛以及 NFT 市場結構的成熟。

Nansen 的 Blue Chip-10 指數下跌 15.5%。

Blue Chip-10 是一個市值加權指數,跟蹤十大 NFT 集合。這一下降可能歸因于 ETH 價格的上漲,該季度上漲了 24.43%。NFT 歷史上幾乎所有的交易都在 ETH 價格上漲時表現不佳,因為交易者不太愿意放棄升值的資產。

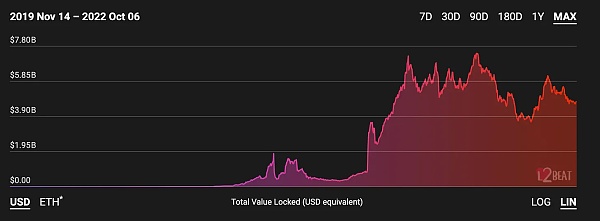

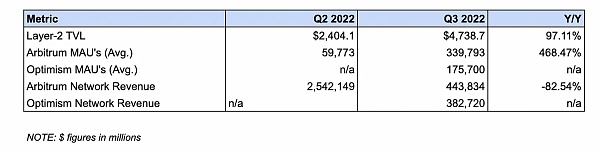

L2 TVL 增加了 97.1%,從 24 億美元增加到 47.3 億美元

該指標衡量了以太坊 L2 生態系統的價值。

這一增長在很大程度上與流入 Rollups 的流動性有關,例如 Arbitrum 和 Optimism。二者合計 TVL 約 39 億美元,占 L2 網絡總價值的 81.5%。

動態 | FCA將在第三季度公布加密貨幣審查結果:據cityam消息,英國金融行為監管局(FCA)將在今年第三季度公布其對加密貨幣的審查。金融行為監管局在其未來財政年度的商業計劃中表示,該審查是財政部和英格蘭銀行工作中的一部分。[2018/10/17]

Arbitrum 的平均每月活躍地址 (MAA) 從 59,773 增至 339,793,增長了 468.5%。Optimism 的平均 MAA 為 175,700。

該指標分別衡量了本季度每個月在 Arbitrum 和 Optimism 上進行交易的平均錢包數量。

Arbitrum 的增長在很大程度上可歸因于諸如去中心化永續合約交易平臺 GMX 等協議的普及,僅 GMX 就吸引了 3.972 億美元的 TVL,同時促進了 189 億美元的交易量。

Arbitrum 的網絡收入從 254 萬美元降至 44.3 萬美元,下降了 82.5%。Optimism 的網絡收入為 38.2 萬美元。

該指標分別衡量了用戶在 Arbitrum 和 Optimism 上進行交易而支付的費用價值。

Arbitrum 的收入下降可歸因于用戶對交易的需求減少。與以太坊一樣,這是看跌的市場條件和投機活動的大幅下降的結果。

注意:由于 Optimism 的公開可用數據有限,我們無法對二者的平均每月活躍地址和網絡收入進行比較。

合并終于到來

經過多年的發展和期待,以太坊成功地從工作量證明 (PoW) 機制合并為權益證明 (PoS) 機制。

雖然合并后的塵埃尚未平息,但我們已經開始看到這個以太坊網絡歷史上最重大的升級所帶來的影響。

首先,以太坊的能源消耗幾乎在一夜之間暴跌 99.98%,從 77.77 TWH 下降至 0.01 TWH。這不僅減少了網絡對環境的影響,而且有助于增加 ETH 對具有 ESG 授權的機構投資者的吸引力。

合并也開始重新塑造以太坊鏈上經濟,向 PoS 的過渡已經通過 MEV Boost 來改變 MEV 行業的動態,MEV Boost 是由 Flashbots 開發的軟件,可以將區塊構建與區塊生產分離。在撰寫本文時,大約 47% 正在生產的區塊正在使用 MEV Boost。

合并也開始影響質押。自合并發生以來,質押 ETH 的收益率已從約 3.5% 上升至 5-6%,因為 ETH 的發行現在得到了交易費用和 MEV 收入的補充。

在未來 6-12 個月發生的“上海升級”之后,這些流動性質押協議可能會進一步增長,因為升級將允許用戶解除質押,提取 ETH。

L2 Summer

Optimism 和 Arbitrum 這兩個最大的 Optimistic Rollups,在本季度的流動性和社區用戶都顯著增加。

在 OP 代幣價格上漲和治理基金推出激勵措施的推動下,Optimism 的 DeFi TVL 在第三季度增長了 234%,從 2.7446 億美元增至 9.1697 億美元,其在所有 L1 和 L2 中的市場份額在本季度從 0.51% 增長到 1.56%。

Arbitrum 在本季度的 DeFi 生態系統的總 TVL 中的份額也有所增長,從 1.33% 增加到 1.78%。這種增長是由新協議的興起推動的,例如去中心化永續合約交易平臺 GMX,有助于推動 Arbitrum 生態系統。此外,Arbitrum 還在 8 月份推出了 Nitro 網絡升級,這增加了網絡吞吐量并降低了用戶交易的成本。值得注意的是,Arbitrum 的增長完全是有機的,因為流動性是在沒有明確的代幣激勵的情況下被引導的。

Optimistic Rollups 并不是唯一在第三季度有大動作的 L2 類型,因為 zkSync、Polygon 和 Scroll 都宣布了它們會在 2022 年底之前在測試網或主網上推出他們的 zkEVM。

zkEVM 被認為是以太坊網絡擴展的圣杯,因為它將 EVM 的網絡效應和開發人員工具與 zkRollups 增加的事務容量相結合。雖然尚不清楚它們的具體表現如何,但即將到來的 zkEVM 可能會動搖競爭日益激烈的 L2 格局。

以太坊生態系統中有許多令人興奮的發展,有望支持網絡的長期增長前景。

在協議層面,近期有一項激動人心的升級 EIP-4844,它將引入 proto-danksharding,即 danksharding 的前身,是以太坊引入分片的兩部分流程中的第一個。4844 可能會在前面提到的“上海升級”中實施,它將引入 blob 交易,這是一個新標準,將通過大幅降低鏈上存儲數據的成本來提高以太坊作為數據層的能力。

EIP-4844 的最大受益者是 L2,如果成功實施,通過降低在鏈上存儲數據的成本,將把 L2 網絡上的 Gas 成本大幅,提高將以太坊流動性遷移到 L2 的能力。

另一個事件是 Arbitrum 代幣的預期推出。代幣的分發很可能會在 Arbitrum Odyssey 之后公布,代幣可能部分用于各種協議的激勵計劃,應該有助于促進大量資金流入 Arbitrum 生態系統。

盡管有這些積極的“催化劑”,但以太坊生態系統仍籠罩著幾朵“烏云”,其中最緊迫的是監管。

在 OFAC(美國財政部海外資產控制辦公室)最近制裁混幣器 Tornado Cash 之后,圍繞以太坊的監管行動正在收緊。這導致各種加密貨幣業務實體遵守規定,審查交易、凍結資金、阻止受制裁用戶。該事件以及其他監管行動(例如 CFTC 起訴參與治理的 Ooki DAO 代幣持有人)將如何影響以太坊的去中心化和可信的中立性還有待觀察。

協議

DeFi 生態系統

NFT 生態系統

L2 生態系統

白澤研究院

個人專欄

閱讀更多

金色新聞匯

區塊精靈球

金色早8點

金色財經 子木

Block unicorn

DeFi之道

NFT中文社區

元宇宙之心MetaverseHub

金色財經Maxwell

月餅

-Kyle

金色數藏

來源:Chainlink之前,我們研究了早期初創公司如何建立開發者社區和跟蹤產品與市場的契合度。如果沒有有效的開發者關系團隊,這些舉措不太可能成功.

1900/1/1 0:00:0010 月 7 日,據官方推特,Gitcoin 將推出新產品 Grants Protocol,它是一個融資基礎設施,允許任何社區啟動自己的、包含社區決策的贈款計劃,目前正處于封閉測試階段.

1900/1/1 0:00:00文/Longsolitude,ZeePrime Capital你非常青睞以太坊,并為核心開發者的繁重工作喝彩,正是他們促成了合并的發生.

1900/1/1 0:00:00文:《中國企業家》劉煒祺去新加坡的中國投資人,邊躺平邊努力。五個小時的長途飛行后,9月23日,投資機構Hero Group合伙人Jack Yi從上海到達新加坡樟宜機場.

1900/1/1 0:00:00FX168財經報社(香港)訊 美國證監會主席根斯勒重申,多數加密代幣都是證券,并強調“法律對此有明確規定”.

1900/1/1 0:00:00"大部分項目方都解釋不清楚Web3是啥,就不要互相為難了",近日某知名加密投資人在朋友圈發表了對尋求投資的Web3項目方進行吐槽.

1900/1/1 0:00:00