BTC/HKD-7.43%

BTC/HKD-7.43% ETH/HKD-14.73%

ETH/HKD-14.73% LTC/HKD-15.72%

LTC/HKD-15.72% ADA/HKD-12.55%

ADA/HKD-12.55% SOL/HKD-12.13%

SOL/HKD-12.13% XRP/HKD-14.5%

XRP/HKD-14.5%作者:CryptoVizArt,來源:Glassnode

比特幣市場最近經歷了一波短暫的緩解,價格連續 23 天高于已實現價格(Realized Price)。然而,WoC 31 報告涵蓋的基礎網絡活動的疲軟在上周表現為拋售,價格再次跌破這一關鍵成本基礎水平。

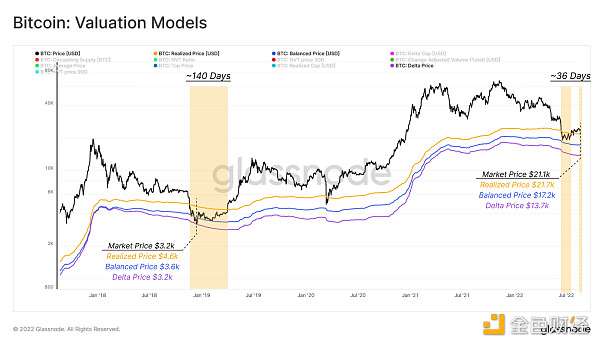

已實現價格目前為 21.7k 美元,而現貨價格略低于已實現價格為 21.3k 美元。在 2018-2019 年熊市期間,價格在已實現價格以下波動了 140 天,使得目前 36 天的熊市持續時間相對較短,因此這表明可能需要更多的積累時間。

在本期中,我們將探討導致上周拋售的潛在弱點,以及需要關注的指標以支持更宏觀的復蘇。

隨著已實現價格現在立于高點,另外兩個鏈上價格模型作為潛在的支撐位位于市場下方。Delta Price 和 Balanced Price 是著名的鏈上模型。

Delta Price(13,760 美元)是一種基于技術和鏈上基礎的混合定價模型。它是已兌現價格與歷史平均價格之間的差額來計算的。Delta Price此前曾在熊市中觸底。

比特幣持有者數量創歷史新高:金色財經報道,根據鏈上分析門戶網站Glassnode的數據,頭寸規模在 0.1 到 10 之間的比特幣持有者數量已經超過其歷史值并達到新的高度。其中,持有0.1個BTC以上的錢包數量達到了407萬個大關,而余額大于1個但小于10個BTC的錢包數量達到了952754個。

\u2028[2022/11/28 21:05:28]

Balanced Price(17,180?美元)代表已實現價格和轉讓價格(時間加權價格)之間的差額。它可以被認為是“公允價值”模型的一種形式,反映了支付(基礎成本)和支出(轉移)之間的差異。

下圖強調了當前市場結構和 2018-2019 年的底部形成階段之間的相似之處。

實時高級圖表

最初,我們將按隊列檢查趨勢累積分數,以提供對所有按錢包大小劃分的市場參與者的積累/分配行為的詳細觀察。放大近期從 6 月中旬局部底部的反彈,我們可以觀察到兩個不同的階段:

A 階段:在跌破 2 萬美元后,蝦米(Shrimps)(BTC)和鯨魚(> 10,000 BTC,不包括交易所和礦工)成為凈增持者,而其他投資類別則呈現平衡狀態。

破獲一起超300萬元的比特幣盜竊案:近日,修水縣局上杭派出所聯合網安大隊成功破獲一起比特幣盜竊案涉案金額近300萬元。

據犯罪嫌疑人曾某交代,其本人長期在國外生活,見比特幣近期單價暴漲,心生貪念,便與他人合謀騙取了一批比特幣綁定郵箱的賬號密碼,然后購買大量的“黑卡”號碼,繼而對郵箱內的比特幣進行轉移盜竊。其中,曾某先后分30次,將單某名下8.236個比特幣轉入自己賬戶,總價值近300萬。[2021/5/9 21:40:38]

B?階段:在已實現價格的初始恢復之后,所有群組都抓住機會分發他們的代幣。有趣的是,蝦米持續強勁的增持勢頭(實時專業指標

遵循供需原則,當新的需求和不斷上升的網絡活動無法平衡供應方時,熊市反彈的可持續性可能會受到挫折。

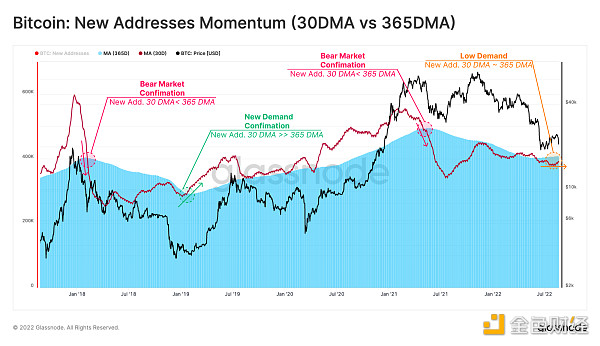

首次出現的獨特新地址的數量是衡量網絡活動的有效工具。由于交易活動的日內波動性,任何一天新地址的絕對值都可能是不具參考價值的。但是,新地址進入市場的趨勢可以為網絡活動提供一個強烈的信號。因此,我們將比較新地址的月平均值與年度平均值,以強調主導情緒的相對變化,并幫助確定網絡活動的趨勢。

熊市確認:隨著價格從 2021 年 4 月的 ATH 暴跌,新地址的 30 日移動均線(DMA)大幅下穿 365 日移動均線(DMA)。通過網絡活動的視角證實了熊市階段可能生效。

前歐特克CFO:歐特克已決定不使用比特幣作為支付方式:歐特克(Autodesk)前首席財務官、現思科系統公司(Cisco Systems Inc.)首席財務官R. Scott Herren表示,客戶并不要求用比特幣支付。Herren表示,其在擔任歐特克任職時就已經考慮了是否將比特幣作為一種支付方式,但Autodesk公司最終決定不這樣做,這主要是因為考慮到比特幣的波動性以及將其轉換為常規貨幣的風險。(華爾街日報)[2021/2/12 19:34:08]

新需求確認:經過漫長的市場盤整階段后,新地址的 30 日移動均線突然飆升至 365 日移動均線以上,這在歷史上表明新需求進入市場的良好跡象。

檢查最近高于已實現價格的現貨價格反彈表明,新地址的月平均水平仍低于年度平均水平?。這種模式可以被認為是對市場需求低迷的一種驗證。

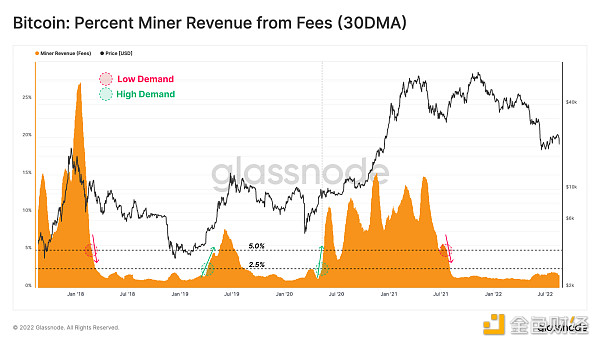

進一步探討需求方,礦工費用收入允許評估區塊空間的競爭力。這可以被認為是對網絡擁堵和包含在下一個區塊中的需求的衡量。

低需求:熊市實現的早期階段經常與礦工收入的費用蒸發相一致。在這里,2.5% 至 5% 的典型范圍已成為市場需求高低之間的歷史門檻。

零售市場對比特幣和加密貨幣的興趣低于2017年的水平:盡管比特幣價格在周日創下歷史新高。根據Skew分析,與2017年相比,從谷歌趨勢數據來看,在此次比特幣反彈期間,零售市場的興趣沒有激增。

在2017年FOMO促使許多人涉足加密貨幣領域。在2017年,隨著新項目和區塊鏈幾乎每天都出現,ICO是加密熱潮的一大推手。而第二年,也就是2018年,嚴厲的監管導致其中的大部分項目消失,山寨幣崩潰了,許多代幣至今未能恢復。在2020年,這一方面有所不同,除了穩健貨幣和與DeFi相關的加密貨幣,大多數加密貨幣復蘇緩慢。比特幣一直主導著市場,資金流入并非來自散戶交易員,而是來自機構。(Cryptopotato)[2020/12/28 15:52:23]

高需求?:相比之下,持續高于上述 2.5%-5.0% 區間可以被視為是評估新一波需求的建設性信號。

該指標的當前結構顯示出對區塊空間的需求水平較低,但明顯上升。盡管簡單,但衡量總結算價值的支付勢頭是一個有洞察力的宏觀指標,用于評估網絡需求增加的復雜動態。

實時圖表

帝國金融研究創始人:反對比特幣 但區塊鏈技術對大型銀行有應用價值:帝國金融研究(Empire Financial Research)創始人Whitney Tilson在最近的一次采訪中指出,比特幣和整個加密空間都是需要避免的,但是,底層的區塊鏈技術可能對大型銀行有寶貴的應用價值。他稱,“區塊鏈技術顯然有一些大銀行正在使用的有價值的應用。全球金融體系效率相當低,把錢轉移到另一個國家可能需要三天時間,而且要為此支付7%的費用。”此外,他還認為比特幣和其他加密貨幣永遠不會被當做交換媒介,加密貨幣也永遠無法取代美元。(AMBCrypto)[2020/2/29]

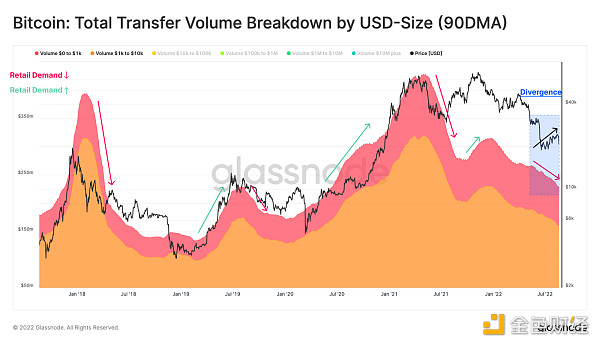

通過分析小額交易的長期趨勢,可以衡量散戶投資者在網絡中的存在。下圖顯示了美元價值低于 1 萬美元的交易總量的 90 天移動平均值。

假設小規模交易主要歸因于散戶投資者,該指標的季度平滑平均值(quarterly smoothed average)可用于跟蹤市場的主導情緒。長期看漲階段?對散戶投資者有吸引力,看跌時期則較少?,因此小規模交易量的趨勢可以用來衡量市場氣氛。

有趣的是,最近向 2.44 萬美元的積極走勢并沒有伴隨著任何零售規模的轉帳量或需求的變化?。這種模式進一步證實了這次市場反彈的潛在弱點。

實時專業圖表

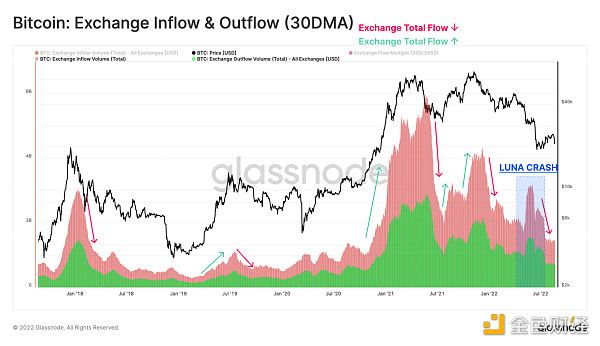

查看所有交易所的總流入和流出總量(美元價值),我們還可以提取比特幣價格的周期性行為,與以美元計價的交易所流入?和流出?之間的類似相關性。交易所流量現已降至多年低點,回到 2020 年底的水平。與散戶投資者的交易量相似,這表明投資者對該資產普遍缺乏投機興趣。

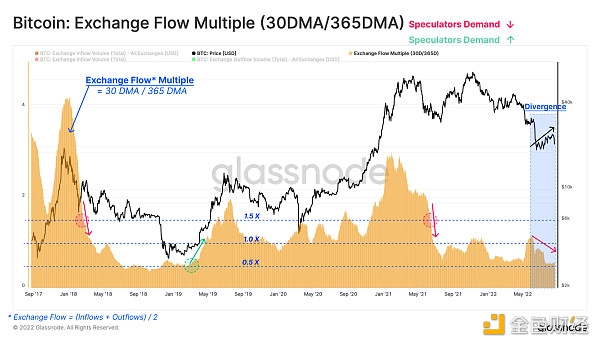

為了建立基于交易所流量和更廣泛市場情緒之間的聯系的明確指標,我們定義了一個新指標,即交易所流量倍數。該指標等于交易所月平均流量與其年度平均值之間的比率。

交易所流量被定義為與所有交易所相關的以美元計價的流入和流出量的平均值(即流入量 + 流出量除以 2)。

交易所流量倍數可用作一個閾值水平,可用于繪制熊市的早期?和后期??。與之前討論的圖表一致,近期價格從 2022 年 6 月的底部反彈?,并沒有伴隨大量投機者涌入市場。

因此,從上述觀察來看,從鏈上的角度來看,最近的價格反彈的背后似乎沒有什么實質內容,因此證實了我們最初在 WoC 31 中強調的弱點。

以散戶投資者和投機者為重點的監控網絡需求和活動可以提供洞察熊市的黃昏階段的信息。然而,為了完成這個難題,本文將以對短期持有者信心的評估結束。

當前的市場結構確實類似于過去的底部形成模式,如 Week On-Chain 29 報告中所述。一般來說,在經歷了漫長的積累階段之后,任何積極的價格波動都傾向于以接近于市場價值的成本基礎,來增強短期投資者的信心。

與此一致,可持續的看漲上升趨勢通常伴隨著兩個宏觀轉變:

由于所有剩余的賣家都已從市場上撤出,因此已實現虧損下降。

利潤實現通過短期持有者,由于新需求吸收賣方壓力

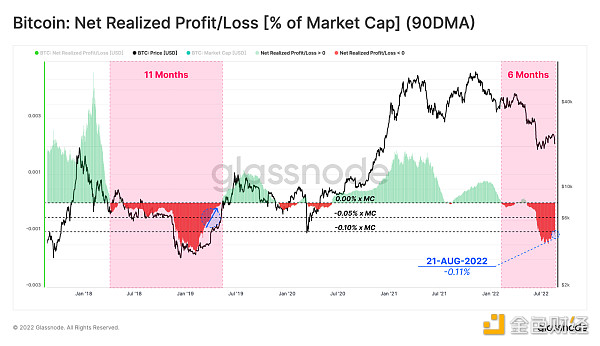

對 2018-2019 年熊市的調查顯示,在底部形成的最后階段,凈實現利潤/虧損(90DMA)已逐漸恢復至中性,因為最后的賣家已經從市場上被耗盡。

我們使用凈實現利潤/損失(90DMA),尋找實現凈損失(Realizing Net Losses)?的結構性下降。如果這種情況持續更長時間,這種模式將轉向實現市場能夠輕松吸收的凈利潤。目前對實現凈虧損的傾向表明了價格對市場中任何負面力量的脆弱性。

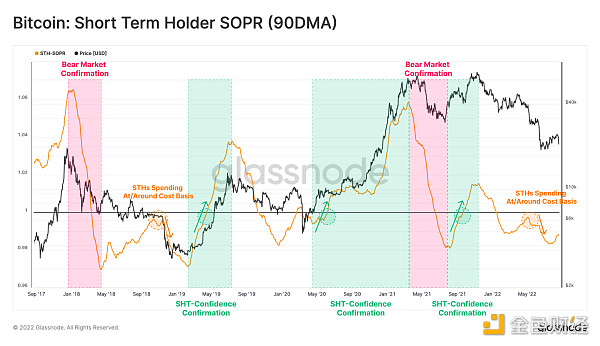

查看短期持有者 SOPR(90DMA),我們可以看到投資者賣出價格相對于買入價格的季度平滑比率。該指標中的重要門檻水平是 1.0 的交叉點,突破表明恢復盈利支出。

繼 11 月 ATH 投降后,短期持有者(頂級買家)遭受重創,導致短期持有者 SOPR(90DMA)大幅下跌至 1 ? 以下。

這個階段之后通常是低信念期,此時盈虧平衡值 1 充當上方阻力。發生這種情況是因為投資者非常愿意以或接近其成本基礎出售,以簡單地收回他們的資金?。

最后,在進行了充分的底部積累之后,持續突破 1.0 通常證實新資金正在流入市場,并且正在吸收短期持有者的利潤?。

在本報告中,我們討論了導致比特幣價格從 2.44 萬美元回落到已實現價格以下的疲軟和隨后被拒絕的主要因素。來自各種錢包規模的投資者決定在最近的反彈中進行分配,高于市場平均成本基礎水平。

最近的價格上升趨勢也未能吸引一大波新的活躍用戶,這在散戶投資者和投機者中尤為明顯。交易所流量的月度勢頭也沒有表明有新一波投資者進入市場,這意味著資本的涌入相對乏力。

當前的市場結構當然可以與 2018 年末的熊市相媲美,但尚未出現可持續上升趨勢所需的盈利能力和需求流入的宏觀趨勢逆轉。因此,隨著比特幣投資者試圖奠定更堅實的基礎,持續進行的周期底部盤整階段是最有可能的,當然要受宏觀經濟背景下持續的不確定性和不利事件的影響。

DeFi之道

個人專欄

閱讀更多

金色早8點

Bress

鏈捕手

財經法學

PANews

成都鏈安

Odaily星球日報

原標題:Gary Gensler刊文:SEC對待加密貨幣 與對待其他資本市場一樣作者 | Gary Gensler(SEC主席)即使新技術出現,保護投資者的證券法仍繼續適用.

1900/1/1 0:00:00深入研究“什么是DAO ”的問題,并提出5個不同的概念視角,使我們能夠更有效的用于對現有組織機構的協調和研究.

1900/1/1 0:00:00撰文:Hal Press,North Rock Digital 創始人編譯:AididiaoJP,Foresight News隨著以太坊合并逐漸推進,我們一直想提供一篇關于如何看待以太坊生態.

1900/1/1 0:00:00金色財經 區塊鏈8月25日訊 ?眾所周知,區塊鏈網絡十分強大,它可以為用戶提供共享分布式數字賬本,從而使得點對點網絡中的參與者能直接交換信息或資產,而無需依靠中介.

1900/1/1 0:00:00最近,推特上興起了關于NFT版稅的討論。擁有39萬粉絲的大V @punk6529在推特上發表了他對版稅的看法,本文整理了他的看法和觀點.

1900/1/1 0:00:00加密貨幣的寒冬甚至讓交易平臺都不得不斷臂求生了。加密貨幣的冬天真的來了。根據知名海外科技網站《The Verge》報告,全球第一個加密貨幣交易平臺,已登陸納斯達克的Coinbase,正在撤回其招.

1900/1/1 0:00:00