BTC/HKD+1.17%

BTC/HKD+1.17% ETH/HKD+1.72%

ETH/HKD+1.72% LTC/HKD+1.55%

LTC/HKD+1.55% ADA/HKD+1.55%

ADA/HKD+1.55% SOL/HKD+1.68%

SOL/HKD+1.68% XRP/HKD+1.57%

XRP/HKD+1.57%原作者:David Hoffman,來源:Bankless

上周,Jordi Alexander 在 Bankless 上發表一篇題為《合并是否被過度炒作?》的文章。

自從 Jordi 加入 Bankless 并幫助我們打開了 Terra 的定時炸彈(大約在它崩潰前一個月),我就很欣賞他對于市場的理性和清醒的想法。閱讀他對合并的悲觀看法是一項很好的實踐,我自己很難看到這一點。

然而,我認為有一些重大的事情,Jordi 要么是搞錯了,要么是過分強調了!針對Jordi 文章中最需要被解釋的說法,我寫了一些反駁的觀點。

圖片由 Midjourney 提供

Tl;dr:

因為低 gas 費而看空?不要這樣;發行量的減少才是最重要的。

由于鎖定的 ETH 過剩而看空?也許是……但我認為這被夸大了。

看空是因為收益率將會很低?別這樣;這實際上是我們正在尋找的牛市案例。

南非央行注冊的數字銀行Bank Zero擬引入加密貨幣交易服務:金色財經報道,南非央行注冊的數字銀行 Bank Zero 擬引入加密貨幣交易服務,據其聯合創始人兼風險資本家 Michael Jordaan 表示,作為長期計劃的一部分,該銀行正在考慮引入加密貨幣交易服務并推出與跨境支付有關的業務,因為加密貨幣和區塊鏈將拓展出更具機遇的商業模式,預計未來此新興行業會帶來很多顛覆性創新。(itweb)[2023/1/25 11:29:06]

就讓我們一探究竟吧。

Jordi 的第一個論點是,“在無盡的加密敘事交易機會中,這是又一個敘事交易機會”。這一論點的核心是“無論催化劑的基本面有多強大,市場總是可以比催化劑更快地搶占先機。”

我認為這是一種逃避的說法。這只是說任何事件都會被時間遺忘,一旦結束,我們就會進入下一個敘事。

這沒有給合并留下任何從根本上看漲的空間。我們還沒討論利弊,它就已經被關上了門。

在我看來,對此的反駁很容易。

Silvergate Bank向非營利組織Brink捐款以支持比特幣開源研發工作:5月21日消息,加密友好銀行Silvergate Bank宣布將向非營利組織Brink捐款。Brink通過基礎研究和開發來加強其協議和網絡,并通過資助、培訓和指導來支持BTC開發者社區。

Silvergate銀行通過以下聲明宣布了這一新舉措:“作為我們對數字貨幣社區的承諾的象征,我們承諾繼續每季度向Brink捐款,這是一個非營利組織,致力于通過開發者獎學金和贈款項目支持比特幣社區。通過這筆捐贈,Silvergate將支持比特幣的開源開發,包括活躍的比特幣開發者和未來的工程人才。”(News Text Area)[2022/5/22 3:33:08]

以太坊合并是自以太坊本身誕生以來加密歷史上最重要的事件之一。不僅如此,它也是一個從根本上與價格和價值有關的事件。

如果有什么重大的事情足以突破“交易者要交易”的模仿,那就是以太坊合并。

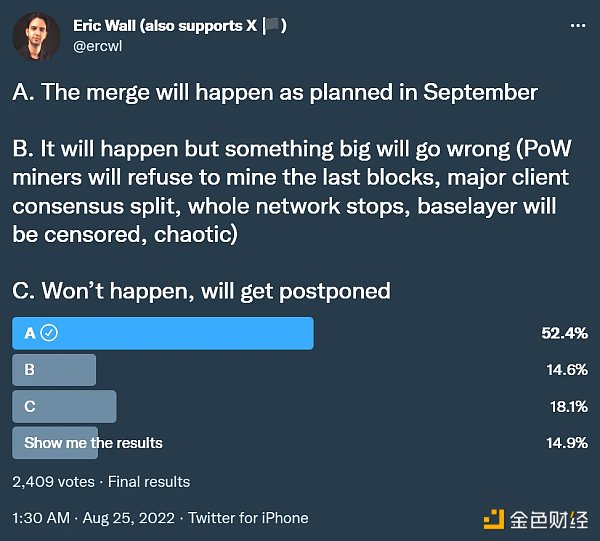

如果你不相信這種觀點,可以看看 Eric Wall 的 Twitter 民意調查:

Mark Cuban投資去中心化氣候數據網絡dClimate:達拉斯獨行俠隊老板、億萬富翁Mark Cuban已投資去中心化氣候數據網絡dClimate并擔任戰略顧問,具體投資金額尚未公布。此前消息,dClimate 完成 350 萬美元種子輪融資,CoinFund 領投。(CoinDesk)[2021/6/16 23:42:08]

超過一半的人認為以太坊合并將會像宣傳的那樣發生。另有 32.7% 的受訪者表示,要么會出現問題,要么不會發生。

也就是說,62% 的人相信合并會發生,38%的人則認為不會發生或者會出問題。

現在,如果你像我、Ryan、Anthony Sassano 或任何以太坊客戶團隊和核心開發人員一樣,你會認為在 9 月 15 日發生合并的可能性大于 95%,而且它會取得圓滿成功。

如果市場定價的成功率低于 95%,那么我認為合并沒有被定價。

我想你可以押注,但值得注意的是,那些對合并細節有研究的人比在這個投票中回答的人更看好它的成功。

Eric Wall 的 Twitter 關注者也是來自許多不同的社區,因此雖然 Twitter 民意調查不是很好的數據工具,但我認為這是一個特殊情況,能夠準確地反映了社區的廣泛分布。

LBank藍貝殼于5月20日22:00首發ULTRA,開放USDT交易:據官方公告,5月20日22:00,LBank藍貝殼(LBank.me)首發ULTRA(UltraSafe Finance),開放USDT交易,5月20日14:00開啟充值,5月21日14:00開啟提現。資料顯示,從儲錢罐到行星際保險庫,撕毀與安全相關的進步里程碑,并在Binance Smart Chain上加入最安全的社區驅動的無摩擦收益協議。[2021/5/20 22:23:51]

Jordi 的下一個論點是,gas 費用下降得很厲害。

他說得對,的確如此。

通過這一點,EIP 1559 的銷毀率變得可以忽略不計,這對 ETH 成為超健全貨幣的說法產生了不利影響。??

他還認為,gas 費永遠不會回到 DeFi Summer 或 NFT Mania 的水平。智能合約和 NFT 銷售機制都變得更加高效以及 gas 費得到優化,而且 L2 生態系統也更加發達,準備好吸收大量 L1 區塊空間需求。

他是對的!

我完全可以支持 Jordi 的論點,即 200+ gwei 的 gas 價格時代已經結束。

LBank藍貝殼布局Solana生態,上線SOL(Solana)、RAY(Raydium)交易對:據官方公告,4月28日20:00和22:00,LBank藍貝殼分別上線SOL(Solana)、RAY(Raydium),開放USDT交易。LBank藍貝殼已深度參與Solana生態,目前了參與Solana生態諸多項目的早期投資,日前與生態重要項目Raydium達成初步戰略合作。

據了解,Solana由前高通,英特爾和Dropbox工程師于2017年底創立,是一種單鏈委托權益證明協議。另據了解,與LBank藍貝殼達成初步戰略合作的Raydium是一個自動化的造市商(AMM)和流動性提供商,其建立在Solana區塊鏈上,用于去中心化交易所(DEX)。

Raydium作為Serum中的AMM具有先發優勢,并將成為將新的和現有的項目和協議引入生態系統的組成部分。LBank藍貝殼也將協同該項目,搭建市場和社區,持續助力整個Solana生態的發展。[2021/4/28 21:08:03]

但我也認為目前 8-12 gwei 平均 gas 價格范式也是偏低的。從 2021 年開始,我們正處于一個熊市中。沒有太多新的事情發生。

只要加密貨幣的價格走勢有所回升,gas 價格就會再次回升。總有新的事情可以做,也總會有另一個牛市將要到來。

Jordi 認為 200+ 的 gas 費用是不正常的。而我的論點是 8-12 gwei 的 gas 價格同樣也是一種反常現象。

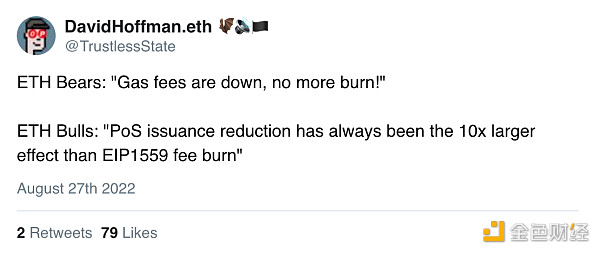

而我們只需要 15 gwei 就可以實現 ETH 發現量的凈負值。但更重要的是,這整個事情被夸大了。

合并是關于區塊獎勵的發行量減少! 這不是關于銷毀的問題!

10 Gwei gas 價格每天銷毀約 1000 ETH。

權益證明(PoS)消除了每天約 1350 ETH 的發行。

誰會對低 gas 價格不滿意?減少發行量一直是最重要的,銷毀只是錦上添花。這種影響就是為什么一些 ETH 多頭預計合并對 ETH 價格的影響會相對較快:是幾個月而不是幾年。

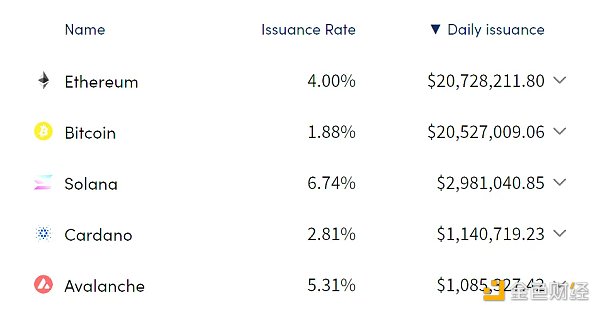

當 ETH 的發行量減少到 0.43% 時,而其他 L1 看起來像這樣時(下圖),我們真的會說這不是看漲嗎?

Jordi 的下一個論點是質押 ETH 的供應及其回報將影響市場。反過來,一旦解鎖發生,可能會出現巨大的拋售壓力,這會讓投資者感到恐慌。

也許這種說法是真的,但這種說法背后的實際事實在我看來似乎并不十分悲觀。

首先,也是最重要的,PoS 是一個固有地獎勵那些最看好該資產的人的系統。

一些人在 2021 年牛市初期就開始將他們的 ETH 質押在信標鏈上。當時 ETH 只有 400-700 美元左右。

向你提問,這些人是:

渴望鎖定他們的利潤?

愿意通過提前質押 ETH 來度過未知的鎖定期,并且可能永遠不會賣出的永久多頭?

如果你在 ETH 還低于 1000 美元時質押了 ETH,那么你是在信標鏈上線的前 6 周內完成的。你愿意承擔未知的鎖定時間,以獲得約 6-7% 的 ETH 收益率。

從心理學上講,我不認為這部分人是急于出售 ETH 的人。

如果是一個低信念的 ETH 質押者,想要一個流動性出口,他們會在 Lido(與信標鏈同月推出)上質押,因此他們可以在任何時候出售其以太坊。

而即使以目前的價格,ETH 對于最早的質押者來說也上漲了 2-4 倍。這不是私人代幣市場 10-100 倍的收益,實際上這確實會導致代幣價格下跌。

最后,“賣出大門”開啟的壓力也可以被那些等待合并以降低以太坊風險,并在合并后等價購買以太坊的人所緩解。

Jordi 認為 ETH 的質押收益率正在大幅下降。

“在這些風險消失后的一年里,質押 ETH 的 Mall Cops 能夠在代幣膨脹后獲得 1-2% 的年收益就很幸運了,這收益率甚至低于美國國債。”

“2023 年,我們將看到 3000 到 6000 萬個 ETH 質押。”

等等,這是看跌嗎?

因為這其實和我的牛市案例是一樣的。

如果 ETH 收益率跌得如此之低,那是因為大量的 ETH 已經開始質押,并且發行量分散在眾多參與者中。這是 ETH 多頭希望看到的情況。

ETH 收益率低意味著有大量的 ETH 被質押。隨著越來越多的 ETH 被質押,流通量就會越來越低。

這也意味著 DeFi 的 ETH 收益率同樣很高,因為 DeFi 也從二級市場吸走了大量的 ETH。

我認為很難看到有 3000 萬到 6000 萬的 ETH 被質押,而且還被看跌。因為無論 ETH 的相關收益率如何,大量質押的 ETH 一直是 ETH 增值的核心支柱之一。

如果人們愿意接受他們的 ETH 越來越低的收益率,以至于收益率跌至 3% 以下,那是因為該資產非常可取,并且所有者愿意為擁有它而獲得更少的報酬。

此外,如果我們擔心合并帶來的供應過剩,為什么我們還會看到質押的 ETH 供應量從現在的 1400 萬增加到 2023 年的 3000萬 到 6000 萬?

對我來說,這似乎不是很悲觀。

但我知道什么呢,我只是一個 ETH permabull(死多頭)。ˉ\_(ツ)_/ˉ

DeFi之道

個人專欄

閱讀更多

金色早8點

Bress

鏈捕手

財經法學

PANews

成都鏈安

Odaily星球日報

ENS(以太坊域名服務)技術和業務上都已成熟,以DAO形式運營基礎設施。從數據來看,ENS短期的炒作泡沫逐漸消化,長期想象空間大。 摘要 傳統域名市場飽和,Web3域名滿足用戶新需求.

1900/1/1 0:00:00作者 | Alexandre Lores在過去的兩年里,由于區塊鏈技術的發展,世界發生了變化。傳統上缺乏流動性的藝術品市場通過使用 NFT 與加密貨幣社區聯合起來.

1900/1/1 0:00:00什么是以太坊?一千個人有一千個答案,而本文想探討的是最為一致的答案,即以太坊的協議是什么?或用更技術地描述——如果要開發以太坊的客戶端(PoW鏈/ETH1).

1900/1/1 0:00:00不久之前,CZ 轉發的一則社交媒體報道引發了網友的熱烈討論。根據 CoinDesk 的報道,Binance 在貫徹 KYC(Know Your Customer)之后損失了 90% 的用戶,同時.

1900/1/1 0:00:00在你最喜歡的 dApp 上質押以賺取 RealYield 和在 DEX 上開多/開空獲利之間,你是否很難做出選擇?但現在出現了一種協議——Fluidity money.

1900/1/1 0:00:00昨日以太坊終于完成了POW轉為POS的共識迭代。合并只是以太坊路線圖中的一環,那么,之后以太坊路線圖到底是怎么樣的呢?首先,以太坊路線圖分為三個階段:信標鏈、合并以及分片.

1900/1/1 0:00:00