BTC/HKD+2.04%

BTC/HKD+2.04% ETH/HKD+5.09%

ETH/HKD+5.09% LTC/HKD+1.05%

LTC/HKD+1.05% ADA/HKD+6.47%

ADA/HKD+6.47% SOL/HKD+4.14%

SOL/HKD+4.14% XRP/HKD+3.84%

XRP/HKD+3.84%August 2022, Footprint Analytics × W Labs

Data Source: Footprint × W Labs GameFi Report Dashboard

GameFi 興起已一年有余,從 2021 年最后一季度用戶數的迅速向上爬坡,到 2022 年初開始乏力,2 月就出現了明顯的下跌。

到 3 月借著 StarSharks、Crabada 等項目的熱度,GameFi 似乎又重燃了希望,但在 4 月和 5 月這兩款游戲同樣不可避免的陷入了死亡螺旋。因 Move-to-eran 新模式讓人眼前一亮的 StepN,發布清退中國用戶的公告后也一蹶不振。

GameFi 一年內快速經歷了興與衰,全球 30 億游戲玩家的基數沒能為 Web3 帶多少裨益,更多玩家還是來自于 DeFi。放眼看去絕大多數 GameFi 活躍周期都不算長,但它們的發展路徑也為市場帶來了一些啟示:

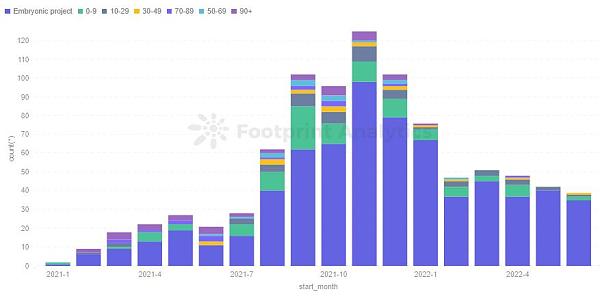

發展越迅速卻越缺少優質項目

GameFi 項目魚龍混雜,不乏想一本萬利的 fork 項目。市場上 70% 到 80% 的 GameFi 項目都達不到連續 5 日日均 200 人的活躍狀態。2022 年上線的項目中,有 80% 以上的項目上線 30 天就能達到活躍狀態,但他們堅持了多久?

Footprint Analytics - Days from Project Launch to Active

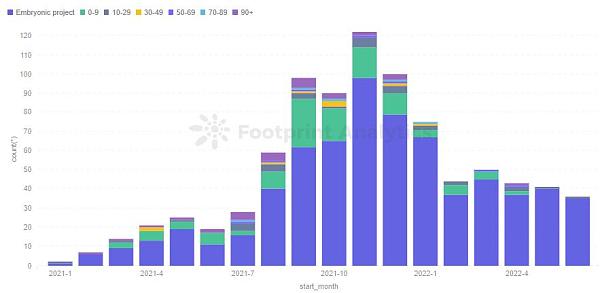

項目活躍周期令人堪憂

60% 的項目活躍不到 30 天就陷入死寂,從去年 11 月開始就鮮少有項目能夠保持活躍狀態超三個月。

Footprint Analytics - Days from Project Active Launch to Inactive

鏈上的 GameFi 項目大多數從上線到進入活躍的速度都很快,但保持活躍的時間并不長。

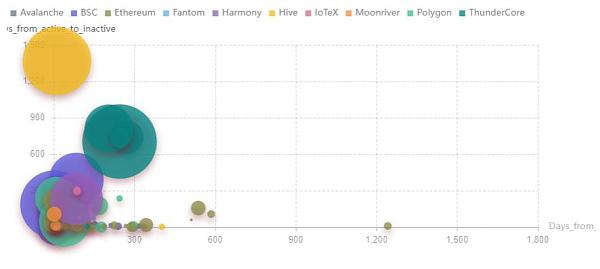

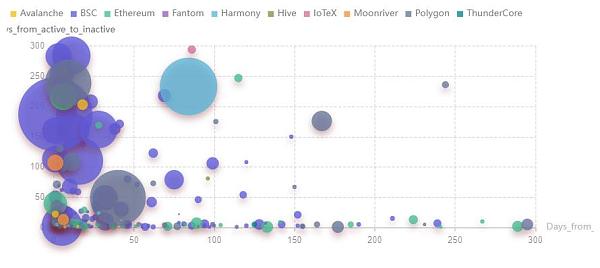

各公鏈的發展路徑上各不相同

通過對 GameFi 項目從上線到活躍再到走向不活躍的周期分析,將橫軸設定為項目從上線到活躍狀態所需的天數,縱軸為從處于活躍狀態的天數,氣泡的大小為總用戶數。

越靠左表明項目上線后越迅速達到活躍狀態,越靠上表明項目活躍時間越久,因此落在左上角的項目有更為優秀的表現。

Signature數字資產前負責人及團隊加入Fortress Trust:金色財經報道,Signature Bank數字資產前負責人Joseph Seibert和他的Signet支付團隊的四名成員加入了Fortress Trust,這是一家總部位于內華達州的特許信托公司,專注于加密貨幣和Web3。

Signature Bank于2023年3月關閉,原因是儲戶在硅谷銀行(SVB)倒閉后提取了大量資金。由Seibert監督的流行的Signet實時支付平臺于2019年初推出,隨后于2020年與數字資產托管人Fireblocks集成。[2023/4/26 14:26:35]

HIVE 憑借 Splinterlands 在眾多項目中表現突出,它上線后便進入活躍期且仍在保持,因此落在了左上角成為了較大的黃色氣泡。

Footprint Analytics - Project Lifecycle Layout

Ethereum 在 gas 費和交易效率上對 GameFi 并不友好,這讓它在 GameFi 領域上并不太理想。眾多項目前期爬升周期長,活躍時間短, 總用戶數也不高。但它畢竟有雄厚的基礎,也許在解決這些問題后,更多優質游戲的上線能讓它在 GameFi 占據更廣的市場份額。

相比而言 BSC 上的項目更容易快速出爆款,持續時間中等,用戶體量表現相對較好。Polygon 相比也算中規中矩,ThunderCore 卻表現出意外的活躍持續長度。

Footprint Analytics - Project Lifecycle Layout (Zoom in)

造就 GameFi 如今局面的除了有熊市的推波助瀾,與其本身的原罪密不可分。本報告將試圖發掘造成以上問題的原因,并探索 GameFi 可能的未來。

1、野蠻發展的上半場

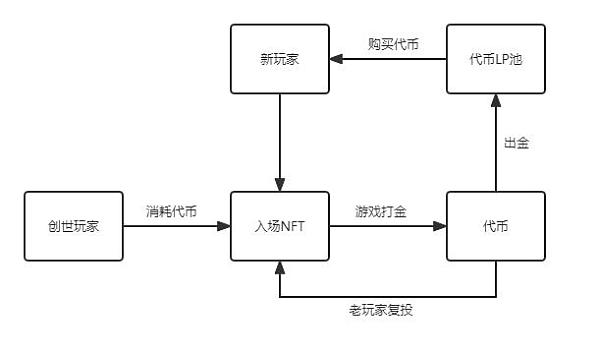

以 Axie Infinity 為首的 GameFi 1.0 時期,其核心都是圍繞著 Play-to-earn。各個項目不管是在玩法 (如簡單粗暴的 Staking、爬塔闖關 PVE、卡牌對戰 PVP),還是在經濟模型(單幣、雙幣、Token + NFT、U 本位、幣本位等)上,其本質框架還是屬于龐氏結構,即過分依靠源源不斷進場資金的“外循環”模式。

所謂外循環,就是老玩家用新玩家投入的資金進行復投,新玩家不斷向老玩家支付利息和短期回報,以制造老玩家賺錢的假象。因此所有老玩家在游戲內部打金產生的 token 都需要有新玩家購買消耗,否則玩家們就會不斷的拋售,造成 token 流動池只有賣盤沒有買盤, token 價格死亡螺旋式下跌。

Bybit推出萬事達卡支持的加密借記卡:金色財經報道,Bybit將推出一種新的借記卡產品,允許用戶使用加密貨幣進行支付和提現。該Bybit卡將在萬事達卡網絡上運行,并將允許在用于支付商品和服務時通過扣除加密貨幣余額進行基于法幣的交易。該服務首先推出了在線購物的免費虛擬卡,實體借記卡將于2023年4月推出。

該服務將與用戶賬戶上的BTC、ETH、USDT、USDC和XRP余額一起使用。支付將自動將這些初始加密貨幣的余額轉換為歐元或英鎊,具體取決于用戶的居住地。

此前消息,由于合作伙伴的服務中斷,Bybit已暫停了通過銀行支付的美元儲值,不再可用通過電匯(SWIFT)和電匯(美國銀行)的美元儲值。Bybit未在公告中透露銀行合作伙伴是否是Silvergate。(Cointelegraph)[2023/3/6 12:45:17]

外循環模式

從 Footprint Analytics 統計的 GameFi token 市值中看到,GameFi 經歷了 2021 年 7 至 9 月的平穩增長期、10 到 11 月的爆發期之后,由于大環境和個別項目的影響,整個領域的進場資金都開始減緩。在這種情況下,GameFi 1.0 的外循環模式就會迅速出現問題,場外資金滿足不了場內資金源源不斷的生息需求,從而由正向螺旋逐步轉變為死亡螺旋。

Footprint Analytics - GameFi Token MarketCap

因此,大部分 GameFi 1.0 的項目都會有一個生命周期,且僅有一個周期,一旦死亡螺旋后就很難重啟向上。而不同的模型、團隊、背景、運營、所處的環境都在整個過程中影響著整個項目,也會產生各種各樣的周期形態。

藍籌項目形態

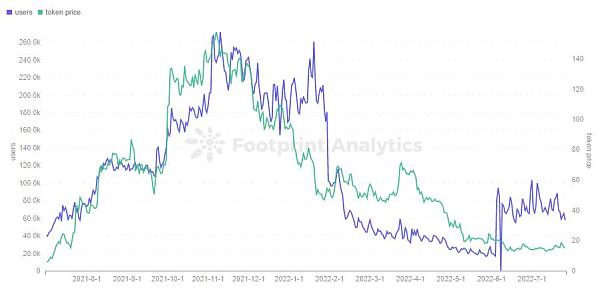

Axie Infinity 作為 Play-to-earn 的鼻祖,其背景、資源、玩家共識都是當期的其他鏈游無法匹敵的。因此它在僅有基礎雙幣模型和繁殖系統的情況下,依然能保持幾個月的上升期,在之后也是緩慢下跌,至今仍有一部分忠實用戶。

Footprint Analytics - Axie Users & AXS Token Price

強背景項目形態

同為雙 token 模型的 BinaryX 憑借著社區共識吸引了大戶的鎖倉同時營造出極強的造富效應,在項目初期吸引了大量的用戶。但也面臨著子幣無限通脹的問題,一旦沒有足夠的打金效應,立馬就會進入負反饋階段,用戶數量迅速下降。

數字資產支付服務公司Crypto Spend正尋求完成500萬澳元A輪融資:金色財經報道,澳大利亞數字資產支付服務初創公司Crypto Spend未來兩個月正在尋求完成估值為4500萬澳元(約3125萬美元)的500萬澳元(約350萬美元)A輪融資。Crypto Spend聯合創始人Richard Voice表示,此輪融資目標是將公司估值提高約4倍,并計劃今年在新西蘭推出。

Crypto Spend在2021年底推出澳大利亞當地首個加密Visa卡,允許用戶使用加密貨幣。自去年第二季度以來,公司收入增長六倍,目前客戶數量約為17,000個。(彭博社)[2023/2/7 11:52:05]

不過借助交易所和項目方自身對 BNX 的高度控盤,幣價倒是有一波反彈,但游戲用戶依然寥寥無幾。

Footprint Analytics - Binary Users & BNX Token Price

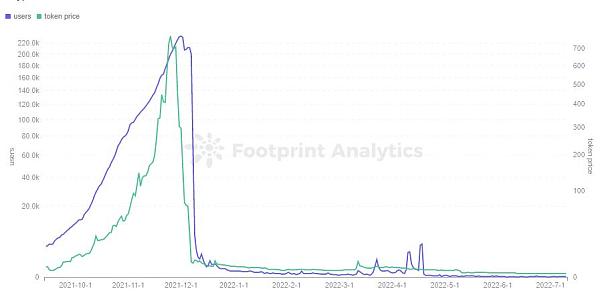

純資金盤項目形態

單幣模型的 CryptoMines 就是純純的資金盤,其生命周期形態也代表大部分土狗項目的發展。

在項目初期,憑借極短的回本周期形式吸引大量資金入場,用戶和市值都會在極短的時間內有巨幅的拉升。當泡沫吹到市場資金和情緒的臨界點后迅速破裂,升得越高跌的速度越快,曾經的熱點項目幾乎都是斷崖式的死亡螺旋。

Footprint Analytics - CryptoMines Users & ETERNAL Token Price

雖然項目的經濟模型、運營模式、生命形態各不盡相同,但不管是正規軍 Axie Infinity、土狗王 CryptoMines 還是元宇宙概念的 The Sandbox,都在 2021 年 12 月份陷入困境。

Footprint Analytics - MC of Axie & The Sandbox

整個 GameFi 領域迎來了一次寒冬,或許是因為大環境的影響,但更多的還是源于整個 GameFi 自身龐氏的屬性。在幾個月 FOMO 情緒的加持下,token 整體的資金膨脹的增速已經跟不上游戲內部資金收益的需求,因此泡沫破裂成為必然。

2、逐步創新的下半場

韓國官方命令Do Kwon在14天內歸還護照,到期未還將自動取消資格:10月6日消息,據DB NEWSWIRE援引韓國當地媒體報道,韓國官方已命令Terra創始人Do Kwon在14天內歸還護照,如果沒有收到護照也將自動取消其資格。[2022/10/6 18:40:46]

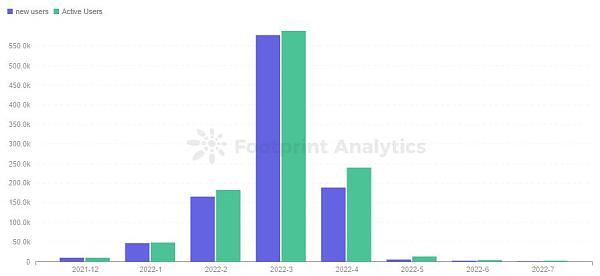

在經歷過一輪清洗以及一段時間的沉淀過后,一些背景可靠、經濟模型小創新、運營能力較強的優質項目依然能在較差的大盤環境下,再度于今年 2 到 3 月份掀起一小波 GameFi 的熱潮。

這其中較為亮眼的當屬 Avalanche 鏈的 Crabada 和 BSC 的 StarSharks。 StarSharks 在項目初期利用“天美”、“幣安”的噱頭,使其熱度一直居高不下,其創世盲盒在游戲未上線的情況下就有高幅的溢價。

不幸運的是正好趕上 GameFi 寒冬期,用戶打金欲望極度下降。因此 StarSharks 在前期玩家數量也不算太高,在當時也被人戲稱它是 “開盤即巔峰”。

不過相較于之前野蠻發展時代的眾多項目, StarSharks 的背景、經濟模型、游戲品質都有一定優勢。再配合一些社區的推波助瀾,讓它在今年整個 Q1 穩步增長,4 月達到巔峰后開始逐漸衰退。

Footprint Analytics - StarSharks Monthly New Users & Active Users

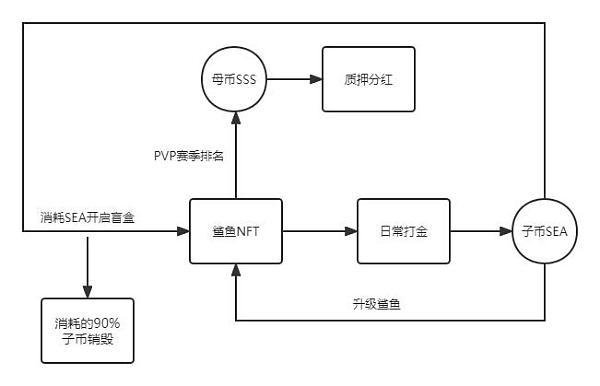

剖析其模型,StarSharks 的也是采用經典的雙 token 模型,主要產出是 SEA,治理 token 為 SSS。

為了防止像其他雙 token 模型一樣,子幣 SEA 無限通脹造成死亡螺旋,StarSharks 將入場門檻變成消耗 SEA 購買盲盒,因此由 token 的拋壓轉移到 NFT 池。SEA 起主控效果,消耗的子幣 90% 直接銷毀,讓子幣的流通盤更加少。

而母幣 SSS 主要就是質押分紅的賦能,在其賦能作用一般的情況下,其產出也并不是很多。

StarSharks 模型介紹

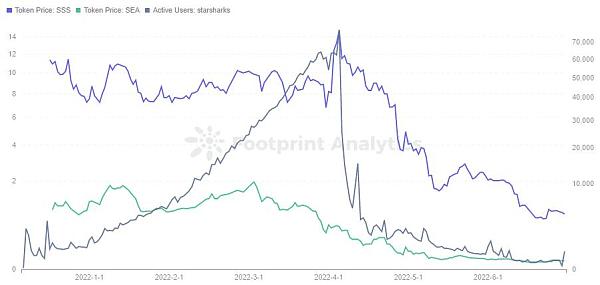

從 Footprint Analytics 看到,從 1 月到 3 月活躍用戶數一直勻速增長,說明入場時消耗的 SEA 也在勻速增長。但從 3 月初 SEA 的價格開始有向下趨勢,反映出通過幾個月的累積,場內產出的 SEA 數量是呈現加速度的趨勢,產出大于消耗也就很快的反映在價格上的下跌。

Astar生態收益聚合器Avault獲得微軟Startups Founders Hub支持:7月9日消息,Astar生態收益聚合器Avault在推特上表示,Avault現在由微軟提供支持,已成為微軟Startups Founders Hub的一部分。Microsoft for Startups將提供高達35萬美元的福利。Avault將在微軟的支持下加快其上市速度。

據介紹,Avault將通過提供aLP/aToken幫助用戶解鎖資產流動性。aLP/aToken是有息資產代幣,這意味著用戶將自動賺取利息(即使只是持有aLP/aToken)。[2022/7/9 2:02:27]

果不其然 4 月初開始,StarSharks 在取消日常任務和租賃市場后點燃了導火索,用戶數量開始斷崖式下跌。因此對于 GameFi 項目,模型分析和數據跟蹤能在一定程度上反映出項目所處的周期。

Footprint Analytics - StarSharks Token Price vs Active Users

StarSharks 的在下行趨勢中逆流而上,雖然也沒能跳脫死亡螺旋。在這場浮沉中,StarSharks 自身的優勢與劣勢也足以讓 GameFi 賽道的其他項目都學習和引以為戒。

優勢:

1、由于目前 GameFi 資金體量較小,幾百個活躍用戶就能在初期盤活項目

2、項目結合背景敘事,加持玩家對 3 到 4 月 GameFi 項目的期待,取得大量用戶的興趣和信任

3、團隊成功抓住了兩個時期轉折的點,將暴力打金的回本周期調整為穩定打金的回本周期,在社區和大戶的維護下,穩定造富效應的傳播

劣勢:

1、生命周期雖有拉長,但在本質上并沒有改變整體架構

2、后續新更新節奏沒有及時跟上,導致部分盈利用戶出逃,破壞平衡

StarSharks 最終沒有逃脫死亡螺旋的結局,但也從側面反映出:這種簡單粗暴、5 到 7 天回本的 P2E 模式已經逐步被淘汰,轉而更傾向于有一定質量保證、回本周期在 30 到 90 天之間的優質鏈游。

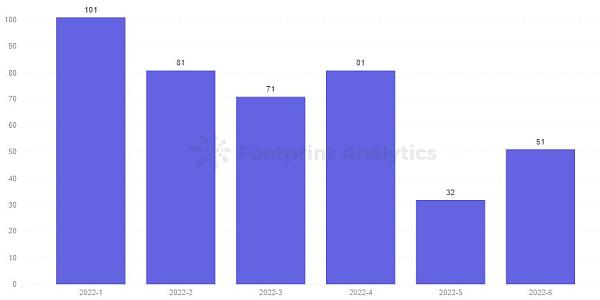

而當大家都有所期待的時候,正式進入下半場的 GameFi 1.0 似乎并沒有在今年 Q2 有太過亮眼的表現。不管是從上線游戲的數量、還是整體游戲資產方面來看,都呈現緩慢衰退趨勢。

Footprint Analytics - Monthly Number of New Projects

那么,未來到底什么樣的模式才能讓 GameFi 長久發展呢?

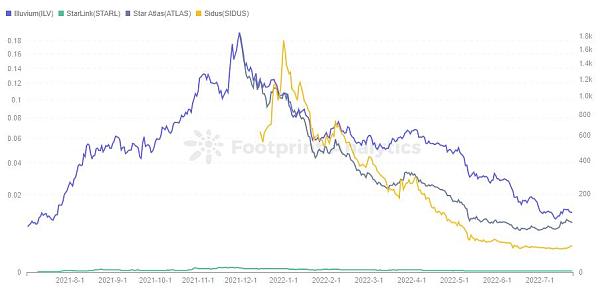

1、內容品質至上的 3A 游戲

所謂 3A 游戲,就是指一些高開發成本、高體量、高質量的游戲。而 3A 并沒有客觀的評判標準,因此在 GameFi 領域里普遍根據項目團隊的實力、背景、項目的愿景以及游戲 Demo 來評定鏈游。目前公認的 3A 游戲包括 BigTime、Illuvium、StarTerra、Sidus、Shrapnel、Phantom Galaxies 等。

這些 3A 游戲的優勢明顯,往往在項目初期就能獲得巨大的關注,但仍有各種問題受到玩家詬病:

開發進程過慢

內容、畫質等也僅是相較 Web3 略有優勢,遠達不到傳統游戲水平

IDO、INO 后對于游戲資產沒有足夠賦能

Roadmap 模糊不清或并沒有完全執行等

一些已發 token 的項目其市值在今年上半年也是跟隨整個 GameFi 的行情走下坡路。

即便如此 3A 游戲仍值得期待,這是因為在 GameFi 領域中 Play-to-earn 一直是比較受爭議的,但優質的游戲內容和品質一直是玩家們所希望看到的。所以以此為出發點的這些 3A 游戲只要有一些利好消息、活動等都能在一定程度上增加玩家對其的信心。

BigTime 在如今游戲內經常會辦一些 party 或比賽

Illuvium 在 6 月初依然能在極短時間內售賣完全部的 2W 塊土地

未來終將會有一段時間屬于 3A 游戲百花齊放的階段,MOBA、RPG、SLG 等各式各樣依據自身定位打造不同場景、不同內容。游戲中不用再過多考慮 P2E 的問題,而是用真正有趣的玩法、內容來吸引用戶真正的去體驗游戲、享受區塊鏈游戲帶來的不同之處。或許用戶要等一段時間,可能明年 Q2、Q3,又或是更久,但這會是走向最純正的 Game 方向。

2、敘事為主的 X2E 產品

StepN 作為今年當之無愧的王牌項目,在圈內圈外都掀起了一股 Move-to-earn 的熱潮。同時也開創了 X2E 的細分領域, Learn-to-earn、Sleep-to-earn、Watch-to-earn、Sing-to-earn……

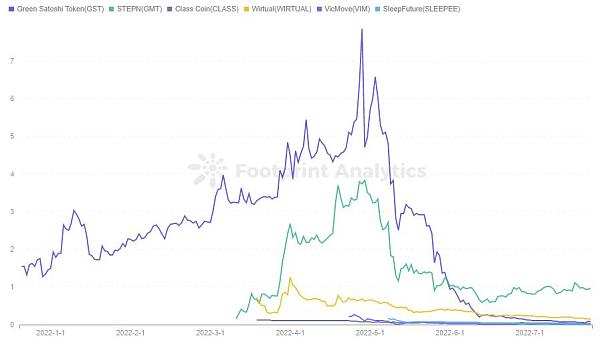

從 Footprint Analytics 看到,雖然其他模式的 X2E 還在初期概念階段,但 M2E 的 StepN 在 5 月引領了一波熱潮,其他的模仿者也層出不窮。

Footprint Analytics - X-to-earn Token Price

但除了 Genopets 這種以寶可夢模式的游戲以外,其他的 X2E 的項目如 StepN、韓國跑鞋 SNKRZ、唱歌 Melody、跳繩 FitR 等,更像是帶有賺錢屬性的 Web3 產品,因此這塊更需要注重的是產品功能給用戶帶來的社交屬性。

作為元宇宙大場景,SocialFi 也一直是玩家們所追求的。大世界聊天、排行榜對比、游戲活動比賽、公會對戰內容都能給予玩家拋開 Earn 以外的心流體驗。而目前的這個方向真正的 GameFi 還不是很多,或許很多休閑類、卡牌類的鏈游可以從這方面進行結合嘗試。

3、利益過渡的 Fi 游戲

不管未來如何,當前階段的主流形態還是基于 Play-to-earn 的模式。Web3 玩家打金的共識還是深深的印在腦海中,因此更多的項目方還是在經濟模型上不斷的迭代更新。

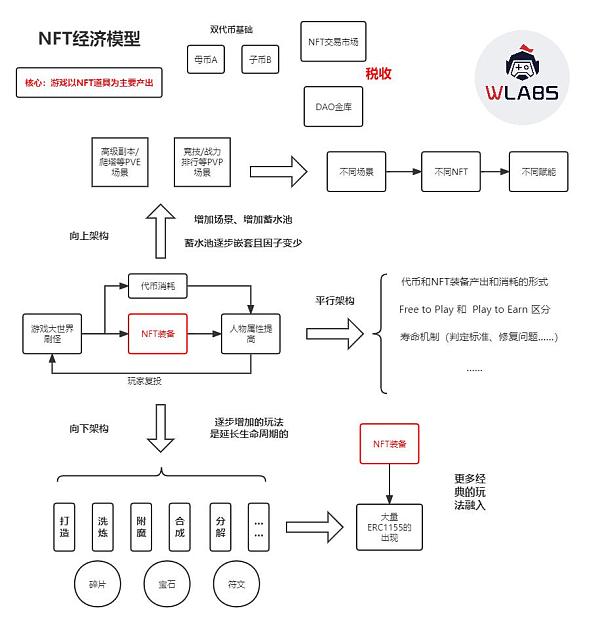

經過市場的驗證后的雙幣模式是目前經市場驗證的最穩定的一套體系。因此未來的 GameFi 模型仍可使用雙幣模式,同時還需要設置 DAO 金庫和 NFT 交易市場。

需要注意的是,NFT 交易市場必須是項目方自己的交易市場,這樣至少能保證稅收在當前階段是項目方主要的收入來源,而不是完全靠后入場的玩家的資金。

因為 NFT 將是未來 GameFi 里不可或缺且非常重要的部分,項目方可以嘗試將 NFT 道具作為游戲的主要產出,不管是 ERC-721、ERC-1155 還是 EIP-3664 這種可進化的新協議。

其次最為重要的是游戲模型的框架設計,關乎了項目的可持續性。像 GameFi 1.0 這種將 token 和 NFT 在刷怪和提高人物屬性之間的簡單循環會顯得過于單薄。這種模式更像是偏龐氏的框架,后入場資金不斷地給前面資金做貢獻,項目方把 token 的拋壓給到 NFT,當 NFT 蓄水池溢出時就會陷入死亡螺旋。

W-labs GameFi 經濟模型設計思路

想要讓游戲的生態更加豐富,延長游戲生命周期需要在原有模型上向橫向和縱向做更多的延伸。當游戲自身內循環的動力足夠大時,將產生能擺脫陷入死亡漩渦慣性的離心力。

橫向延伸

其中的橫向延伸用來豐富基礎場景的設定,是與原模型平行的框架。在此處可以增加更多 token 和 NFT 裝備的產出和消耗場景,如設定裝備的壽命機制以及修復的標準;或是對 Free-to-earn 和 Play-to-earn 的玩家進行分層從而設定不同的游戲玩法。

縱向延伸

縱向延伸可以分成向上和向下 2 個架構。其中向上的延伸用來解決玩家可選角色太少的問題,99% 的玩家都是靠挖提賣這單一模式去盈利的,因此可以增加更多的場景。例如增加高級副本、PVE、PVP,并且這些場景還要有所區分,通過利益和共識給予更多的賦能。

而向下的延伸與向上延延伸不同,通過大幅增加道具數量和玩法拉長整個項目的生命周期。如增加道具的碎片、寶石進而增加合成、分解的功能, 向下的框架可以大量借鑒傳統游戲的玩法。

GameFi 1.0 經過一個周期證實了 Web 2 和 Web 3 玩家至少在現階段仍有極大的屬性區別。這種偏龐氏在項目初期是一種引流方式,但僅依靠外循環模式并不可行,如果項目方找不到自身內循環的方式吸收掉之前的泡沫將很難逃離出死亡螺旋的命運。

目前大多的 GameFi 項目可玩性仍不足,在技術上也未體現出區塊鏈的優勢。因此只能通過 Web 3 用戶和經濟模式的角度構建一個過渡的 GameFi 模型。這種模型構建出的項目生命周期不長,也讓各公鏈發展也不理想。有的公鏈游戲雖多但質量不佳,有的公鏈擁有一個火爆的游戲但鏈上生態很不平衡。

而 GameFi 的未來需要更多在游戲內容、玩法、畫質方面尋找出路。如果有強力的背景加持將更加事半功倍,在此基礎上不斷維持社區共識才能延長游戲生的命周期。不論是內容畫質更優的 3A 游戲,還是從敘事出發的 X2E 項目,亦或者在經濟模式上更深耕的游戲都也許是讓 GameFi 觸底反彈的一個新起點。

Footprint

企業專欄

閱讀更多

財經法學

成都鏈安

金色早8點

Bress

鏈捕手

PANews

Odaily星球日報

Tags:EFIGAMEAMEGAMREFI價格Meli GamesLOCGameTHUL RUNE - Rune.Game

頭條 ▌美圖上半年凈虧損擴大至2.66億元,持有的加密貨幣浮虧3億金色財經報道,8月31日,美圖公司發布2022年中期業績公告,上半年實現營業收入9.71億元.

1900/1/1 0:00:00撰文:Peter‘pet3rpan’編譯:aididaojp.eth,Foresight News我們在上一篇文章介紹了關于公鑰密碼學的起源以及創造者背后的故事.

1900/1/1 0:00:00By:Lisa 據慢霧區情報,發現 NFT?釣魚網站如下:釣魚網站 1:https://c01.host/釣魚網站 2:https://acade.link/我們先來分析釣魚網站 1:進入網站連.

1900/1/1 0:00:00原文標題:《a16z 指南:如何避免 NFT 的 Gas War?》(NFT Sales: Clearing the Market.

1900/1/1 0:00:00行業專家解釋了以太坊合并將如何影響企業對商業用例的采用。文:RACHEL WOLFSON 編譯:Zion? 責編:karen 以太坊企業聯盟(EEA)最近的一份報告強調,以太坊生態系統已經成熟到.

1900/1/1 0:00:00原文作者: VΔL | Ryan,由 DeFi 之道翻譯編輯。最近,NFT 領域的風險投資成為了熱門話題,包括 Doodles、Yuga labs、Limit Break、Opensea、Pro.

1900/1/1 0:00:00