BTC/HKD+0.44%

BTC/HKD+0.44% ETH/HKD+0.01%

ETH/HKD+0.01% LTC/HKD+0.01%

LTC/HKD+0.01% ADA/HKD+0.34%

ADA/HKD+0.34% SOL/HKD+1.39%

SOL/HKD+1.39% XRP/HKD-0.23%

XRP/HKD-0.23%原文作者:@DeFi_Made_Here

原文編譯:0x711、0x214,BlockBeats

下半年以來,越來越多 DeFi 項目選擇將現實資產引入其生態。Aave、MakerDAO 都在推進將現實資產作為抵押物發行 Stablecoin 的計劃。8 月 25 日,TangibleDAO 宣布于 Polygon 網絡發行由實體房地產支持的、錨定美元的 Stablecoin USDR。USDR 可以隨時以 1:1 兌換 為 DAI,USDR 將通過超額抵押房地產來發行 Token,并將收益分配給持有者。

現實資產之于 DeFi 究竟是新大陸,還是潘多拉魔盒,社區議論紛紛。DeFi 研究員 @DeFi_Made_Here 在其社交平臺對 RWA 資產及 USDR 進行了詳細解讀,BlockBeats 對其整理翻譯如下。

RWA 代表「現實世界資產」(Real World Assets),在我看來,這正是加密世界和 DeFi 所缺少的東西。因為很多加密貨幣項目正在解決的都是「并不存在的問題」。

數碼港與香港房屋協會達成合作,推動區塊鏈等房產科技公司入駐:8月12日消息,數碼港與香港房屋協會達成合作,擬在引入區塊鏈、虛擬現實、大數據等房產科技(PropTech)公司入駐并共同運營,據悉每家初創公司將可獲得香港房屋協會最高 20 萬元的開發資助金,目前基于區塊鏈反欺詐工程系統的區塊鏈物聯網初創公司 DefyPay 已進駐。[2023/8/12 16:22:03]

能將 RWA 整合到加密世界中的項目一直在緩慢增加,但總體上,這類項目的數量還是很少。而本文將著重討論由 RWA 支持的 Stablecoin。

7 月 7 日,Aave 社區發布征求意見ARC 提案,提議基于以太坊主網發行去中心化超額抵押 Stablecoin GHO,這件事立刻引起了我的注意。該提案中提到,未來,如果管理部門批準,可以用 RWA 外部服務商作為儲備鑄造 GHO。

FTX今年在巴哈馬的房產上花費了7400萬美元:金色財經報道,根據獲得的政府文件,并由兩名FTX前員工證實,在2022年期間,FTX地產控股公司在巴哈馬的房地產上總共花費了74,230,193美元。其中大部分資金,即67,440,193.99美元,用于新普羅維登斯的豪華公寓度假村Albany Bahamas周邊的實體。

此外,該文件還指出,\"在2021年底,山姆-班克曼-弗里德直接以200萬購買了凱布爾海灘一號的一套公寓\"。作為參考,巴哈馬元與美元掛鉤并保持平價。One Cable Beach是另一個海邊的豪華公寓樓。(the block)[2022/11/13 12:57:12]

7 月 8 日,MakerDao社區投票通過了在 Maker 協議中添加 RWA-009(HVBank)保險庫的提案,該保險庫允許銀行在其資產負債表上存入鏈下貸款作為抵押品后借入 DAI。這標志美國銀行首次將抵押品整合到 DeFi 生態系統中。

可被接受抵押品包括:

- 商業房地產貸款

FatMan:新加坡登記記錄顯示,三箭資本控制著5處高端房產:7月2日消息,Terra研究員FatMan發推稱,新加坡的登記記錄顯示,三箭資本控制著5處高端房產,包括Su Zhu女兒名下價值3500萬美元的房產,以及他妻子名下一棟在建新房(價值2850萬美元)。他們還擁有一支高端汽車車隊,以及一艘正在訂購中的游艇。

昨日消息,FatMan發推文稱,一名消息人士證實,Su Zhu正緊急試圖出售他在新加坡價值3500萬美元的豪宅,目前由他女兒的信托基金持有。他要求將這筆資金轉移到迪拜的一個銀行賬戶,并未打算用出售所得資金償還債權人。[2022/7/2 1:46:08]

- 商業和工業貸款

- 政府貸款

- 消費者貸款

- 住宅房地產貸款

- 資本調用額度貸款(Capital Call Line)

最近我發現一種完全由 RWA(實體房地產)儲備支持的 Stablecoin。

那么,這種 Stablecoin 是如何運作的?

動態 | 朝陽區今日上線“無訟朝陽”在線平臺 利用區塊鏈技術處理房產糾紛:據北京日報消息,11月13日上午,朝陽法院法官遠程對一起房產分割案在線進行了“一站式”司法確認,整個過程都是通過一個名為“無訟朝陽”的在線平臺實現的。“無訟朝陽”是一款一站式多元解紛在線平臺,相關系統由朝陽區法院負責研發,調解組織網絡體系由朝陽區司法局負責支撐。該平臺今日上線,標志著全市首個應用區塊鏈技術的矛盾糾紛源頭治理在線平臺正式啟用。[2019/11/13]

由房地產支持的現實世界資產型 Stablecoin、加密貨幣抵押型 Stablecoin 和流通貨幣支持的 Stablecoin 之間有什么區別?

相關風險和潛在的上升空間有哪些?

8 月 25 日,TangibleDAO 宣布,已于 Polygon 網絡發行 Stablecoin USDR,由可以產生收益的、Token 化的房地產作為抵押。

Tangible 發布的相關相關白皮書顯示,USDR 可以隨時以 1:1 兌換 為 DAI,USDR 將通過超額抵押房地產來發行 Token,并將收益分配給持有者,以此抵消其掛鉤貨幣的貶值,實現房地產 Token 化。

日本房產公司Starmica開始支持比特幣支付:據日經新聞5月10日報道,日本一家主要經營二手公寓的房產公司Starmica已宣布開始接受比特幣支付,單筆交易限額為5000萬日元等值比特幣。虛擬貨幣的價格高漲吸引了許多傳統投資家進場,不過房地產上市公司支持虛擬貨幣結算的例子在業界尚屬罕見。[2018/5/11]

只要 USDR 國庫中存有 88% 的 DAI 和房地產作為最低支持,Tangible 的原生 Token TNGBL 可以按照 2:1 的價值比例鑄造 USDR,即價值 2 美元的 TNGBL 兌換為 1 美元的 USDR。

每當 TNGBL 價格漲幅 大于 平均鑄幣價格的 1%,財庫就會銷毀 1% 的 TNGBL,從而使協議總是能夠用 2 倍 TNGBL 鑄造出 12% 的財庫儲備。

此協議是一種安全機制,以防止套利者在市場上購入低價 TNGBL 鑄造 USDR 并贖回 DAI,這將會造成某種銀行擠兌。

一旦 USDR 被鑄造出來,DAI 將被用來購買房地產,這些房地產將被 Token 化并出租。租金收入被兌換為 DAI 并支付給國庫。新的 USDR 將隨財庫增長被鑄造出來,然后將以每日 rebase 的形式分配給 USDR 持有者。(每次 rebase 會使得 Token 持有者的錢包余額和 Token 總供應量等比例變動。)

注意:在開始階段,為了簡化流程,所有購買的房產都是處于出租狀態的。

隨著房產價值的增加,USDR 的超額抵押率將提高。隨著房地產價格上漲,一旦財庫達到 130% 的超額抵押率,新的 USDR 將被鑄造,并以 rebase 形式支付給質押者,提高 APY。

在 USDR 抵押率低于 100% 的情況下,例如在房地產市場急劇崩潰的情況下,財庫將保留租金收益,使抵押率回到 100%。

那么相比于通常的流通貨幣或加密貨幣支持的 Stablecoin,房地產資產支持的 Stablecoin 的優勢是什么呢?

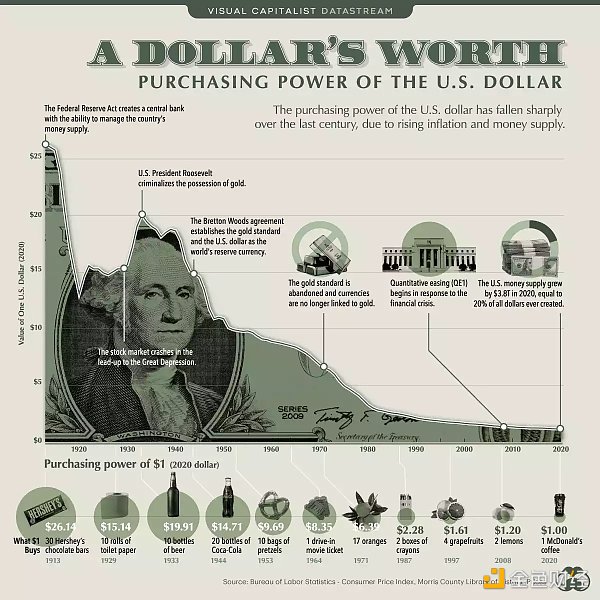

一般來說,前者代表一般意義上的美元。而我們知道,長期來說,持有美元是一個糟糕的策略。

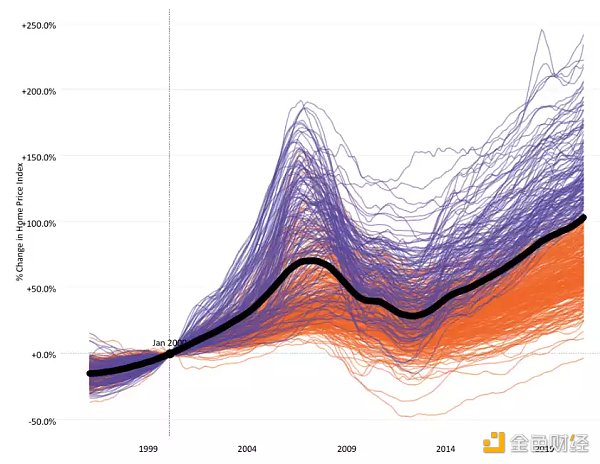

同時,相較美元而言,房地產資產價值是隨時間增長的。從下圖中可以看到,美國的平均房價已經超過 2008 年金融危機前的峰值。

由此我們可以說,房地產資產支持的 Stablecoin 在作為一種穩定的記賬單位和交換媒介(就像傳統美元錨定 Stablecoin 一樣)的同時,其還可以作為一種價值存儲工具,保持與房地產一致(歷史)的價值和收益。

那么我們需要考慮哪些風險呢?

1. 房地產的流動性較低(波動性也較小);

2. 目前沒有合適的 Token 化房地產市場;

3. 購買、文檔確權以及資產 Token 化都需要一些時間;

4. 大額贖回可能無法在單筆贖回中完成。

基本上,上述風險是環環相扣的。由于沒有途徑購買碎片化房產,Tangible 必須以 DAI 的形式全款購買房產。

但是,如果在原生交易市場上可以買到碎片化房產,且價格合理,財庫就會優先購買它們。

資產贖回清算也是類似的情況,但 Tangible 財庫將會持有大量的 DAI 以保證能夠承接大額贖回,而無需隨時出售資產。

在沒有 DAI 儲備的極端情況下,任何希望贖回 USDR 的用戶都將以 1:1 的比例收到 pDAI。pDAI 授權用戶在房地產售出后以 1:1 的比例領取 DAI,剩余所得款項作為 DAI 轉回財庫。

上述情況降低了 USDR 質押者的 APY,但根據歷史數據,隨著房地產價格增長再加上租金收益,它仍將產生 5-10% 的 APY。

我預計 APY 會隨著碎片化房地產市場的發展而增長,因此隨著協議本身的增長,將會有一個流動性更強的市場,以允許財庫持有更少的 DAI。

還有一個關鍵是我沒有提到的,那就是中心化。

這源于 RWA 的本質,且無法將其從 RWA 中剝離。現階段,我們不能天真地認為 DeFi 可以把它所涉及的一切都去中心化。

加密需要現實世界的賦能,反之亦然。在這個問題上沒有辦法繞過中心化。

全球的房地產市場市值為 330 萬億美元,將其中的 1%Token 化并導入鏈上就能使加密市場總市值增長 4 倍。應用 DeFi 工具基本上可以讓世界上的任何人獲得財富保值和房地產投資收益。

區塊律動BlockBeats

媒體專欄

閱讀更多

財經法學

成都鏈安

金色早8點

Bress

鏈捕手

PANews

Odaily星球日報

昨日BTC沖高至25000附近遇阻回落,日線收線也未能站上24300上方,最低跌至23700-23800短期支撐區間止跌反彈,不過整體仍是低點抬高而高點創新高的多頭趨勢.

1900/1/1 0:00:00撰文:Tomasz Tunguz,VC at Redpoint本文來自Tomasz在本月Dunecon上的演講材料分享,通過 Dune/Tokenterminal 等工具進行數據分析.

1900/1/1 0:00:008 月 1 日,蒂芙尼以近 33 W RMB 的價格購買 ENS 域名 tiffany.eth,引發越來越多的圈內外人士開始關注到 ENS 這一應用.

1900/1/1 0:00:00眾議院民主黨高級官員準備推出承諾已久的立法,以限制國會議員、政府高級官員和最高法院法官的股票所有權和交易.

1900/1/1 0:00:00撰文:Mario Gabriele,The Generalist 創始人編譯:Felix,MarsBit如果您只有幾分鐘的空閑時間,以下是投資者、運營商和創始人應該了解的有關 Aave 的信息.

1900/1/1 0:00:00還記得2020年的DeFi夏季嗎?在那個夏季,Compound最先發起流動性挖礦,進而引發流動性挖礦熱潮。許多項目模仿Compound向流動性提供者提供代幣獎勵來吸引流動性.

1900/1/1 0:00:00