BTC/HKD+0.06%

BTC/HKD+0.06% ETH/HKD+0.07%

ETH/HKD+0.07% LTC/HKD+0.04%

LTC/HKD+0.04% ADA/HKD+0.44%

ADA/HKD+0.44% SOL/HKD-0.14%

SOL/HKD-0.14% XRP/HKD+0.16%

XRP/HKD+0.16%什么是期權 ?

期權是一種衍生品合約,它賦予了買方在某一特定日期 (通常稱為到期日) 當天或之前以固定價格購買或出售固定數量的基礎資產的權利,而不是義務,

在 DeFi 中,基礎資產實際上可以包括任何 ERC-20 資產,包括:WETH、WBTC、UNI、YFI、SNX 等等。

在傳統金融中,投資者出于各種原因使用期權。這可能包括創收、投機和對沖投資組合中的頭寸。歸根結底,期權作為一種可靠的工具,讓投資者在市場上采取更先進、更具表現力的頭寸,從而更好地優化其投資組合中的風險。

接下來,我們將重點介紹利用 (如價差)的資本效率的中級和高級期權策略。價差允許多頭期權對空頭期權進行抵押,使用戶能夠將結構的最大損失作為抵押。

Opyn V2 的簡要入門

Opyn v2 建立在 Gamma 協議的基礎上,是一個 DeFi 期權交易協議,允許用戶在 ERC 20 上購買、出售和創建期權。DeFi 用戶和產品依靠 Opyn 的智能合約和接口來對沖 DeFi 風險或在不同的加密貨幣上進行投機頭寸。

Opyn 與其他 DeFi 期權協議有 7 個不同之處:

允許采用更具資本效率的期權交易策略,如價差

Genesis曾向三箭資本提供23.6億美元的貸款:7月19日消息,Digital Currency Group旗下加密貨幣貸款機構Genesis曾向對沖基金三箭資本(3AC)提供23.6億美元貸款。The Block獲得的文件強調了3AC欠Genesis的23.6億美元未償還貸款余額。這些文件還顯示,這些債務的抵押不足,上個月Genesis試圖通過在紐約的美國仲裁協會(AAA)啟動對3AC的仲裁程序來收回部分貸款。而在6月底聘請咨詢公司Teneo監督3AC清算后,Genesis似乎暫停了仲裁程序。(The Block)[2022/7/19 2:21:31]

允許快速鑄造 (可以在無抵押的情況下鑄造期權,只要它們在交易結束前被銷毀)

具有競爭力的價格,因為出價 / 定價是由市場供求決定的

允許用戶在到期前出售期權

期權可以自動執行貨幣期權

如果產品已列入白名單,則允許任何人創建新期權

允許運營商代表用戶采取行動 / 交易

Gamma 協議的主要特征,允許在 DeFi 期權交易中提高資本效率,包括:保證金改進,歐式現金結算期權和 flash-mint。

保證金改進

BK資本創始人:從長遠來看投資比特幣是相對明智的選擇:CNBC撰稿人、BK資本創始人兼首席執行官Brian Kelly周三在節目中解釋了為什么比特幣是為當前的宏觀環境而設計和創造的。有觀眾提問稱,考慮到世界各地的央行都在印鈔,比特幣在未來5-10年里作為長期投資是否合理。Brian Kelly說:“我認為他提出了一個很好的觀點。這正是比特幣設計和創建的環境。世界上的每個中央銀行都在印鈔票。沒有一家央行希望本幣走強。所以,如果你放眼世界,你會發現世界上每個國家都想讓貨幣貶值。那么,如何做空所有法定貨幣呢?買比特幣。”Brian Kelly表示,從長遠來看,比特幣是“相對明智的選擇”。(Crypto globe)[2020/12/31 16:10:36]

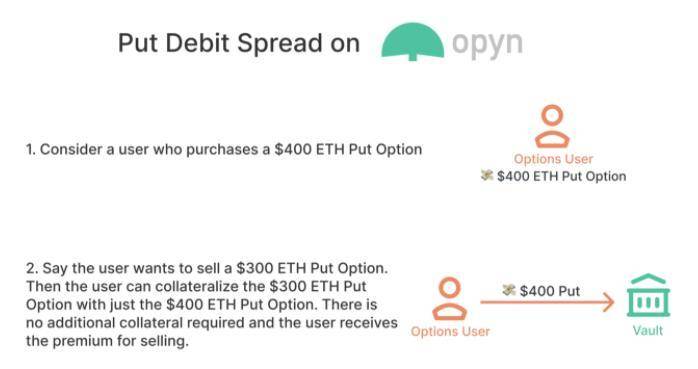

Gamma 協議從價差開始為更具資本效率的期權奠定了基礎。特定于 Opyn 的價差允許做多 otoken 可抵押做空 otoken,使用戶能夠將結構的最大損失作為抵押。

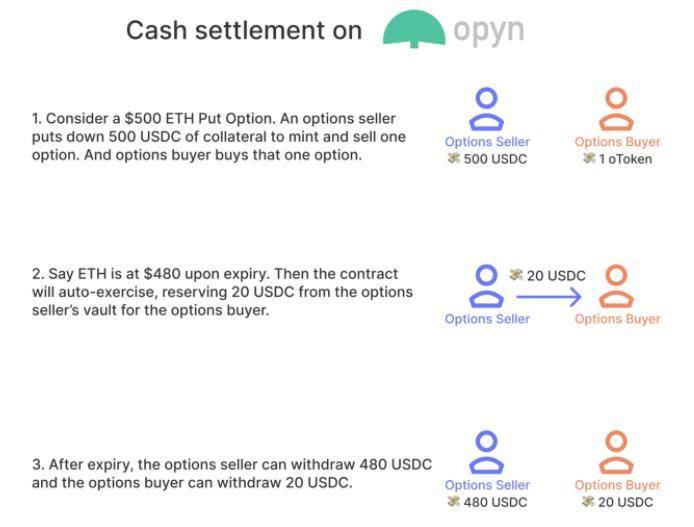

歐式現金結算期權

歐式現金結算期權允許安全構建價差,從而提高利潤率。

歐式期權意味著期權持有者只能在到期時行使期權。現金結算意味著期權持有者不必提供基礎資產即可執行。相反,期權在抵押資產中結算,期權持有人在行使時收到現金支付(就行使資產而言,行使與基礎資產價格之間的價值差異)并轉移。

聲音 | BK資本創始人:比特幣價格在3000美元至4000美元之間時或已觸底:據AMBcrypto消息,BK資本創始人兼首席執行官Brian Kelly近期在CNBC節目Fast Money Traders上表示,比特幣交易價格在3000美元至4000美元之間時,市場可能已經觸底。他還表示,自最糟糕的熊市以來,比特幣市場的基本面已經有所改善。Kelly還稱:“散戶將不在考慮范圍內,因為芝加哥期權交易所(CBOE)的期貨合約價格為3900美元,所以我認為零售市場已經枯竭,賣家已經筋疲力盡,而富達這類機構的加入就像是催化劑,所有這些因素加在一起,現在我們回頭看就會知道,3000美元是購買比特幣的好時機。”Kelly補充說,CBOE于2017年12月推出比特幣期貨以吸引更多機構參與,然而機構的參與比預期得要慢。[2019/3/20]

既然您已經了解了 Opyn V2 的工作原理,那么我們將學習如何利用這些改進來發揮自己的優勢,并采取更高級的期權策略。

中級期權策略

以上概述的功能使 Opyn v2 在 DeFi 的期權交易更具資本效率。這是與傳統市場競爭的第一步,大幅降低投資者的抵押要求。

樂東資本正式成立:樂東資本(HappyEastCapital)是由比特幣中國聯合創始人楊林科發起,專注于區塊鏈領域風險投資及產業孵化的基金公司。樂東資本的服務項目包括區塊鏈項目早期投資,并可為初創項目提供辦公場地、設備、咨詢等服務。[2018/5/3]

價差允許做多 otoken 可抵押做空 otoken,從而使用戶能夠將結構的最大損失作為抵押。一般而言,價差是降低風險和保證金要求的常用方法,以下是四種最常見的期權價差:

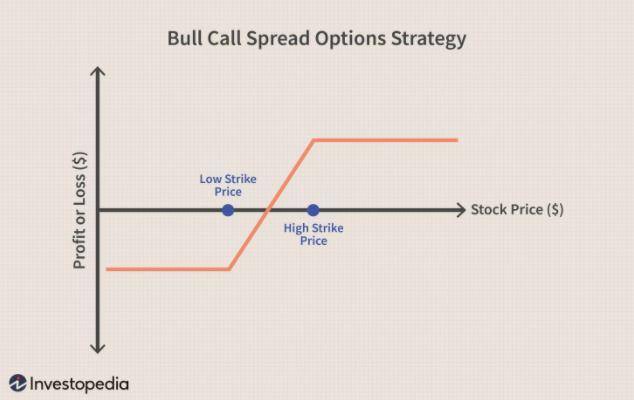

策略 1: 看漲期權價差

贖回價差,也被稱為牛市看漲價差,是一種期權策略,涉及同時以特定執行價格買入看漲期權,并以較高的執行價格賣出相同數量的期權,需要現金凈流出。這兩種期權都有相同的到期日和基礎資產。

其結果是交易賬戶的凈借方。看漲期權價差降低了買入期權的成本,但它限制了資產價格的收益,從而在有限的范圍內使交易可以獲利。

交易場景:如果投資者認為資產價值會適度上升,他們通常會使用看漲期權價差。這種情況通常發生在高波動時期。

最大收益 / 最大損失:看漲期權借貸價差的潛在利潤限制于執行價格減去價差的凈成本之間的差額。如果股票價格在到期時等于或高于做空看漲期權的執行價格,則實現最大利潤。

OKEx集團已獲巨人集團、千合資本數千萬美元投資:全球領先的數字資產服務商OKEx已于2017年年初完成新一輪融資,融資金額為數千萬美元。投資方包括史玉柱先生創立的巨人網絡集團、王亞偉先生創立的千合資本、藝龍旅行網創始人唐越先生、美圖公司董事長蔡文勝先生創立的隆嶺資本,早期投資方策源創投等進行了跟投。

OKEx是一家國際化的專注于區塊鏈技術和數字資產的研發、應用的公司,總部位于伯立茲,公司旗下有專注于純數字資產交易服務的產品okex.com,提供世界各種法幣交易、幣幣交易、合約交易等產品和服務。OKEx還有專注于美元、日元、韓元、歐元等交易數字資產的服務型產品okcoin.com。[2017/12/18]

最大損失等于價差的成本。如果該頭寸持有到期,且兩次贖回都沒有價值,則會損失該金額。

頭寸詳細信息:看漲借貸價差涉及兩個看漲期權,從而導致向交易賬戶凈扣除借方。

在特定的到期日以高于當前市場的執行價格買入看漲期權 (多頭看漲期權)。

同時,賣出一個看漲期權(看漲期權以更高的執行價格是具有完全相同的到期日為第一個看漲期權)

資料來源:Investopedia

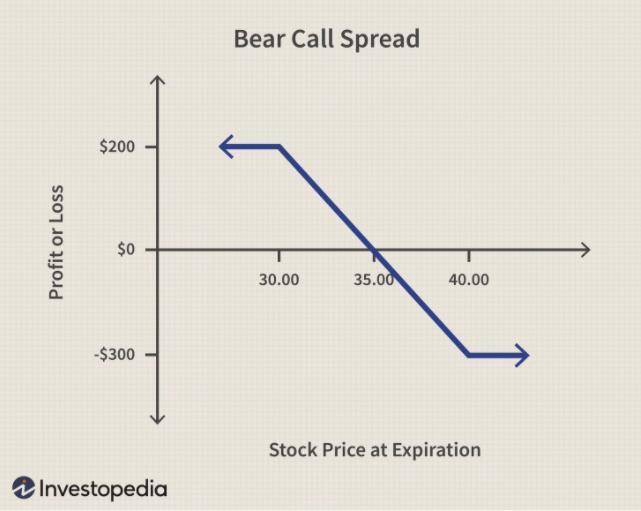

策略 2:看漲信用價差

看漲信用價差,又稱為熊市價差,是一種期權策略,通過買入具有特定執行價格的看漲期權,同時也以相同的到期日賣出相同數量的看漲期權,但執行價格較低。采用這種策略,投資者應該預期基礎資產的價格會下跌。

這種策略的主要優點之一是,通過買入一個執行價格較高的看漲期權,并且賣出執行價較低的看漲期權來降低交易的凈風險。通常,此策略所承擔的風險要比做空股票的風險小,因為最大損失是有上限的。

交易場景:當投資者預期基礎資產價格下跌時,他們通常會使用空頭頭寸價差。

最大收益 / 最大損失:最大利潤等于發起交易時獲得的信用。最大損失等于執行價格減去收到的凈信用之間的差額。看漲信用價差期權被認為是一種有限風險和有限回報的策略。利潤和損失的限制是由特定的看漲期權的執行價格決定。

頭寸詳細信息:看漲信用價差涉及兩個看漲期權,從而為交易賬戶帶來經濟收益。

在特定到期日購買具有較高執行價格的看漲期權 (買入看漲期權),并支付一定的溢價。

同時,以相同的到期日賣出相同數量的看漲期權(簡稱看漲期權),但執行價格更低。

策略 3:套利交易

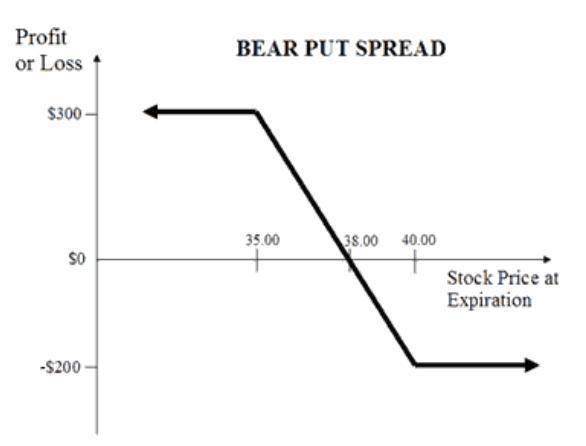

看跌借方價差,又稱空頭看跌價差,是一種期權策略,通過買入看跌期權,同時以較低的執行價格賣出相同數量、相同到期日的同一資產的看跌期權。雖然這似乎于購買標準看跌期權相似,但此策略以比正常看跌期權更低的成本換取了潛在的利潤。這樣一來,此策略的風險僅限于為該頭寸支付凈溢價,而且頭寸遭受重大損失的風險也很小。

這一交易的結果是交易賬戶的凈借方。所有賣出的期權 (較低的執行價格) 的總和比所有買入的期權 (較高的執行價格) 的總和低,因此投資者必須投入資金才能開始交易。

交易場景:當投資者預計資產價格會適度下跌時,通常會使用空頭看跌價差。當基礎證券的價格下跌時,該策略就能獲得利潤。

最大收益 / 最大損失:使用看跌信貸價差獲得的最大利潤等于兩個執行價格之差,減去期權的凈成本。最大損失等于價差的成本。

頭寸詳細信息: 看跌借貸價差涉及兩個看跌期權,從而導致交易賬戶的凈借方。

在特定的到期日購買具有較高執行價格的看跌期權(多頭看跌期權),并支付溢價。

同時,以相同的到期日賣出相同數量的看跌期權(空頭看跌期權),但是以較低的執行價格賣出溢價。

資料來源:The Options Guide

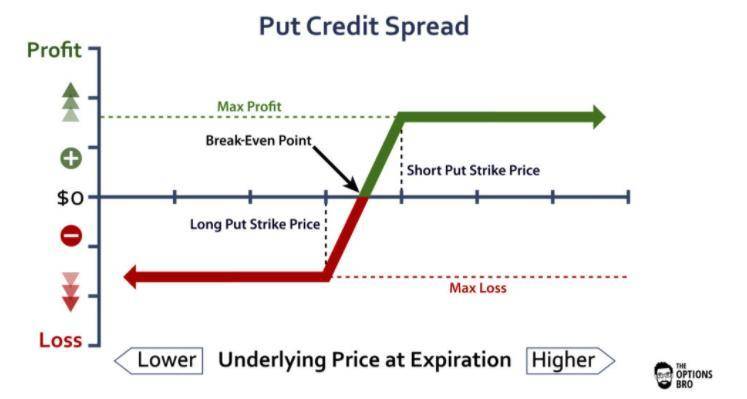

策略 4:看跌信用價差

看跌信用價差(又稱牛市看跌價差)是一種通過賣出較高執行價格的看跌期權,同時以執行價較低的價格購買相同的到期日和相同數量的看跌期權的期權策略。投資者從期權的兩個溢價之間的差額中獲得凈信用。

交易場景:當投資者預期基礎資產價格適度上漲時,通常會使用牛市價差。

最大收益 / 最大損失:最大收益(即凈信用),只有當資產的價格在到期時高于較高的執行價格時才會發生。最大損失等于執行價格與收到的凈貸方之間的差額。利潤和損失的限制是由特定的看漲期權的執行價格決定。

頭寸詳細信息:看跌信用價差涉及兩個看跌期權,從而導致交易賬戶的凈信用。

在特定的到期日以較低的執行價格買入看跌期權 (多頭看跌期權),并支付溢價。

同時,以相同的到期日賣出相同數量的看跌期權(空頭看跌期權),但以較高的執行價格賺取溢價。

資料來源:The Option Bro

“展望”新可能性的大門

期權是傳統金融領域的一種重要工具,它讓投資者能夠更生動地表達自己的立場。隨著期權協議變得更具資本效率,提供更多合約等,這為加密投資者打開了更多策略的大門,最終允許 DeFi 市場成熟并變得更高效。

但讓我們直截了當地說:這并不是一個適用所有期權策略的全面指南。實際上,這只是冰山一角。從傳統上講,投資者可以通過期權來執行無限的策略。包括看漲期權和看跌期權、配對看跌期權、跨式套利、鐵鷹套利、蝶式套利……你懂的。

你可以使用很多期權。

我們只是在探索一切可能的事物,因此請確保對 DeFi 期權的世界保持關注。

原標題:交易員的進階課:玩轉 DeFi 期權策略

0

分享至微信

作者:PA薦讀本文為PANews入駐專欄作者的觀點,不代表PANews立場,不承擔法律責任。文章及觀點也不構成投資意見。圖片來源:PA薦讀 如有侵權,請聯系作者刪除。

DeFiDeFi

Tags:比特幣DEFEFIDEFI比特幣市值占比判斷牛市nSights DeFi Traderyefi幣最近怎么了Defigram

元宇宙吸引著大家的好奇心,但虛擬土地的價格已經讓許多想參與的人望而卻步。有那么一群人,為了讓元宇宙中的生活更易于訪問,正在默默做出努力.

1900/1/1 0:00:00DeFi協議過于關注價值捕獲,而對價值創造關注不足。作為一個行業,我們已經把金錢樂高這個概念看得太重了.

1900/1/1 0:00:00就目前 DeFi 的基建水平、法律法規等方面來看,機構大規模采用 DeFi 協議還為時過早。原文標題:《CeDeFi?機構入場 DeFi 還有較長的路要走》炎炎夏日,DeFi 藍籌紛紛觸底反彈.

1900/1/1 0:00:00金色午報 | 4月20日午間重要動態一覽:7:00-12:00關鍵詞:美國、狗狗幣、數字人民幣 1.美國地方法院駁回指控加密交易所Bibox出售未注冊證券的訴訟 2.

1900/1/1 0:00:00實用的 DeFi 工具可以幫助你省下很多時間,并快速找到優質投資。本文梳理自 DeFi 研究員 The DeFi Edge 在個人社交媒體平臺上的觀點:實用的 DeFi 工具可以幫助你省下很多時.

1900/1/1 0:00:00體育與NFT的結合即將為Flow生態帶來新的增長明星周邊一直以來廣受粉絲歡迎,比如球星卡,一張在1997-1998賽季發行、由美國籃球明星邁克爾·喬丹親筆簽名的球星卡.

1900/1/1 0:00:00