BTC/HKD+1.44%

BTC/HKD+1.44% ETH/HKD+1.55%

ETH/HKD+1.55% LTC/HKD+0.21%

LTC/HKD+0.21% ADA/HKD+1.39%

ADA/HKD+1.39% SOL/HKD+2.99%

SOL/HKD+2.99% XRP/HKD+0.56%

XRP/HKD+0.56%DeFi 收益耕作的輝煌時代結束了嗎?

隨著 Token 價格下跌,流動性挖礦激勵枯竭,鏈上活動放緩,DeFi 收益率繼續下降。放入 DeFi 貨幣市場的穩定幣存款能夠產生兩位數的收益的日子一去不復返了,因為現在很難在這些相同的協議中找到超過 4% 的回報。

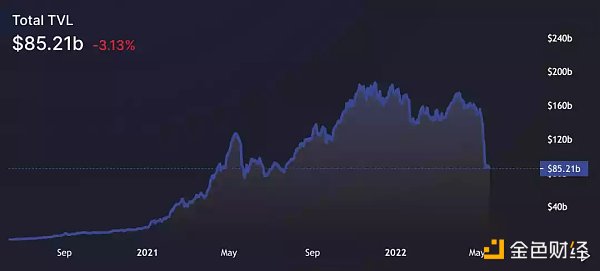

收益的枯竭也伴隨著 DeFi 整體的資金流出,隨著 UST 的崩潰,所有區塊鏈的 TVL (鎖倉總價值) 在一周內從 1370 億美元下降到 850 億美元,下降了近 38%。我們也看到了許多錨定幣,比如 stETH-ETH,由于恐慌在整個系統中蔓延而偏離了掛鉤。

盡管如此,對于愿意承擔風險的用戶來說,仍然存在一些有吸引力的收益機會。記住,DeFi 是一個前沿陣地——為了獲得高額回報,你必須承擔相應的風險。

讓我們來探索一些仍然適用于 ETH、BTC 和穩定幣的最具吸引力和風險調整的收益機會。

DeBank推出Web 3 ID功能:1月13日,據官方消息,DeBank平臺已推出Web3用戶ID功能并啟動ID鑄造。DeBank稱,Web3 ID無預挖,無預留ID,無官方特權;準確的目標分配:注冊名額將根據“Web3社交排名”分批開放,防止機器人批量注冊,因此用戶可以首先獲得他們喜歡的ID;原生Web3身份系統:這個“Web3用戶ID”是一個跨鏈系統,因為Web3會建立在多鏈生態系統而不是單鏈上。

此外,DeBank還發布第一輪報名規則:即向“Web3社交排行榜”前10名用戶開放10個名額。[2022/1/13 8:45:59]

***本文不構成任何投資意見或建議。

網絡:以太坊,Solana

資產:ETH,USD

預期收益率:5-9% APY

風險:?中/高

Maple 是一個非足額抵押借貸協議。該平臺提供了一個場所,用戶 (流動性提供者) 可以將他們的 Tokens 借給經過 KYC 認證的機構,比如 Alameda Research 和 BlockTower Capital,允許這些公司獲得鏈上信貸。

LBank于10.29日啟動第20期“LBK周四GO”八折ALGO售賣:據悉,LBank將于2020年10月29日16:00啟動第二十期“LBK周四GO”八折ALGO專場售賣。屆時,將有50000USDT等值ALGO在“登月計劃”專區中8折出售。本次認購采用加權均分的模式,認購幣種為USDT,用戶通過KYC實名認證,并持有相應的LBK即可參與。

“LBank周四GO”是LBank為回饋用戶開啟的主流幣打折售賣系列活動。活動會于每周四下午16:00進行,精選優質幣種進行8折售賣。更多詳情可登錄LBank官網查看。[2020/10/27]

在 Maple 上發放的貸款來源于由其他專業 Crypto 公司 (稱為 Pool Delegates,即流動性池代表) 管理的借貸池 (lend pools,用戶/流動性提供者可往這些借貸池中存入資產),這些公司對各自池內借款人的信譽進行盡職調查。該協議已在以太坊和 Solana 上線,自啟動以來已經產生了超過 13 億美元的貸款。

目前 Maple 上有三個以太坊池接受用戶存款:由 Orthogonal Trading (一家交易公司) 管理的 USDC 池,以及由資產管理公司 Maven 11 管理的 USDC 池和 wETH 池。用戶可以存入每個池的同名資產來賺取貸款利息和 MPL 獎勵,USDC 池的收益在 8.3-8.7% 之間,而 wETH 池的收益是 6.9%。

LBank 完成“鎖倉LBK挖DeFi”活動:據官方消息,LBank于9月8日開啟的“鎖倉LBK挖DeFi”活動共完成2000萬LBK鎖倉,截止目前共完成1.5億枚LBK鎖倉。“鎖倉LBK挖DeFi”活動將在每日的18:30-20:30定期開啟,每日額度為2000萬枚LBK。

“鎖倉LBK挖DeFi”是由LBank發起的定期DeFi挖礦產品,用戶通過鎖倉LBK參與DeFi 挖礦,挖出的代幣將會每日以空投形式返還給參與用戶。更多詳情可登錄LBank官網查看。[2020/9/8]

在決定將資產存入 Maple 協議之前,用戶應該了解幾個關鍵的風險。第一個是流動性風險,因為 Maple 的存款人受不同鎖定期的約束,目前上面討論的每個池的鎖定期為 90 天。

此外,存款人當然要承擔借款人無法償還貸款的風險。雖然這對借款人的聲譽來說是一個永久性的鏈上污點,但借款人當然有可能拖欠貸款。考慮到這些資金池的低本金覆蓋率 (每個資金池的借款本金覆蓋率在 1.5-3.5% 之間),用戶在面臨借款人違約的情況下幾乎沒有追索權。

ParaFi Capital戰略投資BNT以促進Bancor Protocol發展:據官方消息,專注于DeFi的投資公司ParaFi Capital已經對Bancor Network Token(BNT)進行了投資。這項戰略投資旨在進一步實現Bancor的使命,即實現全球化、無許可的鏈上流動性。Bancor Protocol增長主管Nate Hindman表示:“ParaFi在DeFi和機構市場有著豐富的經驗,在我們準備擴大Bancor V2、發布BancorDAO和部署BNT流動性挖礦之際,他們的參與將帶來大量專業知識。”[2020/8/20]

資產:USD

預期收益率:8-11% APR

風險:低

在 Convex 上有許多農場,用戶可以在其中質押他們的 Curve LP Tokens 來賺取 Curve 交易費、CRV 獎勵和 CVX 獎勵。目前收益最高的三個農場是 d3Pool (由 FEI、alUSD 和 FRAX 穩定幣組成),alUSD- 3CRV 池 (由 alUSD、DAI、USDC 和 USDT 穩定幣組成),以及 GUSD-3CRV 池 (由 GUSD、DAI、USDC 和 USDT 穩定幣組成)。這三個資金池目前的收益率分別在 8-11% 之間。

動態 | 南非Nedbank銀行不再為加密貨幣相關公司開設新賬戶:據Bitcoinist消息,有南非加密媒體報道稱南非Nedbank計劃關閉加密交易所銀行賬戶,但南非加密貨幣交易平臺AltcoinTrader首席執行官指出,這是媒體炒作,現實情況是Nedbank銀行只是不再為加密貨幣相關公司開設新帳戶,但他們沒有關閉往來帳戶。而隨著銀行撤回對南非加密交易平臺的支持,行業利益相關者表示,政府需要制定明確的加密貨幣法規。[2020/1/25]

雖然在 Curve 上提供穩定幣流動性并將 Curve LP tokens 質押到 Convex 上面,有著降低的無常損失 (impermanent loss) 的風險 (因為其中的許多資產是相互掛鉤的),但用戶仍然應該意識到幾個重要的風險。首先,用戶暴露于每個池中的基礎資產的風險之中,如果市場對池中的其中一項資產失去信心,那么 Curve 池中的資產可能會變得比例失衡,這意味著并非所有 LP (流動性提供商) 都能以相同的比例撤出每種資產。此外,用戶還面臨著 Convex 和 Curve 兩層智能合約風險。

網絡:以太坊,Arbitrum,Polygon

預期收益率:5-11% APR

Balancer 是一個去中心化的交易所。該協議是高度定制化的,因為它支持創建有著不同權重的多資產流動性池 (即流動性池中的資產可以有著不同的權重),而不是像其他 AMMs (自動化做市商,如 Uniswap 和 Curve) 那樣有著傳統的同等權重的流動性池模式。

與 Curve 一樣,在 Balance 上有許多流動性池,在這些池中,流動性提供者 (LP) 可以賺取收益,而不會招致無常損失。這包括 bb-aUSDT-DAI-USDC 池,目前收益率在 8-18% 之間 (取決于 LP「加速」的規模),用戶可以賺取交易費、BAL 獎勵以及來自 Aave 的利息收益 (因為未使用的流動性會被存入 Aave 貨幣市場中,以進一步增加 LPs 的收益)。

其他有吸引力的 Balancer 流動性池包括 USDC、DAI 和 USDT 池 (收益率在 5-11% 之間,具體取決于 veBAL 持有量) 和 wstETH-ETH 池 (收益率在 7-11% 之間)。值得注意的是,目前 wstETH-ETH 池是不平衡的,其中大約持有 65% 的 wstETH,只有 35% 的 ETH。

在 Balancer 上提供流動性的風險與在 Curve 上提供流動性的風險相似。除了智能合約風險,Balancer 的 LPs 還暴露于流動性池內的每一項基礎資產以及流動性池變得不平衡的風險。此外,他們可能會面臨無常損失的風險。

網絡:Arbitrum,Avalanche

資產:ETH,BTC,USD

預期收益率:30-45% APR

風險:中/高

GMX 是一個在 Arbitrum (L2 網絡) 和 Avalanche 上線的去中心化永續合約交易所。該協議允許交易員從一個名為 GLP 的多資產流動性池中借款,從而使他們能夠獲得高達 30 倍的杠桿率。

GLP 類似于一個指數,因為它主要包含高市值資產,比如 ETH、BTC 以及諸如 USDC、DAI、USDT 和 FRAX 等穩定幣。GLP 池內單個資產的權重是根據它們的頭寸利用率確定的,當 GMX 上的交易員做多波動性資產時,波動性資產的權重更高,而當交易員做空穩定幣時,穩定幣在 GLP 池中占據更大的比例。

用戶在 GMX 平臺上獲得收益的主要方式是向 GLP 流動性池提供流動性。該流動性池目前的收益率約為 43%,其回報包括從使用杠桿頭寸的交易員那里獲得的基于 ETH 的借款利息,以及 esGMX (托管的 GMX),這是 GMX 的既得回報。

現在,我們已經深入討論了一些更有收益的機會,讓我們快速地強調其他一些用戶可以讓他們的資本發揮作用的方式。

1) Notional Finance (3-6% APY - 風險:低)

用戶可以向基于以太坊的借貸平臺 Notional Finance 存入 ETH、USDC、DAI 和 BTC,并獲得固定利率的貸款利息,目前利率范圍為 3-6%。

2) Tokemak (6-9% APR - 風險:中)

用戶可以將 ETH 和各種穩定幣 (如 USDC、DAI、alUSD、FEI 和 FRAX) 單邊存入去中心做市協議 Tokemak?中,以賺取 TOKE 獎勵。

3) Ribbon Finance (14-25% APY - 風險:高)

以太坊、Avalanche 和 Solana 的用戶可以將他們的資金存入 Ribbon 的金庫中,這些金庫通過運行自動期權策略 (比如賣出持保看漲期權和現金擔保看跌期權) 來產生收入,

當前的收益率已被壓縮,但仍存在一些有吸引力的機會,用戶可以在這些機會中獲得相對于傳統市場更高的健康收益率,并在本輪熊市中擴大 Crypto 儲備。

在這個恐慌的時刻,資本可能正在逃離 DeFi,但那些愿意留在前線的人將繼續得到回報。

原文作者:Ben Giove,Bankless 分析師

Tags:USDBANANCETH泰達幣usdt錢包lbank怎么提現到銀行卡Asgard Financeluckyethereum

伊朗的加密法規在拖延數月的壓力下,伊朗央行(Central Bank of Iran)終于在1月底發布了一份加密貨幣合法性框架草案,并歡迎各方反饋意見.

1900/1/1 0:00:00隨著經濟周期的發展,毫無疑問整個Crypto市場正在經歷動蕩期。而隨著我們來到了2022年的中點,市場情緒似乎更為悲觀.

1900/1/1 0:00:00據路透社4月17日報道,日本金融服務局(FSA)將在加密交易所中引入關于冷錢包存儲加密貨幣的新規定.

1900/1/1 0:00:008月10日,DEX類項目Curve宣布其治理代幣的預挖礦已結束。此次活動吸引了9000余個地址參與,其中包括20個巨鯨地址.

1900/1/1 0:00:00正如希臘神話西緒福斯(Sisyphus)一樣,其因前生罪惡受懲罰,無休止地將一塊巨石滾到山頂,而巨石總是一再滾落.

1900/1/1 0:00:00原標題:NFT 是否比 DeFi 更具發展前景?NFT 無疑是區塊鏈領域的熱點之一,而 DeFi 的不斷發展又帶了 DeFi + NFT 的新玩法.

1900/1/1 0:00:00