BTC/HKD+0.34%

BTC/HKD+0.34% ETH/HKD-0.12%

ETH/HKD-0.12% LTC/HKD-0.08%

LTC/HKD-0.08% ADA/HKD+0.36%

ADA/HKD+0.36% SOL/HKD+1.41%

SOL/HKD+1.41% XRP/HKD-0.28%

XRP/HKD-0.28%借貸是Defi樂高的核心基石模塊之一,如何更好地滿足借貸需求,提高用戶的資金使用率和資產收益率,進而提升用戶體驗是長期以來不變的命題。筆者將在本文對包含AAVE V2、Alchemix、Tranchess及Channels這些熱門Defi借貸項目的創新舉措進行闡釋,幫助讀者對Defi借貸創新有一個新的認知。

AAVE V2

得益于長期穩定發展及不斷創新,AAVE已經超越Compound占據了借貸領域的主導地位,這里筆者主要分析其兩大產品創新。

1)穩定利率

AAVE為滿足用戶對不同借款利率的需求,在傳統浮動利率模型之后增添了穩定利率模型,使用戶借款可以長期維持在同一利率,而不受資金使用率的影響。

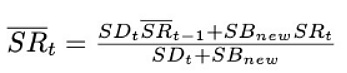

假如用戶以穩定利率SRt 進行一筆穩定利率貸款,那么穩定平均利率為:

當用戶x償還一筆穩定借款利率為SRi(x),金額為SBi(x),則穩定平均利率為:

Immunefi創始人:CBDC可能會推動更多資金進入DeFi領域:金色財經報道,Web3漏洞賞金平臺Immunefi創始人兼首席執行官Mitchell Amador在接受采訪時表示,央行數字貨幣(CBDC)的引入可能會突出DeFi行業的安全效益,并吸引更多資金進入該領域。

Amador認為,CBDC將與當今的傳統金融體系存在同樣的安全隱患:“傳統金融機構已經遭遇了數十億美元的黑客攻擊。但隨著CBDC的興起,我們將看到這種情況的爆發,但那時我們都會發現,DeFi項目效率高得多,安全得多……這將反過來推動越來越多的資金進入DeFi。”[2023/1/12 11:07:19]

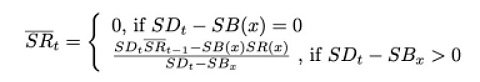

按照設計,固定利率在不同資金使用率情況下會較浮動利率高,可參考USDC利率曲線:

2)債務代幣化(Debt Tokenization)

AAVE V2最大的亮點也許是債務代幣化,債務代幣化為協議和用戶帶來了如下好處:

代碼簡化

用戶的債務生成與償還,轉化為代幣的生成與銷毀,簡化了協議內的相關運算。

數據:Terra鏈上DeFi鎖倉量為338億美元:金色財經報道,據DefiLlama數據顯示,當前Terra鏈上DeFi鎖倉量為338億美元,近24小時增加4.06%。在公鏈中排名第2位僅次于以太坊。目前,Terra鏈上DeFi鎖倉量排名前3的分別為:Anchor(189.6億美元)、Lido(92.4億美元)、Astroport(15.9億美元)。[2022/4/4 14:02:30]

用戶可同時擁有浮動利率與多種穩定利率的債務頭寸。在V1中用戶只能擁有穩定利率或者浮動利率的債務,而在V2中用戶可以持有多種貸款結合浮動利率和多種穩定利率,多種貸款利率由加權平均計算得出。

本地信用額度委托

基于本地信用委托的概念,用戶可以做許多有趣的事,例如:

①從冷錢包進行借款

用戶可將抵押物存放在冷錢包,而將其信用額度放在熱錢包中,在進一步保證資產安全的情況下進行借貸,這將大大提升用戶的資產安全性。

②信用委托,提升資金利用率

如果用戶自己沒有借款需求,可將信用額度委托給有借貸需求的人,進一步提高自己的收益,避免的資金的閑置。而對于協議來講,也提高了平臺的借款收入。

③自動收益機槍池

當前全網DeFi鎖倉量2732億美元:12月3日,據DeFiLIama數據顯示,當前全網DeFi鎖倉量達2732.4億美元。目前,鎖倉量排名前5的公鏈分別為:ETH(1775億美元)、BSC(189.4億美元)、Solana(150.2億美元)、Avalanche(134.1億美元)、Terra(132.8億美元)。[2021/12/3 12:48:39]

通過信用委托,用戶可創建在多個協議獲取收益的機槍池,進一步提升自己的資金使用率,提高收益。

AAVE V2當然還有其他創新點,例如通過AAVE V2的閃電貸,用戶可以將做為抵押品的資產直接轉換為其他資產,而無需通過DEX進行繁瑣的操作,也可以使用抵押品償還債務。源源不斷的創新,也正是AAVE能成為借貸龍頭的重要原因之一。

Alchemix

Alchemix是AC系的一大創新借貸,很多人稱其為未來收益借貸協議(將未來的收益提前借出給用戶),該協議進一步提升了用戶的資產利用率,這里筆者將詳細闡述Alchemix的借貸創新機制。

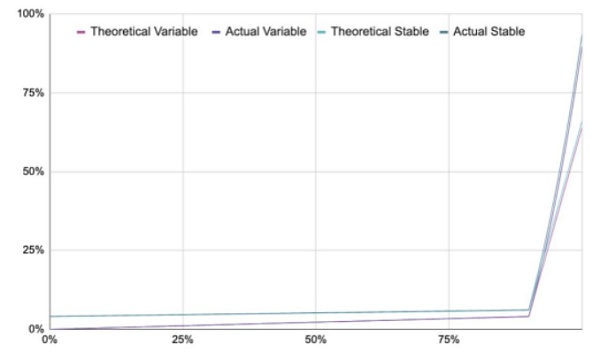

Alchemix的本質是將用戶存在YFI中的未來可預期的收益,提前變現并以穩定幣的形式借給用戶。參與Alchemix協議,用戶需要將一定數量的DAI存入Alchemix中,從而獲取50%的alusdt,用戶可將獲得的alusdt繼續質押在Alchemix中進行單幣質押挖礦,或者在流動性池中將alusdt轉換為DAI,參與任何Defi項目賺取收益。與此同時,用戶質押在Alchemix中的DAI將被協議自動放置于Yearn finance賺取收益,當收益與借款金額相抵,用戶即可贖回本金。同時由于是穩定幣的借貸,且在Yearn finance的收益會持續償還債務,質押在Alchemix中的資產基本不會有清算風險。這也是人們稱其為自動還款借貸,或未來收益借貸的原因。當然唯一需要考慮的是Yearn finance上DAI收益如果趨近于0,理論上債務永遠無法被償還,需要用戶進行手動償還債務。下面的產品結構圖,也可以幫助用戶進一步理解產品機制:

DeFIL 2.0 現已上架麥子錢包去中心化應用商店MWDS:據官方消息,Filecoin去中心化金融服務平臺DeFIL 現已上架麥子錢包去中心化應用商店,用戶現可通過麥子錢包應用商店檢索\"defil\"查閱,或在官網下載麥子錢包后切換BSC網絡搜索defil進行交互操作。

據悉,麥子錢包 (MathWallet) 擁有近百萬活躍用戶。DeFIL 2.0的定位是去中心化的Filecoin借貸和金融服務平臺。[2021/9/6 23:03:41]

有關ALCX代幣的獲取及經濟激勵模型,筆者不做贅述,目前Alchemix協議已支持Eth質押,也使得其鎖倉量達到15億美金,相信在支持更多資產質押后,其鎖倉量也會更進一步。Alchemix也證明了提升用戶資產利用率,并提前釋放更多的流動性是一種成功的方式。

Tranchess

Tranchess是BSC鏈上的資產管理平臺,滿足了不同風險偏好用戶的資產配置需求。很多人稱Tranchess的機制與傳統金融業的融資型分級基金十分類似,其實簡而言之就是低風險偏好者將資金借給高風險偏好者。Tranchess也很有創意地利用棋子來象征相應的資產,筆者將詳細闡述具體機制。

美國CFTC:需進一步研究DeFi和加密貨幣治理:金色財經報道,美國商品期貨交易委員會(CFTC)周四發布了一份入門讀物,作為其正在進行的旨在了解和解釋加密貨幣行業的工作的一部分。這份長達36頁的文件提到,DeFi、加密貨幣治理和市場是需要進一步研究的問題。該入門讀物并非旨在制定政策,而是旨在向感興趣的各方提供有關數字資產衍生品和其他金融技術的信息或教育。[2020/12/18 15:36:20]

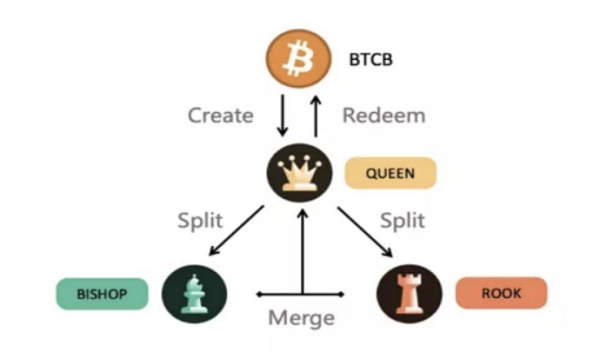

首先用戶可以通過質押BTC或者ETH,將資產轉化為bQUEEN或者eQUEEN,QUEEN棋子與單一幣種價值(BTC或ETH)綁定,QUEEN持有者的凈資產總價值=代幣價值-管理費用+Chess挖礦獎勵,同時Queen棋子可拆分為BISHOP和ROOK,BISHOP是追求低風險用戶愿意持有的資產,除了可以使用QUEEN拆分得到,也可以直接使用USDC購買。而BISHOP將流動性資產借給ROOK持有人,賺取無風險利息收入,收益率基于VENUS平臺USDC前一周的貸款利率與社區投票產生的額外利率激勵,同時也可獲得Chess挖礦收益。而ROOK則是愿意承擔高風險,獲取高收益人群愿意持有的資產,同樣能使用USDC直接購買。Rook持有人每天向BISHOP持有人借款以獲得2倍左右的杠桿,ROOK持有人的回報=代幣價值損益-支付給BISHOP的利息+Chess挖礦獎勵。下圖以BTC為例子,展示了QUEEN 、BISHOP和ROOK代幣之間的關系:

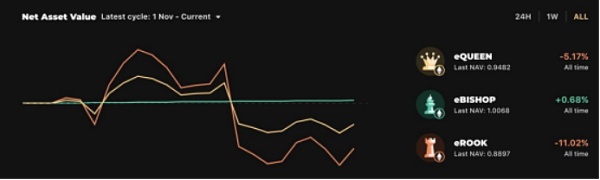

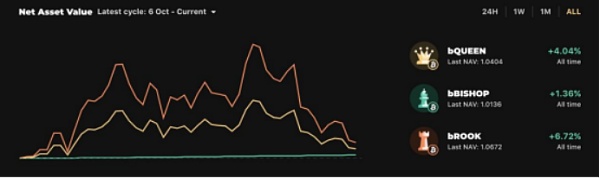

至此,讀者應能理解Transchess的本質即是BISHOP持有者(低風險偏好人群)為ROOK持有者(高風險偏人群)提供杠桿借貸服務。讀者也可以從下圖直接感受到在價格波動時,不同棋子持有人的收益狀況。

價格下跌時,BISHOP持有者收益最高

價格上漲時,ROOK持有者收益最高

這就可以引出Tranchess的一大創新點:再平衡機制。再平衡是將QUEEN、BISHOP和ROOK的NAV(基金凈值)重置為1的過程。重置過程中三種代幣的數量也會被調整,以保證每個人持有總基金價值不變。這樣在市場價格急劇下跌的極端行情中,可以保護BISHOP收益并減少ROOK損失,同時在市場價格急劇上升的行情中,ROOK杠桿率會下降,再平衡可維持ROOK的杠桿倍數。

總而言之,Transchess新穎的借貸方式,以及滿足各種風險偏好需求人群的設計使其擁有了近15億美金的鎖倉量,當然Transchess如何進一步激勵借貸需求增加ROOK持有人數同樣是需要解決的問題。

Channels V2

Channels是一款多鏈創新借貸平臺,并且是最大的LP抵押借貸的平臺,上線至今從未發生過任何安全事故。Channels即將上線的V2版本也體現了諸多創新,筆者將主要闡述其杠桿借貸及杠桿交易功能。

1)杠桿借貸

傳統杠桿借貸平臺,用戶只能將資產存入平臺而無法借出資產獲取流動性,Channels V2則為此提供了解決方案,將杠桿借貸與抵押借貸功能集成,使用同一資金池的流動性,這意味著用戶既可超額抵押借貸借出資產,也可直接使用杠桿借貸功能實現杠桿挖礦。這樣的創舉不僅滿足了借款人靈活的資產使用需求,也因為提高了資金利用率,使得存款用戶能夠獲取更高的收益。

2)杠桿交易

許多深度Defi用戶經常會使用借貸平臺進行這樣的操作,質押BTC、ETH等資產借出穩定幣,再購買BTC、ETH等資產加入質押品,循環操作,以此增加自己認為有升值空間的資產,這樣的操作某種意義上與現貨杠桿交易并無區別,只是操作步驟有些許繁瑣。而channels V2就針對這樣的需求,增加了一鍵杠桿的功能,本質上是為用戶配資交易某種資產。舉個例子,Bob在Channels質押了價值1000USDC的BTC,他可以使用杠桿交易功能,使自己的質押物直接兌換為價值3000USDC的BTC,同時新增2000USDC的借款。這樣當BTC升值時,他就可以獲得3倍于原來的收益。同時使用杠桿交易功能也為用戶增大了資金總量,因此用戶獲取的挖礦獎勵也會增加。這無疑可以很好地滿足為資產加杠桿,并且希望風險最小化人群的需求。

Channels作為主打安全的借貸平臺,在提升用戶資金利用率方面同樣不斷創新,同時在多鏈共存的時代,Channels也在思考跨鏈借貸的解決方案,倘若能使用戶在多鏈間自由轉移抵押額度進行借貸,相信未來的鎖倉量會有進一步的增長。

結語

在分析以上借貸平臺的創新舉措后,我們不難發現,借貸平臺都在朝著提高用戶資產利用率和收益率,多種機制組合的形式發展,這也是朝著Defi 2.0發展的必經之路。Defi仍有巨大的發展空間,借貸項目做為基石同樣還有許多潛力值得發掘,希望開發者能夠進一步創新,不僅提高資產利用率,而且能夠真正釋放用戶的信用潛力,讓全世界感受到defi的魅力。

Tags:EFICHEDEFDEFIefinity幣最新官方消息apache幣怎么賺錢kingdefi幣歸零DEFILANCER幣

據bitcoinist.com報道,在烏克蘭以壓倒性多數當選總統的弗拉基米爾·澤倫斯基的一位高級助手透露了其區塊鏈計劃,加密貨幣可能會在其政策名單中占據重要位置.

1900/1/1 0:00:00對于任何一個想要進入 DeFi 世界的人來說,最重要的工具是一個 web3 錢包,它可以存儲資金并與以太坊區塊鏈交互.

1900/1/1 0:00:00Hepburn wholefoodles是在維多利亞的戴爾斯福德(Daylesford)的幾個朋友創辦的,他們希望不用去城里市場就能買到價格實惠的干貨和當地的新鮮食品.

1900/1/1 0:00:00谷歌的云計算部門最近宣布,它將成立一個新的部門來構建支持Web3開發人員的工具。人們對Crypto世界越來越感興趣、傳統經濟部門中Crypto空間越來越活躍,越來越多的企業開始采用Web 3工具.

1900/1/1 0:00:00前言 9月12日,知道創宇區塊鏈安全實驗室 監測到 Avalanche 上的 DeFi 協議 Zabu Finance 項目遭受閃電貸攻擊。實驗室第一時間跟蹤本次事件并分析.

1900/1/1 0:00:00作者:Kevin Helms 翻譯:Penny芬蘭總統已批準一項法律來監管數字貨幣服務提供商,包括交易所、托管錢包提供商以及數字貨幣發行方.

1900/1/1 0:00:00