BTC/HKD-0.56%

BTC/HKD-0.56% ETH/HKD-2.18%

ETH/HKD-2.18% LTC/HKD-2.6%

LTC/HKD-2.6% ADA/HKD-1%

ADA/HKD-1% SOL/HKD-2.1%

SOL/HKD-2.1% XRP/HKD-2.96%

XRP/HKD-2.96%文:Bankless分析師Ben Giove

2022 年熊市的一個決定性主題是越來越關注加密所有領域的基本面,尤其是 DeFi。

隨著價格的下跌,肆意的消費習慣和缺乏可持續的商業模式已經成為人們關注的焦點。盡管許多藍籌 DeFi 協議因其產生收入的能力而受到稱贊,但人們對它們是否真正盈利的關注卻較少。

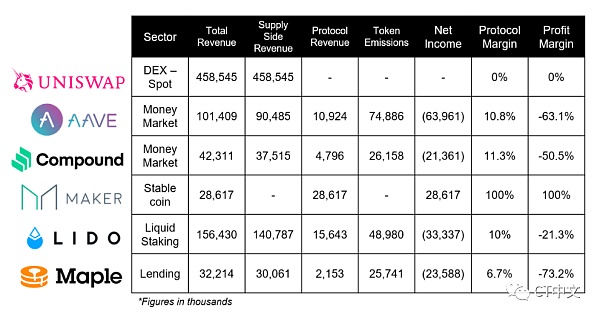

讓我們來看看過去六個月中 Uniswap、Aave、Compound、Maker、Maple 和 Lido 六種市場領先的藍籌協議的盈利能力,并深入探討更廣泛的影響。

定義盈利能力

在開始我們的分析之前,重要的是要定義協議盈利的含義,這一點目前還缺乏明確的共識。

盡管所有 DeFi 協議都會產生收入來補償參與者(例如貸方或流動性提供者)所承擔的風險,但并非所有協議都為自己捕獲一定的價值。

此外,通常很少討論產生這種收入的主要成本。與許多企業一樣,協議“需要花錢才能賺錢”。他們需要支出成本,無論在哪個行業,最大和最常見的成本都是釋放代幣。

美FDIC向加密公司Unbanked發出停止令:金色財經報道,美國聯邦存款保險公司 (FDIC)周五向總部位于佐治亞州的Unbanked, Inc. 發出了停止令,理由是該加密公司就其保險狀況提出了虛假和誤導性陳述。FDIC指控提供加密借記卡服務的Unbanked錯誤地暗示加密貨幣等金融產品由FDIC承保,該機構已明確表示要追查那些進行虛假聲明的公司。

此前6月,Unbanked宣布將結束其業務,并建議會員盡快提款。該公司在公開信中表示,在 500 萬美元的投資未能兌現后,他們決定停止運營。所有 Unbanked 客戶以及通過白標計劃的客戶應盡快開始提取所有資金(加密貨幣和美元)。[2023/8/5 16:20:20]

代幣是一種非常強大的工具,可用于激勵所有類型的行為,并且在 DeFi 中最常用于以流動性挖礦的形式激勵使用。

考慮到這些概念,在我們的分析中,我們將使用 Talking About Fight Club 的文章《比較 DEX 的盈利能力》中概述的盈利能力定義。

區塊鏈內容生產者Bankless的YouTube賬號被封禁:5月8日消息,區塊鏈內容生產者Bankless官方在社交媒體上發文表示,其YouTube平臺賬號已在未得到警告和通知的情況下遭平臺封禁。截止封禁時,Bankless已在YouTube平臺上傳超10,000小時視頻內容,并擁有超150,000個訂閱者。[2022/5/9 2:59:12]

在其中,作者將盈利能力(凈收入)定義為:

凈收入?=?協議收入?-?釋放量

雖然作者在向代幣持有者收取費用的情況下提到協議收入,但我們將擴展這一定義,以包括所有DAO收入,無論它們是指向代幣持有者的,是積累到金庫的,還是用于任何其他目的。

釋放是指在協議中分配給參與者的代幣,例如通過流動性挖礦或推薦計劃。此定義不包括團隊或投資者解鎖。

雖然它不涵蓋所有運營費用,例如補償,但它確實很好地說明了給定 DAO 運營的協議的盈利能力。

LBank藍貝殼即將暫停CSPR(Casper)交易:據官方公告,為了協同Casper(CSPR)項目整體上線市場安排,經與CSPR項目方友好協商后決定,LBank藍貝殼將于5月7日12:00暫停CSPR/USDT交易,用戶可在此之前進行撤單,若用戶在5月7日12時前未能完成撤單,LBank平臺將進行自動撤單。在暫停交易之前,用戶可自由進行掛單交易。此外,CSPR重啟交易時間為2021年05月11日19:00,將與全球用戶同時進行掛單上線。

Casper網絡是基于CasperCBC規范構建的第一個實時權益證明區塊鏈。Casper旨在加速當今企業和開發人員對區塊鏈技術的采用,同時確保隨著網絡參與者需求的發展,其在未來仍能保持高性能。[2021/5/6 21:29:59]

盈利比率

除了關注凈收入外,我們還將討論盈利率。盈利率是一個有價值的指標,它使我們能夠了解每個協議在獲取其產生的總收入的一部分方面的效率,并將允許對盈利能力進行更細微的比較。

LBank藍貝殼完成Chia Network算力(360天產品)和(1080天產品)售賣:據官方消息,LBank藍貝殼已于5月1日20:00 完成Chia Network算力的售賣,本次共出售等值分別為969,575USDT的Chia Network算力(360天產品)和735,640USDT的Chia Network算力(1080天產品)的Chia Network算力。

Chia Network是由BitTorrent的創始人Bram Cohen創建的區塊鏈和智能交易平臺。Chia Network從2017年成立至今已獲得約1,600萬美元風險投資,其中有硅谷頂級風投公司A16Z(Andreessen Horowitz)。[2021/5/2 21:17:03]

我們將使用的兩個比率是“協議收益率(protocol margin)”和“利潤率(profit margin)”。

協議邊際是協議的獲取率的衡量標準,或者說產生的總收入中有多少百分比應計入DAO。它是通過將協議收入除以總收入來計算的。

Flare Network正與以Bitbank為首的交易所合作,確保日本用戶能夠參與Spark分發:Flare Network在推特表示,正與以Bitbank為首的交易所合作,確保日本用戶能夠參與Spark的分發,同時在日本法律內,這種分發是可以接受的。[2020/12/3 23:01:40]

結果表

盈利協議

Maker 通過向借款人收取利息(稱為穩定費)以及從協議清算中提成來獲得收入。

在六個月期間,該協議產生了 2861 萬美元的總收入,所有這些收入都歸于 DAO。由于 Maker 沒有代幣釋放,因此其協議和利潤邊際均為 100%。盡管如此,值得一提的是,Maker 是 DAO 之一,它提供了對其運營費用的洞察,盡管該協議在此期間設法保持盈利。

未盈利協議

Aave 通過從平臺上支付給貸方的利息中分一杯羹來產生收入。

在過去的六個月中,Aave 的總收入為 1.0141 億美元,其中 9048 萬美元支付給了貸方(供應方收入),1092 萬美元支付給了協議。這使他們的協議邊際為 10.8%。

然而,Aave 在此期間支付了 7489 萬美元的獎勵作為代幣釋放,使該協議損失了6396 萬美元。

Compound?

Compound 通過從支付給貸款人的利息中抽取一部分來產生收入(盡管這目前被用來作為協議準備金的緩沖)。

Compound 產生了 4231 萬美元的收入,其中 480?萬美元歸協議所有。這使得他們的協議收益率為 11.3%,比 Aave 的主要競爭對手高?0.5%。

盡管利潤率更高,但 Compound 在六個月內仍虧損 2136 萬美元(盡管比 Aave 少)。

Maple 從池代表發放的貸款中收取的發起費中產生收入,池代表是管理平臺上池的實體。目前,費用為?0.99%,其中?0.66%?分配給協議(在 DAO 金庫和 xMPL 質押者之間分配),剩余的?0.33%?分配給池代表。

Maple 在過去六個月中產生了 215 萬美元的協議收入,同時支付了 2574 萬美元的 MPL 激勵措施以鼓勵向各種池中存款,這使得它們在此期間損失了 2358 萬美元。

Lido 通過從信標鏈上的驗證者獲得的質押獎勵中抽取 10%?作為收入。

在這方面,Lido 產生了 1564 萬美元的協議收入,同時通過激勵 Curve 和 Balancer 等交易所的流動性以及通過 Voitum bribes和協議推薦計劃釋放了 4898 萬美元的 LDO。

這意味著Lido在此期間虧損了 3334 萬美元。

可能盈利的協議

Uniswap 在過去六個月為流動性提供者創造了 4.585 億美元的收入。然而,這些都沒有計入協議,因為 Uniswap 尚未打開“費用開關”,在該開關中,DAO 可以為打開它的池賺取 10-25%?的 LP 費用。

目前尚不清楚費用開關會對 Uniswap 的流動性產生什么影響,因為削減流動性提供者的費用可能會導致他們遷移到其他平臺。這可能會惡化交易執行,從而減少競爭激烈的 DEX 行業的交易量。

Uniswap的優勢在于,它在過去6個月里零釋放,因此,如果他們選擇開啟收費開關,該協議極有可能盈利。

要點

正如我們所見,根據我們的定義,MakerDAO 是六種協議中唯一盈利的。

一方面,這是可以理解的。絕大多數早期創業公司——DeFi 協議當然是其中之一——都是無利可圖的。

事實上,上面列出的協議以及許多其他協議只是遵循 Web2 的模式,即虧本運營以促進增長,這一策略已被證明對于各種不同的初創公司和公司都非常成功。

盡管如此,發行代幣當然是一種天生不可持續的策略。金錢不是無限的,流動性挖礦計劃具有高度的反身性,由于它們對正在發行的代幣施加的永久拋售壓力,它們持續的時間越長,它們的效力和有效性就會喪失。此外,由于 DAO 金庫通常以協議的原生代幣計價,代幣發行的拋售壓力通常會剝奪協議自身資本化的能力。

或許比這些藍籌協議缺乏盈利能力更令人擔憂的是它們微薄的利潤率。

例如,Aave、Compound 和 Maple 等貸方的協議收益率分別僅為 10.8%、11.3% 和 6.7%,這意味著它們僅獲得其平臺產生的總收入的一小部分。Lido 在流動性質押領域擁有 89.9% 的市場份額,其協議收益率僅為 10%。

鑒于 DeFi 內部存在激烈的競爭動態,這些協議不太可能顯著增加其利潤,否則它們會使自己面臨失去市場份額給競爭對手或被分叉的風險。

為了讓這些協議實現盈利,真正的解決方案可能是跳出框框思考并創造更高利潤的收入流。

雖然這當然具有挑戰性,但我們已經看到了 DAO 這樣做的最早跡象,例如 Aave 推出了他們的 GHO 穩定幣,這將具有與 Maker 類似的商業模式(擁有更高的利潤率并且迄今為止不必依賴于代幣激勵)。

DAOs本質上是社交。 人與社會、人與組織之間如何協作發展?一直都是人類發展歷史中討論的主題。在中國古代,儒家提出大同社會的協作方式,即人不獨親其親,不獨子其子,使老有所終,壯有所用,幼有所長,

1900/1/1 0:00:00想在DeFi中賺錢嗎?讓你的錢自己去工作。目前,這里有一些可靠的關于穩定幣、ETH、BTC等的收益率方案.

1900/1/1 0:00:00當Bill Lee和Brett Beller開始談論使用DAO和NFT購買麥當勞的想法時,那時候只是在當個笑話講.

1900/1/1 0:00:00原文標題:《NFT 周期輪轉:野生,泡沫和價值回歸》NFT 市場逐漸顯現出周期性,從宏觀的角度來看,這正是一個新興產物誕生之初的必經之路.

1900/1/1 0:00:00免責聲明 本篇文章的內容僅供學習,不能作為實戰使用。看完本文章后,你的任何嘗試都與博主本人無關,盈虧自負,也請為自己的交易負責.

1900/1/1 0:00:00當(大部分)游戲中的真錢交易模式不起作用時,我們發現「邊玩邊賺」(play-to-earn)開始興起.

1900/1/1 0:00:00