BTC/HKD+1.14%

BTC/HKD+1.14% ETH/HKD+1.5%

ETH/HKD+1.5% LTC/HKD+0.22%

LTC/HKD+0.22% ADA/HKD+1.01%

ADA/HKD+1.01% SOL/HKD+3.04%

SOL/HKD+3.04% XRP/HKD+0.59%

XRP/HKD+0.59%

(自畫像,梵高)

DeFi開啟了開放金融的道路,其無須許可的可組合性展示出跟傳統金融完全不同的特性,這讓它成為區塊鏈過去一年難得的亮點,承載了加密世界的希望。不過,DeFi也并非完美。它也有弱點,如果處理不當,它也可能會引發加密世界內的經濟危機。

DeFi還很早期,除了可能的漏洞風險之外,還存在的治理攻擊等風險。與此同時,隨著越來越多協議的誕生,可組合性帶來了潛在的系統性風險。這種系統性風險可能會給弱小的DeFi帶來考驗。

DeFi中存在價格操作的可能

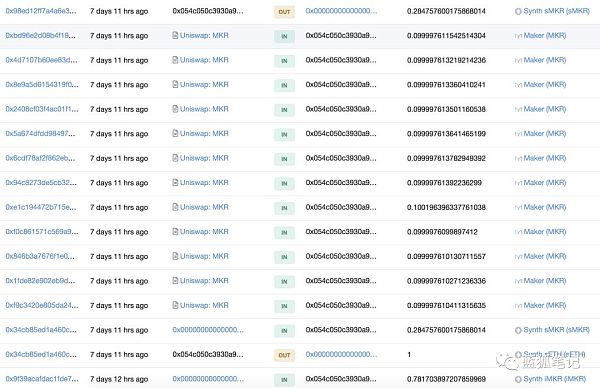

圣誕節假期,西方人沉浸在節日的歡樂之中。而對有些人來說,這是進行價格操作的好時候。有位DeFi用戶多次通過Uniswap和Synthetix的價格操作獲利。其基本套路是首先在Synthetix上買入MKR多頭,然后在Uniswap上分10-12次,每次買入大概等量的MKR,大約12或15個MKR,通過買入推高價格,并從其MKR的多頭中獲利。表演還未結束。接下來,該用戶在Synthetix買入MKR空頭,然后在Uniswap上拋售之前買入的MKR,將價格往下砸,并從Synthetix的MKR空頭中獲利。

Avalanche鏈上DeFi協議總鎖倉量為35.7億美元:金色財經報道,據DefiLlama數據顯示,目前Avalanche鏈上DeFi協議總鎖倉量為35.7億美元,24小時減少6.45%。鎖倉資產排名前五分別為AAVE(12.7億美元)、TraderJoe(2.61億美元)、Benqi(2.59億美元)、Curve(2.04億美元)、PTP(1.95億美元)。[2022/6/13 4:21:24]

精心準備

這位用戶之前主要是Maker的用戶,使用Maker生成Dai等。不過10天前,這位用戶開始突然關注Synthetix平臺,在發動攻擊前大量使用Synthetix平臺,以此熟悉其運行機制。

在投入較大資金之前,他謹慎地用小額資金(每次交易以0.1MKR為主)做了一些測試,至少十次以上的反復測試,從其交易時間看,在發動正式操作之前,該用戶花了一天多時間進行測試,且沒有間斷。

(來自etherscan)

(來自etherscan)

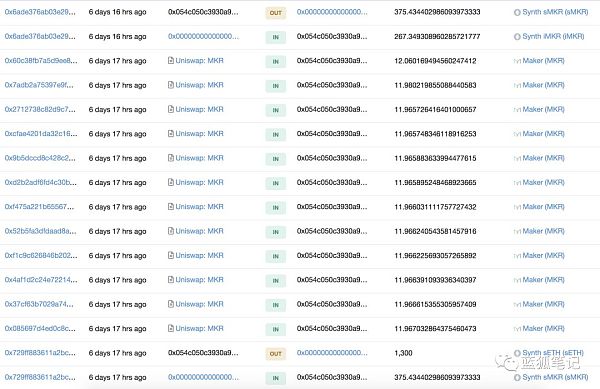

正式操作

在完成多次重復的測試之后,該用戶開始啟用較大資金進行操作,用戶首先買入370.78個合成資產sMKR,緊接著在Uniswap每次買入11.9個左右的MKR,連續買入11次,一共花了132個左右的MKR(當時價值60,000多美元),然后賣出370.78個sMKR,買入263.9個iMKR;之后在Uniswap賣出MKR,每次12個,共出售10次,售出120個MKR,緊接著賣出當初買入的263.9個iMKR。從那時開始直到5天前一共發起了9次操作,后面幾次MKR從12個提升到15個MKR,同時多頭和空頭也加碼,其sMKR最高升至723個,iMKR升至505個。整個操作過程非常緊湊,毫不拖泥帶水。

DeFi 總鎖倉量跌破2000億美元,創近三個月新低:金色財經報道,據DeFi Liama數據顯示,DeFi總鎖倉量跌破2000億美元并跌至1977億美元,近24小時跌幅為13.18%,創造了自10月12日以來的新低。[2022/1/23 9:07:15]

(來自etherscan)

(來自etherscan)

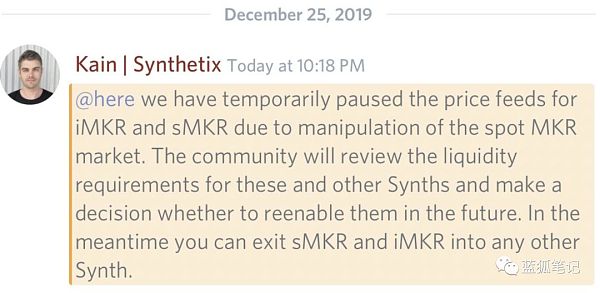

這么多次反反復復進行操作,引起MKR價格的波動,還是引起了社區的注意,其中Synthetix創始人Kain也做出了回應,其間表示暫停iMKR和sMKR的價格流。

(Synthetix創始人在社區進行回應)

(Synthetix創始人在社區進行回應)

從上面操作可以看出,通過Uniswap進行價格操作,有機會通過Synthetix套利,DeFi的無須許可性和相互關聯性,帶來了好處和創新,也帶來了可操作的空間。上述的操作更多像是一種小型的演練,并沒有帶來大的沖擊,也沒有帶來大的價格崩盤,但這對于MKR資產本身并無益處。如果攻擊的量級提升,會帶來什么后果?

DeFi 概念板塊今日平均漲幅為0.63%:金色財經行情顯示,DeFi 概念板塊今日平均漲幅為0.63%。47個幣種中19個上漲,28個下跌,其中領漲幣種為:KCASH(+14.81%)、COMP(+12.21%)、BAND(+11.65%)。領跌幣種為:IDEX(-7.19%)、HDAO(-5.41%)、AST(-4.80%)。[2020/12/8 14:32:35]

系統性風險與加密經濟危機

提到DeFi,人們常會說到“貨幣樂高”的概念,確實可以帶來很多創新和可能性,但同時也增加了系統性的風險。

雖然DeFi的借貸服務往往采用超額抵押來保證資產安全,但隨著DeFi的發展,關于提高資產效率的關注越來越多,低抵押的方案也被更多人探索(可參考藍狐筆記之前發布的文章《通往低抵押的DeFi之路》)。Dan Elitzer提出過“超流體抵押論“,其本質意思是說同一資產可以在多個協議中同時使用,這會是DeFi的發展趨勢(可參考藍狐筆記之前的文章《以太坊的DETH》)。那么,這會產生一個問題,如果同一資產同時被多次利用,會不會產生系統性風險?畢竟我們都經歷過2008年的次貸經濟危機。

這種苗頭已經開始顯現。人們試圖通過將鎖定資產代幣化來提高資產的流動性,與此同時,還在考慮多次抵押發行資產。

Gate.io 發布GateChain創新DeFi兌換協議HipoSwap:Gate.io于今日發布GateChain創新DeFi兌換協議HipoSwap白皮書,中英文版本。HipoSwap協議是一個自動做市商AMM(Automated Market Maker)交換協議。在CPMM Constant Product Market Maker) 的基礎上,引入兩個單幣種市價Maker池,為Maker提供市價掛單和賺取手續費的途徑,同時大幅增加系統流動性,有效降低Taker的交易價格滑點。

HipoSwap是Gate DeFi生態中負責兌換/交易的核心環節。同時,質押GT等資產產生穩定幣USDG功能即將上線,GT將更加廣泛的應用于Gate的DeFi生態中。[2020/9/15]

MakerDAO上可以賺取DSR利息的DAI就成為人們首先關注的對象。MakerDAO現在允許用戶在智能合約上存入DAI,然后賺取DSR的利息。DSR的費用源于MakerDAO的穩定費,而穩定費是生成Dai的用戶關閉其Vault時支付的費用。

由于DSR中的Dai是存儲鎖定的,那么讓這部分資產流動起來也引起了人們的關注。比如dAppHub可以創建Chai代幣,Chai是對賺取DSR利息的Dai的代幣化,它代表了Dai和Dai應計的利息。也就是說,用戶可以使用賺取DSR利息的Dai來生成Chai。而Chai可以流通,可用來賺取更多利息,而不用鎖定在DSR上。

數據:40萬用戶正在使用DeFi 未來有較大增長空間:8月31日消息,鏈上數據提供商Sune Analytics數據顯示,當前有40萬用戶正在使用DeFi。相比之下,全世界約有20—5000萬人擁有或正在擁有比特幣,而美國有至少8000萬具備經濟賬戶的公民。由此可見,DeFi仍有很大的增長空間,遠未到真正爆發的階段。高鏈上流通性是DeFi增長的重要因素,但短期內也伴隨著交易費用不斷增長的風險。(CryptoSlate)[2020/8/31]

Chai的誕生引起了借貸平臺(例如Fulcrum)的興趣。Fulcrum是加密借貸平臺,其平臺有Dai的借貸業務,它可以將用戶未借出的Dai利用起來,用于生成Chai。也就是說,其借貸平臺上的Dai一部分被借出去了,未借出的部分換成了Chai。也就是說,這部分換成Chai的Dai也可以獲得收益。這樣一來,借貸平臺上Dai的出借用戶可以獲得更多的收益。這個案例充分說明了DeFi可組合性的創新可能性,可以實現資產的高效利用。

一旦一個借貸平臺提供這種服務,那么其他平臺很有可能跟進,因為用戶是逐利的。例如Compound的cDai代幣將來也可能可以賺取DSR的收益。假如這樣,那么cDai既可以賺取Dai在Compound平臺的借貸收益,也可以賺取一部分未出借Dai的DSR收益。同時,cDai將來也可以作為抵押資產借入其他資產。那么,這里就存在二次抵押了。cDai的價值支撐來源于Dai和Dai的利息,而通過cDai抵押借入其他的資產,這意味著,其生成資產也會暴露在cDai的風險中。這里有層層嵌套的風險露出關系,這在后續會提到。

從上面可以看出,人們可以在借貸協議將Dai借出獲得利息,也可以通過其他協議(Chai和Maker)獲得更多的利息,通過代幣化為鎖定資產提供流動性,從而獲得更高收益。總言之,通過DeFi的無須許可的可組合性,可以實現同一份資產在不同協議中賺取收益,以實現收益的最大化。也就是上述提到的“超流體抵押論”。

DeFi中的Dai可以賺取更多收益,也跟Maker的DSR收益機制有關,DSR的收益跟借貸平臺從貸款人那里收取利息不同,DSR的收益來自于MakerDAO的穩定費,可以確保用戶獲得這種相對穩定的收益。這是它的好處,不過與此同時,這種收益也暴露了其抵押本身的風險,也就是這種收益暴露于Maker系統本身的風險。

對于將來ETH2.0抵押資產的流動性,已經有很多人開始試圖為這部分資產提供流動性,由于這部分資產抵押在以太坊上,有人擔心它在跟借貸平臺等協議的爭奪中處于不利地位,甚至因此導致PoS鏈安全出問題,而有人則認為這種擔心毫無必要。因為這部分資產遲早要被代幣化,并實現流動性,不會存在抵押動力不足的問題。

從上可以看出,在DeFi中,具有無須許可的組合性,資產代幣化的便利性,多次抵押的可能性等,這一切為創新帶來無限可能,但這也因此為加密世界的潛在經濟危機埋下伏筆。

當前的DeFi主要包括借貸、DEX、衍生品等。目前DeFi協議抵押資產以ETH(有部分ERC20資產或美元支撐的穩定幣等)為主。在DeFi大廈中,當前最為基礎的項目是以太坊和MakerDAO。一個是DeFi大廈的底層資產以及協議基礎設施,一個為DeFi大廈提供穩定幣資產。這兩者是整個加密DeFi世界穩定的基石。

在這個DeFi體系中,支撐MakerDAO體系的資產是ETH,其通過超額抵押生成Dai,雖然當前是多抵押的Dai,但目前還是以ETH為主。也就是說,就目前而言,Dai本質上是ETH的衍生品,它是基于ETH生成的穩定幣。那么,DeFi世界所有跟Dai相關的產品或服務本質上其風險都暴露于ETH的底層風險中。

如果ETH底層是穩固的,那么一切安好。而如果ETH出現問題,會帶來一連串的效應。如果ETH急劇暴跌,導致Maker的Vault被清算,或導致Dai不穩定,例如其價格遠低于1美元。這會波及到集成Dai的各種借貸協議、衍生品。比如Compound上的Dai借貸會出現問題,這時候使用cDai抵押生成的資產也會出問題。又比如在Fulcrum上開采的Chai同樣也會出問題。這種情況下,人們有可能會急于將Dai從借款平臺提取,然后盡快完成退出,同樣Chai也會被兌換為Dai,以實現退出。在以Dai做抵押的保證金合約中,交易者的頭寸也可能會被清算。

在DeFi這樣的可組合系統中,越是基礎的組件,越是被廣為使用的組件,一旦出現問題,整個系統都會收到牽連。正因為DeFi是無須許可的,誰都可以將這些樂高搭建出新的產品或服務,但如果將衍生品進行多次抵押,也可能會導致加密世界內部產生金融危機。

結語

DeFi的無須許可和可組合性帶來開放金融的更多創新和可能,可以提升資產利用率,帶來更大的金融自由度。不過,任何事情都有兩面性。在DeFi蓬勃發展的同時,也潛藏了對應的風險。一旦其基礎資產遭到攻擊,可能會殃及整個DeFi世界,導致一系列資產暴跌,從而引發加密世界的金融危機。

2008年的金融危機是次貸危機引起的,而加密世界的多重抵押加上無須許可的特性,這讓它潛藏了對應的風險,如何來避免加密世界的金融危機呢?這是DeFi發展路上必須面對的問題。

作者:Max Boddy 翻譯:Maya德國北萊茵-威斯特法倫州政府(NRW)在5月13日的新聞稿中宣布計劃建立歐洲區塊鏈研究院,研究區塊鏈技術.

1900/1/1 0:00:00近期幣圈公鏈生態可謂百花齊放,盡管BTC行情有所回調,但市場對新公鏈項目參與的熱情并未受到太大影響,尤其在SOL、FTM、LUNA、AVAX等公鏈代幣的持續大漲刺激下.

1900/1/1 0:00:00據當地媒體報道,韓國一家交易所正在等待美國監管機構對備受期待的Vaneck加密貨幣交易所交易基金(ETF)做出裁決,然后再決定其對加密貨幣ETF的立場.

1900/1/1 0:00:002021 年 4 月 7 日,大橙子社區、BlackOcean、VRM、FLY 聯合舉辦了 AMA 活動.

1900/1/1 0:00:00注:原文作者是William M. Peaster。目前Aave憑借其智能合約托管的120億美元成為了DeFi領域最大的項目,這就是為何上周Aave創始人Stani Kulechov表示該項目將.

1900/1/1 0:00:00Voting Vault,一個來自理事會協議的新的治理原語。如果用戶將他們的治理代幣作為抵押品質押到Compound或AAVE中,他們仍然可以投票和參與治理.

1900/1/1 0:00:00