BTC/HKD+0.91%

BTC/HKD+0.91% ETH/HKD+1.04%

ETH/HKD+1.04% LTC/HKD-0.63%

LTC/HKD-0.63% ADA/HKD+0.03%

ADA/HKD+0.03% SOL/HKD+2.24%

SOL/HKD+2.24% XRP/HKD+0.76%

XRP/HKD+0.76%今年上半年,DeFi出盡了數字貨幣領域的風頭,鎖倉量短時間突破110億美金,錢包下載數量超過5000個。但從目前DeFi的應用領域來看,這只是去中心化金融在加密行業的小試牛刀,隨著大機構、大交易平臺參與進來,DeFi1.0即將宣告結束,2.0時代開啟,下一波財富風口已經悄然來臨。

引領新金融未來的DeFi,應不只是解決人與人之間的金融需求,而是應該打造一個人與人的金融,人與企業的金融,企業與企業的金融新體系。使一個嶄新的生態體系去替代舊的,不會是順理成章、毫無代價的。

舊的體制足夠發達,其過程就會越漫長。為了縮短這個進程,千千萬萬個DeFi項目踴躍入場,不僅有Chainlink、MakerDAO、Compound等實力“老炮”,也有類似Combo這樣的賽場新秀。

DeFi平臺deFIRE完成500萬美元融資:金色財經報道,Cardano上的DeFi平臺deFIRE周四宣布,已在即將進行的IDO之前完成了500萬美元的融資。Axia8 Ventures、Lotus Capital、Hype Partners、Moonwhale、Newtribe Capital和一些個人投資者參與了投資。[2021/5/14 22:00:31]

Combo是基于Kuchain公有鏈「四層網絡」技術邏輯開發的,全新的去中心金融衍品聚合協議,其中包括流動性挖礦協議、合成資產發行協議、質押挖礦、預言機,為傳統金融資產通過區塊鏈技術無縫上鏈提供了一個去中心化金融開發底層。

Combo是完全去中心化、免準入的,目的在于讓所有用戶都可以輕易地參與,并為傳統金融資產及更多樣、更復雜的交易策略提供了解決通道。

DeFi去中心化金融基準利率今日為14.7%:金色財經報道,據同伴客數據顯示,04月06日DeFi去中心化金融基準利率為14.7%,較前一日下跌0.7%。同期美國國債抵押回購率(Repo Rate)為0.04%,二者利率差為14.66%。

DeFi基準利率代表了DeFi融資難易程度,利率越高說明融資成本越高,利率越低說明融資成本越低。其與Repo Rate的利率差則便于DeFi與傳統市場作進行同類比較。[2021/4/6 19:50:01]

?01??流動性挖礦

流動性挖礦是一種促進去中心化加密貨幣流通的方式,目前Combo的流動性挖礦,主要是指在以太坊區塊鏈上的產品,它通過為Combo在DEX中提供流動性從而獲得收益。簡單來說,存入代幣資產即可進行挖礦。

加密投資者CryptoWhale:Yield Farming DeFi代幣都將歸零:DeFi Pulse數據顯示,7月至9月,DeFi的總鎖倉量(TVL)已從19億美元增長到83億美元,9月2日創下96億美元的歷史新高。DeFi市場的迅速崛起歸因于對Yield Farming協議的高需求,這使得一些DeFi代幣在2020年的表現超過比特幣。

但是加密投資者和DeFi評論家CryptoWhale一直在警告投資者注意DeFi欺詐代幣,他認為高達99%的Yield Farming協議將欺騙沒有經驗的投資者。“Yield Farming DeFi代幣都將歸零。創造者完全匿名并控制80-95%的代幣供應,這是有原因的。他們正計劃退出騙局,欺騙盲目買入、貪婪而缺乏經驗的投資者。”(Zycrypto)[2020/9/14]

Combo聚合協議將設?流動性挖礦獎金池,用戶可以將USDT、ETH等穩定幣加密資產存入去中心化交易平臺為Combo資?金池提供流動性,從而獲得Combo交易通證。將Combo交易通證在Combo質押平臺進行質押,即可參與Combo流動性挖礦。投入的資金越多,時間越長,獲得的流動性挖礦池份額就越大。流動性挖礦獎勵將根據流動性挖礦池份額進行瓜分流動性挖礦獎?池獎勵。其中:

DeFi平臺dYdX宣布將收取交易費用:金色財經報道,去中心化保證金交易平臺dYdX最近宣布將開始收取交易費用,這是其商業模式發展計劃的一部分。[2020/3/13]

流動性挖礦池份額=用戶流動性挖礦代幣參數/流動性挖礦代幣總參數×100%

Combo流動性挖礦示意圖

?02??合成資產發行

合成資產是一種模擬其他工具的金融工具,是基于以太坊上由一種或多種資產/衍生品組合而成。衍生品和其它傳統金融資產的市場都非常大,總市值以百萬億美元計。加密合成資產可以打通加密資產世界和傳統金融資產世界,并且為加密市場創造流動性。

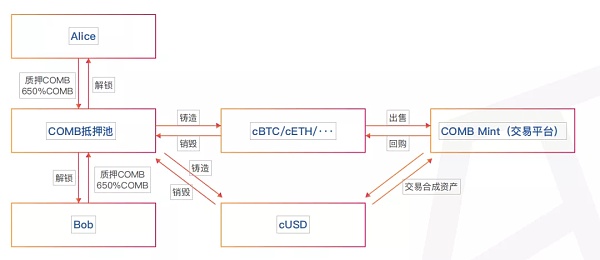

Combo合成資產協議的運轉由Combo支撐,當Combo持有者進入Combo-Mint平臺(一個與 Combo智能合約進?交互的合成資產平臺),將其 Combo 作為抵押品以650%的抵押率(抵押率的變化將由Combo用戶進行投票決定)進行抵押,即可生成合成資產,抵押率將來可以通過社區治理機制提高或降低其抵押率。Combo抵押人在創建Combo合成資產時會產生債務,要退出系統(即解鎖所抵押Combo),必須通過銷毀合成資產來償還該債務。合成資產是跟蹤實際資產價格的合成資產。

Combo合成資產發行示意圖

?03??質押挖礦

質押挖礦中,區塊鏈系統中的節點不需要太高的算力,只需要質押一定數量的代幣,運行一段時間后就可以產生新的貨幣,而產生的新貨幣就是通過質押得到的收益。這就相當于我們把錢存在銀行,每年能夠得到一定的利息一樣。

參與過挖比特幣的人都知道,想要有自己的礦機挖礦是需要成本的,尤其是購買礦機、顯卡、芯片等挖礦工具,這對于普通人來說是可望而不可及的。而質押挖礦的出現讓挖礦走下神壇,更加的親民化,只要有硬盤就可以進行挖礦,大大降低了挖礦成本,同時POC挖礦用硬盤容量替代了算力,提高了算力集中化的門檻,即便有超級礦工出現,普通散戶也可以繼續獲得收益。

?04??預言機

假設現實世界中的“數據源”和區塊鏈中的“數據接口”,是兩個使用不同語言的國家,預言機就是中間的翻譯官,通過預言機智能合約就可以和鏈外數據進行無障礙交流。

區塊鏈是一個封閉的環境,鏈上是無法主動獲取鏈外真實世界的數據。主要是因為區塊鏈上智能合約是被動接收數據的。其次,智能合約其實并不“智能”,它只是在滿足相應條件下,才達到觸發狀態的程序。同時,智能合約最終的執行需要合約參與方的私鑰簽署,智能合約本身沒有辦法自動執行。當智能合約的觸發條件取決于區塊鏈外信息時,這些信息需先寫入區塊鏈內記錄,此時需要通過預言機來提供這些區塊鏈外的信息。

Combo預言機

Combo作為KuChain第一個Defi生態項目,為行業提供了一個包含流動性挖礦協議、合成資產發行協議、質押挖礦、預言機四項協議的去中心化金融開發底層平臺,可以實現多個區塊鏈資產間的價值流轉。

期權產品現在在 DeFi 用戶中越來越受歡迎。它為投資者提供了一種獨特的獲益方式,其風險敞口與流動性挖礦或質押有所不同,它有獲得期權溢價的機會,而不必直接處理期權.

1900/1/1 0:00:00隨著行業的不斷發展,DeFi 越來越具有與傳統金融業逐鹿的競爭力。在借貸協議和去中心化交易所 (DEX) 的推動下,DeFi 中的 TVL(總價值鎖定)價值 821.8億美元(截至 2021 年.

1900/1/1 0:00:00在DeFi生態系統中,保險仍然是利基市場。但是,隨著保險領域的成熟以及機構參與者的加入,保險可能會成為DeFi的最大支柱之一.

1900/1/1 0:00:00前言:由于加密資產在鏈上的流通是無須許可的,它更像是一個自由市場。那么,這意味著如果有更好的回報率,資產會流向回報率更高的地方.

1900/1/1 0:00:00由于市值占整個加密市場的比例不到1%,我們仍處于社交代幣的初級階段。我們來得太早,以至于社會象征思想領袖尚未就定義達成一致。然而,簡單地說,它們可以被視為一個品牌、個人或社區的部分所有權的代表.

1900/1/1 0:00:00"從 Pickle、Cream、Cover、Keep3r,再到昨日宣布被并購的 Sushi ,AC 被稱幣圈?「李佳琦」。一系列并購的背后,AC「集團」的 DeFi 王國已然露出了冰山一角.

1900/1/1 0:00:00