BTC/HKD+2.63%

BTC/HKD+2.63% ETH/HKD+4.47%

ETH/HKD+4.47% LTC/HKD+2.58%

LTC/HKD+2.58% ADA/HKD+4.29%

ADA/HKD+4.29% SOL/HKD+2.22%

SOL/HKD+2.22% XRP/HKD+2.81%

XRP/HKD+2.81%在最近關于 DeFi 的討論中,我反復聽到了一個名字——THORchain,這個沉默數月的項目,最近似乎又有了一些熱度。原本只是打算作為一個熱點追蹤,卻在仔細研究后變得有些興奮,THORchain 即將推出的 THORFi,很可能成為 DeFi 借貸的新模式。

在進入 THORFi 兔子洞之前,我們先來了解一下 THORchain 到底是什么,畢竟于不少人而言,對 THORchain 的印象仍然是那個「被盜的項目」。

THORchain 是用 Cosmos SDK 建造的一條應用鏈,旨在啟用非本地加密資產來實現各原生資產的跨鏈交易,比如直接用 BTC 交換 ETH。這聽上去像是一個跨鏈橋,但實際上卻有很大的區別。

就現在來說,進行跨鏈的資產轉移主要有兩種方式:一是跨鏈橋,二是中心化交易平臺。兩種方式都有不同程度的中心化或者說托管風險,而 THORchain 獨特的地方就在于它打造的是一個完全去中心化的「跨鏈」交易渠道。(律動注,在《當你在進行跨鏈時,資產真的轉移了么?》一文中對資產跨鏈有詳細介紹)

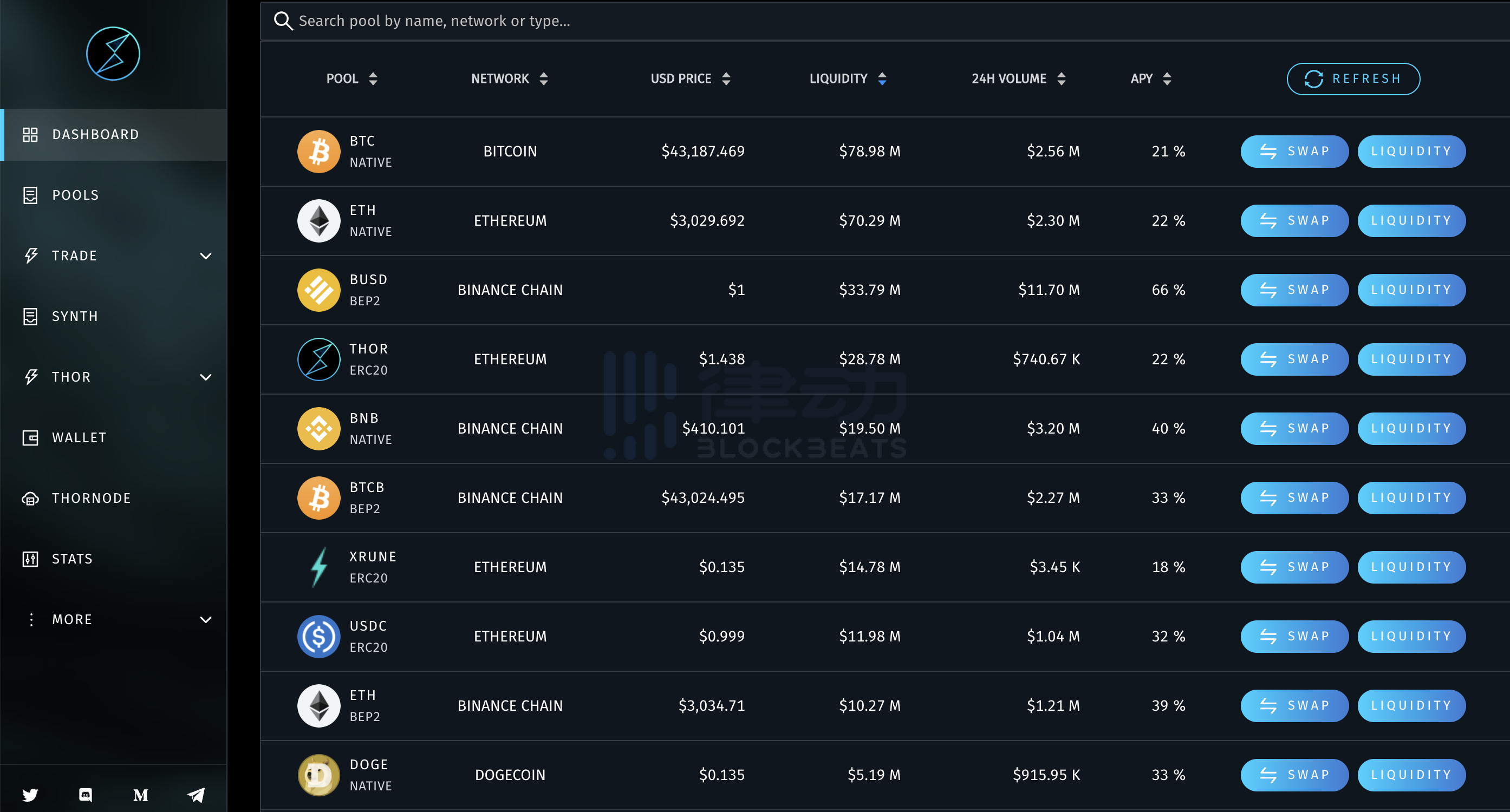

THORSwap 是 THORchain 上的主要應用,它其實更像一個跨鏈的 Uniswap,為各底層 L1、L2 鏈的原生 Token 提供流動性池,用戶通過交易來實現資產跨鏈。但與 Uniswap 為每個交易對提供流動性不同,THORchain 的交易邏輯是以 RUNE Token 為中心的。

以 BTC 兌 ETH 為例,用戶實際上是先用 BTC 在 BTC-RUNE 池中換取 RUNE,然后再用 RUNE 在 ETH-RUNE 池中換 ETH。這樣的邏輯有一個好處,就是為 RUNE 捕獲協議價值創造了可能性。

Lido:stETH流動性池未受Vyper漏洞影響,所有LP均安全:金色財經報道,流動性質押協議Lido Finance在官推確認其stETH流動性池沒有受到Vyper漏洞影響,所有流動性提供者(LP)均安全。目前流動性池狀態對Lido Finance協議也不存在問題,任何用戶都可以使用協議內的Lido提款機制隨時提款。此外,Lido還宣布Lido DAO注冊功能已經上線,被邀請的用戶可以進行注冊并參與投票,以解鎖鏈上獎勵。[2023/8/1 16:12:16]

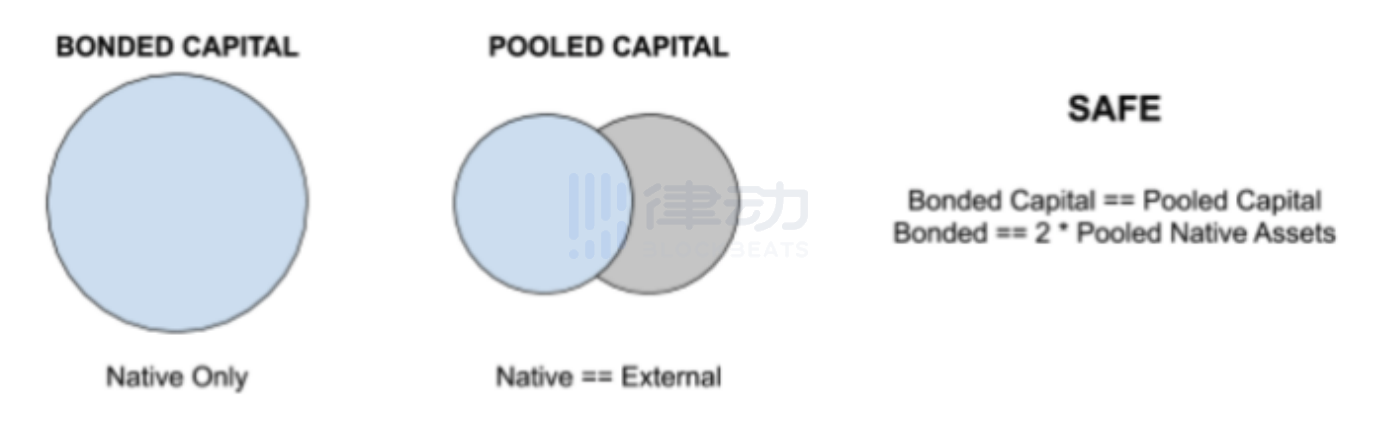

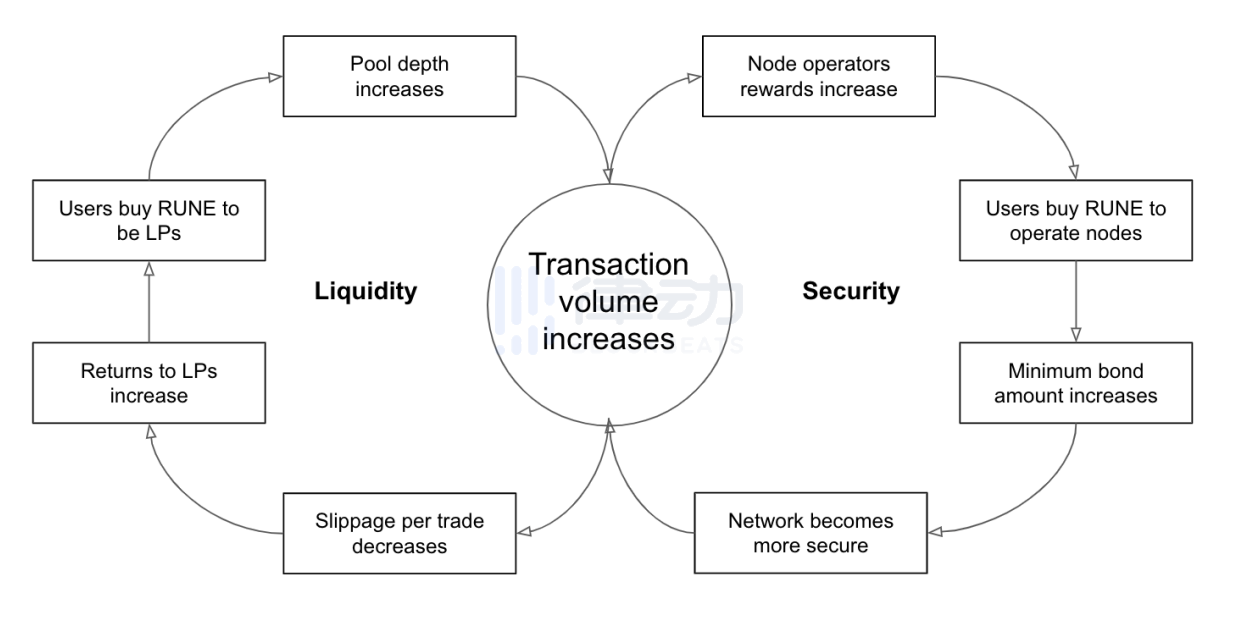

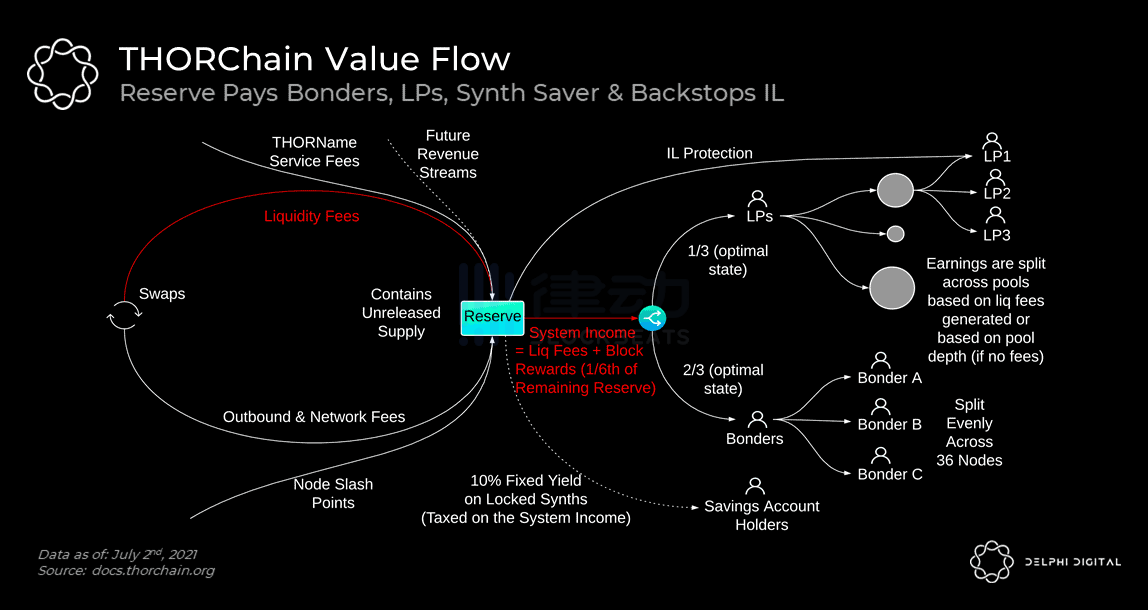

THORchain 的共識機制規定,每個 LP 流動性池中的 Token 比例一定是 1:1,其次驗證節點質押的 RUNE 價值必須等于或大于 LP 池的總價值。換句話說,質押在 THORchain 上的 RUNE 價值一定是其他資產的 3 倍,協議產生的收益則在 LP 提供者以及驗證節點之間按比例分配。

只要資產跨鏈或者說交易越多,所質押的 RUNE 就越多。如此就為 RUNE 的價值捕獲以及交易量的增長搭建起了飛輪效應。

圖片來自 Multicoin Capital 報告

另外 THORchain 還會用自己的收益儲蓄為 LP 提供無常損失保護,在 100 天時間里每天增加 1% 的補償,100 天后 LP 提供者將不再面臨無常損失。

圖片來自 Delphi Digital 報告

今日恐慌與貪婪指數為64,等級為貪婪:金色財經報道,今日恐慌與貪婪指數為64(昨日為62),等級為貪婪。注:恐慌指數閾值為0-100,包含指標:波動性(25%)+市場交易量(25%)+社交媒體熱度(15%)+市場調查(15%)+比特幣在整個市場中的比例(10%)+谷歌熱詞分析(10%)。[2023/6/25 21:58:38]

聽上去很有意思對吧,但 THORchain 的這個設計里有一個關鍵的問題,導致它在人們眼中成了一個「老是被盜的項目」。

THORchain 的本質仍然是一種信息的跨鏈,用戶在 BTC 網絡上將資產發送至 THORchain 節點,節點確認收到信息后,再在 ETH 主網上將等量資產發送給用戶。但是如果在這個路由的過程中出現了問題,就會導致資產的損失。

去年 6 月的漏洞利用事件就是因此導致的。黑客誘騙節點認為他存入了大量的 ETH,導致 14 萬美元錯誤流出。盡管 THORchain 網絡迅速做出了反應,核心開發人員也立刻對此做出了修復和補償措施,但這次事件還是讓人們對 THORchain 的代碼質量產生了擔憂,RUNE 價格也出現大幅下跌。

當然,在此之后 THORChain 團隊也協議進行了許多改進,以增強網絡的安全性,包括自動償付能力檢查器、驗證節點檢查和控制權力、大額資金提款延遲機制等。

要強調的是,這些升級和變化對用戶體驗產生不少負面影響。THORChain 網絡頻繁地出現 Bug 或更新,使網絡以及交易被迫暫停,最近的一次甚至就發生在幾天前。

Matter Labs 聘請前動視暴雪社區副總裁以推動 zkSync 游戲發展:5月24日消息,Matter Labs 聘請前動視暴雪社區副總裁 Michael Lee 作為其高級增長副總裁,專注于將游戲引入其 zkSync。Michael Lee 表示,zkSync 將支持 3A 游戲工作室或對加密貨幣感興趣的游戲開發商的游戲開發。[2023/5/24 22:15:27]

最近由于 cosmos 團隊宣布不再維護 0.42.x 版本 SDK,THORChain 被迫進行硬分叉以升級到最新的 0.45.1 版本。分叉后的 THORchain 網絡表現及團隊編碼能力如何,還是需要時間的檢驗。

盡管如此,THORchain 仍然成了最近 DeFi 社區熱議的對象。

打開 DeFi Llama,我們會發現 THORchain 的 TVL 在過去一個月一直穩步攀升,這要歸功于 THORchain 推出的新功能以及進一步的跨鏈發展。

THORChain Synthetics

現在我們已經知道,各鏈上的資產在 THORchain 上其實并沒有真的跨鏈,這就會產生一個潛在的小問題。拿 ETH 來說,由于資產始終是在以太坊主網上轉移,不可避免地面臨高 gas,也就在一定程度上阻礙 THORchain 交易量和流動性的提升。

為了解決這個問題,THORchain 推出了自己的合成資產。

與 WBTC、renBTC 這些合成資產不同,THORchain 上的合成資產是由生態系統內的 LP 池背書,一半是 RUNE,另一半是目標資產,因此它更像一個 LP Token。當然,它同樣與目標資產 1:1 掛鉤。

Starknet DAO將于3月21日開啟首次治理投票,以決定Alpha v0.11.0升級:金色財經報道,Starknet DAO 將開始去中心化治理進程,社區將首次投票批準是否啟動其最新的協議升級 Starknet Alpha v0.11.0。DAO 選擇 3 月 21 日作為升級投票期的開始,投票將通過 Snapshot 進行,預計需要六天時間才能完成。[2023/3/16 13:06:35]

有了合成資產,用戶就可以在 THORchain 上完成大部分交易,降低自己的 gas 成本。當然,這些資產同時還解鎖了 LP 池的流動性,為 THORchain 將來的各種「金錢樂高」搭建了不錯的平臺。

IBC + LUNA

在上文中提到,RUNE 的質押數量是與協議的流動性和交易量成正向關系的,那么流動性從哪里來呢?答案自然是新的跨鏈資產了。

過去幾個月來 THORchain 一直處于「擴展階段」,不斷地加入新的跨鏈資產以為協議提供流動性來源。在這方面 THORchain 有很多先天的優勢,因為同樣是用 Cosmos SDK 打造,因此 THORChain 能夠更快地整合更多基于 Cosmos 的項目,例如 Osmosis、Kava 等。

最近引起人們目光的,正是與 Terra 的整合。作為 TVL 第二的強勢生態,Terra 能為 THORchain 帶來的流動性是可想而知的。

雖說 THORchain Synthetics 和新的跨鏈集成的確令人期待,但在我看來,THORchain 真正的王牌,還是即將推出的 THORFi。

盡管去中心化跨鏈交易的市場前景十分廣闊,但如果 THORchain 只想成為一個交易平臺,那格局未免小了些。我們都知道,金融世界里大部分收益都來自借貸市場,DeFi 乃至整個 Crypto 行業的發展,同樣也仰仗于借貸這個板塊。

美國司法部敦促加強協調打擊加密犯罪:金色財經報道,美國司法部在周二發布的一份報告中表示,美國應該分享更多有關與加密貨幣有關的犯罪的信息,并幫助建立其海外合作伙伴關系以幫助打擊這些犯罪,這是對喬·拜登總統動員聯邦政府的行政命令的首批回應之一對數字資產進行負責任的監督。司法部長梅里克加蘭在周二報告中的一封信中表示,機構正在敦促“擴大我們與國際合作伙伴的運營和能力建設工作;加強信息共享、協調和消除沖突;并縮小跨司法管轄區的監管差距。”今年3月,拜登簽署了命令,指示各政府機構找出在監督加密貨幣方面需要解決哪些問題,并提出解決這些問題的建議。該命令給了司法部長六個月的時間來提交“一份關于執法機構在偵查、調查和起訴與數字資產相關的犯罪活動中的作用的報告”。(coindesk)[2022/6/8 4:09:49]

目前,DeFi 的借貸并沒有為資金的利用率和流動性提升創造足夠的空間。一是需要超額抵押,二是清算風險過高。目前很多協議的解決辦法還是簡單的 Looping,盡管這樣做提高了資金利用率,但卻犧牲了流動性。

如果能讓加密資產的借貸實現零清算風險,是不是就能解決很多問題呢?這聽上去似乎是 Too good to be true,但 THORFi 的確做到了,至少理論上是這樣。

要說的是,THORFi 還在開發,Doc 也剛公開接受社區反饋,但就設計而言,我確實被吸引了。

廢話不多說,我們一起跳進 THORFi 的兔子洞。

THOR.USD

為建造自己的借貸平臺,THORchain 創造了自己的穩定幣 THOR.USD。它采取的是與 UST 類似的模型,用戶銷毀 RUNE 來鑄造 THOR.USD,反之亦然。

和 LUNA 一樣,二者在實現價值掛鉤后,THOR.USD 的使用率就會反應在 RUNE 的價格上,這無需多說。

借款

與其他借貸平臺不同,THORFi 接受的抵押品必須是 LP 資產,因此從本質上講,借貸反而會使 THORchain 上的流動性池變得更深,并推動 RUNE 的價格上漲。

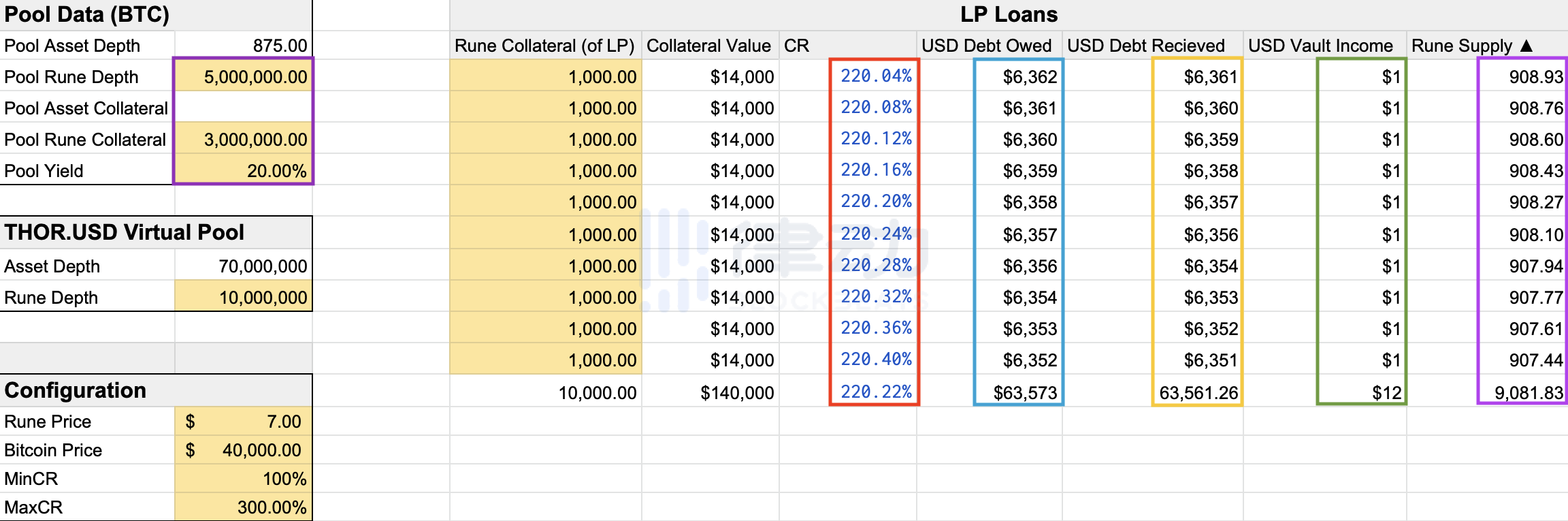

另一個重要的部分是抵押率(Collateralized Ratio),它由 LP 池深度+LP 抵押品與借貸資產的比例決定。抵押價值越高,CR 值就越高,maxCR 為最高抵押率。比如說,如果抵押的價值為 1,000 美元、CR 值為 200%,那么用戶能借貸的最高價值就為 500 美元。

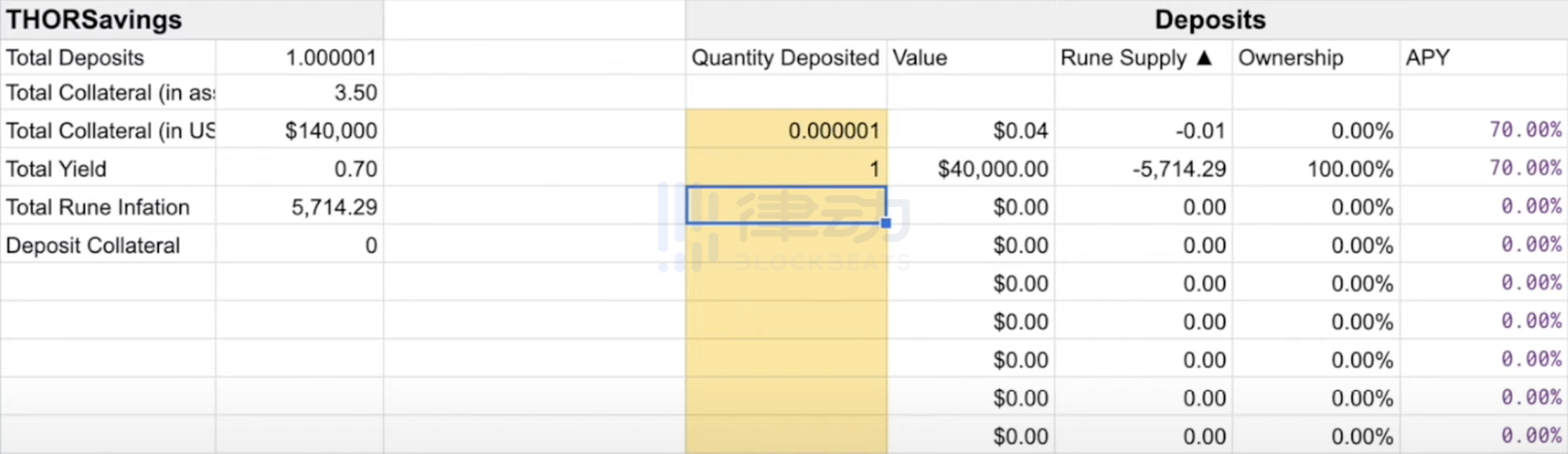

如下圖所示,隨著舊的貸款不斷被償還、新的貸款不斷被借出,CR 值會不斷升高,也就能使網絡獲得更多的收益。而 maxCR 可以在一段時間后進行調整,以促進借貸行為盡可能保持在最活躍的狀態。

有了 LP 資產作為抵押品,誰又來提供貸款呢?這時 THOR.USD 就可以上場了。

還是拿上圖中的數據為例,當抵押的 LP 資產價值為 14,000 美元、CR 值為 220.04% 時(紅框),用戶理論上可借貸的價值為 6,362 美元(籃筐)。

但我們看到,用戶實際收到的借款價值為 6,361 美元(黃框)。這是因為 THORFi 在確定可借貸價值后,便會鑄造出相應價值的 RUNE,然后將其銷毀以鑄造 THOR.USD,并收取一定比例的費用為 THOR.USD 注入價值,本例中為 1 美元(綠框)。而因為 THOR.USD 和 RUNE 的價值始終關聯,因此在銷毀后,RUNE 的供應量仍然變多了,本例中為 908.93 枚(紫框)。

這一步非常關鍵,因為它將借款人由用戶轉變成了協議本身。也就是說,THORFi 通過鑄造 RUNE,為貸款承擔了風險。當然,作為借款方,LP 資產的收益同樣歸協議所有,本例中為 20%(左上框)

THORSaving

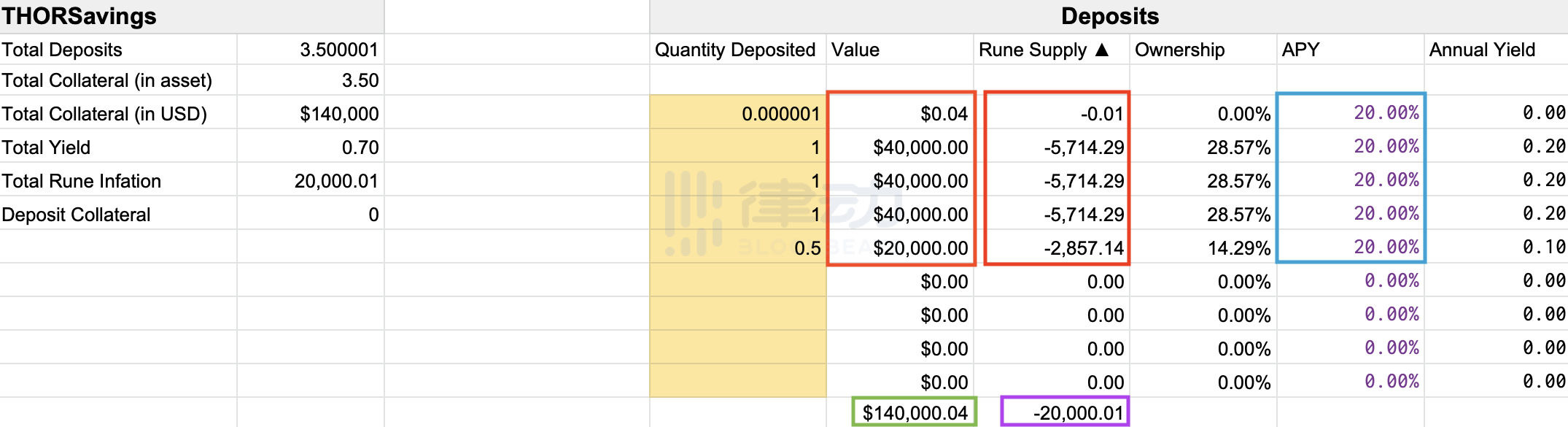

THORSaving 是 THORFi 實現無清算借貸的另一個核心組件。簡單來說,它就是為不想要 RUNE 敞口的 L1 Token 持有者提供了創造收益的機會。

比如說,一個 BTC maxi 只想持有 BTC,但同時又想通過 THORchain 獲得較高的 BTC 收益,這時他就可以將自己的 BTC 存入 THORSaving,而剛才的 LP 抵押品收益則會相應地分配給這些存款用戶。

這里又有一步關鍵操作,因為原生 BTC 無法直接存入 THORSaving,因此用戶實際上需要換取等額的 RUNE,然后將其銷毀以鑄造 thourBTC 這一合成資產。

接下來魔法就發生了。

我們在下圖中可以看到,Hodlr 們每存入一筆合成資產,就會有相應的 RUNE 被銷毀(紅框),而由于 CR 值始終大于 100%,當存款價值與抵押價值相等時(綠框),所銷毀的 RUNE 數量必定會大于鑄造的數量,本例中為:908.93-20,000.01=-19,091.08 枚(紫框)。

這樣一來,協議作為借貸方,在這一刻就已經實現了去風險化,因為銷毀的 RUNE 數量已經超過了鑄造的數量。

也就是說,抵押品價值是否低于借貸價值已經無關緊要,因為協議放出的貸款已經在上一步得到了償還。

不過這里有一個問題,如果 THORSaving 中的存款價值小于抵押價值,就會帶來銷毀數量不足的風險。THORFi 又是怎么解決這個問題的呢?

在 THORSaving 中,雖然總 LP 抵押品收益是固定的,但對于個人來說卻不是,因為該收益是按比例分配。

比如在下面這張圖里,整個 THORSaving 中只有 40,000.04 美元的存款,那么用戶獲得的 APY 將達到 70%,這時 LP 池 20% 的 APY 馬上就不香了,也就是說,這時候人們會更愿意在 THORSaving 中存款。

隨著存款不斷增加,THORSaving 的 APY 也會不斷下降,當存款價值達到 140,000 美元,即等于抵押價值時,APY 就回到了與 LP 池相等的 20%,兩邊的存款也會實現一定的經濟平衡。

自償還貸款

在 THORFi 的初始 Doc 中,團隊將 THORFi 的借貸功能稱為零利率貸款。借款人放棄 LP 抵押品的收益,作為利息補償,自己則不再支付其他費用。

而為確保 THORchain 能夠產生足夠的收益,所有貸款必須開放至少 100 天,每提前一天結算就需要多支付 1% 的費用。

首先要說的是,光是零利率貸款就已經能夠刺激不少流動性了,畢竟 THORchain 針對的不是哪一個單獨的公鏈生態,而是整個加密領域。但在社區反饋的過程中,THORFi 團隊也決定將其改為負利率貸款,這對于 DeFi 實現進一步普及可以說極為重要。

想象一下,如果不動用儲蓄,普通工薪階層可以怎么投資加密領域呢?顯然,每月的工資要拿出一部分維持日常開銷,因此很難實現大量的定投。

但如果有了穩定、便捷的負利率貸款,情況就不一樣了。因為所投資產可以作為抵押品借貸生活費用,同時抵押品作為生息資產,產生的利息還能自動為其償還借貸。

對整個加密市場而言,這無疑能引流更多資金入場,加速行業的普及與發展。

雖然說 THORFi 的無清算貸款還需更多實戰考驗,團隊此前的編碼質量也多少有些令人堪憂,但它的美妙設計確實為 DeFi 借貸提供了一種新的思路,至少在我看來,THORchain 正走在一條正確且前景曠闊的道路上。

Tags:HORTHORCHAORC1X Short Ethereum Tokenthor幣在哪個交易所QLC ChainFORCE幣

本文為Tokemak初期研究報告,由于其主產品還未上線,項目的詳細文檔還未推出,屬于早期項目研究,報告中涉及的數據分析較少,將以經濟模型分析為主,行業對比和數據分析為輔.

1900/1/1 0:00:002022年3月19日,知名國際銀行匯豐銀行在The Sandbox中購買了一塊虛擬土地,成為了第一家入駐The Sandbox的全球性金融服務機構,這引起了市場的廣泛關注.

1900/1/1 0:00:00早前,Otherside土地拍賣使以太坊鏈上Gas費爆表,也又一次引發了一場瘋狂的NFT熱潮。在NFT不斷創造奇跡刷新歷史的今天,本文將帶大家深入研究四個熱門的NFT項目和它們代幣經濟學.

1900/1/1 0:00:00空投對早期項目的發展至關重要,它賦予了一個與文明本身一樣古老的承諾:“盡早開始并投資于我們,我們將給予你無限的財富.

1900/1/1 0:00:00從5月5號開始大餅(BTC)開始加速下跌,從37k一路下跌到昨日10號最低跌破3萬刀。隔夜大餅回升并企穩在31k附近,暫時穩住了局面。據信這次的“自由落體”是所謂算法穩定幣UST崩盤導致的.

1900/1/1 0:00:00此次「UST 脫錨」的崩盤事件中,Terra 生態數百億市值在數日內蒸發殆盡,對 Terra 自身生態帶來了毀滅性打擊,證明了加密市場沒有「too big to fail」的神話.

1900/1/1 0:00:00