BTC/HKD+0.71%

BTC/HKD+0.71% ETH/HKD+0.7%

ETH/HKD+0.7% LTC/HKD-0.77%

LTC/HKD-0.77% ADA/HKD-0.47%

ADA/HKD-0.47% SOL/HKD+1.5%

SOL/HKD+1.5% XRP/HKD+0.29%

XRP/HKD+0.29%Reserve Protocol 已在以太坊上發布了基本穩定幣 ($RSV),由法定支持的美元代幣、非功能性治理代幣 ($RSR) 和 Reserve 應用程序組成。該項目還計劃于今年在以太坊主網上推出完整的儲備協議,用戶可以在官網上查看其進展。但由于該協議尚未在以太坊主網“上線”,本文將審查其預期行為和結果。?

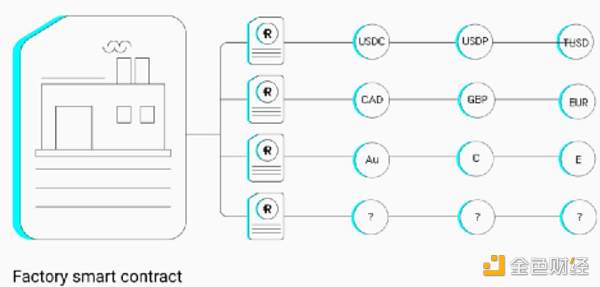

類似于任何人都可以部署新的 Uniswap 交易對,Reserve 將允許任何人通過在以太坊上聚合一籃子 ERC-20 代幣來鑄造去中心化的穩定幣。這些穩定幣的價值通過 $RSR 持有者的支持得到保障,并從中獲得基礎資產產生的收益。與 DAO 管理資金庫的方式類似,每個穩定幣都可以通過自己的治理系統進行單獨治理。

管理機構可以是 DAO、多重簽名或單個以太坊地址,并可以自由創建管理參數的方法,例如取消質押 RSR 的時間延遲。如果一個或多個抵押代幣違約,系統將通過在利用質押 RSR 或者其他抵押代幣來重新平衡。如果質押的 $RSR 總量不足以彌補違約,穩定幣持有者最終將承擔相應的損失。Reserve 旨在促進非法定貨幣系統的資產鑄造貨幣,隨著時間的推移,越來越多的資產將參與進來。

安全團隊:Rubic被攻擊事件簡析:金色財經報道,據區塊鏈安全審計公司Beosin旗下Beosin EagleEye安全風險監控、預警與阻斷平臺監測顯示,Rubic項目被攻擊,Beosin安全團隊分析發現RubicProxy合約的routerCallNative函數由于缺乏參數校驗,_params可以指定任意的參數,攻擊者可以使用特定的integrator來讓RubicProxy合約可以幾乎零成本的調用自己傳入的函數data。攻擊者通過調用routerCallNative函數,把所有授權給RubicProxy合約的USDC全部通過transferFrom轉入了0x001B地址,被盜資金近1100個以太坊,通過Beosin Trace追蹤發現被盜資金已經全部轉入了Tornado cash。[2022/12/25 22:06:32]

穩定幣已發行超過 1800 億美元,同時每年結算數萬億美元的交易,這凸顯了穩定幣在加密行業中的重要性。但是,當前的大量協議都依賴于有權凍結資產的中心化穩定幣發行商。最近,頂級中心化穩定幣發行商 Tether 凍結了價值超過 100 萬美元的 USDT,使其無法使用。這種行為不符合加密精神,對加密生態系統構成了巨大風險。此外,監管不確定性一直在增加,歷史向我們表明,政府在部署數字服務方面并不成功。由于這些原因,Reserve 認為社區擁有的去中心化穩定幣會在全球未來金融中發揮重要作用。

Beosin:sDAO項目遭受攻擊事件簡析:金色財經報道,根據區塊鏈安全審計公司Beosin旗下Beosin?EagleEye 安全風險監控、預警與阻斷平臺監測顯示,BNB鏈上的sDAO項目遭受漏洞攻擊,Beosin分析發現由于sDAO合約的業務邏輯錯誤導致,getReward函數是根據合約擁有的LP代幣和用戶添加的LP代幣作為參數來計算的,計算的獎勵與用戶添加LP代幣數量正相關,與合約擁有總LP代幣數量負相關,但合約提供了一個withdrawTeam的方法,可以將合約擁有的BNB以及指定代幣全部發送給合約指定地址,該函數任何人都可調用。而本次攻擊者向其中添加了LP代幣之后,調用withdrawTeam函數將LP代幣全部發送給了指定地址,并立刻又向合約轉了一個極小數量的LP代幣,導致攻擊者在隨后調用getReward獲取獎勵的時候,使用的合約擁有總LP代幣數量是一個極小的值,使得獎勵異常放大。最終攻擊者通過該漏洞獲得的獎勵兌換為13662枚BUSD離場。Beosin Trace追蹤發現被盜金額仍在攻擊者賬戶,將持續關注資金走向。[2022/11/21 7:53:09]

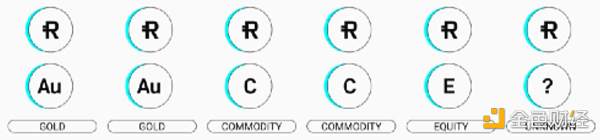

首次推出時,除了現有的 $RSV 穩定幣外,還有兩種類型的穩定幣。一種是沒有保險或收入的美元法定代幣(例如 USDC),而另一種是為 $RSR 質押者產生收益的 DeFi 美元代幣(例如 cUSDC)。這些穩定幣的用處是啟動項目并激勵其他人存入類似的穩定幣。隨著越來越多的現實生活資產被標記化,它們可能會用于抵押和支持此類穩定幣。該系統的參與者可能持有實物資產,甚至是傳統股票,如下圖所示:

Beosin:UVT項目被黑客攻擊事件簡析,被盜資金已全部轉入Tornado Cash:金色財經報道,據Beosin EagleEye 安全預警與監控平臺檢測顯示,UVT項目被黑客攻擊,涉及金額為150萬美元。攻擊交易為0x54121ed538f27ffee2dbb232f9d9be33e39fdaf34adf993e5e019c00f6afd499

經Beosin安全團隊分析,發現攻擊者首先利用開發者部署的另一個合約的具有Controller權限的0xc81daf6e方法,該方法會調用被攻擊合約的0x7e39d2f8方法,因為合約具有Controller權限,所以通過驗證直接轉走了被攻擊合約的所有UVT代幣,Beosin安全團隊通過Beosin Trace進行追蹤,發現被盜資金已全部轉入Tornado Cash。[2022/10/27 11:48:46]

該平臺允許任何人鑄造穩定幣,并將被稱為 RToken。與如今 Uniswap 的工作方式類似,Reserve 部署的智能合約允許任何人鑄造由一籃子代幣化資產抵押的穩定幣。與 ETF 類似,這些代幣與原生資產具有一對一的關系。但是,由于每個區塊的同步速度限制,發行的效率尚不清楚,因為鑄造穩定幣需要時間。盡管在默認情況下可以防止攻擊,但如果 RToken 需求量很大,用戶可能需要在隊列中等待很長時間才能完成鑄造兌換。

慢霧:DEUS Finance 二次被黑簡析:據慢霧區情報,DEUS Finance DAO在4月28日遭受閃電貸攻擊,慢霧安全團隊以簡訊的形式將攻擊原理分享如下:

1.攻擊者在攻擊之前先往DeiLenderSolidex抵押了SolidexsAMM-USDC/DEI的LP。

2.在幾個小時后攻擊者先從多個池子閃電貸借出143200000USDC。

3.隨后攻擊者使用借來的USDC在BaseV1Pair進行了swap操作,兌換出了9547716.9個的DEI,由于DeiLenderSolidex中的getOnChainPrice函數是直接獲取DEI-USDC交易對的代幣余額進行LP價格計算。因此在此次Swap操作中將拉高getOnChainPrice函數獲取的LP價格。

4.在進行Swap操作后,攻擊者在DeiLenderSolidex合約中通過borrow函數進行借貸,由于borrow函數中用isSolvent進行借貸檢查,而在isSolvent是使用了getOnChainPrice函數參與檢查。但在步驟3中getOnChainPrice的結果已經被拉高了。導致攻擊者超額借出更多的DEI。

5.最后著攻擊者在把用借貸出來DEI兌換成USDC歸還從幾個池子借出來的USDC,獲利離場。

針對該事件,慢霧安全團隊給出以下防范建議:本次攻擊的原因主要在于使用了不安全的預言機來計算LP價格,慢霧安全團隊建議可以參考Alpha Finance關于獲取公平LP價格的方法。[2022/4/28 2:37:18]

Harvest.Finance被黑事件簡析:10月26號,據慢霧區消息 Harvest Finance 項目遭受閃電貸攻擊,損失超過 400 萬美元。以下為慢霧安全團隊對此事件的簡要分析。

1. 攻擊者通過 Tornado.cash 轉入 20ETH 作為后續攻擊手續費;

2. 攻擊者通過 UniswapV2 閃電貸借出巨額 USDC 與 USDT;

3. 攻擊者先通過 Curve 的 exchange_underlying 函數將 USDT 換成 USDC,此時 Curve yUSDC 池中的 investedUnderlyingBalance 將相對應的變小;

4. 隨后攻擊者通過 Harvest 的 deposit 將巨額 USDC 充值進 Vault 中,充值的同時 Harvest 的 Vault 將鑄出 fUSDC,而鑄出的數量計算方式如下:

amount.mul(totalSupply()).div(underlyingBalanceWithInvestment());

計算方式中的 underlyingBalanceWithInvestment 一部分取的是 Curve 中的 investedUnderlyingBalance 值,由于 Curve 中 investedUnderlyingBalance 的變化將導致 Vault 鑄出更多的 fUSDC;

5. 之后再通過 Curve 把 USDC 換成 USDT 將失衡的價格拉回正常;

6. 最后只需要把 fUSDC 歸還給 Vault 即可獲得比充值時更多的 USDC;

7. 隨后攻擊者開始重復此過程持續獲利;

其他攻擊流程與上訴分析過程類似。參考交易哈希:0x35f8d2f572fceaac9288e5d462117850ef2694786992a8c3f6d02612277b0877。

此次攻擊主要是 Harvest Finance 的 fToken(fUSDC、fUSDT...) 在鑄幣時采用的是 Curve y池中的報價(即使用 Curve 作為喂價來源),導致攻擊者可以通過巨額兌換操控預言機的價格來控制 Harvest Finance 中 fToken 的鑄幣數量,從而使攻擊者有利可圖。[2020/10/26]

RToken 可以通過三種方式獲得收益:

借出抵押代幣:與 Aave 非常相似,抵押代幣可以通過超額抵押借出

與抵押代幣發行人的收入分成:代幣化資產可能會產生利息

交易費用:每筆 RToken 轉賬都會收取費用

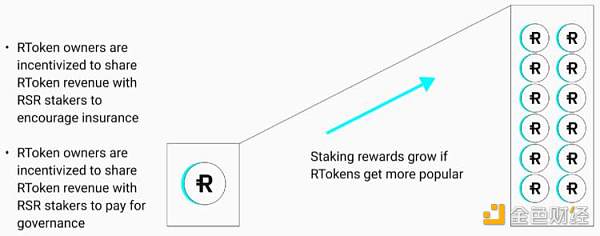

這些收入預計其中大部分將分配給 $RSR 質押者和 RToken 金庫。$RSR 質押者根據在 $RSR 質押總額中所占的份額、RToken 產生的收入金額以及參與治理情況獲得獎勵。預計取消 $RSR 質押需要等待 7 到 30 天,為了在發生違約時系統能夠彌補損失,有利于所有 $RSR 持有者。這是 RToken 中的應計收入,通過市場購買 $RSR 然后分配給 $RSR 的質押者。這種機制將產生市場對 $RSR 的更多需求,并在代幣經濟學的需求方面發揮重要作用。

在考慮 RToken 股權回報率時,還需要考慮一些有趣的動態場景。如果一個人質押了 4 倍 RToken 市值的其他資產并且其質押獎勵為 2.5%,那么其他 $RSR 質押者的收益將為 0.625% (2.5%/4)。但是,如果 RToken 得到大力推廣并且 RToken 與其他資產的比率翻轉,即 RToken 市值的 1/4 的資產被質押在 $RSR 中,那么假設相同的 2.5% 質押獎勵,則$RSR 質押者的獎勵將為 10%。

另一個有趣的動態場景是 $RSR 的價格變化的影響。在 RToken 獲得 10% 質押獎勵的情況下,購買價格為用戶最終質押時價格的 1/10,相對于用戶初始支出將帶來 100% 的年回報。

如果發生用戶違約并且系統沒有足夠的 $RSR 來賠償損失,RToken 持有者將需要承擔相應的損失。因此,對于那些希望鑄造 RToken 的人來說,確保潛在違約的預期損失小于質押獎勵的預期收益非常重要。

RToken 的管理機構可以是 DAO、多重簽名甚至是單個以太坊地址,可以設置和選擇支持 RToken 的代幣成分,包括默認情況下的備份資產。以下是設置 RToken 時治理可以參考的幾個示例方案:

延遲贖回 $RSR 的時間

收入分配給 $RSR 質押者和 RToken 金庫

在默認情況下考慮抵押代幣所需的價格偏差閾值

宣布違約需要存在的處理時間

RSR 質押激勵期

最小鑄幣數量

發行/贖回點差(可設置為零)

每個塊的全局鑄幣限制(防止黑客攻擊)

最大 RToken 供應量(用于降低早期用戶的風險)

綜上所述,有四個獨特的屬性將 RToken 與其他穩定幣區分開來:

由以太坊上的 ERC-20 代幣組合支持

備用代幣,如果抵押代幣違約則自動替換抵押代幣

自治模式

$RSR 持有者可以質押并賺取收益

$RSR 是協議的原生代幣,主要用于為 RTokens 提供激勵和治理。簡而言之,為 Reserve 協議的穩定幣提供保險和資金管理,用戶可以質押 $RSR 以獲得額外的 $RSR。?

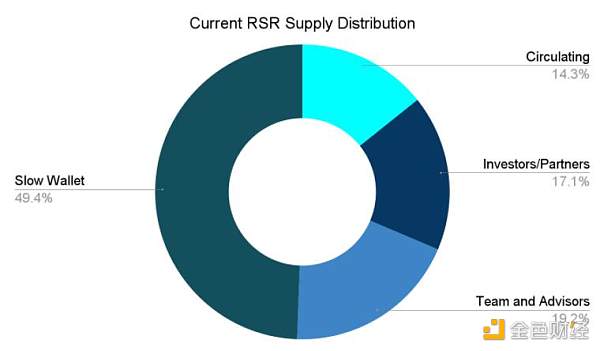

$RSR 的總供應量是 1000 億枚,其中流通量是 143 億枚。鎖定部分分布如下:

慢速錢包由 RToken 計劃資助,并由 Reserve 團隊控制。但是,在區塊鏈上發起提款后會有 4 周的延遲到賬。如果社區不同意退出,這項機制提供了充足的反應時間。投資者、合作伙伴和團隊成員的 $RSR 持倉解鎖時間表:

代幣已于 2022 年 1 月開始解鎖,但仍將由 Reserve 保管

任何希望出售的 $RSR 持有者都可以提交請求

所有訂單將被發送到場外交易,在那里買賣訂單將受到限制,以減輕對 $RSR 價格的影響

六個月后,$RSR 持有者將收到他們未出售的所有代幣

雖然該協議尚未在主網上啟動,但由于越來越多的商家接受 $RSV 作為一種支付方式,Reserve 應用程序已超過 50 萬注冊用戶,一直專注于委內瑞拉等惡性通貨膨脹國家,下一步計劃擴展到秘魯、智利和墨西哥。

隨著 Reserve 繼續保持其應用程序及其 $RSV 穩定幣的高速擴張,團隊還提供儲蓄賬戶的功能,一旦平臺在主網上啟動,將為現有用戶產生一些收益。

雖然該協議對那些經歷惡性通貨膨脹的國家很有意義,但這并不會影響像美國這樣的國家發現去中心化的穩定幣的吸引力。人們越來越擔心美聯儲的貨幣政策及其導致美國近期通脹飆升,隨著越來越多的國家通過制裁將法定貨幣武器化,去美元化的想法可能成為支持去中心化穩定幣的重要因素。

因此,去風險化并創造一種不受單一政府控制的貨幣,可能會創造一個更加穩定和公平的全球貨幣體系。最后,如前所述,RToken 的獨特屬性之一是能夠擁有自己的治理模型。一旦 Reserve 和 RTokens 由 DAO 運行,去中心化的穩定幣將不再被美國視為證券。這將使 RTokens 在去中心化穩定幣領域獲得大規模擴張。

作者:James Chung , ConsenSys

編譯:餅干,鏈捕手

Tags:RSRTOKENKENTOKErsr幣長期持有可以嗎HBTC Captain TokenDIKE TOKENCapdax Token

恐龍時代是一款運行在BSC鏈上的一款NFTS游戲,由Macdow game技術團隊結合恐龍的生活習性,繁衍,虛構等開發的一款具有樂趣性的游戲.

1900/1/1 0:00:00行業趨勢 蓬勃發展的區塊鏈行業總是不斷地推陳出新。2020年DeFi Boom橫空出世,一時間去中心化金融的概念深入人心,不斷攀升的TVL(Total Value Locked 總鎖倉量)和遠高.

1900/1/1 0:00:00在區塊鏈的多鏈格局下,DEX如何捕獲多條鏈的資金量,是個長久的話題。DEX也都各顯神通,發展出多種不同模式,目前的跨鏈DEX,歸納起來大體有三類:依靠各條成熟公鏈,捕獲單鏈內大量資金,如Sush.

1900/1/1 0:00:00在區塊鏈領域,人們從未停止過對更優共識機制的探索。區塊鏈為什么需要共識機制,說到這個問題,網絡上廣為流傳的通俗解釋是,想一想拜占庭將軍問題:一組拜占庭將軍分別各率領一支軍隊共同圍困一座城市.

1900/1/1 0:00:00六月下旬,區塊鏈項目 Algorand 主網正式上線,主網中流通的 Token 也開啟了荷蘭式拍賣.

1900/1/1 0:00:00你是如何知道ORCA的?有人因為其強大的投資方背景:Polychain、Placeholder、Three Arrows Capital領投.

1900/1/1 0:00:00