BTC/HKD+0.7%

BTC/HKD+0.7% ETH/HKD+0.71%

ETH/HKD+0.71% LTC/HKD-0.59%

LTC/HKD-0.59% ADA/HKD-0.43%

ADA/HKD-0.43% SOL/HKD+1.48%

SOL/HKD+1.48% XRP/HKD+0.36%

XRP/HKD+0.36%原文標題:《什么是 veTokenomics?20 個 veToken 生態系統協議分析》

撰文:Ignas,DeFi Research

編譯:Skypiea

最近越來越多的 DeFi 協議宣布轉向 veTokenomics 模型:Yearn Finance、Synthetix、Pancakeswap 和 Perpetual 協議。

在本文中,我嘗試了解 veTokenomics 為何可行、如何運作以及它的特別之處。

該分析涵蓋了 20 多個投票托管 (ve) 生態系統協議。

我通過 veTokenomics 類型、TVL、鎖定供應百分比、APR、平均鎖定時間和對原始 Curve veToken 模型所做的獨特功能 / 更改來分析協議。

請注意,TVL、APR 等不斷波動,僅供參考。

2020 年夏天。

Compound Finance 啟動流動性挖礦 (LM),開啟 DeFi 牛市。

數百萬美元流入 Compound 智能合約。流動性提供者 (LP) 通過借貸來最大化回報,然后借入相同的資產并再次借出。

Balancer 緊隨其后的是 BAL LM 活動。Andre Cronje 贈送「無價值代幣」YFI 作為公平啟動。Uniswap V2 的分叉出現了誘人的高收益 LP,最終導致 Sushiswap 吸血鬼攻擊 Uniswap。

分析 | EOS繼續反彈?:據Huobi數據顯示,EOS現報3.1美元,日內漲幅1.60%。針對當前走勢,金色盤面特邀分析師老張的投資課表示:針對當前走勢老張認為后市柚子有反彈龍頭潛力,伴隨BM的發聲,幣價也應聲走強,技術面4小時走勢圖來看,底部不斷的在被抬高,但是4小時K線走勢有MA30日均線的壓制,日線走勢受制于前期的籌碼成交密集區的壓制,3.1美金目前震蕩夯實消化前期壓力位,若繼續放量突破4小時MA30日均線的壓制,老張認為接下來將會繼續上行,短線可以3.1附近進場埋伏,止損位2.95美金。[2019/10/12]

這里的目標是耕種盡可能多的代幣,然后將其拋售以獲得復合回報。

這些 DeFi 代幣的價格暴跌。存款收益率下降,LP 離開。這是一個死亡螺旋。

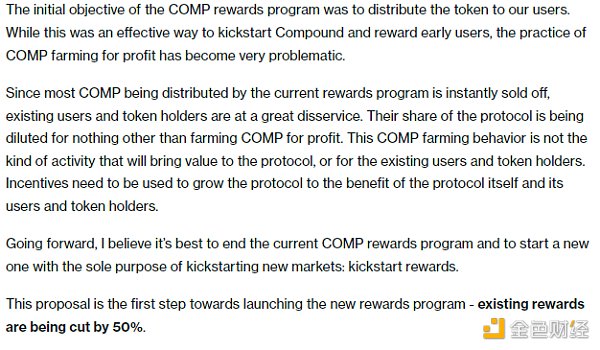

2 年后,Compound 最終削減了 50% 的獎勵,并承認分發的 COMP「立即被出售」,因此代幣持有者「被稀釋,只是為了獲利而種植 COMP」。

https://compound.finance/governance/proposals/92

然而,Curve Finance 以不同的方式處理流動性挖礦:

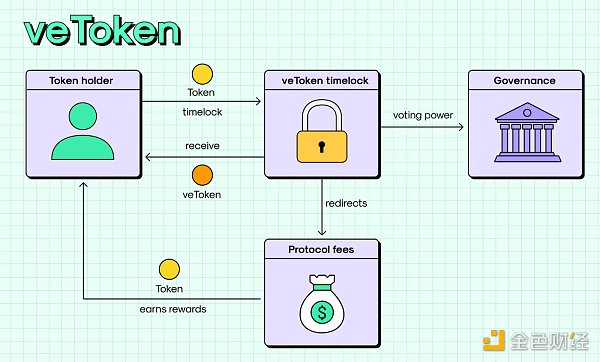

首先,為了獲得更高的獎勵,LP 需要鎖定 CRV 長達 4 年。您鎖定的時間越長,您獲得的投票托管的 CRV (veCRV) 就越多。

其次,鎖定是不可逆的,代幣是不可轉讓的。

分析 | 市場周均流量增速連續三周減緩,但仍高于5月均值:據TokenInsight數據顯示,反映區塊鏈行業整體表現的TI指數北京時間06月06日8時報686.12點,較昨日同期上漲11.11點,漲幅為1.65%。此外,在TokenInsight密切關注的28個細分行業中,24小時內漲幅最高的為其它技術或協議行業,漲幅為17.78%;24小時內跌幅最高的為跨行業應用行業,跌幅為62.93%。

?據監測顯示,BTC活躍地址數和轉賬數分別較前日上升3.71%和10.72%。BCtrend分析師Jeffrey認為,市場周均流量增速連續三周減緩,但仍高于5月平均值,BTC短期小幅修復后或將延續盤整。

?另據BitUniverse量化分析,XRP在0.38$-0.47$之間寬幅震蕩,可網格高拋低吸獲利。[2019/6/6]

第三,CRV 鎖定者獲得部分協議收入。

主要目標:如何在不過度膨脹流通 CRV 供應的情況下增加 TVL。目前只有 11.8% 的 CRV 在流通,每周有 600 萬美元流入市場。就連空投的 CRV 也被鎖定了一年。

結果:Curve 的鎖定和釋放為協議、采用和收入的增長贏得了時間。成功意味著 CRV 的價值主張應該足夠有吸引力,因此在解鎖 CRV 后根本不會出售。

還有更多——對 CRV 釋放的影響

Curve 是高度相關資產的 AMM,根據 CRV 獎勵的方向,對哪些資產吸引最多流動性產生強烈影響。

哪些池(以及多少)獲得 CRV 分配是由 veCRV 持有者在所謂的權重計中投票決定的。

分析 | 金色盤面:通過持倉異常波動發現機會:金色盤面綜合分析:據OKEX數據, OKEX的BTC期貨合約在今天9:15分出現異常波動,做多賬戶數量從8點的59%在一個多小時的時間內增加到65%,而我們發現BTC現貨價格在9點開始暴力拉升,短短5分鐘漲幅超過240美元,而在前一個5分鐘價格波動只有10美元,8點到9點價格還微跌了0.4%,這說明多頭主力大幅增倉導致后面出現的快速上升行情。[2018/8/22]

例如,如果你正在構建一個協議擁有的穩定幣,你需要它具有流動性,而 Curve 就是 AMM。因此,您需要 veCRV 對權重計進行投票,以便您的穩定幣池獲得 CRV 獎勵。

另一種選擇是通過用其他代幣賄賂其他人來讓他們投票給你。通過這種方式,它增加了對 CRV 的需求和對 veCRV 的產量。

?https://perpprotocol.mirror.xyz/GzzvxvNFeTjH9 au6 cllJ_4 ffshySn3 M3 iAmKe34 sxdw?

這 4 個特性是我們所說的 veTokenomics 的基礎。

Curve veTokenomics 改變了流動性挖礦博弈論。

Compound 和其他協議的最佳策略是耕種免費代幣并拋售以獲取復利。與其他人相比,您存入的美元價值是唯一的標準。如果你相信 Compound 的未來,最好等到它達到一個拐點,即代幣價格相對于采用而言足夠低。

分析 | TokenInsight:BTC大額轉賬較昨日下降33.59%:據TokenInsight數據顯示,北京時間2018年8月16日 12:00:00至8月17日 12:00:00,比特幣大額轉賬(100BTC及以上)總交易額為181,907.68BTC,較昨日下降33.59%;大額轉賬筆數為693筆,較昨日下降9.53%。此時段單筆轉賬最高為6,664.35BTC,該交易由錢包地址1H1HHMDgJT11XrZg9TRU7enooejhsG1fUk發起,該錢包地址隸屬于Huobi交易所,其中5,370.20BTC為內部轉賬。此時段轉賬總額最高的單個錢包地址為1Kr6QSydW9bFQG1mXiPNNu6WpJGmUa9i1g,其為Bitfinex交易所熱錢包地址,該地址共轉賬6,769.89BTC,由18筆交易構成。[2018/8/17]

在 veTokenomics 中,您可以在游戲中看到協議成功:

要獲得提升獎勵,您需要鎖定 CRV;

如果您選擇耕種和拋售 CRV,您將押注自己的 CRV 頭寸;

然而,隨著其他 LP 耕種和重新獲得 CRV,您的助推力會降低;

您從賄賂中獲得部分協議收入和獎勵。

在撰寫本文時,所有流通 CRV 供應的 53.3% 被鎖定,產生 veCRV 5.63%。

綜上所述,veTokenomics 有 5 個主要優勢:

鼓勵長期持有。

獎勵分配更加高效和透明。不需要 DAO 提案。

代幣投資者被激勵成為流動性提供者,反之亦然。

分析 | 金色盤面:AE/USD 2小時背離反彈走勢:金色盤面綜合分析:AE/USD 2小時K線圖顯示,MACD出現底背離,但目前反彈只有時間,缺乏空間,短線看價格在下降通道內橫盤,如果突破上軌,有望帶來空間反彈。[2018/8/13]

收入流在不出售代幣的情況下激勵團隊。

吸引其他協議在此基礎上進行構建,以提高獎勵并提高賄賂效率。(稍后會詳細介紹)。

對長期持有的關注吸引了更多的協議來適應 veTokenomics。相當多的協議修改了原始曲線模型以滿足他們的需求。

1.使用 LP 代幣進行投票托管。

在 Curve 中,您鎖定 CRV 以接收 veCRV。然而在 Balancer 中,你鎖定 80% BAL 和 20% ETH LP 代幣來接收 veBAL。

Ref Finance 有兩種代幣模型:veLPT 和 LOVE,其中 veLPT 由 REF 和 NEAR 組成。

有趣的是,兩種協議選擇的最大鎖定期都是 1 年。

2. 鴨嘴獸金融模型。

Trader Joe 和 Yeti Finance 采用鴨嘴獸模型,其中代幣被質押,veTokens 隨著時間累積。veToken 余額越高,收益率越高。

沒有鎖定期,用戶可以隨時退出,但會失去收益提升。

該模型對早期用戶的獎勵最多。

3.提前解鎖會受到懲罰。

Ribbon Finance 允許在鎖定到期之前解鎖 vRBN 但會受到懲罰。即鎖定 2 年并在剩下 1 年時解鎖,會產生 50% 的懲罰。

Yearn Finance 采用了同樣的邏輯。在這兩種協議中,懲罰都會重新分配給 veToken 持有者。

DODO 的 vDODO 有一個非常不同的 ve 模型,但允許通過產生可變的退出費用來贖回 DODO。

我想在這里補充一點,Ribbon 的賄賂促進委托(Bribes Boosting Delegation)很有趣(在沒有身份和 LP 的情況下獲得額外獎勵),并且 Yearn 的 YFI 不會通貨膨脹,因此獎勵將來自已經準備好的 800 YFI 的回購!

4. 三代幣模型。

Pancakeswap 采用 Trader Joe 的模型,帶有 3 個鎖定代幣。

每個都有一個用于代幣銷售的鎖定機制和另一個用于提高農場產量的機制,但 Pancakeswap 很快就會推出權重計投票代幣(vCAKE),而 JOE 預計會在更晚的時候推出。

5.Velodrome——DEX、收益農場和賄賂協議合而為一。

Velodrome 是 Andre Cronje 失敗的 Solidly 項目的改進版本。

通過質押 VELO 長達 4 年,用戶可以獲得 veVELO:一種 NFT 形式的 ERC-721 治理代幣,它使用 ve (3,3) rebase 機制。

veLO 投票權會隨著時間的推移而減少,因此在每次 rebase 之后,您都應該領取并重新質押 VELO 以恢復投票權。

veVELO 權重投票鼓勵賄賂分配 VELO 獎勵。例如,就在上周,L2 DAO 賄賂 OP 代幣為 veVELO 持有者帶來了 120% 的 APY 額外收益。

veTokenomics 需要大量努力來規劃和積極管理以最大化回報。對于兩者:代幣投資者和收益農民。

最重要的是,您需要考慮:

作為 LP,您需要鎖定多少 CRV 以及鎖定多長時間才能獲得最大收益。

是否要求和出售 CRV 獎勵或重新質押。

考慮到 gas 費的復合回報的頻率。

要投票的權重計,尤其是如果您 LP 進入多個池。

找出誰提供了最好的賄賂并對其進行投票……

我們大多數人的資源有限,因此出現了建立在 veTokens 之上的收益最大化協議——收益 / 治理聚合器。

veAggregators 的使命是最大限度地減少投資策略工作并最大限度地提高回報。

在這項研究中,我涵蓋了 4 個 veAggregator:

Convex Finance 的 CRV 和 FXS。

Aura Finance:BAL

Vector Finance:PTP 和 JOE。

StakeDAO:CRV、FXS、ANGLE 和 BAL。

Convex 是迄今為止最大的,TVL 為 44.2 億美元,控制著所有流通 CRV 的 77%。甚至 Yearn 現在也使用 Convex 金庫。相比之下,Aura 控制 27% 的 veBAL 份額。

盡管存在一些差異,但它們執行以下任務:

將 veToken 轉換為可轉讓的代幣,從 veAggregator 獲得 veToken 獎勵、空投和額外獎勵。例如,將 CRV 存入 cvxCRV 可獲得 18% 的 APY,而 veCRV 則為 5.6%。

提高和復合 LP 的收益回報,并使用 veAggregator 代幣提供額外獎勵。

集體投票決定權重。投票權從 veTokens 傳遞給 veAggregator 投票鎖定的代幣持有者。例如,鎖定 CVX 16 周會產生 vlCVX。權重計不適用于鴨嘴獸風格的 veTokenomics。

獲得賄賂獎勵并重新分配給 vlAggregator 代幣持有者。

然而,為了最大限度地提高賄賂回報,投資者需要積極參與。解決方案:將 vlAggregator 代幣委托給另一個評估最佳激勵措施的平臺,「這樣您就可以坐下來享受獎勵,而無需做任何工作。」

對于 vlCVX 持有者,Votium 可以完成繁重的工作。

veTokenomics 的復雜性為更多協議提供了機會。例如,Paladin 的 Warden 應用程序允許 veCRV 持有者將他們的收益提升出售給 Curve LP。在這種情況下,LP 可以在沒有 veAggregator 的情況下優化 Curve 收益。

veTokenomics 并不是每個項目的完美解決方案。他們承受著高通脹壓力,在過去一年中只有 CRV 的表現優于 ETH。

然而,更多的項目正在轉向 veTokenomics。YFI、SNX、PERP 和 CAKE 只是我介紹的幾個。我預計會有更多協議效仿,因為目前在 DeFi 市場上沒有比高通脹代幣更好的替代品。

由于透明的權重計投票和賄賂系統,veToken 持有者被激勵參與治理。尋求增加 vePlatform 流動性的協議需要通過賄賂來爭奪有限的代幣排放,這導致了 CRV 排放的曲線戰爭。

隨著越來越多的協議遷移到 veTokenomics,流動性將成為一種需求量很大的商品。尋求快速增長的新興協議將需要評估流動性獲取最便宜且適合其增長需求的地方。雖然之前由團隊決定釋放,但 veToken 持有者可以期望從流動性游戲中獲利。

Tags:CRVTOKTOKETOKENcrv幣價格今日行情Super Fan TokenRoush Fenway Racing Fan TokenIX Token

近期,白話區塊鏈社群小伙伴問道:“為啥區塊鏈行業的行情會出現同漲同跌的情況?”其實,只要投資者進入這個行業一段時間,就會發現這種現象:比特幣漲或者橫盤的時候,其他數字貨幣才會出現雞犬升天的現象.

1900/1/1 0:00:00準備好匿名交易NFT,因為以太坊可以對 ERC-721 標準進行大規模的隱私升級。 關于以太坊交易隱私,以及Vitalik和其他以太坊成員對于私人NFT交易在未來可能如何發生的討論,這些都是有爭.

1900/1/1 0:00:00我們知道在幣圈投資的風險非常高,特別是合約等衍生品交易。但其實也有一些風險比較低的賺錢方法,比如跨市場套利。跨市場套利,也可以叫做板磚套利。一般來說是指在不同市場之間進行的套利交易行為.

1900/1/1 0:00:00比特幣自誕生以來,就因浪費電力資源為人所詬病,但其強大的算力是必要過程,很難找到更好的方式來代替.

1900/1/1 0:00:00區塊鏈本質論區塊鏈被大家關注事件好事情,但非常不希望看到各種區塊鏈項目盲目上馬,造成各種社會資源的浪費.

1900/1/1 0:00:00最近遇到最多的問題就是:數字藏品開設二級市場,如果遇到政策原因被關停,導致暴雷,企業負責人和高管有哪些法律責任?P2P網貸平臺的發展和消弭確屬前車之鑒,數藏平臺的未來監管和司法處置將走向何方.

1900/1/1 0:00:00