BTC/HKD-0.04%

BTC/HKD-0.04% ETH/HKD-0.75%

ETH/HKD-0.75% LTC/HKD-0.9%

LTC/HKD-0.9% ADA/HKD-1.57%

ADA/HKD-1.57% SOL/HKD-1.6%

SOL/HKD-1.6% XRP/HKD-1.34%

XRP/HKD-1.34%距離離比特幣減半還有30多天,比特幣的歷史性時刻逐步來臨。而3月中旬的加密市場大跌讓人們有充分的理由質疑這兩個事情:

1.比特幣的“數字黃金”敘事以及其避風港特性

2.比特幣的減半效應

藍狐筆記在之前的一篇文章中已經解釋了關于對“比特幣數字黃金”的看法(《比特幣是不是避險資產?》),今天藍狐筆記接下來聊聊上述的第二個問題:比特幣的減半效應。

什么是比特幣的減半效應?

簡單來說,比特幣每21萬個區塊的獎勵減半,大約每四年經歷一次,歷史上曾經有過2次減半,分別是2012年和2016年。比特幣的總供應量為2100萬枚,而下一次減半的區塊高度為630,000,預期時間在2020年5月14日前后。

(距離減半還有37天,來源buybitcoinworldwide)

到減半時間點,區塊獎勵將從12.5btc減少到6.25btc,相當于從原來每月新增54,000個btc,銳減到每月新增27,000btc。按照目前btc的價格,每月將減少近2億美元的拋壓,也就是,由原來的4億美元拋壓,變成只有2億美元的拋壓。這意味著供應的大幅減少,而需求只要保持不變,就意味著btc價值的提升。

Glassnode:持有1萬枚以上BTC的巨鯨曾在24500美元左右積極拋售:金色財經報道,據區塊鏈分析公司Glassnode分析數據顯示,持有1萬枚以上BTC的比特幣巨鯨曾在24500美元左右積極拋售比特幣,他們在全球市場不確定性中利用任何流動性機會退出市場,巨鯨向市場提供的過量供應似乎已經壓倒了已經被侵蝕的需求方,最終形成了一個局部頂部。當發生拋售后,比特幣跌至1.76萬美元低點,之后加密市場出現鮮明的逆轉,目前比特幣已升至2.1萬美元上方,巨鯨也迅速從提款逆轉為向交易所充值。[2022/9/10 13:21:36]

正是基于這樣的預期,在加密市場,關于比特幣“減半效應”的文章此起彼伏,層出不窮,且大家都寄希望于減半能提升市場能量,帶來價格上漲。然而,3月中旬的大跌,讓不少人跌破眼鏡。市場的殘酷性一覽無遺,市場從來就沒有“一定會這樣”的可預測結果,它給看漲的人瞬間暴擊,給預測者狠狠打臉。

那么,如何看比特幣的減半效應?它是“玄學”,還是對市場會產生實質影響的真實“效應”?有兩個問題是關注度最高的:

1.比特幣減半效應是否已經計入到比特幣的價格中?

2.為什么比特幣的波動總是如此反復無常?

比特幣的減半效應是否已經計入到比特幣的價格中

很多人認為,隨著減半的到來,減半效應已經計入到比特幣的價格中。2月中旬比特幣價格曾經超過10,000美元,有人認為,這說明減半效應已經計入到比特幣價格中。但隨后的暴跌讓計入價格的假說似乎陷入困境,尤其是所謂的有效市場假說,認為隨著比特幣減半預期的到來,比特幣價格已經體現在減半行情上。

BTC突破47100美元關口 日內漲幅為0.32%:火幣全球站數據顯示,BTC短線上漲,突破47100美元關口,現報47084.34美元,日內漲幅達到0.32%,行情波動較大,請做好風險控制。[2021/8/15 22:15:06]

如果從歷史上看,確實存在減半效應。而減半效應在不同的時間尺度上存在不同的結果。因為人們的情緒往往易受短期價格波動的影響,很難從更長的時間尺度來看待比特幣的減半效應,從而產生各種各樣的爭議。

從2016減半來看,按照CMC的統計,比特幣在2016年7月9日減半當天的價格為666.52美元。在減半前一年,比特幣的總趨勢是向上的,當然其間波動不斷,這也是比特幣的常態。盡管如此,在減半前,還是稍微凸顯了一下減半效應。大約在減半前的一個半月的時間中,出現了一次明顯的拉升和隨后的下滑,以及之后長達4個多月的平緩期。

這次明顯的拉升持續將近1個月,大約從2016年5月20日開始到6月17日結束。其價格從438.72美元上漲到763.78美元,在不到一個月的時間里,價格上漲超過70%。不過,在距離2016年7月9日減半前的半個多月時間,價格向下調整,降至666.52美元。即便如此,也比一個月前上漲了50%以上。不過減半之后,比特幣一直處于相對平穩和緩步上升的狀態,并沒有突破之前的763.78美元的高點,直到5個月之后的2016年底,才開啟向1000美元級別新高突破。從這次減半后的歷史軌跡看,比特幣市場在減半后才開始開啟進入牛市的狀態,而抵達牛市頂峰則還需要接近一年半左右的時間。

BTC突破32500美元關口:火幣全球站數據顯示,BTC短線上漲,突破32500美元關口,現報32502.96美元,日內漲幅達到2.4%,行情波動較大,請做好風險控制。[2021/1/5 16:27:33]

因此,如果從更大的時間尺度看,2016的減半是開啟2017年牛市的開端。在減半日之前有近一個月時間的小小漲幅,但在整個一年多的牛市框架中,這只能算是小插曲。

也就是說,從2016年的減半來看,比特幣的減半效應真正的價格計入不是一個兩個月的事情,而可能是長達一年多的事情。其背后的最重要的原因之一就是比特幣市場供應量的銳減,但它并不是立即反映到比特幣的價格中,它對市場的底層影響,需要一年多的時間才能真正消化完畢。

當然,2016年的減半效應并非首次。首次是2012年11月28日的減半事件。減半前也曾有過上漲,但漲幅不是很明顯,減半后橫盤大約5個月,跟2016年有部分相似,之后才開始有明顯爬升的過程,不過,其抵達牛市高峰的時間短于2016年,其抵達高峰大約花了一年多時間。(而2016年的減半,由于價格基數較大,抵達牛市的高峰期大約花了一年半時間。)假設按照這個邏輯,2020年的減半,整個市場對減半的消化可能需要更長的時間,假如需要兩年的時間,那么這意味著從2020年5月開啟的向上周期,可能需要到2020年底才開始有明顯起色,2021和2022年有可能走向新高。

BTC突破19400美元關口:火幣全球站數據顯示,BTC短線上漲,突破19400美元關口,現報19403.79美元,日內跌幅達到0.01%,行情波動較大,請做好風險控制。[2020/12/16 15:20:01]

第一次2012年11月28日減半前一年,比特幣價格上漲超過300%,但并沒有抵達之前的新高,減半后一年價格上漲超過1000%,完成比特幣歷史上最大的價格跨越,從10美元級別的比特幣進入1000美元級別的比特幣。第二次2016年7月9日減半前一年,比特幣上漲大約超過100%,而減半后一年上漲了超過280%。

當然,每次減半所面臨的市場環境和因素都不同,從藍狐筆記的角度看,這種變化一定不會按照預測的“劇本”來,所有的預測都是天然有水分的。所以大家不能全面按照歷史劇本來預測,要根據市場變化隨時調整自己的看法。

總結來說,從一年的時間尺度看,由于比特幣整體的向上趨勢,所以不管是減半前和減半后,其整體趨勢都是向上的。從藍狐筆記的觀察角度,即便如此,根據歷史數據,還是可以看出兩個特點:

1.比特幣的減半效應主要是減半之后逐步顯示出來的,而不是減半前兌現的。不管是第一次還是第二次,比特幣減半之后的價格增長都超過減半前的價格增長。

2.比特幣減半效應消化的時間變長,第一次減半花了一年時間就抵達巔峰,超過1000美元。而第二次則花了一年半的時間抵達巔峰,接近20,000美元。第三次減半呢?會是什么情況?

BTC開發貢獻者人數突增:據Coindesk消息,為BTC開源代碼做貢獻的開發者數量突然增加,在過去50天內,新增的貢獻者至少提交了21個代碼。曾擔任比特幣開發者會議項目主管的米蘭理工大學教授Ferdinando Ametrano表示很多教育培訓力量正在幫助比特幣核心和比特幣軟件生態系統引入新的開發人員,如Chaincode Labs的駐留計劃使多產的比特幣開發者可以幫助新成員。[2018/5/4]

為什么比特幣的波動總是如此反復無常?

比特幣在今年2月中旬還在10,000美元以上,而到了3月中旬就變成5,000美元了,一個月跌去了50%。也許它的波動看上去很大,但這是加密市場,這樣的事情歷史上屢次發生,并不稀奇。

如何理解比特幣波動的反復無常?波動如此之大,為什么還有人冠之于“數字黃金”的稱號?

造成比特幣市場反復無常的因素肯定不止一個兩個,有宏觀經濟大環境的因素,有比特幣自身屬性的因素,有投機者操縱市場的因素,也有加密市場結構不完善的因素等。每個階段導致它波動的主力因素可能不完全一樣,有時是其中的一個因素主導,有時是多個因素同時復合推動。

比如2月中旬的黑天鵝跟疫情爆發和原油價格競爭等大經濟環境相關,也跟加密市場的整體結構等相關。當時的經濟大環境導致全世界出現流動性危機,比特幣和黃金都無法避免被卷入。而這些危機的觸發,導致加密市場的下跌,同時由于市場杠桿過高,觸發清算,進而導致快速下跌,而過快的下跌讓加密市場結構不完善的特性顯露無遺。加密貨幣當前的基礎設施,尤其是吞吐量和速度根本無法在短時間內支撐大規模的加密交易,而加密交易場所天然分散,加劇了這種危機,清算無法順利進行,導致價格非理性暴跌。

與此同時,比特幣市場上的參與者,投資基金、持幣人、短期交易者、套利者等都無法在暴跌面前保持理性,這進一步加劇了下跌。多種因素的共同作用,導演了3.12黑天鵝的完美風暴。

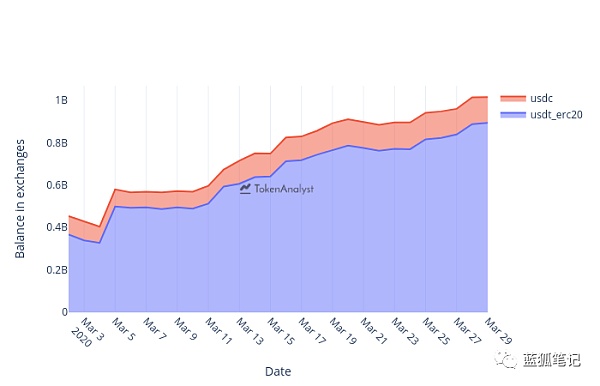

在這次黑天鵝之后,在加密交易所上,安靜地躺著超過10億美元的USDT和USDC穩定幣。其中,有一部分就是避險的資金。從中也可以看出,當前來看,充當資產避風港的還是穩定幣。(值得注意的是,如果按照當前的價格,這些資金足以消化減半后5個月的新增代幣量。這個勢能還是充足的。)

(數據來源tokenanalyst)

拋開這些幾乎無法預測的市場環境、黑天鵝等因素,那么比特幣波動為什么總是反復無常?這里有一個根本因素,就是比特幣自身的設計機制決定了它的波動性。

比特幣的博弈機制是決定其價格波動性的重要原因。比特幣的最終目標且不管是數字黃金,還是資產的避風港,或者是為全球提供結算層。在抵達其最終目標之前,比特幣價格的巨大波動性,一定會伴隨其左右。從某種意義上,這是來自其自身的屬性,而不是其本身的缺陷。

比特幣的貨幣政策有兩個最重要的設計:

一是,固定上限,只有2100萬枚。

二是,每21萬個區塊獎勵減半。

比特幣的貨幣發行機制決定了,所有的礦工只能競爭固定量的代幣,這是一種完全的零和博弈機制。一個礦工的得到就意味著市場上其他礦工的失去。這樣的博弈機制,一方面導致礦工為了獲得獎勵,拼命提高算力,以獲得更大份額的獎勵。但是算力背后的核心是礦機設備的效率和電費。尤其是電力成本占據了挖礦的絕大部分成本。在某種意義上,電力成本的競爭決定了礦工之間的生死存亡。

因此,對于礦工來說,挖礦從來都是一種殘酷的成本之戰。這是比特幣自身的博弈機制所決定的。比特幣非彈性發行的機制,導致礦工之間的激勵競爭。

比特幣在貨幣政策上非常剛性,沒有絲毫的彈性,而有意思的是,比特幣在另外一個方面非常有彈性。比特幣的難度調整為比特幣帶來足夠的彈性。難度調整本身也是為了實現其固定代幣發行的必要機制設計。不管如何,難度調整是比特幣博弈機制上最偉大的設計之一。它為比特幣帶來了持續的安全,也可以持續維持螺旋上升的彈力。

而難度調整的博弈機制,其本質上也是對比特幣價格本身的自我調整。當比特幣價格虛高,比特幣挖礦的礦工會蜂擁而入,其中也包括很多低效的礦工,他們也可以從中賺錢,因為相對于成本,比特幣的價格足以支撐起低效率。

但比特幣為了實現其固定發行量,在礦工競爭激烈時,它會提高難度,這會導致原來盈利的礦工虧損。為維持挖礦成本,低效的礦工有更強烈的拋售比特幣的需求。如果這個時候,恰好還有其他的觸發下跌因素,例如3.12黑天鵝事件導致比特幣價格下跌近50%,這種情況下,低效礦工根本無法支撐生存,只能拋售,只能關機。這進一步帶來市場的下行調整。比特幣的價格市場處于看跌的狀態。隨著低效礦工退出市場,比特幣的難度過高,出塊困難,產生了難度調整需求。隨著難度調整到來,算力比例重新分配,幸存下來的高效礦工可以獲得更多的btc收益。這部分礦工沒有強烈的拋售需求,這有利于穩定比特幣的價格。

可以說,作為每個月可以產生4億美元拋壓的市場主體來說,其中的激烈博弈會帶來比特幣價格的持續波動,如果加上市場上其他因素的誘發、比如宏觀經濟的調整、投機者過高杠桿等,這都會進一步加速市場的波動。

總言之,在比特幣抵達最終使命之前,其自身屬性決定了它必然會有波動伴隨左右。

Tags:比特幣BTC比特幣價格ODE比特幣最高的時候是多少錢一枚btcq幣價格比特幣價格曲線圖MODEL-X-coin

比報復性消費,更早到來的是新基建。34萬億的風口一觸即發。3月4日,中央召開會議強調,要加大公共衛生服務、應急物資保障領域投入,加快5G網絡、數據中心等新型基礎設施建設進度.

1900/1/1 0:00:00比特幣價格在5000美元左右徘徊了一周以上后,目前已恢復增長。市值最大的加密貨幣比特幣在過去24小時內上漲了20%以上,因此創下了自去年10月以來最大的單日漲幅.

1900/1/1 0:00:00金色財經訊,3月31日,招商局港口集團與金融壹賬通在深圳舉行“粵港澳大灣區港口物流及貿易便利化區塊鏈平臺項目”簽約儀式.

1900/1/1 0:00:00如果幣圈也做莫名其妙的盤點,可能是這樣式的……今天是你和幣圈相遇的三周年比特幣支持者、阿根廷總統候選人Javier Milei獲30.73%的選票:金色財經報道.

1900/1/1 0:00:00根據3月19日一份有關冠狀病危機的備忘錄,美國國土安全部已將食品和農業分銷部門的"區塊鏈管理人員"列為關鍵的基礎設施工作人員.

1900/1/1 0:00:003月16日,新加坡金融管理局(MAS)發布了73頁的新“數字支付令牌服務提供商指南”,對2019年12月發布的,有關“預防洗錢和打擊資助恐怖主義行為”的通知進行了進一步補充.

1900/1/1 0:00:00