BTC/HKD+0.29%

BTC/HKD+0.29% ETH/HKD+0.26%

ETH/HKD+0.26% LTC/HKD-0.01%

LTC/HKD-0.01% ADA/HKD+0.57%

ADA/HKD+0.57% SOL/HKD+0.5%

SOL/HKD+0.5% XRP/HKD+0.22%

XRP/HKD+0.22%DeFi 與 TradFi 的比較以及這對下一代創始人和資助者意味著什么。

熊市創造偉大的公司。

稀缺的資本和受抑制的市場需求相結合,迫使創始人和團隊在財政上變得節儉并專注于高價值活動。

人們經常將 Uber、Dropbox、Facebook 和 Airbnb 等公司視為熊市的成功案例,它們在 2008 年和 2009 年的全球金融危機期間都取得了長足的發展進步。

雖然熊市可能發揮了作用,但這些公司也受益于互聯網連接、移動和云計算的融合和擴散。

這從根本上降低了進入和客戶分布的門檻,使幾乎任何人都可以輕松創辦一家科技公司。

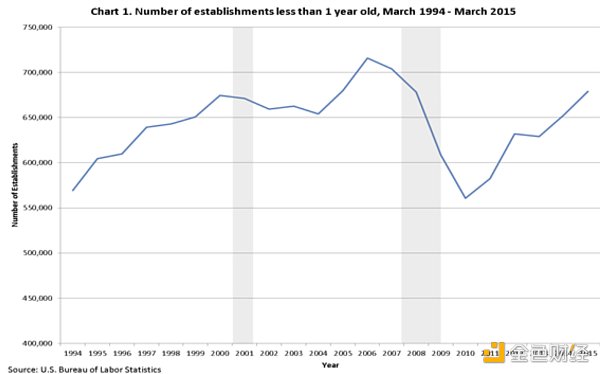

事實上,隨著市場的復蘇,我們不僅看到了企業創造的快速復蘇,而且還長期轉向了員工人數低于 250 人的小型公司(見下文)。企業基本上可以事半功倍。

觀點:歷史表明,美國總統選舉往往標志著比特幣牛市轉折點:CryptoSlate發文分析稱,長期以來,美國總統大選一直被視為經濟趨勢的重要催化劑,潛在的權力更迭往往會改變全球市場的走向。許多分析人士預計,比特幣的價格也會受到選舉的影響。歷史的確表明,選舉是比特幣的轉折點,而且通常對其有利。比特幣是在2008年大選后幾個月推出的,2012年的拋物線周期是在奧巴馬總統的第二任期選舉后開始的,2016年的牛市趨勢是在特朗普總統2016年大選后不久開始的。

在過去幾個月里,比特幣的價格從數月低點9900美元上漲到不到一周前創下的14100美元的高點。如果歷史重演,2020年的大選可能標志著比特幣的下一個拋物線趨勢的開始,目前這種趨勢已經開始出現一些跡象。[2020/11/4 11:38:07]

企業創造快速復蘇,符合移動熱潮。

小企業事半功倍。

快進到今天,我們又陷入了另一個熊市。通貨膨脹正在飆升,我們正走向衰退,公共市場被摧毀,私人創業公司的估值下降的速度比受罰區的意大利足球運動員還要快。

觀點:KLAY代幣推動韓國加密交易所交易量增加:Cointelegrph發文稱,數據表明,韓國交易所Coinone在6月份上線聊天應用程序科技巨頭Kakao的klaytn(KLAY)代幣后,其用戶群每月增加了約10,000人。此外,KLAY的價值激增(在過去三個月中增長了兩倍多)也導致其他交易所的交易量增加。[2020/9/12]

再一次,隨著通貨膨脹飆升、客戶需求受到刺激、資本成本增加以及投資者變得吝嗇,創始人被迫收緊錢包——尤其是在給予創始人有利的估值方面。

但與 2008 年一樣,我們可能會再次看到一個新的資本效率高增長初創公司的出現。

上次我們看到這種情況時,直接面向消費者的應用程序和電子商務玩家成為贏家。

這一次,它可能是加密和 web3 初創公司。

由于區塊鏈基礎設施的力量及其開源開發和去中心化的文化,資本效率達到了新的高度。

市值——DeFi 與 TradFi

觀點:許多DAO和中心化公司沒有區別,擁有最多代幣的人仍可發號施令:蜻蜓資本(Dragonfly Capital)的研究員Ashwin Ramachandran和投資者Haseeb Qureshi表示,許多DeFi協議正轉向去中心化自治組織(DAO)來下放治理權利,但實際上,這樣做并沒有什么實質作用。許多DAO和中心化的公司并沒有什么不同,那些擁有最多代幣的人仍然可以發號施令,并決定其社區如何運行。(Decrypt)[2020/8/8]

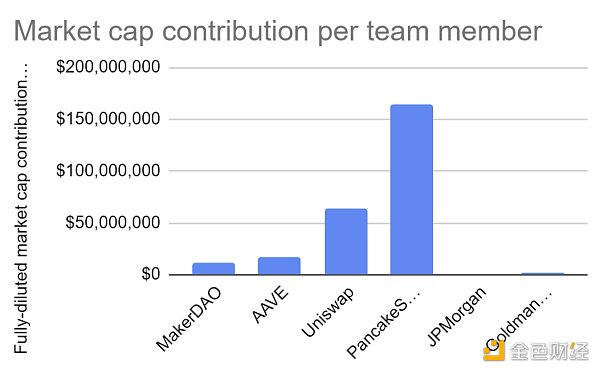

去中心化金融 (DeFi) 擁有眾多協議(將這些視為公司),至少在市值方面,它們比傳統金融 (TradFi) 同行具有更高的資本效率。

以下數字是指示性的。

觀點:加密監管及基礎設施發展等均表明當前熊市正為市場做建設:7月15日,加密貨幣分析師Joseph Young發推稱,當前熊市是在為整個加密市場做建設。加密期權市場大幅增長,一些關鍵市場(韓國、印度、新加坡等)的監管更加清晰,加密托管基礎設施更好,而礦業板塊也在經歷了減半后表現出驚人的彈性。[2020/7/15]

MakerDAO 被許多人認為是“DAO 的 OG”,擁有約 90 多名核心團隊成員,并開發了市值 68 億美元的 DAI 穩定幣。MakerDAO 的 MKR 代幣市值為 11 億美元(每個團隊成員創造約 1200 萬美元)。

UniSwap是領先的去中心化交易所和交易協議,擁有大約 80 名核心團隊成員,如今的完全稀釋市值為 51 億美元,即每位團隊成員創造 6300 萬美元。

所有這些都優于他們的 TradFi 同行。摩根大通和高盛都勉強達到每位員工 100 萬美元的水平,分別為 110 萬美元和 140 萬美元。

觀點:地緣危機可能導致比特幣市場增長:Bitcoinist分析文章稱,隨著白宮國家安全顧問Robert Oo'brien因“港區國安法”威脅將對中國實施經濟制裁,比特幣市場預計將會增長。這一警告可能導致中國人民銀行使人民幣貶值,Avatrade首席市場分析師Naeem Aslam稱,這可能對所有貨幣都是災難性的。

在令人不安的地緣危機中,比特幣和黃金可能會吸引更多買家。(Bitcoinist)[2020/5/25]

孤立地看待市值可能會忽視組織創造的實際價值,因為——這在加密貨幣世界中尤其如此——它可以在很大程度上受到市場情緒和埃隆?馬斯克精神錯亂的推文的驅動——只要看看 meme 代幣 狗狗幣就知道了。

即使在今天的熊市中,狗狗幣也擁有 108 億美元的市值,與商業房地產信托公司 Scentre Group(Westfield 購物中心的所有者和運營商)和美國航空公司不相上下……你知道,那些真正做事并每年為數百萬客戶服務的公司。

就目前而言,TradFi 組織在交易量、管理資產方面的要求要高得多,并最終為社會創造更多價值。

全球 TradFi 資本市場價值約 100 萬億美元,是目前鎖定在 DeFi 協議中的 200 多億美元的 500 倍。

話雖如此,全球消費金融市場價值 2.3 萬億美元,僅比今天的 DeFi 大一個數量級。與 TradFi 市場不同,TradFi 市場的起源可以追溯到近 500 年前的 1600 年代的荷蘭東印度公司——第一家上市公司,DeFi 只有幾年的歷史并且發展迅速——這個詞本身是在 2018 年第一次被創造。

DeFi 正在快速增長。

DeFi 世界中管理的資產,或“鎖定的總價值”(TVL),是價值創造和獲取的更有說服力的指標。

在這里,我們看到了一個略有不同但仍然引人入勝的 DeFi 故事。

在 AUM/TVL 方面,DeFi 協議仍然更有效。

當然,做好一件事是一回事。但是以高盛的規模提供多種服務是另一回事。

盡管如此,這種資本效率還是很能說明問題的,并為創始人和資助者創造了機會。

創始人的機會

創始人很容易沉迷于創始人在餐巾紙背面籌集數百萬美元的故事。例如,由 WeWork 的 Adam Neumann 共同創立的 FlowCarbon 最近籌集了超過 7000 萬美元來建立其代幣化碳信用項目 FlowCarbon,盡管該項目還處于早期階段。

但現實情況是,大多數由幾個致力于任務的貢獻者組成的團隊的 web3 項目可以在沒有外部資金的情況下取得很多成就。

前面描述的 web3 初創公司的資本效率是由多種因素造成的,但主要歸因于 (a) 開源開發和區塊鏈可以輕松分叉,以及 (b) 團隊可以輕松眾包來自全球范圍內所有人的貢獻,用 ETH 和 DAI 或 USDC 等穩定幣支付人才,并用原生代幣激勵他們,有效地讓人才分享協議增長的好處。

一個由三到五人組成的團隊,具有令人信服的愿景,并且在區塊鏈開發、社區建設、營銷和設計方面擁有足夠的技能,可以走得很遠,在需要融資時獲得更高的估值,將企業的更小一部分贈送出去。

現在是讓創始人和團隊大放異彩的時候了,他們擅長消除分心、浪費開支以及區分信號和噪音。

當初創公司需要較少的資金時,它們就處于主導地位,而投資者最終的權力和控制權就會減少。

這最終可能導致較小的投資和所有權股權——這也歸因于 web3 初創公司以社區為導向的性質(一家擁有 20% 以上的代幣由私人投資者擁有的初創公司很可能會被其社區所反對并可能被拋棄)。

從好的方面來說,這意味著投資者可以投入更多的賭注,并從贏家身上獲得超額資本效率回報。

在這樣的世界中,風險基金和投資者不僅可以提供資金,還可以提供幫助 web3 初創公司蓬勃發展所需的洞察力和聯系,并在政府法規、安全、代幣經濟學、AMM 和規模等領域的雷區中航行——將比只有資本的同行更具優勢。

較低的進入門檻會加快初創企業失敗、成功和顛覆現有企業的速度。

如果我能以一個令人信服的說法結束這篇文章,那就是現有公司將在未來五年內被顛覆。究竟哪些老牌企業重塑自我并堅持下去還有待觀察。

元宇宙,翻譯自英文單詞Metaverse。該詞出現于1992年,由美國科幻小說家尼爾·斯蒂芬森創作的《雪崩》一書.

1900/1/1 0:00:00Web3 世界見證了新一輪的 DeFi 創新和基礎架構創新,正在飛速向前發展。關注度和資金都是稀缺資源,而那些無法滿足市場需求的項目正面臨著被淘汰的風險.

1900/1/1 0:00:00進入6月以來,加密貨幣市場的暴跌進一步確定了熊市的到來。但不同加密公司有著不同的應對之道,有的決定大舉擴張,有的只能裁員收縮應對,正如老話所言:潮水退了才知道誰在裸泳。人無遠慮,必有近憂.

1900/1/1 0:00:00撰文:Trevor Chow 編譯:南風 2007 年 6 月 20 日。那天,貝爾斯登 (Bear Stearns) 救助了旗下兩家對沖基金.

1900/1/1 0:00:00原文標題:《Nansen 復盤加密巨頭自救:如何阻止百億多米諾傾塌》原文來源: Nansen隨著前陣時間 stETH 脫錨事件的進一步發展,圍繞這一話題又涌出很多猜測.

1900/1/1 0:00:00北京時間2022年6月16日,CertiK審計團隊監測到Inverse Finance遭受閃電貸攻擊,導致了約1068.215ETH(約126萬美元)的損失.

1900/1/1 0:00:00