BTC/HKD+1.4%

BTC/HKD+1.4% ETH/HKD+1.48%

ETH/HKD+1.48% LTC/HKD+0.32%

LTC/HKD+0.32% ADA/HKD+1.2%

ADA/HKD+1.2% SOL/HKD+3.35%

SOL/HKD+3.35% XRP/HKD+0.81%

XRP/HKD+0.81%貸方、質押者和流動性提供者通過存入代幣,從DeFi協議中獲得百分比獎勵(APR)。那么這些收益率和承諾的年利率到底來自哪里呢?

許多DeFi項目建立在由通貨膨脹模型支持的不可持續的龐氏經濟學之上。因此,我們在投資DeFi項目時,確定其是否具有真實收入來源很重要。該收入的大部分將流向項目代幣的持有者。

一、真實收益示例說明

以下是DeFi 實際收入的一些示例:1. LP的交易費用;2.服務的交易費用;3.期權費/保險費;4.借款人利息。

1.交易費用

交易費用是交易者為能夠在一對資產之間進行交易而支付的費用。這些費用屬于為貨幣對提供流動性的人(即 LP)。

LP 通過以下方式賺取 APR: (1)激勵獎勵(不可持續);(2)交易費用(真實)。

很多APR來自激勵獎勵部分。這些獎勵是通過代幣通脹獲得的,并且是不可持續的。沒有外部收入支持這些獎勵。(關于APR的真相在文末將進一步說明。)

另一方面,交易費用是真正的收入。用戶為 LP 提供的服務支付交易費用。

數據:Terra鏈上DeFi鎖倉量為260.7億美元:金色財經報道,據DefiLlama數據顯示,當前Terra鏈上DeFi鎖倉量為260.7億美元,近24小時減少2.52%。在公鏈中排名第2位僅次于以太坊。目前,Terra鏈上DeFi鎖倉量排名前3的分別為:Anchor(167.4億美元)、Lido(64.2億美元)、Astroport(14.9億美元)。[2022/4/18 14:30:56]

Traderjoexyz等其他一些DEX 收取0.3%的交易費。Uniswap交易費介于0.01% 和1%之間。

請注意,在Uniswap的案例中,這些收入均不屬于UNI持有者,所有收入都分發給LP。所以,即使Uniswap已經處理了超過一萬億美元的交易量,但是,沒有任何費用屬UNI代幣持有者。

關鍵要點:收入很重要,但最終你要尋找代幣來從收入中增值。(例如:通過分配給持有者或代幣銷毀)

Defiance Capital創始人:本次盜竊事件或為電子郵件釣魚攻擊:金色財經消息,Defiance Capital 創始人 Arthur 在社交媒體上發文表示,本次盜竊事件或為魚叉式網絡釣魚攻擊,且已基本確定了相關網絡釣魚電子郵件,該郵件發送方地址酷似Defiance Capital合作資管平臺的官方郵箱,并通過郵件內的PDF文檔發起攻擊。[2022/3/22 14:11:12]

2.協議費用

協議費用是支付給協議以換取提供服務的費用。

示例:

(1)過橋費:橋將資金從一條鏈轉移到另一條鏈,并向用戶收取此項服務的費用。

(2)基金管理費:iearnfinance的yVault收取20%的績效費和2%的管理費用于管理資金的服務(與對沖基金相同)。

(3)NFT市場的平臺費用:例如LooksRare通過匹配賣家和買家并促進交易來獲得利潤。LooksRare從每筆NFT銷售中收取2%的平臺費用(私人銷售除外)。

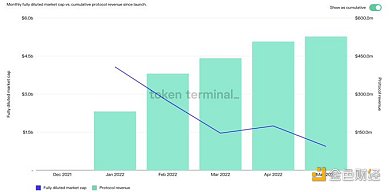

自今年年初推出以來,LooksRare已經獲得了超過5億美元的收入。這是人們為平臺服務支付的真金白銀。

Gate.io 第六日國慶中秋7天樂DeFi流動性挖礦今日中午12點開啟:據官方公告,Gate.io“理財寶”已于今日中午12點同時開啟BTC/ETH/USDT/GT DeFi流動性挖礦賺高收益理財,鎖倉周期均為7天。據悉,該系列理財活動是Gate.io國慶及中秋節假期間特別推出,每日中午12點準時上線,目前活動已進行到第六天,其中,《國慶中秋7天樂-GT鎖倉挖礦賺USDG》第五期已于上線后3分鐘內售罄。詳情點擊原文鏈接。[2020/10/6]

3.借款利息

借款人的利息也是實際收入,盡管其中大部分歸貸方所有。協議保留并與代幣持有者共享的實際美元=借款人的利息-支付給貸方的利息。

二、不可持續收益陷阱

讓我們看一下沒有真正可持續收入的協議示例。以下是 DeFi 中不可持續收益的一些來源,以及我們在評估DeFi協議時可能陷入的一些常見陷阱。

ViaBTC創始人楊海坡:DeFi帶來的“安全”是有兩面性的:金色財經報道,9月24日,鏈上ChainUP三周年峰會于深圳舉辦,會上圓桌討論環節,

ViaBTC集團創始人&CEO楊海坡表示,去中心化金融最大的特點是首先給金融市場帶來了開放和自由,同時一定程度上帶來了安全,不過安全是具有兩面性的。對于某些人來講,DeFi是更加安全的,但是DeFi對于大部分人來講利用去中心化參與是有風險的。安全不安全要看用戶和自己對區塊鏈的了解,原因在于:第一是否會用去中心化的設施。第二合約安全是否足夠,例如開源錢包的作惡有些是無法審查的。第三是合約本身的漏洞的問題,與智能合約設計有關。[2020/9/24]

1.通貨膨脹

下圖中,哪個披薩更大?6片披薩還是10片披薩?兩者都不是。它們是同樣大小披薩,只是分成更多的片而已。

通脹收益示例1:LP中的激勵性耕作獎勵

火幣通過 Chainlink 向 DeFi 世界提供可靠的交易所數據喂價:7月3日,火幣錢包宣布,將向 Chainlink 提供火幣全球站交易數據,為連接到 Chainlink 上的任何 DeFi應用程序提供可靠、安全與透明的喂價服務。同時火幣將利用 Chainlink 提供的外部設配器實現火幣交易所應用程序接口(API)對智能合約的可用性,從而讓任何人可通過 API 訪問全球綜合交易量最大的交易所之一的火幣全球站的價格數據。 此外,火幣也是第一個運行Chainlink節點的交易所。火幣將把安全運行基礎設施的經驗帶到Chainlink網絡中,并進一步實現可用于語言機數據服務的節點數量的去中心化。 火幣錢包CEO Will Huang 指出:“DeFi通過提供透明、開放且可編程的金融產品為區塊鏈金融提供了獨特的價值。我們非常高興能夠通過運行自己的Chainlink 節點以及為用戶提供Huobi 交易所的數據,來加速我們對這一新興趨勢的參與。“ Chainlink CEO 兼聯合創始人Sergey Nazarov表示:“能夠協助火幣將他們的交易所數據安全可靠的提供到 DeFi 市場對我們來說是非常振奮人心的。火幣通過成為我們的節點和使用我們開發的適配器,讓智能合約很方便的調用火幣Global的API 數據。”[2020/7/3]

耕作獎勵只是以通貨膨脹為代價印刷和分發的代幣。發行新代幣的獎勵不是“真正的”收益。

你可以通過種植和短期傾銷從它們那里賺取美元,但它們不是真正的或可持續的產量來源。如果您為通貨膨脹的代幣獎勵而耕種,請確保制定合理的獎勵收獲策略。

通脹收益率示例2:通脹質押收益率

前25個PoS代幣的平均供應通脹率約為8%。Staking 收益來自于:(1)新代幣發行(供應膨脹);(2)交易費用(實際) 。

2.未知費用

費用既可以是鏈下的,也可以是鏈上的,這使得評估現金流變得困難。收入本身并不能讓我們全面了解資金流向。

想象一下,如果我們試圖僅根據收入對企業進行估值,而不知道企業花了多少錢。這樣的估值僅僅是一個不切實際的數字而已。

WeWork創造了數十億美元的收入——聽起來很棒!直到你發現它每年花費更多的數十億美元,總體下來,它創造了數十億美元的損失。

我們應該尋找的是收入中有多少價值流向了代幣。在大多數協議中,部分收入會返還給代幣持有者。回到代幣持有者的協議收入從某種意義上講就像支付給股票股東的股息一樣。

3.不可持續的收入

DeFi項目的一些收入來源是不可持續的。例如:Anchor通過通脹獎勵來補貼借款,以吸引更多借款人。盡管利率波動,但有一段時間用戶實際上可以通過借款獲得報酬。借款人必須支付20%利息,但他們同時還獲得了27%的ANC 代幣的激勵性獎勵。

對借款人來說很好,但對ANC代幣持有者來說就不那么重要了。當這些獎勵枯竭時,借貸需求暴跌,收入暴跌!

4.其他不可持續收益

比如,收入完全依賴于新的代幣購買者,或者協議在沒有獎勵代幣的情況下無法運行等等。這些都是赤裸裸的龐氏騙局。

三、補充:關于流動資金池APR的真相

單產農場在顯示AP 數據的方式上可能會產生很大的誤導。事實上,當你耕作時實際獲得的APR遠低于官網顯示的APR。那么為什么廣告展示的APR 如此之高呢?這其中有哪些常見的陷阱?

流動性提供者獲得兩種形式的獎勵: 1. 交易費 2. 農場激勵。大多數情況下,大部分APR來自農場激勵,而不是交易費。

我們來看看APR的數字是如何計算的。大多數DeFi收益農場將每天為每個池支付固定數量的代幣(排放)。這些是新的代幣,被發行出來并按比例分配給持有LP代幣的農民。

舉例說明:Farm XYZ 希望激勵ETH / BTC礦池的流動性提供者,并每天獎勵1,000個XYZ代幣給LP。假設池中有100,000美元的流動性,而你提供了1,000 美元的流動性,那么你現在擁有池的1%。

所以,你收到1%的獎勵(每天10個XYZ代幣)。目前,假設1個XYZ代幣=1美元,所以你每天收到10美元。按年計算,這將是365%的年利率。這意味著你應該每年賺3,650 美元。而實際上,這是不會發生的。

實際APR取決于: 1. 每天發行多少農場代幣;2. 發行農場代幣的價格;3. 礦池中有多少美元 (TVL);4. 礦池產生多少美元的交易費。

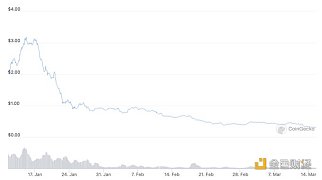

所以,你實際上不會獲得 365% 的年利率。具體原因是: 1. 排放量會隨著時間的推移而減少,農場往往會更早地激勵池子。2. XYZ幣的價格會隨著時間的推移而下降,大多數農場代幣沒有實用性,并且被不斷地拋售,如下圖所示:

即使它是一個受歡迎的農場或一段時間內的獎勵很高,那么TVL可能會增加,從而稀釋你在礦池中的份額。

當然,也有某些特例存在。一些農場設計了更巧妙的代幣經濟學,以防止或減少持續傾銷。但即便如此,除非農場代幣有一些真正的效用,否則很難阻止價格下跌。

如果通脹代幣沒有強勁的需求驅動力,價格必然會下跌。唯一的問題是跌的有多快。那么我們應該怎么辦呢?

不要被農業代幣的誘人收益所迷惑:大多數農場將支付更高的年利率來提供農場代幣的流動性。(例如:XYZ農場的ETH/XYZ)根據我的經驗,APR幾乎永遠不足以彌補價格下跌。

我看到一些農場做的一件偷偷摸摸的事情是向用戶展示7天的平均值,而不是當前的APR,這是一種不透明的行為。所以,你要檢查24小時后賺了多少錢,以及它與你的預期每日收入是否相符。通常來說,這個收益遠低于預期。

另一個見不得光的事情是:他們可能會宣傳APY而不是APR。由于費率是瞬態的,APY數字非常具有誤導性。APR和APY之間的差異對于較高的數字尤其重要。1% daily = 365% APR = 3,678% APY。

最后,在選擇池時不要忘記無常損失 (IL),在配對2個相關性較低或市值差異較大的代幣時要特別小心。

Tags:DEFEFIDEFIAPRdefi幣聯合坐莊是騙局嗎Rio DeFiPlutusDeFiPaprprintr Finance

在 1960 年代,由于安迪·沃霍爾(Andy Warhol),坎貝爾的罐頭湯成為了一件藝術品.

1900/1/1 0:00:00一直以來,沒有寫過任何關于NFT的文章。不寫,不表示不關注、更不代表不了解。尤其今年以來,越來越多的人問起,有圈內人,更不乏扎根TMT多年的傳統VC。還是寫一篇吧,聊聊5個合規大方向的話題.

1900/1/1 0:00:001.DeFi代幣總市值:494.09億美元 DeFi總市值 數據來源:coingecko2.過去24小時去中心化交易所的交易量:83.

1900/1/1 0:00:00本文是日本經濟產業省(経済産業省)在今年5月19日發布的一個關于Web3(Web3.0)的政策報告.

1900/1/1 0:00:00Web3.0的誕生和出現,并不是憑空而來的,而是一個經歷了長期積累的過程。正如以往我們所見到的電商一樣,它是互聯網技術不斷深度影響人們的生產和生活的產物.

1900/1/1 0:00:00圈內的朋友,對于NFT已然非常熟悉,但對國內的數字藏品只聞其聲,不聞其形,不知道怎么下手,各種花式騙局也防不勝防.

1900/1/1 0:00:00