BTC/HKD+1.21%

BTC/HKD+1.21% ETH/HKD+1.01%

ETH/HKD+1.01% LTC/HKD+0.11%

LTC/HKD+0.11% ADA/HKD+0.46%

ADA/HKD+0.46% SOL/HKD+1.8%

SOL/HKD+1.8% XRP/HKD-0.12%

XRP/HKD-0.12%從來沒有避免金融災難的萬能方法。

在不可預測的社會中,系統性風險被只能部分處理。經濟條件、技術和人類行為都會隨著時間而變化,因此應對系統性風險的方法也必須保持可變。這種發展不一定會帶來更有效和更穩定的狀態,因為它會不斷受到創新、監管行動、金融市場參與者不斷變化的心理模式和行為的影響。在傳統金融和去中心化金融中都是如此。

我們將系統性風險定義為:相互關聯的代理網絡中的風險,其中一個或多個代理造成的痛苦可傳播給網絡中的其他幾個代理,從而產生廣泛的危機。系統性風險傳統上與制度失靈有關。其中,違約可能導致資本成本的催化性增加,銀行擠兌就是一個例子,這會使得銀行被迫破產。由于銀行經常相互借貸,違約行為可能會引發多米諾骨牌效應。

一般來說,有3種情況被認為是系統性風險。

信息傳染——儲戶對危機可能性的預期導致銀行擠兌。

直接傳染——通過銀行間層面和系統產生的債務/信用關系等金融聯系,或公司間信用鏈等其他風險敞口傳播。

共同風險——資產價值下降,風險在于持有相同或相關資產的代理人。

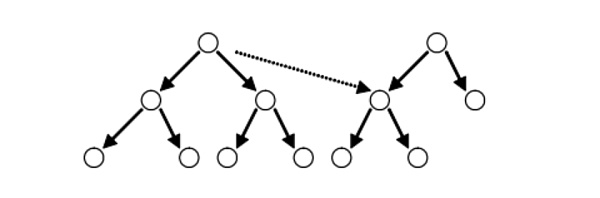

讓我們從圖論的角度分析默認傳染的影響。如果額外的鏈接有助于在網絡中的節點之間分配與它們的吸收能力成比例的損失流,那么就抵御傳染的能力而言,網絡將變得更加健壯。只有在以下非常嚴格的要求下,才能保證輕微的特殊沖擊,才能保證連通性的有利效果:

數據:DeFi代幣市場價值450.8億美元:金色財經報道,8月2日,去中心化金融鎖定的總價值在跌破400億美元大關的邊緣。截至2023年8月13日,DeFi代幣市場價值450.8億美元,24小時內交易量約為18億美元。日漲幅為6.17%,交易量上漲6.39%。在202個區塊鏈平臺中,以太坊的TVL占據了58%以上的主導地位,達到243.8億美元。Tron、BSC、Arbitrum、Polygon、Optimism、Avalanche、Mixin、Solana和Cronos緊隨其后。Tron的TVL占據13.31%的市場份額,截至東部時間周日上午9:30,總價值為55.6億美元。[2023/8/14 16:24:01]

1) 損失流在網絡N上展開,沿著有向樹

2)所有節點具有相同的吸收能力和向外擴張能力。

在上圖中,特異性沖擊擊中虛線的起始節點。鏈接的添加對以前未觸及的網絡部分造成了一些損害。因此,損失的負擔由更多的節點承擔,從而減少了流量對每個單個節點的影響。但是,如果影響太大,則增加的連接性會導致連級故障。

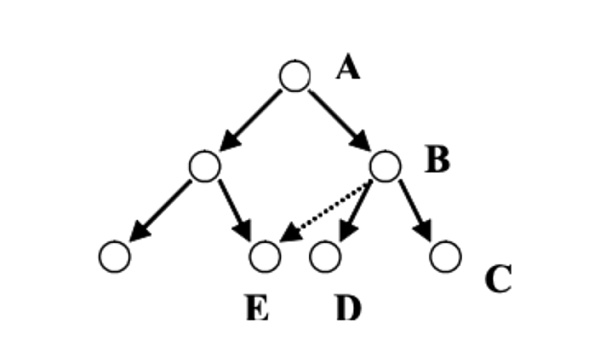

在閉合路徑和循環中,網絡會產生不均勻的損失分配。

摩根大通:將美國國債或貨幣市場基金股票通證化,意味著所有股票都可能被用作DeFi池的抵押品:6月12日消息,摩根大通Onyx Digital資產主管Tyrone Lobban在CoinDesk共識2022年會議上對表示,他詳細描述了該行機構級的DVI計劃,并強調了代用資產的價值。

Lobban表示:隨著時間的推移,我們認為將美國國債或貨幣市場基金股票通證化,意味著所有這些股票都有可能被用作DeFi池的抵押品。其總體目標是將這些數萬億美元的資產納入債務抵押貸款體系,這樣我們就可以利用這些新機制來進行交易、借貸和放貸,但要具備機構資產的規模。[2022/6/12 4:19:33]

閉合路徑情況

將 B 連接到 E 的虛線創建了一條閉合路徑,使 E 承載損失,同時減少可能流向 C 和 D 的流量。如果 C、D 和 E 具有相同的吸收能力,則虛線的作用使系統能夠更好地處理傳染。

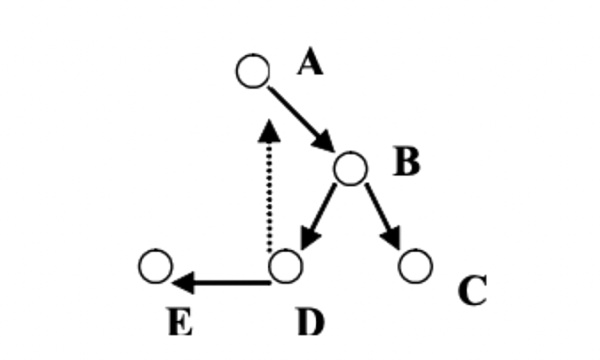

同樣的原因也適用于循環路徑。在下圖中,虛線創建了 A => B => D => A 的循環,損失減少到 E。

DeFi基準利率今日為3.26%,持續保持平穩:金色財經報道,據同伴客數據顯示,07月14日DeFi去中心化金融基準利率為3.26%,較前一日上升0.02%。同期美國國債抵押回購率(Repo Rate)為0.07%,二者利率差為3.19%。

DeFi基準利率代表了DeFi融資難易程度,利率越高說明融資成本越高,利率越低說明融資成本越低。其與Repo Rate的利率差則便于DeFi與傳統市場作進行同類比較。[2021/7/14 0:50:50]

循環路徑情況

因此,連接度低的網絡更可能是樹狀網絡,而連接度高的網絡更可能是循環和閉合路徑。更高程度的連通性導致借貸行為更加多樣化。將鏈接添加到具有高度連通性的網絡會增加循環和封閉路徑的數量,因此會降低去中心化多樣性的好處。因此,當網絡的連通性達到頂峰時,多樣化的好處也得到了最大化。

基于以上情況,我們可以提出一個理論:

在有向鏈路數量與節點數量比例較低的網絡中,連接將會增加。對傳染最具彈性的網絡結構,則是具有最高連接可能性的網絡結構。

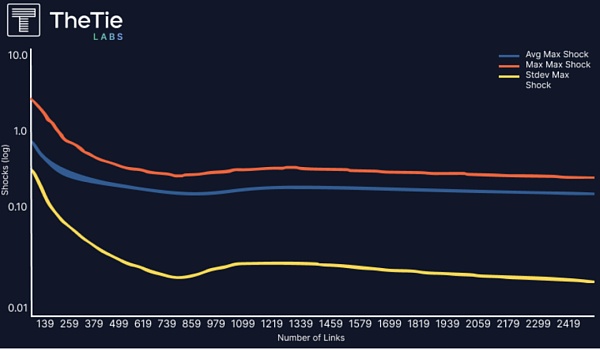

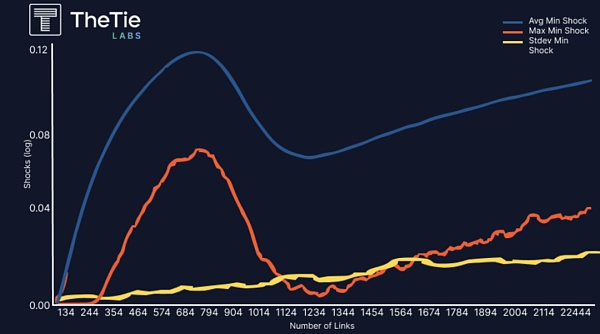

顯示高階網絡對銀行所經歷的最大沖擊的影響

為了展示高階網絡與所經歷的最小/最大沖擊之間的關系,我們使用傳統的銀行網絡來模擬市場沖擊和傳染事件,其靈感來自Stuart Gordon Reid。我們創建了一個包含大約 50 家銀行的銀行間網絡模型。然后我們統一生成一個介于 50 到 2500 之間的隨機數來表示網絡中的連接數(節點是隨機選擇的)。當連接數等于 50 時,每個 bank 僅連接到另一個 bank。理論上,當連接數等于 2500 時,所有 bank 都是互連的。

DeFi基準利率今日為3.19%:金色財經報道,據同伴客數據顯示,07月09日DeFi去中心化金融基準利率為3.19%,較前一日下跌0.01%。同期美國國債抵押回購率(Repo Rate)為0.07%,二者利率差為3.12%。

DeFi基準利率代表了DeFi融資難易程度,利率越高說明融資成本越高,利率越低說明融資成本越低。其與Repo Rate的利率差則便于DeFi與傳統市場作進行同類比較。[2021/7/9 0:39:39]

創建網絡后,模擬對系統的沖擊并觀察傳染傳播。隨著沖擊通過網絡傳播,沖擊的影響與連接到每家銀行的鄰居數量成正比。

這些圖表有助于可視化趨勢并且已經過平滑處理。從這個初步的實驗中,我們可以看到網絡規模的增加與網絡穩定性的整體增加呈正相關,但在某個點之后,穩定性會惡化。這是相當直觀的,因為完全連接的網絡最容易受到系統性風險傳染的影響。這是一些方面,也可以轉化為加密網絡,每個驗證節點代表每個銀行節點,盡管這個模型非常簡單。

顯示高階網絡對銀行所經歷的最小沖擊的影響

到目前為止,我們只討論了廣義節點網絡的系統性風險,這些風險可以歸因于各種網絡,宏觀和微觀等。但是,系統性風險只會隨著系統變得更加復雜而增加。區塊鏈技術已經從根本上改變了衍生品的市場結構。相比之下,中央交易對手通過創建容易失敗的大型實體來創造風險。區塊鏈去中心化清算功能可以降低過度中心化帶來的風險。理想的基于區塊鏈的系統將清算功能去中心化,并將這些任務分配給網絡成員,而不會造成不平等的壓力。

Multicoin聯合創始人:L2擴容解決方案會使DeFi變得更慢:Multicoin聯合創始人Kyle Samani認為,當前以及即將出現的L2擴容解決方案幾乎沒有可能通過以太坊上的DeFi維持資本流動。雖然以太坊上的DeFi可能會受到歡迎,但這并不完美,因為這樣的可擴容解決方案通常最終會使DeFi變得更慢且更笨拙。“不完美”意味著其他區塊鏈挑戰者可能有機會。(AMBcrypto)[2020/12/5 14:02:30]

讓我們考慮一個去中心化清算系統,它通過默認傳染來減輕系統性風險。實際清算功能的主要挑戰是確定可用資金和解決對支付資歷的分歧。在區塊鏈清算機制中,這兩個問題是自動解決的,而不是通過中介,從而減少了摩擦。因此,區塊鏈系統既提高了違約資產的回收率,又增加了銀行對風險交易的責任。

唉,我們發現自己在重復一句古老的格言:閃光的不是金子。由于對中心化治理形式不可避免的需求,以及共識機制具有具體權力的趨勢,區塊鏈系統只有一種去中心化的錯覺。由于高杠桿和流動性不匹配,DeFi 尤其表現出許多漏洞。在某些應用中,如果發生沖擊,內置的互連性會導致級聯故障的可能性很高。

DeFi 和 CeFi 在加密領域的主要區別在于,金融服務是通過智能合約實現自動化,還是由中心化中介機構處理以及穩定幣設計的處理

預言機系統是智能合約的喉舌,這經常被認為是一個關鍵的故障點。可以在流行的去中心化預言機服務 Chainlink 中找到最好地檢驗這一主張的案例研究。

Chainlink 通過三管齊下的方法有效地將我們的理論應用于風險效率高的去中心化系統:

分布式數據源

分布式預言機

使用受信任的硬件。

我們現在將更仔細地研究分布式預言機如何幫助使其成為一個傳染性風險容忍系統。

Chainlink 構建了一個模塊化而非單一的系統,以確保風險不會集中在一個預言機中。這將創建n 個不同的預言機節點 { O 1 , O 2 , ..., O n } 的集合,每個預言機都聯系自己不同的數據集源。

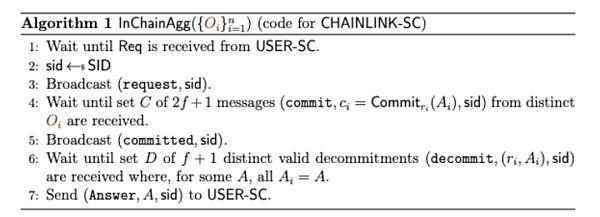

Chainlink 防止級聯故障的最佳方法之一是防止預言機相互復制。想象一個預言機O z 觀察另一個預言機O i的響應并復制它。這可能會通過減少數據源的多樣性導致安全性減弱,從而導致整個系統產生錯誤的響應。Chainlink 通過提交/顯示算法避免了這種情況。下面的算法顯示了一個保證可用性的協議,給定 3 f + 1 個節點。只有在做出所有承諾之后,Oracle 響應才會重新提交,并暴露于潛在的復制中。這排除了作弊預言機復制另一個預言機的響應。

來源:chainlink白皮書

給定總共 3f + 1 個節點,最多f將有缺陷,這意味著至少有 2 f + 1 將在步驟 4 中發送承諾。這些承諾中最多f來自有問題的節點,因此至少有f + 1 來來自可信賴的節點。由于單個值A上的至少一個f + 1 承諾必須來自誠實節點,因此很明顯,A或聚合響應將作為算法的結果是準確的。

在認識到可能存在故障節點的同時,難以就值A達成共識,這類似于拜占庭將軍的問題。

拜占庭容錯(BFT)共識協議是拜占庭式的解決方案。

拜占庭將軍問題,由Lamport、Shostak 和 Pease在 1982 年提出。該問題指出,有一支軍隊散布在城市周圍,由一名將軍和 n-1 名中尉組成。軍隊正準備攻擊一個共同的敵人,但尚未決定何時發動攻擊。只有全軍同時沖鋒,攻擊才會成功。通過來回發送信號,將軍和他的副手必須就最佳打擊時機達成一致。然而,有些副官是叛徒,這意味著他們可以對自己的決定撒謊。

拜占庭將軍的問題與區塊鏈問題類似,網絡(將軍和他的副手)必須就廣播交易(攻擊的時間)達成一致,即使某些節點不可靠(副手背叛)。拜占庭容錯是系統的一種屬性,它允許容忍來自拜占庭將軍問題的給定數量的故障,從而降低通信故障的風險。

傳統的金融系統不是 BFT 系統。TradFi 仍然成為不誠實或錯誤信息輸入的犧牲品,因此,災難接踵而至。這個問題是如此普遍,以至于墻上的一個裂縫最終可能升級為整個房子的破壞,可以這么說。

改善 DeFi 的底層基礎設施,需要公共監管機構和私營部門參與者的廣泛努力。過去,監管傾向于將兩者結合起來,更全面的政府監管時期源于系統性危機,或私營部門未能執行自我強加的標準。

一般而言,自我監管在限制危機和保護客戶方面越有效,國家監管就越難獲得支持。因此,整個 DeFi 監管框架將受到私營部門自我監管舉措的類型和有效性的重大影響。風險保險公司、DeFi 服務提供商和最終用戶都將從系統安全水平的提高中受益,這會產生很多激勵機制。保險提供商已經在指導智能合約安全最佳實踐方面做出了貢獻,但是,深思熟慮的嘗試永遠是有空間的,開發保險產品,開發標準和技術以降低災難性的可能性事件及其附帶損害都是值得的。

最后,與傳統金融相比,更高程度的數字化、透明度、自動化和拜占庭容錯是 DeFi 在緩解系統性風險方面的主要技術優勢。去中心化清算功能并以成比例的方式在網絡成員之間分配這些雜務(即:定向鏈接≤節點)是理想的基于區塊鏈的風險緩解解決方案。DeFi 中使用的開源代碼和可公開驗證的賬本越多,就越容易構建自動化風險模擬、壓力測試、監控、預警信號、斷路器、保險范圍、索賠處理、報告和其他集成形式的風險管理。

文/TheTieLabs

編譯/ S.L

Tags:EFIDEFDEFI區塊鏈去中心化金融defi是干什么的HyperDeflateMetaegg DeFi區塊鏈專業好找工作嗎

最近一段時間,“Web3”這個名字,正在被人們越來越多地提起。“Web2.0”的概念人們普遍熟悉剛剛十年左右,Web1.0也沒完全退出歷史舞臺,新的一代互聯網這么快就要到來了嗎?刺猬公社(ID:.

1900/1/1 0:00:00前言:本文為 Nir 與 Krishna Nandakumar 共同撰寫,Vernon Johnson、David Phelps、Carlos Diaz-Pedron、Tomer Ben-Dav.

1900/1/1 0:00:00去中心化自治組織——DAO,已經成為2022年在 Web3 上發生的最酷的事情。在人類的歷史上,組織形態的范式轉換(Paradgim Shift)的進化,往往意味著生產力的大幅度提升.

1900/1/1 0:00:00在幾個月前,a16z crypto 的普通合伙人Chris Dixon表示:“我認為區塊空間是 2020 年代最暢銷的產品.

1900/1/1 0:00:00在這篇定量研究文章中,我們將研究Compound Finance V2 DeFi 協議的穩定幣貸款收益率,并分享我們對收益率表現、波動性以及哪些因素推動 DeFi 協議抵押借貸收益率的看法.

1900/1/1 0:00:00熊市會放大任何一個可能的利空,這次輪到stETH。從上周五開始,市場上關于stETH脫鉤清算的恐慌情緒持續蔓延,這其中很大一部分源于對stETH的不了解.

1900/1/1 0:00:00