BTC/HKD+0.46%

BTC/HKD+0.46% ETH/HKD+0.49%

ETH/HKD+0.49% LTC/HKD+0%

LTC/HKD+0% ADA/HKD+0.64%

ADA/HKD+0.64% SOL/HKD+0.7%

SOL/HKD+0.7% XRP/HKD+0.41%

XRP/HKD+0.41%Waves 公鏈的生態在一定程度上借鑒了 Terra,面臨問題較大,FEI、FRAX 等相對風險較低。

UST 暴雷之后,去中心化穩定幣受到全面重創,截至 5 月 18 日,DAI 和 FRAX 的流通量在本月分別下降 26.6%% 和 44.8%。UST 曾是最成功的去中心化穩定幣,某些去中心化穩定幣在機制上也部分參考了 UST,下面將對常用的去中心化穩定幣進行介紹,并分析其風險。

USDN 已經出現抵押不足的情況,且大部分 USDN 都閑置在 Vires 中,和 Terra 的情況類似,風險較大。

DAI 已經經過市場的充分檢驗,也有明確的清算機制。即使在兩年前 3.12 暴跌導致出現壞賬的情況下,DAI 的價格依然高于 1 美元,風險最低。

Fei Protocol 的 PCV 雖然絕大多數都是 ETH,但需要 ETH 跌至 900 美元以下才會出現資不抵債的情況。

FRAX 各項數據健康,流動性充足,出現死亡螺旋導致項目失敗的可能性也比較低。

Curve平臺UST/3CRV池子比例已嚴重傾斜至約95%/5%:5月10日消息,因UST嚴重脫錨至0.6美元,Curve平臺UST/3CRV池子比例已嚴重傾斜,其中UST/3CRV比例為95.26%/4.74%。[2022/5/10 3:02:30]

MakerDAO 是最早期的 DeFi 項目之一。用戶可以將資產存入 Maker Vaults,以超額抵押的方式鑄造穩定幣 DAI。Dai Stats 數據顯示,DAI 的發行量從 5 月 1 日的 88.1 億美元下降至現在的 64.7 億美元。

隨著協議的擴張,現在 MakerDAO 支持以多種方式鑄造 DAI。

1、超額抵押。以加密資產超額抵押的方式鑄造 DAI,抵押品可以是 ETH、WBTC 等常用的加密貨幣,也可以是 Uniswap USDC-ETH 等 LP 代幣,這是 DAI 的主要鑄造方式之一。

2、錨定穩定模塊。錨定穩定模塊允許用戶以 USDC、USDP、GUSD 這三種中心化穩定幣直接兌換 DAI,且通過這種方式發行的 DAI 超過 DAI 總量的 46%,DAI 和中心化穩定幣也越來越接近。穩定錨定模塊的推出為 DAI 的鑄造和退出提供了額外的途徑,以現在的數據計算,等于為 DAI 提供了約 30 億美元無滑點兌換的流動性。

IoTeX發布開源協議TruStream:IoTeX宣布發布TruStream。TruStream是由IoTeX基金會原創的開源協議,為開發人員提供從物聯網設備獲取實時可驗證數據的功能。TruStream結合了防篡改的硬件和軟件,采用一個與區塊鏈無關的框架來創建加密簽名的數據流,這些數據流可以在IoTeX和其他網絡獲得信任、使用,甚至實現數字貨幣化。[2020/12/7 14:26:00]

3、現實資產。超額抵押現實資產鑄造 DAI,目前以這種方式發行的 DAI 只有 3000 多萬。

4、直接存款模塊(D3M)。允許協議即時生成 DAI,存入支持的第三方借貸池,而無需傳統抵押品,目的是為了確保借貸協議中的浮動利率低于 Maker 治理決定的目標利率。以這種方式鑄造的 DAI 約為 1.18 億。

加密貨幣超額抵押和錨定穩定模塊是 MakerDAO 中 DAI 的主要鑄造方式,這兩種方式也經過了時間的檢驗,MakerDAO 對每一種方式鑄造 DAI 的數量進行了限制,風險較低。DAI 在數百個 DeFi 項目中應用,形成了自己的護城河。

Abracadabra Money 中的 MIM 和 DAI 類似,采用超額抵押的方式鑄造,支持 Yearn 等協議中的生息資產為抵押品。MIM 的發行量超過 18 億,杠桿倍數更高,風險高于 MakerDAO。

企業以太坊聯盟 EEA 啟動 EthTrust 安全計劃:企業以太坊聯盟(EEA)宣布組織 EEA EthTrust 安全級別工作組。工作組將由以太坊信任聯盟(ETA)領導。目前智能合約僅需代碼中的一個小缺陷即可立即鎖定或損失數千萬美元,EthTrust 的任務是使組織和個人可輕松判斷智能合約是否已通過專業團隊的全面安全審核,增強以太坊生態的彼此信任。從而進一步提高市場對以太坊的信心,使其成為所有類型交易的全球結算層。[2020/11/20 21:31:41]

Frax 是一種部分算法穩定幣,鑄造 FRAX 需要一部分的 USDC 和一部分 FXS(Frax 的治理代幣),協議允許用戶用 1 美元的 USDC+FXS 鑄造 1 FRAX,也允許銷毀 1 FRAX 贖回 1 美元的 USDC+FXS。USDC 的占比稱為抵押率,FXS 對應算法部分。若 FRAX 的需求高,算法部分的占比升高;若 FRAX 需求不足,算法部分的占比下降。從 5 月 1 日到現在,FRAX 的流通量從 27 億下降到 14.9 億,降幅 44.8%。

理論上,Frax 也存在擠兌時發生螺旋死亡的可能性,且有多個 Frax 分叉項目已經失敗,但 Frax 卻經過了一年多時間的穩定運行,相對其分叉項目和 UST,FRAX 的風險相對較小。

孫宇晨:JUST會以DeFi金融的本質、用戶需求為基準,關注抵押借貸等場景:據最新消息顯示,波場TRON創始人兼BitTorrent CEO孫宇晨正在一直播進行直播,孫宇晨在直播中表示:“從DeFi生態中的各類金融場景來說,波場無擁堵,費率低又極其適合提供質押環境,流動性管理環境等。JUST將會以DeFi金融的本質、場景及用戶需求為基準,密切關注多抵押借貸、流動性挖礦、自治、穩定幣、去中心化借貸和其他衍生場景,致力于為用戶提供最好最適合的服務。DeFi市場的這波火熱,JUST一定會是最強最有韌性的,歡迎大家來使用JustSwap,我相信這一定是你最不想錯過的DeFi好產品。”[2020/8/18]

1、Frax 的抵押率當前為 89%,協議中的穩定幣儲備較多,銷毀和鑄造 FRAX 對 FXS 的價格影響相對 Terra 中的 UST 和 LUNA 較小。

2、FRAX+3Crv 池擁有超過 13 億美元的 TVL,其中 FRAX 7.4 億,3Crv 5.7 億;Uniswap V3 也中有 1.76 億美元的 FRAX 流動性。FRAX 的流動性很好,絕大多數的 FRAX 都在各種 DEX 中提供流動性。Frax 通過積累了大量的 Convex 治理代幣 CVX,而 Convex 又通過 veCRV 控制著 Curve 的獎勵發放,因此 Frax 能夠通過 Curve 為自己的用戶發放獎勵,并沒有類似像 Terra 生態的 Anchor 這樣的協議積累大量未被利用的穩定幣。

動態 | FOMO團隊新游戲just game疑似抄襲BWS游戲白皮書:BWS游戲官方今日表示:FOMO團隊新游戲just game的去中心化AI,與BWS去中心化運營是一個概念;just game獲得收入的權利,與BWS分紅是一個概念;just game用數學方法保證只增加價值的方法,與BWS核心價質是一個概念;兩者最終中獎的方式也一樣。BWS游戲白皮書于6月28日在leeks.cc公布,just game的白皮書則于7月7日才公布。[2019/7/9]

3、Frax 對鑄造和銷毀進行了限制,FRAX 的流通量更穩定。只有當 FRAX 的價格高于 1.0033 美元時才能鑄造新的 FRAX,當 FRAX 的價格低于 0.9933 美元時才能通過協議贖回。

4、Frax 具備盈利能力,通過「算法市場運營控制器」(AMOs),將儲備金用于 Curve 等協議的挖礦,目前協議通過 AMOs 獲得了 3785 萬美元的利潤。協議定期計算實際抵押率,若因為 AMOs 賺取收益等方式導致實際抵押率高于理論值,協議將會利用多余的資金鑄造 FRAX,并購買 FXS 銷毀,既有利于擴大 FRAX 的規模,減少 FXS 的供應,也減少了套利者的參與。

從推出開始,Frax 不斷進行著改進,如一開始從其分叉項目中吸取經驗,現在整體風險較低。除了美元穩定幣 FRAX 之外,Frax 還推出了跟蹤 CPI 的 FPI。

Waves 公鏈的生態和 Neutrino 協議的算法穩定幣 USDN 的機制在一定程度上借鑒了 Terra,用戶可以在 Neutrino 中實現 1 美元的 WAVES 代幣和 1 USDN 間的互換。USDN 的初始發行量為 1 億枚,從合約中解鎖的部分在市場上流通,解鎖部分才被記入總供應量。用戶兌換 USDN 的 WAVES 代幣計入儲備金,Neutrino 并不能增發或者銷毀,隨著 WAVES 的價格波動,WAVES 儲備對應的抵押率可以是 0 到正無窮大。若抵押率低于 1,需要依靠拍賣治理代幣 NSBT 來調整。

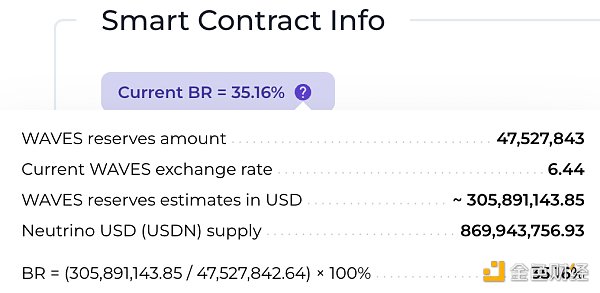

USDN 已經持續維持小幅度的脫錨,當前價格為 0.976 美元。Neutrino 官網顯示,USDN 發行量為 8.7 億,而對應的 WAVES 儲備金價值為 3.06 億美元,抵押率只有 35.16%。

CoinGecko 數據顯示,WAVES 發行量 1 億枚,按 6.44 美元對應的 WAVES 市值為 6.44 億美元;NSBT 價格為 21.83 美元,市值 5932 萬美元。USDN 的市值已經超過 WAVES 和 NSBT 市值之和。

USDN 的質押收益由 Waves 區塊鏈的 LPoS(租賃權益證明)共識算法提供,由儲備中的 WAVES 代幣質押產生,分發給 USDN 的質押者。

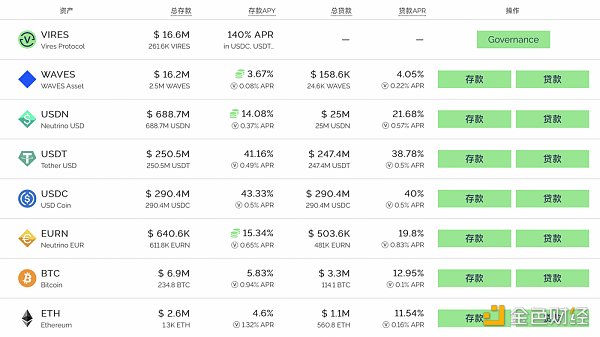

Vires Finance 是 Waves 生態的一個借貸協議,允許 WAVES、USDN、USDT、USDC、BTC、ETH 等代幣間的借貸。數據顯示,Vires Finance 中的 USDN 存款約有 6.89 億,借款只有 2500 萬,超過 76% 的 USDN 在 Vires Finance 中閑置,這部分 USDN 也可以獲得 Neutrino 的質押獎勵。

Vires 提供了一種以穩定幣 USDT 和 USDC 為抵押品,借入 USDN 和 WAVES 做空的場景。但是目前幾乎所有的 USDT 和 USDC 都被借光,這部分存款用戶可能無法贖回自己的抵押品,存在較大的風險。

USDN 和整個 Waves 生態面臨著較大風險,USDN 已經儲備不足,且發生擠兌時還可能造成 WAVES 的螺旋下跌。大量存款閑置在 Vires Finance 中,這一點和 Anchor 類似,且 USDN 的質押獎勵已經大幅下降。若想通過存入穩定幣 USDT 和 USDC,借入 USDN 和 WAVES 做空,也可能面臨無法贖回 USDT 和 USDC 的風險。

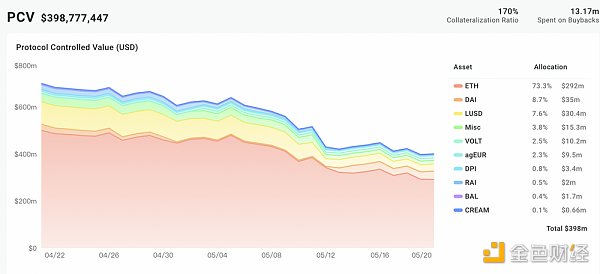

Fei Protocol 允許用戶以 1 美元的資產鑄造算法穩定幣 FEI,也允許用戶將 FEI 贖回為 1 美元的資產,它推廣了 PCV(協議控制價值)的概念,可以將協議持有的各種資產用于創造收益。

一開始的 FEI 以 ETH 鑄造,現在已經改為 DAI,PCV 中的絕大多數資產依然為 ETH。根據 Fei Protocol 官網數據,協議鑄造的 FEI 約為 3 億,用戶鑄造的 FEI 約為 2.3 億。PCV 持有的資產價值 3.98 億美元,其中 ETH 占比 73.3%,DAI 占比 8.7%,LUSD 占比 7.6%。

理論上,若 ETH 價格繼續大幅下跌,Fei Protocol 也存在資不抵債的可能性。根據 PCV 資產和 FEI 的發行情況計算,ETH 價格需要跌到 900 美元以內才會出現資不抵債的情況。

撰文:蔣海波?

DeFi 死了嗎?一個DeFi投資者的看法總鎖倉價值(TVL )下降,收益率蒸發,脫鉤風險,協議被黑,UST 嚴重脫錨,以及糟糕的宏觀前景.

1900/1/1 0:00:00隨著Terra生態系統崩潰的塵埃落定,社區決定下一步應該采取什么措施。韓國一家驗證節點運行商的首席執行官認為,舊的Terra鏈應該永久關閉.

1900/1/1 0:00:00你還記得你第一次聽說比特幣的時候嗎?也許對你來說它是一種微弱的關于一種將改變一切的新技術的嗡嗡聲.

1900/1/1 0:00:00想打敗熊市,先學會“熊市思考方式”。熊市中,市場狀況低迷。人們很容易失去信心,被恐懼所驅使,只做短期投資。這些沖動的決定,會讓你付出代價.

1900/1/1 0:00:00對于Terra,仍是艱難的一天。15小時前,Do Kwon發推稱,即將宣布一個UST恢復計劃。12小時前,有消息稱,Luna 基金會LFG 正在向機構尋求籌集超過10 億美元來支持UST.

1900/1/1 0:00:00Lens 協議是 Polygon Proof-of-Stake 區塊鏈上的 Web3 社交圖譜協議。旨在讓創作者可以建立和社區之間的聯系,形成一個完全可組合的、用戶擁有的社交圖譜.

1900/1/1 0:00:00