BTC/HKD+0.91%

BTC/HKD+0.91% ETH/HKD+1.04%

ETH/HKD+1.04% LTC/HKD-0.63%

LTC/HKD-0.63% ADA/HKD+0.03%

ADA/HKD+0.03% SOL/HKD+2.24%

SOL/HKD+2.24% XRP/HKD+0.76%

XRP/HKD+0.76%Key Takeawaay

GameFi Token 的價值部分由用戶日活增長量(DAU)和燃燒/鑄造比 (Burn/Minting Ratio)決定。

實用性與燃燒/鑄造比相關。

根據 NFTGo.io 細分賽道市值排行,GameFi 位列 NFT 行業第四,總交易量高達 32.9 億美元。

投資者在中長期內持有 P2E NFT。

目前,大多數 P2E 在以太坊(ETH)或 Solana (SOL)上。不同于傳統游戲,P2E 游戲內資產的擁有者是玩家,而不是公司,這是 GameFi 或能顛覆游戲領域體驗的原因之一。

在反恐精英、堡壘之夜、GTA、FIFA、LOL 等傳統游戲中,玩家獲取裝備、購買皮膚,都要依賴游戲工作室。“依賴”一詞指的是,玩家對資產的保管權完全由工作室決定,工作室能夠對資產做任何事情。

另外,大多數普通游戲玩家并不太有機會通過出售資產或創造新道具來賺取現實生活中的真正的貨幣。在傳統游戲中,只有少數社區市場可以盈利,Steam 社區市場就是其中之一。

數字世界正在誕生新的經濟模式,玩家能夠賺取 Token、創建自己的數字資產(有的 P2E 具有“哺育”系統)、持有對數字資產的保管權。Token 經濟具有一定的供需關系,并作用于游戲環境中玩家/用戶和投資者。

數據:某巨鯨通過交易MKR實現37萬美元收益,收益率達57%:7月30日消息,據鏈上數據分析師余燼監測,某巨鯨于6月18日和7月14日從幣安取出793枚MKR,均價818美元。其于7小時前將793枚MKR轉入幣安,價格為1287美元。該鯨魚通過交易MKR實現37萬美元收益,收益率達57%。[2023/7/30 16:07:11]

多數 GameFi 平臺擁有兩種或兩種以上的 Token。第一種 Token 是治理 Token。第二種 Token 像一個“FIAT 方案”,使用該 Token 是為了升級游戲角色。我們可以從以下幾個維度思考 P2E 游戲 Token 經濟模型:

1. 市值 & 供應量

市值是衡量 Token 總價值的關鍵指標,以美元為單位。市值是基于已投資到項目中的資本池規模計算,計算方式是“流通的供應量與 Token 當前價格的乘積”,關注市值可以更好地了解 Token 的未來價值。

Token 的價格高,并不一定意味著它的市值比其他 Token 更高。

例如,Token A 的價格為 1 美元,流通供應量為 100 個;Token B 的價格為 2 美元,流通供應量為 25 個。人們可能通常會認為 Token A 的價值更低。我們來計算二者的市值:

市值 = Token 的價格 x Token 的流通供應量

數據:11家公司持有超16萬ETH:Crypto Treasuries的數據顯示,32家公司總共持有約325,013比特幣,該價值約為117億美元。至于以太坊,11家公司持有169,279ETH,價值約4.7億美元。[2021/6/7 23:17:57]

A 的市值 =$1 x100=$100

B 的市值 =$2 x25=$50

事實是,由于 A 的市值高于 B,A 更有價值。因此,市值這一指標可幫助你知道數字資產的增長潛力。劃分 Token 市值最常見的方法如下(*B:Billion):

大市值:+10 B

中等市值:1 B-10 B

小市值:1 B 以下

?還要注意的是,就像是最近幾天的市場情況,大多數數字資產的市值會出現大幅波動。此外,建議你關注正在流通的 Token 的供應量。有些 Token 的錢包可能被鎖定或燃燒,就會只在智能合約/錢包中持有,不在市場上流通。

2. Token

數字資產有兩種經濟模式:通脹和緊縮。

通脹 Token 是指流通量凈增加的 Token,而緊縮 Token 是流通量凈減少的 Token。

通脹 Token:上文提到,GameFi 有一種 Token 可以被當作一個“FIAT 方案”(Fiat-to-NFT),也就是說,Token 以通脹的方式使用,沒有最大供應量,玩家玩游戲時,它會被重新釋放用于流通。在現實中銀行印鈔就會導致通脹,虛擬世界也同此理。有時 Token 不設上限,其供應量是無限的,只要玩家不停玩游戲,Token 就會不斷鑄造。

Big Data Protocol宣布今日22:00進行Chainlink首次數據發行:官方消息,Big Data Protocol宣布,將于5月5日北京時間22:00對Chainlink進行首個IDO(Initial Data Offering,首次數據發行)。

據悉,Big Data Protocol通過現有的14141個專業數據供應商的網絡將數據代幣化,并使數據代幣在Uniswap上具有流動性。[2021/5/5 21:25:26]

緊縮 Token:緊縮 Token 與通脹 Token 相反,二者最大的區別是,緊縮 Token 在推出時有最大供應上限,并非所有都要在推出當天釋放到市場中;或者會借助燃燒機制,緊縮 Token 的供應可隨時間減少。燃燒機制的運行通常依賴燃燒錢包——在特定時間從市場中取出固定比例的 Token。

3. 分配

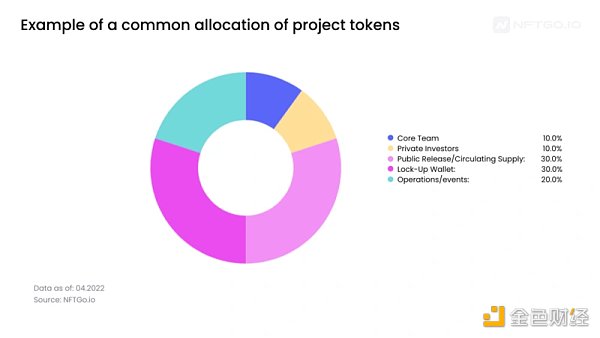

項目即將啟動時,需要觀察一個關鍵點——分配。分配指的是 Token 在核心團隊和與項目有關的私人投資者之間的配比。

每個項目都有自己的分配模式,沒有一成不變的方案。大部分情況下,核心團隊(創始人)的分配比例在 5%-20%,私人投資者占 3%-32%,數字的浮動取決于團隊希望為項目發展籌集多少資金。一開始用于流通供應的資金往往只占 10%-20%,最終,所有供應都將被釋放。除了上述比例,剩下的部分會流向兩個地方,一個錢包用于鎖定資金,另一個用于營銷、推廣等其他用途。

Bitget合約大數據中心:隔夜BTC空頭盈利持續占優:據Bitget合約大數據中心行情播報,截至今日11:00,Bitget交易所BTC/USDT合約過去24小時交易量高達8.9億美金,其中:盈利用戶占比62%,多頭盈利16%,空頭盈利34%;虧損用戶占38%,多頭虧損48%,空頭虧損2%。此外,Bitget正向合約當前盤口價差在0.5USDT左右,合約基差在0.2USDT左右。[2020/7/11]

數據解析:GameFi 經濟模型和 P2E NFT 資產持有趨勢

常見的項目 Token 分配方案;數據來源:NFTGo.io

4. 實用性和增長

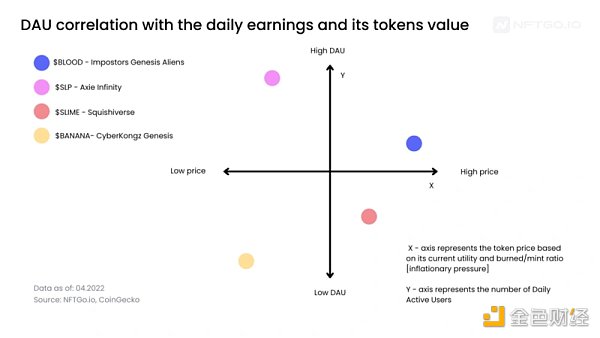

Token 的價值也取決于日活用戶(DAU)的實用性與增長,DAU 與 Token 價格具有相關性。如果一個 Token 擁有廣泛的使用者,每日 Token 的鑄造/燃燒比也會高,但如果實用性不夠,Token 價格最終還是會下降,因為鑄造和燃燒比率會給 Token 帶來較高的通脹壓力。

在 P2E 生態系統中,Token 最常見的減少通脹壓力的方案是:

Breeding

部件升級

質押

流動性池

動態 | QEDIT推出企業數據隱私解決方案:據coinjouranal報道,專注于數據隱私的以色列區塊鏈創業公司QEDIT周二在2019紐約共識大會宣布推出QEDIT Asset Transferr企業解決方案,將用于維護區塊鏈網絡上大規模價值轉移的數據機密性。該解決方案允許企業轉讓區塊鏈資產的所有權,而不會泄露機密交易細節,同時根據業務規則保證監管合規性。[2019/5/16]

?只要 Token 具有實用性,且燃燒/鑄造比保持穩定,該 Token 的通脹壓力就會降低。一些項目可能會利用資本(利潤)來拉升 Token,這是一個危險信號,該做法長遠來看并不可持續,項目只是利用資金為自身的建設和發展謀利,創造一個虛構價格。

下圖以當前市場上一些 GameFi Token 為例,展示了 DAU(日活躍用戶數量)、Token 價格和 Utility 的關系。

DAU,收益和 Token 價值的相關性;數據來源:NFTGo.io,CoinGecko

如果發生了由燃燒/鑄造比引發的通脹壓力,就會出現 DAU 高而 Token 價格低的情況。假如燃燒/鑄造比過高,Token 必將因為缺乏實用性(燃燒機制)而貶值。一些收藏品喜歡在短時間內擁有低價格、高 DAU 以及高燃燒/鑄造比,因為這可以使其擁有更多流通供應,但一段時間后,流通供應(如皮膚、等級、土地、NFT 特征等)就會隨著新燃燒機制的產生而下降,最終,價格會趨于穩定。

日收入和 DAU 都低并不是最壞的情況,因為這種時候,該 NFT 項目通常會相對便宜。

為了更好地評估 Token 表現,你需要考慮如下外部因素:

宏觀經濟趨勢:數字資產市場、股市、NFT 市場整體情緒、當前游戲發展趨勢等

當前地板價

投資回報率(ROI)

市場流動性

未來的 Token 實用性

政策

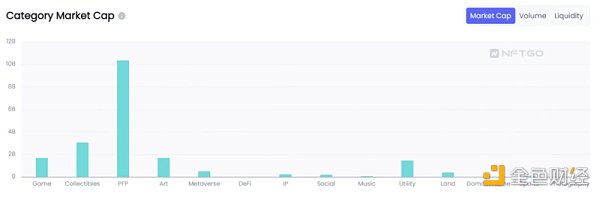

游戲產業憑借其趣味性與實用性,吸引著人們加入 Web3。P2E 游戲的總價值約為 16.9 億美元,位居 NFT 行業市值第四位。

數據解析:GameFi 經濟模型和 P2E NFT 資產持有趨勢 ?

鏈上各行業市值;數據來源:NFTGo.io

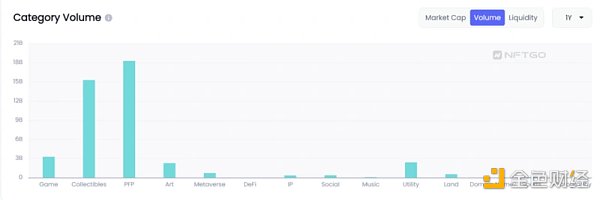

GameFi 在 2021 年呈爆發式增長,近日 P2E 的人氣也有所攀升,NFT Game 的總交易量高達 32.9 億美元,位居第三。

鏈上各行業總量;數據來源:NFTGo.io

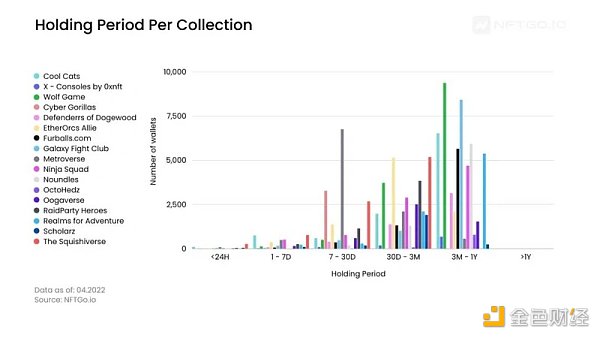

為了獲取 P2E 行業的持有時間發展趨勢,我們分析了以太坊上 18 個 P2E 收藏品,得出了持有模式。下圖展示了 18 個收藏品及其持有期。

每個收藏品的持有期;數據來源:NFTGo.io

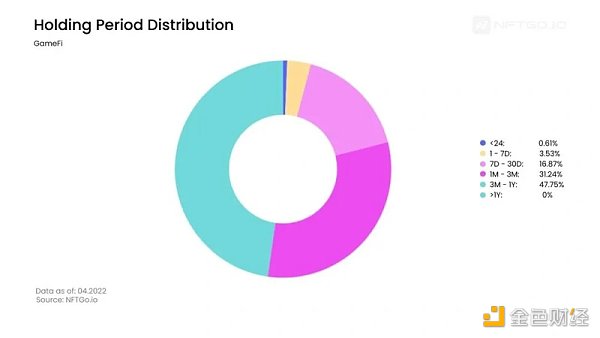

如圖,占比最大的持有期模式為 3 個月 - 1 年,由于被動收入和資產可能會在未來升值,P2E NFT 持有者傾向于進行中長期投資。

GameFi 的持有期;數據來源:NFTGo.io

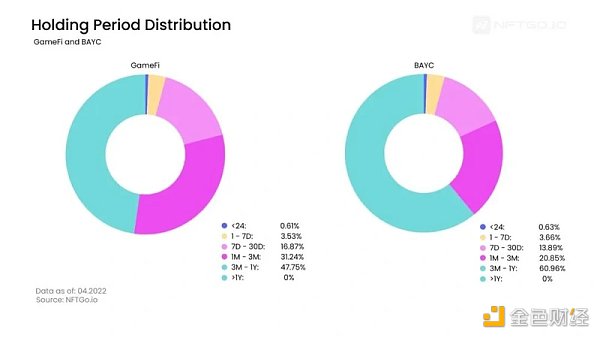

我們比較了 GameFi 和 BAYC 的持有期分布,發現了二者的共同點:

少于 4% 的人在 1-7 天內出售其 NFT

中期投資者在 1-3 個月進行交易

絕大多數投資者希望能持有資產 3 個月以上

GameFi 和 BAYC 的持有期;數據來源:NFTGo.io

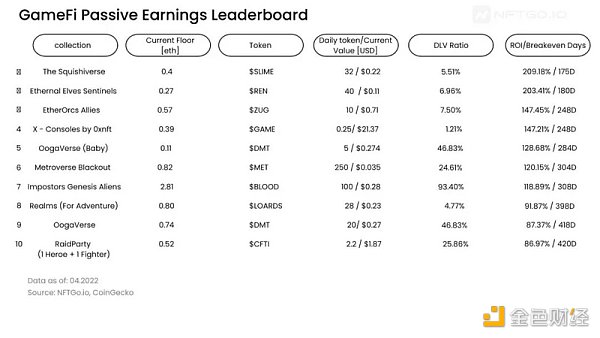

如果要計算 P2E 的投資回報率(ROI),可以考慮如下因素:

從市場上購買 NFT 的 gas 費

每日價值與流動性的比率(DLV)。DLV 計算方法為:(每日價值 * 供應量)/流動性

DLV 越高,資產波動幅度越大

市值的閾限值(TLV)。TLV 是市值與流動性的比。若比值大于 1,則 Token 被高估了。若接近于 0,則該 Token 還有增長的空間。TLV 的計算方法為:市值/流動性。

下圖是以太坊中 ROI 較高的 P2E:

GameFi 被動收益排行榜;數據來源:NFTGo.io

注:上圖信息僅供參考。投資數字資產(如 NFT 和數字資產)會帶來高風險,在做出任何投資決定前,請務必咨詢財務顧問。NFTGo 不提供投資建議,不對任何因投資數字資產造成的損失負責。

GameFi 是 Web3 生態下的電子游戲市場,基于社區,為了社區。GameFi 允許玩家賺取、交易 Token,換取任何想要的數字資產。最重要的是,玩家擁有對數字資產的保管權。

但最重要的是,享樂性依舊是游戲最本質的目的。

Tags:TOKENKENTOKETOKCrown TokenGGS TokenEce tokenExcursion Token

流動資金池是去中心化交易所的交易方面。他們的作用是增加市場參與者之間的市場流動性。流動性如此重要的事實在于,它很大程度上決定了資產價格如何變化.

1900/1/1 0:00:00去中心化金融 ( DeFi ) 是指區塊鏈應用程序,可將中間商從貸款、儲蓄和掉期等金融產品和服務中剔除。雖然 DeFi 帶來了高回報,但它也帶來了很多風險.

1900/1/1 0:00:00作為世界上最大的音樂品牌,環球音樂集團與音樂數字收藏品NFT市場平臺LimeWire達成協議,致力于幫助藝術家使用NFT推廣他們的音樂.

1900/1/1 0:00:00電影《讓子彈飛》中有這樣一個情節,為了讓人相信自己沒有多吃一碗涼粉,六子剖開肚子,以性命為代價證明了自己的清白.

1900/1/1 0:00:001.Terra消亡史:從UST的興衰中看到什么Terra 將被銘記為 2020 年加密貨幣牛市的典范。它從一個不起眼的實驗性穩定幣開始.

1900/1/1 0:00:00目前,數字人民幣試點城市包括北京、天津、河北(張家口、雄安新區)、大連、上海、蘇州、浙江(杭州、寧波、溫州、湖州、紹興、金華等)、福建(福州、廈門等)、青島、長沙、廣東(廣州、深圳)、海南省、重.

1900/1/1 0:00:00