BTC/HKD+1.67%

BTC/HKD+1.67% ETH/HKD+1.5%

ETH/HKD+1.5% LTC/HKD+0.15%

LTC/HKD+0.15% ADA/HKD+1.2%

ADA/HKD+1.2% SOL/HKD+4.16%

SOL/HKD+4.16% XRP/HKD+1.09%

XRP/HKD+1.09%

In brief

2022年5月8日起,UST輕微脫錨,且長時間在“水下”運行,引發市場恐慌。巨鯨們持續拋售UST,最后形成死亡螺旋,UST價格最低點觸及0.21美元,LUNA則灰灰飛煙滅。

LUNA—UST的正反饋機制決定,當偶發的因素使得市場對其信心崩潰,UST脫錨,其并沒有內在的穩定機制讓其回“穩態”,必須借助于LFG的預期引導或者真金白銀來穩定,因此極度依賴于LFG的“最終貸款人”角色和實際上的“最終貸款人”實力,充滿著不確定性。

UST是通過LUNA市值背書的,兩者共享流動性。但UST過快的增發速度及喂價機制,在LUNA的上漲周期中積累了巨量的不足額鑄造債務,并在這波下跌周期中出發死亡螺旋。LFG可能也意識到了價格支撐的問題,并引入BTC加強流動性,但市場并沒有給UST時間。

從UST暴跌事件中,可以看出算穩最大的風險就是用戶信心。一旦用戶失去信心,開始恐慌性拋售,極易引發死亡螺旋。用戶失去信心的主要原因在于算穩的抵押物不足,UST的抵押物本質上就是LUNA。既不如Dai的抵押物ETH具有高共識,也不如Frax的抵押物USDC具有穩健購買力。原本Terra還是有一線生機的,但Do Kwon的錯誤抉擇導致UST/LUNA的市值比迅速擴大,將兩者拖入萬劫不復的深淵。

Contents

1? ? ? LUNA—UST的雙幣螺旋

韓法務部:LUNA可被認定為證券,其他虛擬資產則須根據刑法進行處理:5月16日消息,韓國法務部長官韓東勛(音譯)表示,認同有關虛擬資產的現行法律體系中處罰規定存在漏洞,雖然有些人認為虛擬資產與實物資產不同,難以認定其證券性,但他認為像LUNA這樣的虛擬資產可以被認定為證券,但其他虛擬資產則不然,因此必須根據普通刑法進行處理。( News1)[2023/5/16 15:05:38]

2? ? ? 待“消化”的UST體量巨大

3? ? ? LUNA和UST的市值嚴重倒掛

4? ? ? LUNA—UST的死亡螺旋

5? ? ? UST的價格穩定機制不堪一擊

6? ? ? LUNA—UST的終局?

Text

短短幾天的時候,2021年的明星項目,市值最高點近500億美元(410億)的LUNA,從天堂落入地獄,市值直墜至1億美元,價格從高點119美元跌至0.01美元,幾百億美元灰飛煙滅,史稱“512慘案”,只不過這次地震的震中在全球最大的交易所——幣安,震源則是創造過幾個算法穩定幣(Basic Cash)的那個危險的韓國男人——Do Kwon。

那么,發生這一慘劇的原因是什么?機制是什么?LUNA的未來會如何?

LUNA—UST的雙幣螺旋

理解2022年加密貨幣市場的第一慘案,先要理解LUNA—UST的雙代幣機制。

UST是Terra鏈上的穩定幣,通過燃燒1美元的鏈上代幣LUNA可鑄造等值的UST,反之亦然。

LUNA社區新提案:提議Black Hole DAO_VC-Pool添加舊LUNA Token:5月13日,據LUNA社區消息,LUNA社區用戶在Black Hole DAO社區發起最新提案:提議Black Hole DAO_VC-Pool添加舊LUNA Token。5月13日凌晨Terra社區提交提案,將重新啟動并發行新的LUNA Token。根據該提案,新的LUNA將不會考慮為社區普通用戶開啟兌換,并且新LUNA的分配將只分配給部分質押者。[2022/5/13 3:13:59]

UST的套利機制具有反身性,當UST價格高于錨定價值(1美元)時,用戶能夠燃燒1美元的LUNA,并鑄造1個UST,通過增加UST的供應量,使其回歸錨定;反之,當UST價格低于錨定時,用戶能夠燃燒1個UST,獲得1美元的LUNA。

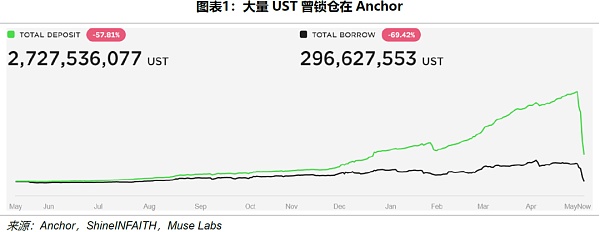

UST大多存儲在Anchor上。Anchor是Terra鏈上的借貸協議,相當于鏈上的官方銀行,通過提供超高的APY,吸引用戶存入巨量的UST,極大程度地增加了UST的供應量。

待“消化”的UST體量巨大

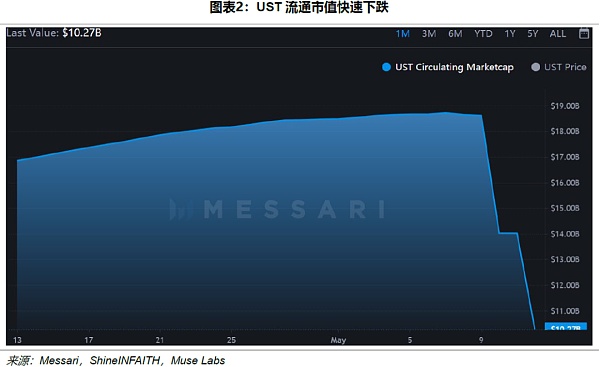

UST曾擁有高達186億的市值,大部分都存儲在Anchor中以獲取近20%的APY,UST在Anchor中的存款峰值超過140億美元。此外,UST的存款遠大于借款。這意味著,UST的實際流通量及使用率并不高,平均來看,至少八成被鎖定在Anchor中,像“堰塞湖”一樣。

LUNA短時跌破0.5美元,日內跌幅97.1%:行情顯示,LUNA短時跌破0.5美元,現報價0.49美元,日內跌幅97.1%。行情波動較大,請做好風險控制。[2022/5/12 3:09:43]

LUNA和UST的市值嚴重倒掛

理論上來講,由于UST是通過LUNA鑄造的,要保證UST的穩定,LUNA的市值至少要與UST的市值一樣高。當UST市值小于LUNA市值時,安全邊際較高。

但截至2022年5月12日,UST的流通市值約87億美元,LUNA目前的流通市值卻僅1億美元,LUNA/UST已經嚴重的資不抵債,陷入絕境。

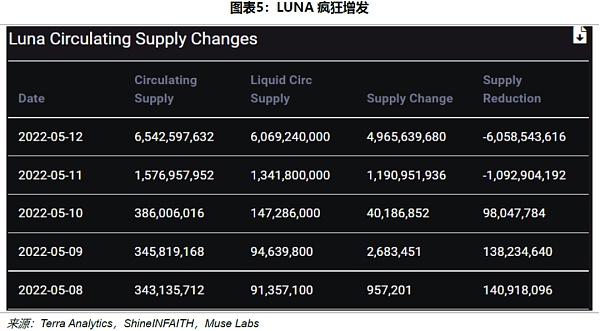

LUNA—UST的死亡螺旋

當UST與LUNA市值倒掛后,UST將不可避免地脫錨。脫錨后的UST在二級市場上是折價的,但根據Terra的鏈上機制1 UST還是能夠兌換1美元的LUNA。這就會導致大量用戶在鏈上兌換并出售LUNA。在擠兌的過程中,LUNA的幣價將承受巨大的下行壓力,進而LUNA的市值相對于UST下降得更快,造成UST的脫錨更嚴重,市場也會更加恐慌,形成惡性循環。

進一步而言,LUNA—UST的正反饋機制決定了,當偶發的因素使得市場對其信心崩潰,UST脫錨,其并沒有內在的穩定機制讓其回“穩態”,必須借助于LFG的預期引導或者真金白銀來穩定,因此極度依賴于LFG的“最終貸款人”角色和實際上的“最終貸款人”實力,充滿著不確定性。

Luna Foundation 的比特幣儲備錢包現在持有 11 億美元的BTC:金色財經報道,Luna Foundation Guard的比特幣錢包持有24954.95比特幣,價值 11 億美元。在過去的四天里,在 Terra 的創始人 Do Kwon 最近暗示利用與比特幣相關的代幣經濟學的區塊鏈項目之后,該地址積累了大量的比特幣。在有人詢問 Terra 的創始人為什么該項目決定選擇比特幣作為儲備資產后,Do Kwon表示:比特幣是唯一被證明是數字貨幣之外的硬儲備資產……加密貨幣領域的人很難質疑比特幣。(news.bitcoin)[2022/3/27 14:20:03]

5月8日起,有巨鯨拋售約3億美元的UST,致其小幅度脫錨。可能是見UST許久都未恢復錨定,百萬美元級別的巨鯨接連出逃,UST稀薄的流通盤無法承接連續的拋壓,最終造成UST的閃崩,同時也帶崩了LUNA的幣價,形成死亡螺旋。

雖然Anchor曾將利率上調到19%試圖留住用戶,但隨著恐慌情緒的蔓延,Anchor中的儲戶不斷流失。目前,UST的市值約87億美元,而Anchor中的UST鎖倉量不到33億美元,也就是說超過40億美元的UST還流通在外,這將對UST的價格形成持續的拋壓。

UST的價格穩定機制不堪一擊

LUNA/UST的流動性是共享的,UST本身也是LUNA市值背書的,因此LUNA可算作是Terra上的資產,UST則是負債。當LUNA市值大于UST時,資產價值大于債務價值,系統是安全的。然而UST的增發速度過快,積累了過多的風險,當下就陷入了債務價值超過資產價值約80億的窘境。

IBM區塊鏈負責人Jesse Lund:金融用例區塊鏈與智能合約區塊鏈將在10年內整合:5月17日,IBM區塊鏈負責人Jesse Lund在與Reddit社區的AMA會議上談到了IBM參與區塊鏈領域的情況。在談及金融用例區塊鏈是否能夠在智能合約區塊鏈中生存下來時,他表示,IBM對這兩個區塊鏈都提供了支持。 他預測,10年之內,將看到這些區塊鏈類型的整合,這樣才能讓兩者共存。[2018/5/18]

UST價格支撐的問題主要有兩點。第一,假設10美元買入LUNA,隨后漲到20美元,在升值過程中因為是小樣本定價,不用完全換手,因此需要的資金不到10美元,但卻能鑄造20 UST。系統中的資產新增了不到20美元,卻多了20美元債務。在LUNA的上漲周期中,此類不足額鑄造的債務會被逐漸累積,等到下跌周期中集中釋放出來。

第二,鑄造UST相當于把LUNA出售給系統,但在出售LUNA的過程中,由于LUNA的價格還未下跌,UST通過預言機按照LUNA市場價格鑄造,所以鑄造出來的債務實際上是大于資產價值的。理論上,系統應該留有一定的安全邊際,在鑄造UST的過程中,通過消耗更多的LUNA,對沖售后LUNA下跌的價格,并推高LUNA的市值,保證資產價值始終大于債務。UST過快的增發速度與喂價機制共同積累了風險,導致死亡螺旋的爆發。

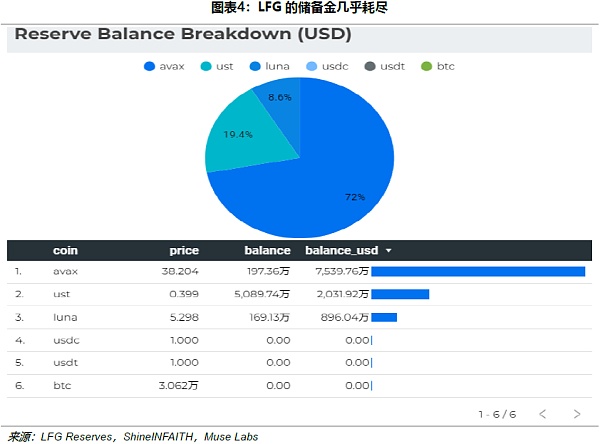

Terra可能也意識到了其價格支撐機制的弊端,進而引入了外匯儲備。作為算法穩定幣,中心化穩定幣理論上來講不可能是Terra的選擇,所以LFG大舉購入了15億美元的BTC作為資產背書,本質上是想把UST跟BTC綁在同一架戰車上,試圖擴大系統能夠共享的流動性。

但還未等到與BTC建立新的背書機制,UST就慘遭脫錨。現在看來,當初Terra引入BTC的舉動更像個風險警示。目前,LFG已清倉了所有的BTC進行護盤,但相比UST與LUNA間市值之差仍是杯水車薪。

LUNA—UST的終局

從UST當前的局面來看,算穩的最大風險就是用戶信心。一旦用戶對算穩失去信心,恐慌情緒會迅速蔓延,進而持續拋售穩定幣,引發死亡螺旋。

用戶失去信心的緣由在于算穩背后的抵押品不足,當市場發生劇烈波動時,極易引發大規模的清算或贖回。巨量的賣盤將給幣價帶來難以承受的打擊。UST通過燃燒LUNA鑄造,從根本上而言,LUNA是UST的抵押品。相比之下,Dai的抵押品是ETH,ETH是市場內共識最高的資產之一,且設置了極高的抵押率,即便大規模清算也能保證幣價的穩定性。另一個知名算穩Frax,其本身也有高抵押率的USDC,雖然USDC被詬病中心化,但USDC是市場上最透明的穩定幣。當市場發生劇烈波動時,LUNA無法像ETH、USDC等起到維持用戶信心的作用,因此導致了如今的局面。

Terra本身的戰略并沒問題,隨著項目的擴大,逐漸降低Anchor中難以為繼的收益率并引入BTC做資產背書,將UST和共識最高的加密資產建立更深的關聯度,以增強用戶信心、防止擠兌。

在UST錨定前期,雖然尚未部署BTC的背書機制,但還是有一線生機的。

首先,Terra果斷關閉鑄造通道,不然會有大量二級市場玩家在Terra上套利。與其被人賺走回不來的錢,不如官方親自下場套利,把錢帶回LFG。利用有限的資金盡可能穩住LUNA市值,并讓多空雙方在UST上自由博弈。即便UST的價格可能會很糟糕,但是其資產價值穩住了,債務價值卻縮小了,只要兩者最終能夠收斂,且保證每天都剛性兌付一部分UST,就能讓用戶繼續對UST保持信心。

其次,大幅調高Anchor及其它借貸協議上UST的借款利率,提高空頭UST借款人的成本,逼迫他們盡快還款,不然就得面臨高額利息,以此創造一部分UST的買盤。

可惜的是,Terra正好反其道而行之。目前來看,放開回鑄通道的結果就是,LUNA的流動性不斷外逃,深度越來越淺,滑點越來越大。市值隨著幣價迅速下跌,而越跌流通盤就越少。UST還有約60億的存量,LUNA想托住是幾無可能了。

此外,LUNA市值暴跌也會對Terra鏈上的生態構成威脅。如果節點的質押價值遠低于資金池價值,可能會導致大量節點攻擊的情況,造成生態的巨大損失。如果不能保證安全性,公鏈的意義又何在?

當下,LUNA仍在繼續其增發行為,UST的價格也是一瀉千里,算法穩定幣的墳場上大概率又將多出一塊墓碑。

至于,什么樣的算法穩定幣才能成功,就是在我們的后續報告中將討論的問題了,敬請期待。

Risk & Disclosures

本報告由ShineINFAITH & MUSE LABS提供,僅供特定客戶使用。本報告僅在相關法律許可的情況下發放,所提供信息均來自公開渠道。ShineINFAITH & MUSE LABS盡可能保證信息的準確、完整,但不對其準確性或完整性做出保證。

本報告的完整觀點應以ShineINFAITH & MUSE LABS發布的完整報告為準,任何媒體、社交網站等發布的觀點和信息僅供參考。

本報告所載的資料、意見及推測僅反映ShineINFAITH & MUSE LABS于發布本報告當日的判斷,相關的分析意見及推測可能會根據后續發布的研究報告在不發出通知的情形下做出更改,投資者應當自行關注相應的更新或修改。

本報告中的信息或所表述的意見僅供參考,不構成對任何人的投資建議。投資者不應將本報告作為投資決策的唯一參考因素,亦不應認為本報告可以取代自己的判斷,ShineINFAITH & MUSE LABS或者關聯機構不承諾投資者一定獲利,不與投資者分享投資收益,也不對任何人因使用本報告中的任何內容所引致的損失負責。

本報告版權僅為ShineINFAITH & MUSE LABS所有,未經書面許可,任何機構和個人不得以任何形式翻版、復制、發表或引用。如征得ShineINFAITH & MUSE LABS同意進行引用、刊發的,需在允許的范圍內使用,并注明出處為“ShineINFAITH & MUSE LABS”,且不得對本報告進行任何有悖原意的引用、刪節和修改,否則由此造成的一切不良后果及法律責任由私自引用、刊發者承擔。

Tags:USTLUNUNALUNAtrustwallet錢包地址忘記了lunch幣最新價格LunarXLunatics

1.7件大事回顧加密史上最瘋狂一周回顧加密貨幣十多年發展史,每個人都知道這一領域曾經發生過很多瘋狂的事情.

1900/1/1 0:00:00國內數字藏品在技術上與NFT并無太大差別,也是通過智能合約來實現業務邏輯,所以合約漏洞等安全問題在國內數字藏品上也會存在,我們需謹慎對待.

1900/1/1 0:00:00“道者,萬物之奧,善人之寶,不善人之所保” ——《老子》第六十二章 摘要 “去中心化社會:找尋Web3的靈魂”,是Vitalik等人的最新論文.

1900/1/1 0:00:00這是Bettina Warburg在2016年6月TEDSummit 上對區塊鏈及其對世界經濟影響的精彩描述的文字記錄.

1900/1/1 0:00:00頭條 ▌福建發放首筆數字人民幣工資金色財經報道,廈門自貿委69個在崗公務員和35個事業單位在編人員已收到了單位發放的首筆數字人民幣工資.

1900/1/1 0:00:00一、行業頭條: (1)全球政策: 1.1 印度商品和服務稅委員會,考慮對加密相關服務及活動征收28%的稅。1.2 歐盟計劃啟動DeFi生態監管規則試點項目.

1900/1/1 0:00:00