BTC/HKD+0.42%

BTC/HKD+0.42% ETH/HKD+0.21%

ETH/HKD+0.21% LTC/HKD+0.31%

LTC/HKD+0.31% ADA/HKD+0.28%

ADA/HKD+0.28% SOL/HKD+0.73%

SOL/HKD+0.73% XRP/HKD+0.88%

XRP/HKD+0.88%

(樹干與樹根,梵高)

幾天Uniswap發布了其V2的計劃,藍狐筆記一直沒來得及關注。今天看了一下,這次計劃帶來了不少優化。可以看出Uniswap從V1的實踐中學習到了很多東西,發展迅速,這也是領先DeFi項目的縮影,在不斷迭代中前行。

Uniswap V1證明了自動做市商市場的可能性

Uniswap基于以太坊區塊鏈為人們提供去中心化的代幣兌換服務,Uniswap提供了ETH以及ERC20代幣兌換的流動性池,它具有當前DeFi項目中最引人注目的去中心化、無須許可、不可停止等特性。

當然,在實際的運行過程中,也受制于以太坊吞吐量和速度的問題,也遭遇過價格操縱的情況,且其交易規模在整個加密世界還非常小。看上去是小個子,而且還是不夠靈活不夠快的小個子。即便如此,Uniswap這種自動化的流動性池的模式也展示出了它的潛力。

當前Uniswap總體流動性達到3400多萬美元,最高峰曾達到9100多萬美元;當前的日交易量超過200萬美元左右,最高峰曾達到3900多萬美元。雖然跟中心化交易所差距甚遠,但作為DEX來說,算是很不錯的成績。

01 Exchange 將引入 ZeroOne 自動做市 ZAMM:6月5日消息,Solana 生態衍生品協議 01 Exchange 將基于 01 Exchange 和 Serum 的永續衍生品市場引入 ZeroOne 自動做市 ZAMM,會根據傳統的恒定乘積(x * y = k)自動做市模型,為 01 衍生品訂單簿提供帶來類似 AMM 的深度被動流動性。

今年 1 月份,01 Exchange 完成 220 萬美元種子輪融資,Multicoin Capital 和 Alameda Research 領投,參投方包括 Solana Ventures、Ledger Prime 等。[2022/6/5 4:03:24]

Uniswap v2有幾個值得關注的點:

時間加權平均價格

閃兌

盈利模式

時間加權平均價格

從前段時間發生的一系列攻擊事件看,Uniswap v1 不能作為安全的價格預言機,因為根據其恒定乘積做市的機制(Constant Product Market Maker),它的價格可以在短時期內發生極大的變化。這也是Uniswap之前被操縱利用的地方。

多鏈DEX聚合器Rango已集成Terra自動做市商Astroport:1月30日消息,多鏈DEX聚合器Rango宣布已集成基于Terra的自動做市商(AMM)Astroport,從而增強Rango的智能路由系統。[2022/1/30 9:23:20]

Uniswap v2決定改變這一點,一是繼續保持其去中心化的模式,二是極大提升價格操縱的成本和難度。主要有兩個方面的提升:

測定市場價格的標準

代幣對兌換的市場價格在每個區塊交易之前測定,也就是,市場價格以前一個區塊的最后一個交易為準。這提高了攻擊者價格操縱的難度,攻擊者需要在前一個區塊操作最后一個交易,這種情況下,很難保證在后一個區塊中實現套利。除非攻擊者可以實現“自私挖礦”,連續挖出兩個區塊,否則基本上無法保證獲利。

添加時間加權

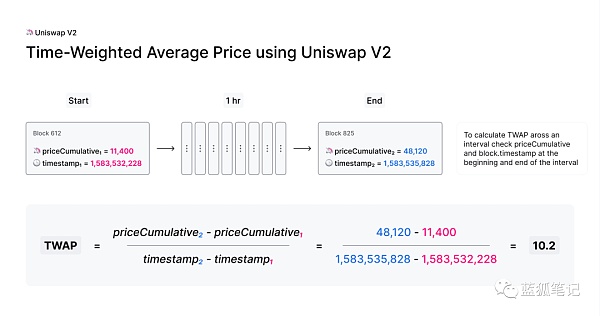

此外,Uniswap V2 還提出了時間加權平均價格的概念,這進一步提高攻擊者的難度。什么是時間加權平均價格?

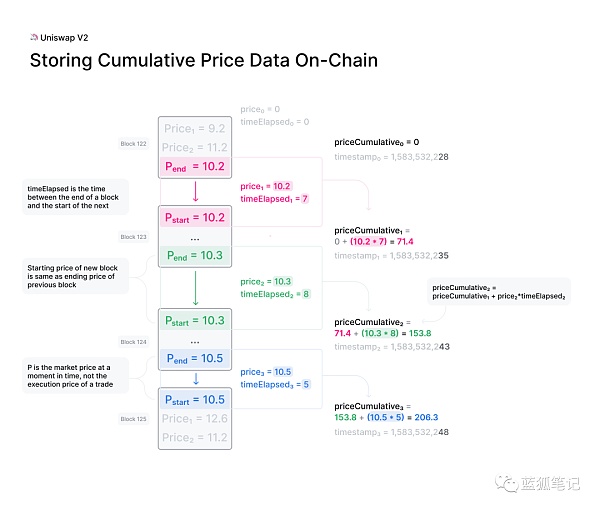

Uniswap 2 將區塊最后一個交易價格添加到核心合約中的單個累計價格變量中,以這一價格存在的時間進行加權,例如有的區塊是17秒,有的是15秒,這個是它的存在時間。這一變量代表了整個合約歷史中每秒的Uniswap價格總和。

自動做市協議Balancer新增TUSD流動性挖礦:據官方最新消息,自動做市協議Balancer在Polygon和Arbitrum同時新增TUSD流動性挖礦。用戶在Polygon向TUSD-DAI-USDC-USDT池提供流動性,可獲得BAL+TUSD+MATIC三種數字資產獎勵。Balancer 是一個自動化的投資組合管理器、流動性提供者和價格傳感器,用戶可通過跟蹤套利機會,優化投資組合。

TrueUSD作為首個經獨立機構驗證、接受鏈上實時獨立驗證、錨定美元的數字資產,目前已上線Binance、Huobi、Poloniex等100多家交易平臺,并在TRON、Avalanche、BSC、HECO等公鏈上進行多鏈部署, 深度參與各鏈DeFi生態建設。TrueUSD經全美最大會計公司Armanino實時審計,確保美元儲備與其流通比達到1:1,實現100%儲備,用戶可隨時通過官網獲取公開審計結果。[2021/11/16 6:54:00]

外部合約可以使用這一變量來跟蹤任何時間間隔內的時間加權平均價格。

Solana自動做市商協議Raydium將推出NFT發行平臺Dropzone:9月9日,SolanaNews官方發布推文稱,Solana自動做市商協議Raydium將推出NFT發行平臺Dropzone。DropZone將成為Solana熱門NFT項目的啟動平臺,包括籌集資金,無縫分發NFT項目合集,并建立他們的社區等。[2021/9/9 23:13:24]

它通過讀取ERC20代幣對從時間間隔開始到結束之間的累計價格來實現。可以將這個累計價格差除以時間間隔的時長,從而創建出該時段的時間加權平均價格。

這樣攻擊者操縱的成本會隨著流動性的提升,隨著平均的時間長度增加而增加。

閃兌

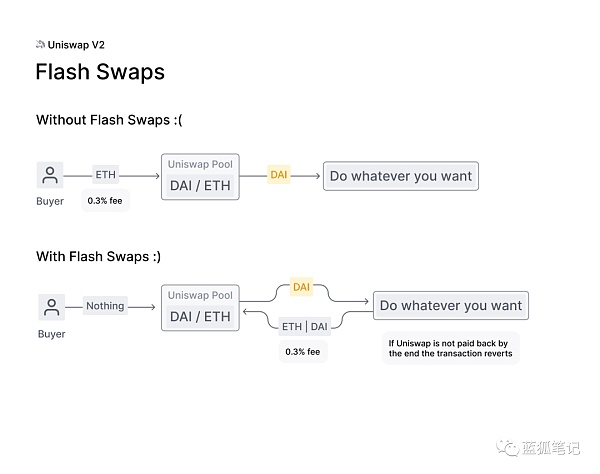

前一段時間,由于bZx事件,閃貸(flash loan)進入人們的視野。而今天提到的Uniswap的閃兌,雖然跟閃貸不同,不過,也可以聞到類似的味道。

Uniswap V2的閃兌允許用戶在Uniswap上提取自己想要的任何ERC20代幣,關鍵是沒有前期成本。用戶拿到這些代幣之后,可以進行任意操作,對其執行任何代碼,只有一個前提,就是在交易執行結束時,必須將代幣歸還。如果不能歸還,所有代幣都會被撤回。在這個過程中,需要收取0.3%的費用。

Ergo核心開發者:Ergo讓自動做市DEX和基于委托單簿的DEX共享流動性成為可能:據Ergo官方消息,Ergo核心開發者Alexander Chepurnoy近日在EIP-14草案中指出,交換委托單合約支持基于委托單簿的去中心化交易所(DEX),目前,在Ergo公鏈平臺也可以實現當前流行的自動做市去中心化交易所(AMM DEX),這得歸功于Ergo采用的擴展UTXO模型(eUTXO)。因為該模型,用于自動做市DEX的流動性池合約可跟用于基于委托單簿的DEX的其他合約進行組合,讓Ergo公鏈平臺上不同類型交易所之間共享流動性成為唯一可能。

另據Cointelegraph報道,擴展UTXO不同于以太坊率先采用的賬戶模型,擴展UTXO能讓大多數合約邏輯不在區塊鏈上運行,防止產生由賬戶模型智能合約積累而成的鏈膨脹。許多研究員認為,擴展UTXO相當于是計算機系統從8位升級到64位的重大飛躍。[2021/4/19 20:36:19]

閃兌為什么有需求?

閃兌的需求主要來自于無前置成本的套利場景。由于加密市場的交易場所分散,不同交易場所存在套利空間。如果沒有足夠前期資金,很多套利都無法實現,很多用戶只能望洋興嘆。

而對于希望套利的用戶來說,閃兌的價值在于,它可以無須前期資金要求,同時可以省去各種不必要的交易步驟,更高效地完成套利活動。

Uniswap的創始人Hayden Adams舉了兩個例子:一是關于DAI套利;二是關于提高交易效率。

沒有前期資金完成套利。

假設用戶在Uniswap上可以用200美元兌換出1 ETH,然后在Oasis上將1ETH 兌換出220 DAI,那么用戶可以獲得20 DAI的利潤。但是,如果用戶錢包沒有DAI,這個時候如果想套利應該怎么辦?

Uniswap V2的閃兌可以讓用戶從Uniswap上提取1 ETH,然后在Oasis上賣出 220 DAI,并用200 DAI 在Uniswap 購買并歸還1ETH。在這一過程中,用戶錢包中沒有一個DAI,但通過Uniswap上預提取ETH,實現了套利。

第二個例子是關于提高交易的效率。

它可以提高從DeFi項目中進行各種借貸、兌換操作的效率。例如,從用戶從Maker上借錢,并將借出來的DAI,再次購買ETH,以提高其杠桿率時,當前的交易步驟比較繁多:

1)用戶將ETH存入Maker

2)從Maker中借出DAI

3)在Uniswap上將DAI兌換出ETH

為了達到用戶想要的杠杠率,用戶需要重復上述步驟。這樣做的效率很低。如果用戶使用閃兌,可以將步驟簡化:

1)從Uniswap中提取用戶想要數量的ETH

2)將用戶的ETH和從Uniswap中取出的ETH存入Maker

3)從Maker中借出想要數量的DAI

4)將DAI歸還給Uniswap,也就是歸還當初提取的ETH

這樣,一步就可以實現用戶所需要的杠桿率,幫助用戶通過Maker獲得更多的ETH。

如果Uniswap池沒有收到足夠的DAI來兌換回當初用戶提走的ETH,那么,整個交易會還原。也就是,跟閃貸類似,在交易結束時,所有提走的代幣都需要進行支付或歸還,否則會被還原交易。

盈利模式

之前藍狐筆記提到了DeFi項目的盈利模式,也就是DeFi如何實現可持續。具體可以參考藍狐筆記之前的文章《DeFi項目的商業模式:存續之道》。在這篇文章中提到,Uniswap團隊并沒有發行代幣,也沒有收取費用。但項目要存續,必須要有費用的來源。

Uniswap這一次披露了其收費計劃。在Uniswap V2中包括了協議收費的機制。協議開始啟動時,默認收費為0,流動性提供商捕獲0.30%的費用。如果協議收費機制一旦開啟,它會收取0.05%的費用,而流動性提供商捕獲的費用則變為0.25%。

也就是說,Uniswap的收費計劃對于普通用戶來說,跟之前沒有什么區別,而對于流動性提供商來說,其捕獲的費用減少了16.67%。這部分費用為維護協議的貢獻者所捕獲,這其中包括Uniswap的開發團隊等。

這個費用的分配比例被硬編碼進入核心合約,不可篡改。在Uniswap V2發布之后,可以部署去中心化治理流程,通過它來開啟收費機制。

按照當前的交易量,Uniswap大概可以產生500萬美元左右的年費用,那么,包括項目團隊在內的協議和生態的貢獻者可以捕獲大約83萬美元的費用。如果按照一定的增長率,今年捕獲100多萬美元的費用也很有可能。這個費用可以用來支持協議的開發以及生態的建設。

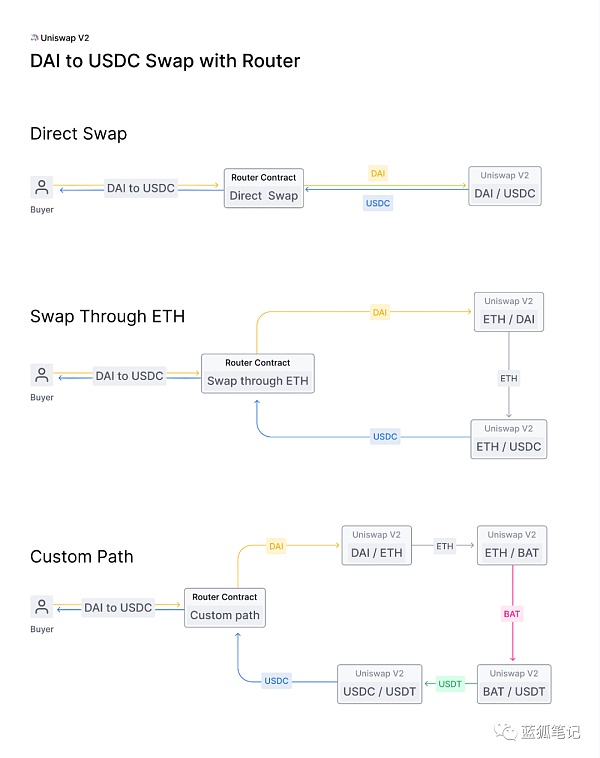

除了以上幾點,Uniswap V2 還支持ERC20代幣與其他任何ERC 20代幣形成直接的流動性池。當前的流動性提供商在提供流動性池的時候,都是提供ETH和其他ERC20代幣的池。用戶在ERC 20代幣之間進行兌換時,都是通過路由ETH來完成的。兩個ERC 20代幣直接形成流動性池,可以讓用戶無須擁有ETH的風險敞口。例如可以形成DAI/USDC的交易對,這樣用戶不用擔心大的價格波動。這樣的做法,可以極大減少交易摩擦,提高資金利用的效率。

結語

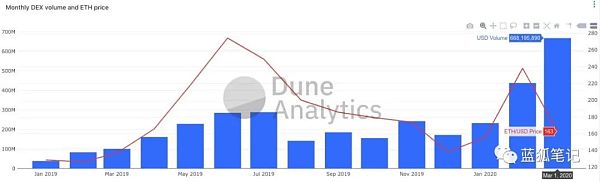

加密市場的DEX在3月份整體市場交易規模達到6.68億美元,在加密市場的低谷期實現了歷史新高,且比2月份增加了53%,去中心化交易市場已經成長為加密市場不可忽視的重要力量。

隨著Uniswap和Kyber的不斷迭代前行,未來有很大概率會繼續突破。

(來源:DuneAnalytics)

Tags:UNISWAPUniswapETHBUNI幣RobustSwap TokenUniswap WalletETHYS幣

Bitwise正努力在OTC Markets(OTCQX)推出其加密貨幣指數基金。本周五,該公司通知投資者,已開始進行上市程序,以在OTCQX上線Bitwise 10指數基金.

1900/1/1 0:00:00珍妮特?杰克遜的億萬富翁前夫維薩姆?阿爾?馬納(Wissam Al-Mana)要求Facebook披露誰是該平臺上利用其形象宣傳加密貨幣欺詐廣告的幕后黑手.

1900/1/1 0:00:00春暖花開,萬物復蘇,又雙叒叕到了……數字貨幣洗牌的季節,當然,眾所周知,數字貨幣市場洗牌的常規重要月份一般是4月、7月、11月、1月、5月、9月、12月、2月、6月、10月、3月和8月.

1900/1/1 0:00:00比特幣下一個減半將于5月15日到來,但有關減半怎么影響比特幣的價格一直有兩種聲音。 一種以有效市場假設為依據,認為減半已經由市場參與者定價在幣價里了.

1900/1/1 0:00:00自今年 3 月份以來,比特幣的全網算力下降了 32% 。根據 Viabtc 數據,今年3月1日比特幣全網算力超過了 123.9EH/S,而在3月23 日,這一數據下降到 83.8EH/S.

1900/1/1 0:00:00金色財經訊,4月7日,畢馬威會計師事務所顧問、Aion Network礦場經營者Matt D’Souza在社交平臺對比了2020年市場動蕩期間BTC與高盛、美國航空等市值的變化.

1900/1/1 0:00:00