BTC/HKD-0.87%

BTC/HKD-0.87% ETH/HKD-2.1%

ETH/HKD-2.1% LTC/HKD-3.21%

LTC/HKD-3.21% ADA/HKD-2.27%

ADA/HKD-2.27% SOL/HKD-3.69%

SOL/HKD-3.69% XRP/HKD-2.99%

XRP/HKD-2.99%

簡介

KyberAPR非常適合對于想要列出其代幣的代幣團隊和想要利用其大額代幣持有量的個人。

對于相同的價格范圍和庫存,Kyber的APR可以提供更多的流動性、更佳的滑點,并有能力提供比其他平臺更多的交易量。

許多主流代幣團隊已經建立了APR,包括Synthetix、Melon、DAOstack和Gnosis。

APR為儲備庫經理提供:a)為近100個整合平臺提供流動性b)每筆交易的市場獲利c)通過有效利用代幣庫存節省資金和資源

截止2019年,Kyber表現得非常出色,在60萬筆完全鏈上交易中促成超過5億美元的交易。就用戶而言,我們現在是使用率最高的DeFi流動性協議,整合數最多,平均月交易量最高。

在此之前,我們解釋了橋梁儲備庫以及它們如何幫助Kyber成為所有鏈上用例的單一流動性端點。在此文章中,我們將解釋代幣團隊和大額代幣持有者如何使用KyberAPR直接向Kyber貢獻流動性,這種方法被Synthetix和Melon等團隊有效利用。

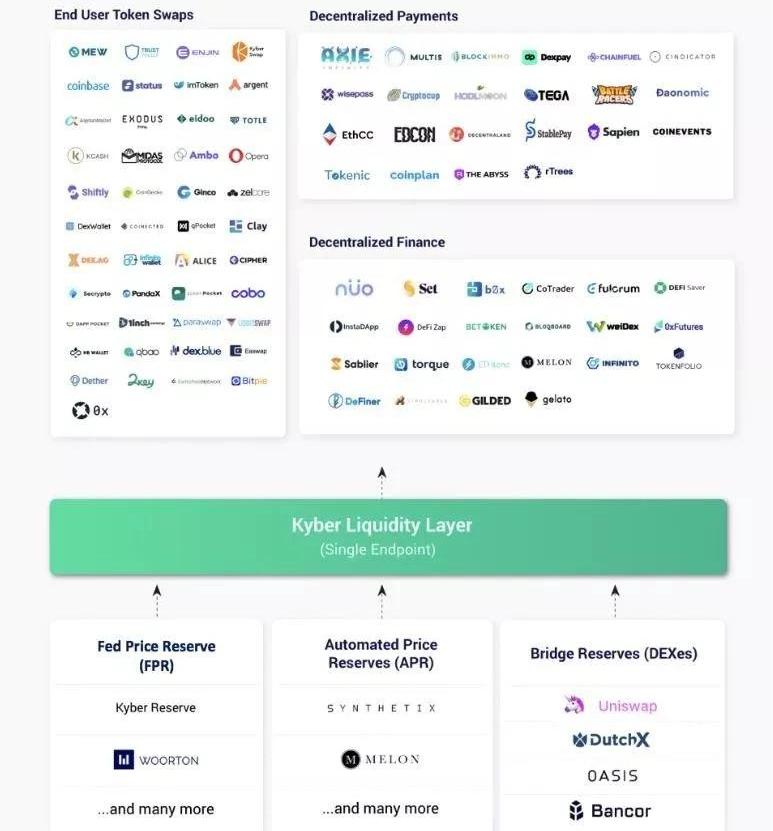

首先,讓我們從Kyber協議和儲備庫系統的簡要概述開始。然后,我們將解釋APR背后的機制,以及它們與其他自動化鏈上做市商的區別。這將說明為什么與其他平臺相比,在Kyber上提供流動性是代幣團隊和個人使用代幣庫存的最有效方式。

Kyber Network:三箭資本潛在破產或會影響Kyber財務,但財庫仍可支撐Kyber多年發展:6月24日消息,去中心化流動性協議Kyber Network今日發推文稱,雖然三箭資本曾與Kyber財庫進行場外交易購買了KNC,但三箭資本購買KNC的數量不大,且很久之前已從三箭資本的收款錢包中轉出。因此,Kyber Network不認為三箭資本仍持有從Kyber財庫購買的KNC,如果確實如此,這些KNC不會成為三箭資本資產清算的一部分。

此外,Kyber Network表示,三箭資本的潛在破產可能會對Kyber財務產生一些影響,因為Kyber資產的一小部分在三箭資本,但其的財庫仍然可以支撐Kyber多年的發展。

Kyber Network稱其長期計劃沒有改變,且不會裁員,并繼續擴大Kyber團隊。[2022/6/24 1:28:37]

Kyber協議基礎

Kyber是一種完全鏈上的協議,他被設計成具有獨特的能力來支持高級定價模型并滿足去中心化金融DApp的需求,但整合到智能合約中卻非常簡單。

與像0x這樣的鏈下或混合/半鏈下模型相比,Kyber的完全鏈上設計允許與DApps無縫組合,需要與復雜的智能合約交互。在混合模型中,使用智能合約具有非常大的挑戰性,使其不適合更復雜的DeFi用例。由于Kyber的匹配引擎是完全在鏈上的,因此所有交易數據都是透明的,從而使任何人都可以驗證接收者具有最佳匯率。在與鏈下匹配的混合模型的情況下,你所看到的可能并非你所得到的。

Kyber Network宣布KyberSwap已在Aurora上線:3月11日消息,多鏈DeFi流動性中心Kyber Network發推稱,DeFi動態做市商KyberSwap已經在Aurora上線,這一集成允許其支持800多種代幣和1000多個池。[2022/3/12 13:51:56]

為了向接收者提供鏈上的流動性,Kyber使用“報價請求”系統將多種流動性提供者整合到一個端點中。根據接收者的請求,協議將請求大量不同的儲備庫以獲得最佳報價。這確保了鏈上接收者將始終獲得最佳匯率。

三個關鍵因素:完全鏈上的流動性、完全的透明度和可驗證性以及流動性匯聚,這是大多數主流的DApp將Kyber用作其單一流動性端點的主要原因。

Kyber儲備庫

Kyber目前擁有40多個儲備庫。儲備庫主要有3種類型:前兩種類型,自動化價格儲備庫和價格供應儲備庫,是Kyber專用型的流動性提供者,而橋梁儲備庫則從其他鏈上提供者(如Uniswap、Oasis和Bancor)獲取流動性。

在這篇文章中,我們將介紹自動化價格儲備庫。

鏈游Kyberdyne完成私募融資,Shima Capital和LD Capital領投:2月17日消息,鏈游 Kyberdyne 宣布完成私募融資,本輪融資由 Shima Capital 和 LD Capital 領投,Skyman Ventures、Good Games Labs、AC Capital、NFV 等參投,具體融資金額暫未披露。

據悉,Kyberdyne 是一款由 3A 游戲公司制作的區塊鏈卡牌構筑類游戲,具有賽博朋克的藝術風格和廢土世界的故事背景。[2022/2/17 9:57:49]

APR的優點

KyberAPR非常適合對于想要列出其代幣的代幣團隊和想要利用其大額代幣持有量的個人,它的設計理念考慮到了維護的簡易性。許多頂級代幣團隊已經通過設置APR在Kyber上列出了他們的代幣,包括Synthetix、Melon、DAOstack和Gnosis。

APR的運作方式

APR依賴于智能合約中Kyber的預定義的算法集來自動提供代幣的轉換率。它根據已執行的交易和提供的ETH/代幣庫存來更改代幣的價格。APR還為儲備庫經理提供了設置流動性參數的能力,以滿足他們的特定需求和當前的市場條件。有關更多技術細節,請閱讀此文章。

為什么代幣團隊和個人持有者要通過KyberAPR貢獻流動性?

Skybridge比特幣基金規模增至3.7億美元:Skybridge Capital首席運營官Brett Messing表示,該公司的比特幣基金管理資產規模在成立的頭幾周就增長到了3.7億美元。據Messing稱,Skybridge此前從未打算涉足比特幣領域。但在2020年11月和12月,Skybridge代表其基金向比特幣投資了數億美元,并于2021年1月4日推出了Skybridge比特幣基金,當時資金為3億美元。然后,隨著新資金的涌入和比特幣價格的上漲,該基金的價值進一步上升。(decrypt)[2021/1/21 16:42:38]

KyberAPR為流動性提供者提供了許多好處。除了為列出的代幣提供對DeFi生態的大量曝光之外,APR還能高效利用代幣庫存,最終確保了較其他平臺更好的流動性和價差以及更低的滑點。即使對于大額訂單也是如此。下面我們重點介紹APR的3大優勢。

1.為整個去中心化生態提供流動性

Kyber是使用最廣泛的DeFi協議,擁有最多的用戶和整合數,特別是對于DeFi應用。通過在Kyber上提供流動性,代幣的價格發現成為可能,并且你的代幣將在Kyber生態中接觸近100個DApp。此外,Kyber的協議經過市場考驗,成功地促成了超過5億美元的交易,并在整個鏈上進行了60萬筆交易。

庫幣被盜COMP已經被盜幣者全部交易,Kyber成為主要渠道:北京鏈安Chainsmap監測系統發現,庫幣交易所被盜的COMP已經被全部交易,獲得的ETH被轉移到某地址,共計3700ETH。在相關代幣處理過程中,第一次使用了Kyber。相關交易分幾批完成,一批COMP從轉出到中間地址,再到Kyber完成交易,獲得的ETH最終進入匯集地址用時不到4分鐘。

據北京鏈安鏈上安全專家SXWK介紹,盜幣者目前似乎采取了一種“幣種掃蕩式”交易方式,每次針對一個幣種進行交易將其清空,此前已經完成所有SNX的交易。與此同時,我們也看到不少項目方正在針對性的進行合約升級,以便鎖定本次事件被盜的幣種,盜幣者似乎正在與這種趨勢“賽跑”。[2020/9/28]

2.每筆交易的市場獲利

在Kyber上提供流動性的另一個關鍵原因是APR有機會從每筆交易中獲利。作為儲備庫,你可以在其他地方以較低的價格購買代幣,然后設置費用百分比加價以在Kyber上獲利。

范例

RenAPR成立于2019年1月底。到目前為止,它已經從費用中獲得了大約181.8ETH($48,555USD,當ETH價格為$267)。

*估計。在給定場景下,獲利還取決于代幣需求、價格、流動性和受歡迎程度。數據可以在鏈上驗證。

Kyber專用型儲備庫的Katalyst回扣

一旦Katalyst協議升級上線,收取的總網絡費用中的一部分將用于激勵儲備庫,具體取決于它們為網絡帶來的交易量。這種對做市商的激勵模式,同時適用于APR和FPR儲備庫,在傳統金融中被稱為回扣。

此外,儲備庫不再需要維持KNC費用余額,從而消除了一個主要的摩擦點,降低了成本,并大大簡化了儲備庫操作。

3.高效利用代幣庫存,節省資源

對于希望在鏈上提供流動性的代幣團隊來說,Kyber的APR是最理想的選擇。

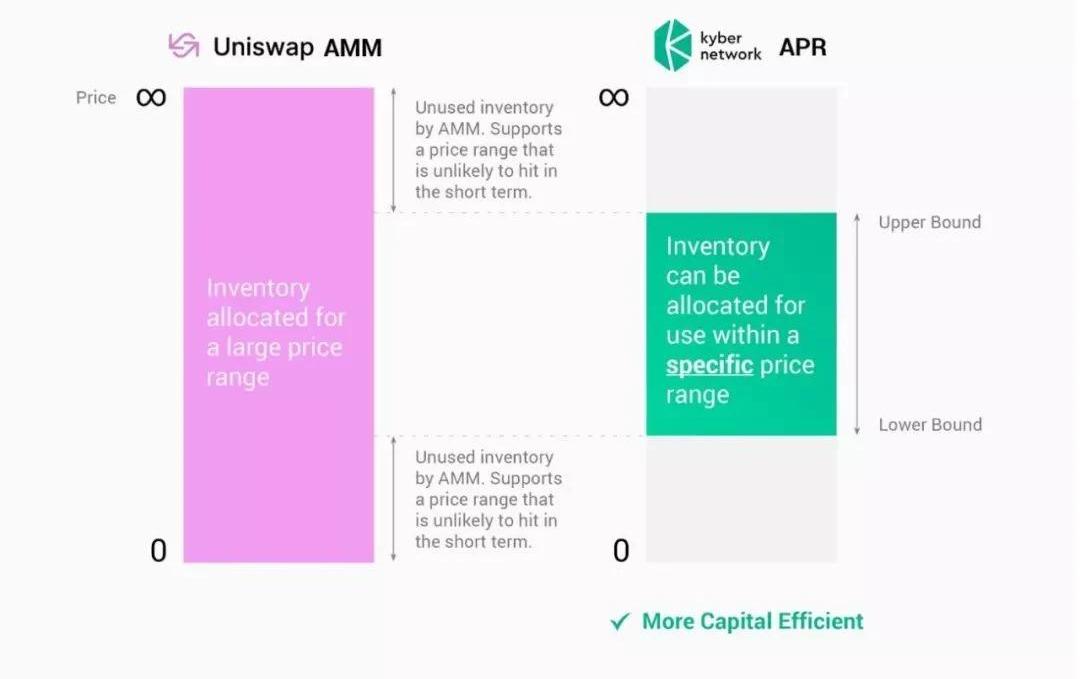

代幣團隊向典型的AMM(自動化做市商)式的流動性池(如Uniswap或Bancor)提供流動性,最終可能會讓他們的代幣被AMM算法“無限制定價”。換句話說,對于標準的AMM模型,一部分代幣庫存被低效地分配到市場不需要的價格點上,并且短期內不太可能受到沖擊。

僅供參考。沒有按比例示出。

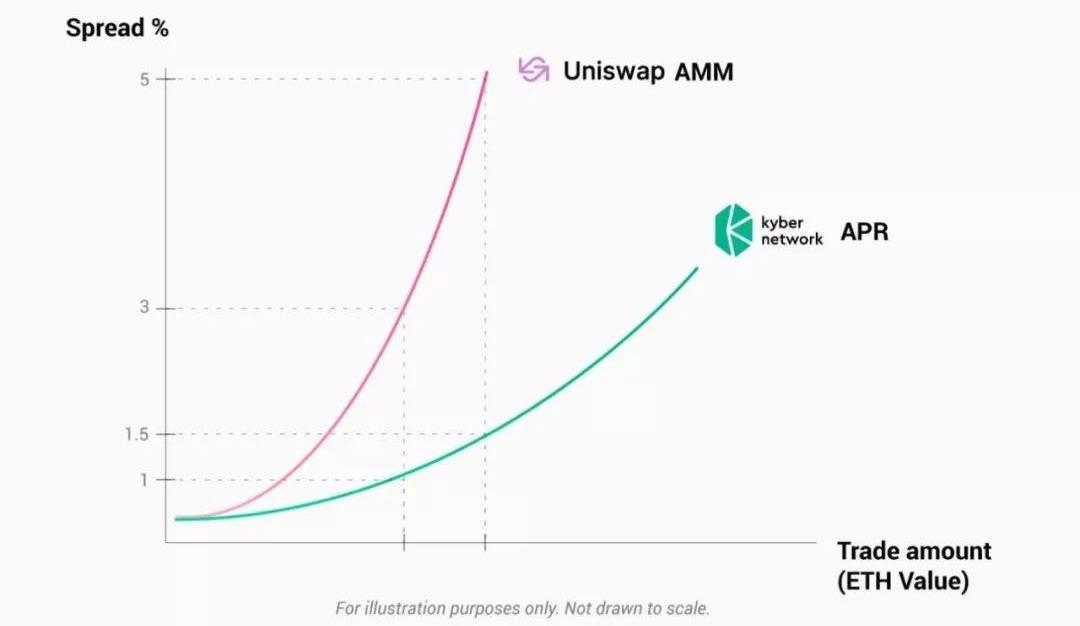

相比之下,對于相同的價格范圍和庫存,Kyber的APR可以提供更多的流動性,更好的滑點和更大的交易量。例如,以1ETH進行的交易可能在KyberAPR上變動1%的價格,而對于不同平臺上的相同金額,價格可能會變動2%。在這種情況下,Kyber將能夠承載2倍以上的交易量。

僅供參考。沒有按比例示出。

Kyber的APR使代幣團隊可以靈活地在特定的、自己設定的價格范圍內為代幣定價。權衡問題是,一旦代幣價格超過儲備庫管理者設定的下限或上限,APR儲備庫必須再平衡其代幣庫存。

資金運用的比較

請注意,這些范例僅用于說明目的。

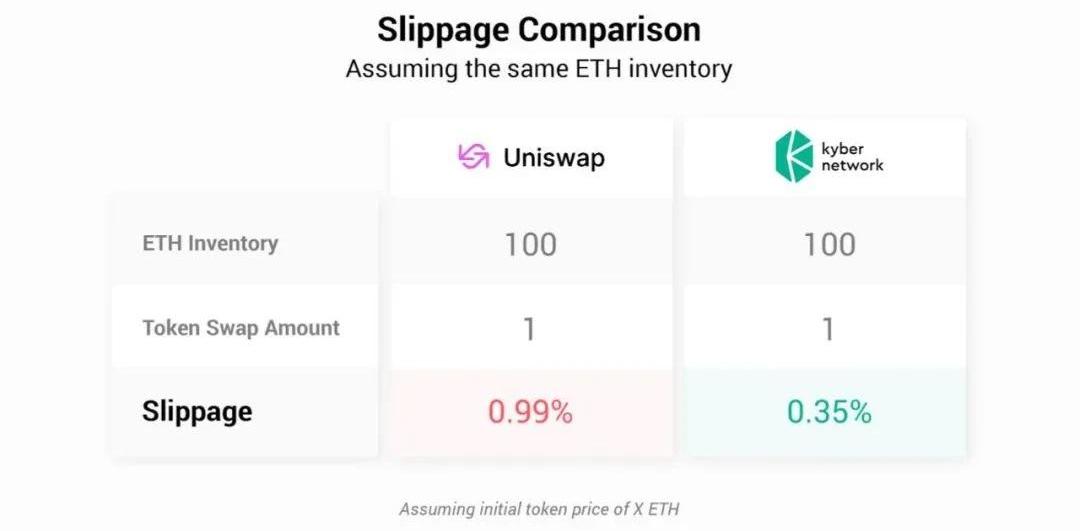

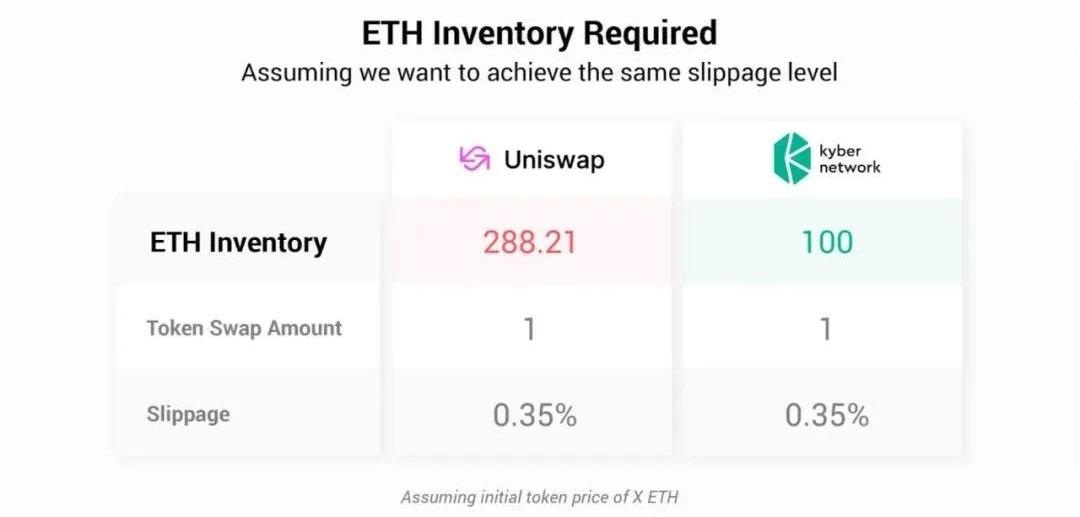

1.支持50–200%的代幣價格變動

a)假設ETH庫存大小相同時的滑點比較

b)假設我們希望達到相同的滑點水平,各個平臺所需的ETH庫存

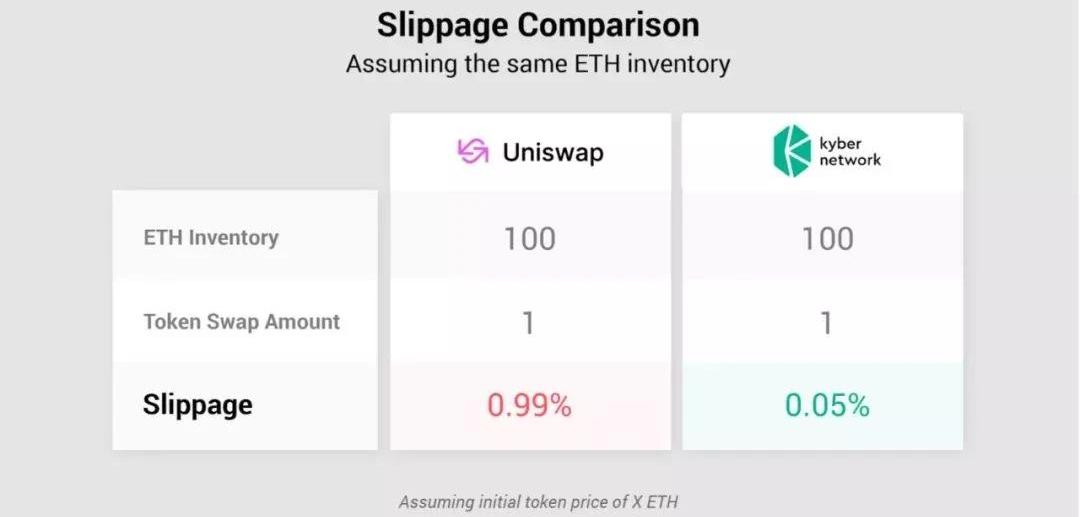

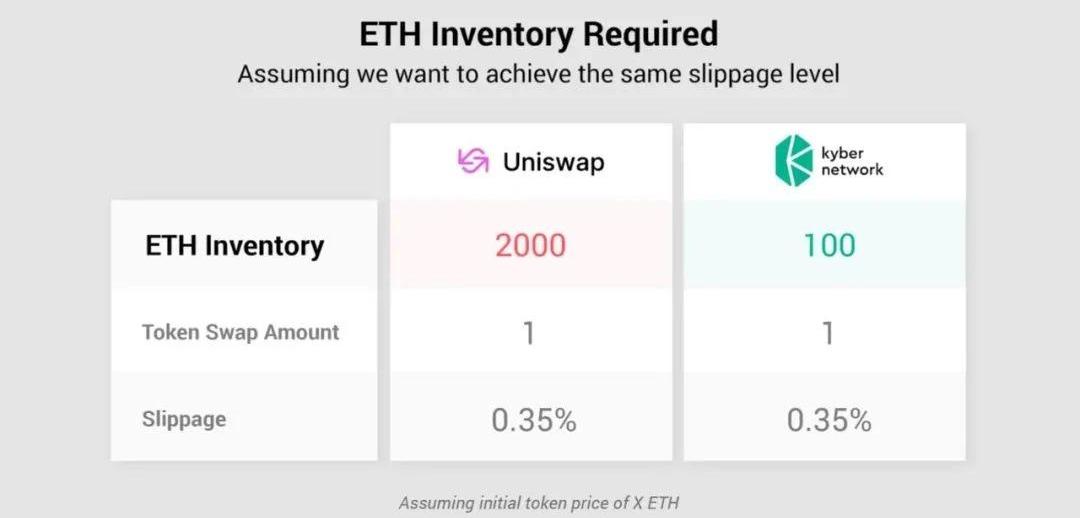

2.支持90-110%的代幣價格變動

對于像DAI或USDC這樣價格波動較小的穩定幣對來說,APR的優勢尤其突出。例如,由于價格變動幅度不大,原本用于支持跌幅50%相同代幣庫存的現在用于10%跌幅。這意味著APR所需的滑點和ETH庫存更低。

a)假設ETH庫存大小相同時的滑點比較

b)假設我們希望達到相同的滑點水平時,平臺所需的ETH庫存

開始使用APR

如上所述,Kyber的APR為流動性提供者提供了許多優勢。如果你是計劃列出你的代幣的代幣團隊或想要利用你的備用代幣持有量的個人代幣持有者,我們建議你通過APR貢獻Kyber的流動性。首先,請通過電報與我們聯系(https://t.me/kybernetwork)!你還可以在這里找到所有必要的文檔:https://developer.kyber.network/docs/Reserves-Intro/,以及你的代幣必須是ERC20實用型代幣。

邁向DeFi的單一流動性端點

去中心化金融需要去中心化的流動性。Kyber已經支持70多種代幣,我們希望Katalyst協議升級以及APR、FPR和其他儲備庫類型的增量優化,以增強我們連接和匯聚DeFi用例的去中心化流動性能力。

這將進一步推動Kyber朝著能夠為接收者和DApp提供單一端點滿足其鏈上流動性需求的方式,確保他們在無需整合多個系統的情況下獲得每筆交易的最佳價格(報價)。

距離比特幣的減半時間還有四個月,眼睛一眨就過去了。 比特幣在昨天過了十一周年“生日”,2009年1月3日,中本聰挖出了第一筆比特幣,產生了創世區塊,并在創始區塊里留下了一段永遠不可修改的話語“t.

1900/1/1 0:00:00大家好,今天來講講區塊大小和出塊時間這個問題,順便聊一下在SoteriaDAG的設計里,我們是怎么處理這個問題的.

1900/1/1 0:00:00本文源自小雨智媒8月22日的主題分享及Q&A 分享嘉賓: MingGuo,Soteria創始人,硅谷技術專才,在硅谷擔任軟件工程師20年,曾是一位火箭專家,在高性能算法設計.

1900/1/1 0:00:002020年還未開始就注定是不平凡的一年,前期的美國伊朗大戰足以牽動著整個世界的安危,隨著事態的轉變逐漸緩和,全國人民也算是吃了一顆定心丸.

1900/1/1 0:00:00短時間內BSV應該是停止瘋狂了,不過事情尚未結束。這次BSV的拉盤,始終是建立在澳本聰能提供自證身份的“郁金香信托”秘鑰的話題上,而在拉盤之后,澳本聰申請了庭審延期,并且獲得了批準,可以于202.

1900/1/1 0:00:00減半行情從年初走到現在,2個月的時間,期間經歷了連續的上漲,后續又經歷了連續的下跌,到目前位置,算是經歷了一次輪回.

1900/1/1 0:00:00