BTC/HKD-0.37%

BTC/HKD-0.37% ETH/HKD+0%

ETH/HKD+0% LTC/HKD-0.2%

LTC/HKD-0.2% ADA/HKD+1.17%

ADA/HKD+1.17% SOL/HKD+3.26%

SOL/HKD+3.26% XRP/HKD+0.8%

XRP/HKD+0.8%滑點也被稱為滑價,是指交易預期價格和交易執行價格之間的差異。

例如,交易者小A想以40000USDT的價格買入1BTC,下單后最終成交價為40050USDT。小A的預期買入價格和訂單最終成交價格存在的這50USDT的價差,就是滑點。

包括股票、債券、外匯、期貨、數字貨幣市場等在內的任何交易市場都可能出現滑點。且越是在交易特別頻繁、市場快速波動或大額訂單成交的情況下,越容易產生滑點。

滑點的種類

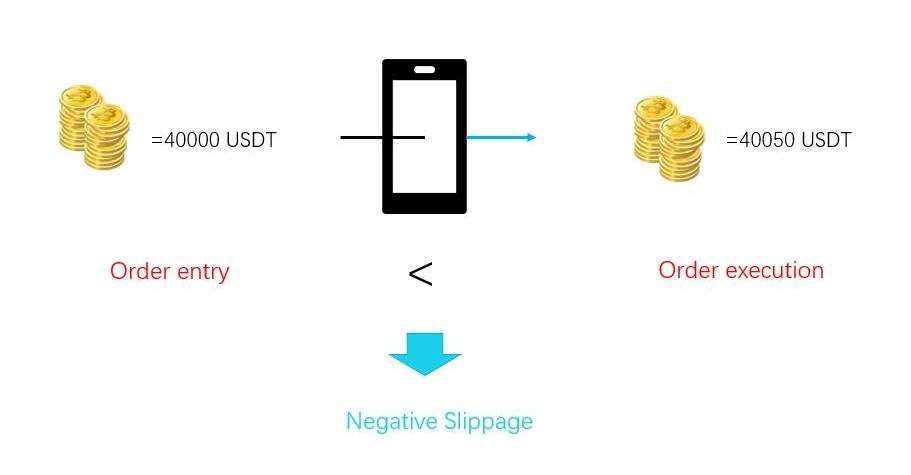

1.負滑點——交易的執行價格比預期價格要差。

例如,交易者小A想以40000USDT的價格買入1BTC,訂單最終買入價為40050USDT,比預期價格高了50USDT,小A為買入這1BTC比預定計劃多支付了50USDT,即為負滑點。

分析師:比特幣的主導率已達到頂峰,山寨幣的表現可能會優于大盤:金色財經報道,TradingView 的數據顯示,BTC主導率從第一季度的 42% 上升至 48%,并且本月到目前為止一直難以超過這一水平。近兩年來,該指標一直在 38% 和 48% 之間波動,從 46%-48% 的下降與山寨幣的超額收益相吻合。

加密服務提供商 Matrixport 的研究和戰略主管 Markus Thielen 周四在給客戶的一份報告中表示,比特幣的主導地位可能會達到頂峰,這將表明山寨幣的表現將優于大盤。[2023/4/21 14:18:34]

由于滑點的出現可能會擾亂既定的交易策略,推高交易成本。譬如,在最常見的“追漲”交易場景中,由于不能買在原先預定的最理想價位,為了訂單順利成交快速入場,只好付出更高的代價去買。因此,滑點也被視作一種交易成本,被稱為滑點成本。而提到滑點成本,一般即指負滑點。

安全公司:預估頂峰AscendEX平臺上資產損失總計達7770萬美元:12月12日消息,安全公司PeckShield Inc.(派盾)發推稱,據估計,頂峰AscendEX的損失總計達7770萬美元(其中6000萬美元位于以太坊上,920萬美元位于BSC上,850萬美元位于Polygon上)。同時還提供了以太坊上轉出資產的清單和金額。

此前消息,據官方公告,北京時間12月12日6點,頂峰AscendEX的內部安全審計報告發現,部分ERC-20、BSC和Polygon代幣被異常轉移出交易所熱錢包,AscendEX冷錢包不受此次事件影響。[2021/12/12 7:34:27]

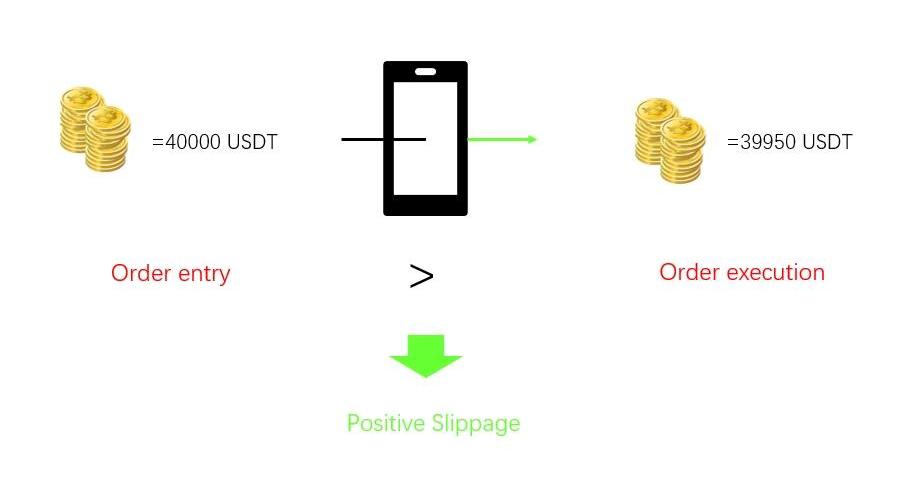

2.正滑點——交易的執行價格比預期價格要好。

例如,交易者小A想以40000USDT的價格買入1BTC,訂單最終買入價為39950USDT,比預期價格低了50USDT,小A為買入這1BTC比預定計劃少支付了50USDT,即為正滑點。

分析師:今日這一異常走勢可能會是本周或未來幾周波動性的頂峰:加密貨幣分析師CL(推特@cl207)針對今日午前加密貨幣市場的過山車走勢表示,他認為BTC和ETH現在只是在橫盤整理,今日這一異常走勢可能會是本周或未來幾周波動性的頂峰。(Bitcoinist)[2020/8/2]

正滑點在市價單和限價單都有可能發生,且大多會發生在逆勢進場的策略中。

滑點產生的原因

從滑點的定義上看,滑點的產生是由于交易預期價格和交易最終成交價格不同而導致的。那么,要想知道為什么會產生滑點?即要弄明白為什么交易預期價格和交易最終成交價格會出現差異?而這就要從交易預期價格和交易最終成交價格兩部分說起。

動態 | 比特幣只有7%的概率在2019年底回到2萬美元的頂峰:推特分析師Skew提供的最新市場數據顯示,比特幣(BTC)的價格在2020年之前只有7%的可能達到2萬美元的歷史高點。2019年全年,押注比特幣未來價格的投資者的賠率一直在緩慢下降。根據衍生品平臺LedgerX和Deribit提供的數據,截至8月27日,在年底前不太可能回到2萬美元的概率有93%。他還指出,10月應該是比特幣最有趣的一個月,SEC正在審查兩項ETF應用。這將成為市場的分水嶺。(cointelegraph)[2019/8/27]

從交易預期價格角度出發,市價單是滑點產生的必要條件。

交易市場上資產價格由買賣雙方決定。對于處在任何報價與對應交易規模的某個賣家來說,必須要有與之相匹配的賣家。買賣雙方之間的不平衡,對應在資產價格表現上,就會呈現上下波動的狀態。由于買賣雙方力量隨時都在變化,資產的價格也幾乎總是瞬時變化的。因此,執行市價單時,盡管下單交易和交易完成僅存在短短的間隙,但卻幾乎無可避免地會產生滑點。

從交易執行價格角度出發,導致滑點產生的原因可以簡單歸結為交易執行環境不穩定。

導致交易執行環境不穩定的原因主要有以下幾點:1.行情劇烈波動時出現網絡延遲。常見諸如交易執行軟件、硬件條件不穩定,行情劇烈波動可能導致交易軟件系統、交易平臺服務器響應延遲等。2.重大事件公布時,滑點出現的頻率會很高。譬如重要經濟數據公布時,交易市場會迅速反應,資產價格短時間出現極大波動。交易者通常很難在預想的價格點位成交。3.流動性不足。流動性充足的市場,其報價是連續的,而流動性不足的市場,一旦出現大額訂單進出,會引發行情劇烈波動出現價格斷層。4.某些特定的交易策略也會導致滑點。例如在順勢交易策略中,順勢買進和順勢賣出時,買賣各會發生一次滑點。尤其是突破進場的策略,在突破當下,價格在短期內是有趨勢性的,短時大量交易者入場追突破,因此很可能不會成交在預定的價格上。

如何降低滑點風險?

滑點本身非人力可控制,沒有什么訂單或執行命令可以確保不產生滑點,但我們可以采取一些方法幫助控制滑點大小,即將交易成本大小控制在可接受范圍之內。

1.投資者可以使用限價單而非市價單。從訂單委托方式角度,投資者若想規避滑點,最好的方式就是下限價單,從而保證訂單最終成交價格一定是自己最理想的價位,或者更好的價位。不過,需要注意的是,限價單保證價格,但不能保證成交。這對于那些采取特定交易策略的交易者來說是具有風險的,限價單一旦沒成交,就意味著打破其交易紀律。因此,為了應對該風險,交易者可在限價單之外增添一個命令,若限價單未成交就轉為市價單。

2.不在重大經濟新聞事件公布前后交易。如前文所述,在重大事件公布時,如重要經濟數據等,市場往往會在短時間內產生劇烈波動。因此,交易者最好避免此時下市價單。

3.在低波動性、高流動性市場交易。低波動性意味著價格運行平穩,可以保證執行價格的穩定性;高流動性意味著市場中活躍交易者眾多,可以保證訂單的成交率。因此在此類市場中,可有效降低滑點風險。反之,高波動性、低流動性的市場,滑點風險高。

4.執行市場范圍命令。該措施常見于傳統的外匯市場,在加密貨幣領域,則多見于DeFi市場,如一些DEX平臺可以選擇可接受的滑點范圍。根據該命令,投資者可以設置達成交易可接受的價格區間,若交易無法以在選定區間范圍的價格成交,則交易會被取消,不會開倉。選定范圍越大,成交概率也就越大。

最后,需要注意的是,因為在市價單中,滑點是不可避免的,且交易者最容易受到負滑點影響,所以在交易時,必須將滑點考慮進整個交易成本中。對交易策略做回測時,一般也需要把滑點成本納入考慮,只有這樣才能更加有效地檢測交易策略的可行性。

過去的一周,波場TRON項目進展順利,為滿足波場TRON全球社區愛好者閱讀,本周周報共分為14種語言,請您選擇閱讀.

1900/1/1 0:00:00Mar.2022,GraceDataSource:FootprintAnalytics區塊鏈中的新項目層出不窮,雖然是一片藍海但成功的仍然是少數.

1900/1/1 0:00:00伴隨著DeFi的繁榮,加密數據分析的市場也方興未艾。已實現對一個DeFi項目的初步解析。筆者在使用諸多分析工具后,整理了比較好用的,且市面上推薦度比較高的五類DeFi數據分析工具:看DeFiTo.

1900/1/1 0:00:00這是科學代幣工程博客系列的第2部分。如果你還沒有讀過第1部分,點擊這里DAOrayaki|科學領域的代幣工程所解決的問題.

1900/1/1 0:00:002022.3.7第108期 本期關鍵字 日本億萬富翁前澤友作接受加密支付;BitMEX創始人謹慎看多比特幣;Coinbase暫時不會禁止俄羅斯人使用;DeFi漏洞被黑客盜3.

1900/1/1 0:00:00波卡及其平行鏈插槽拍賣之所以會成為當下備受關注的焦點,與其創始人GavinWood以及其背后宏大的Web3.0愿景有關.

1900/1/1 0:00:00