BTC/HKD+1.2%

BTC/HKD+1.2% ETH/HKD+1.13%

ETH/HKD+1.13% LTC/HKD+1.52%

LTC/HKD+1.52% ADA/HKD-0.34%

ADA/HKD-0.34% SOL/HKD+3.21%

SOL/HKD+3.21% XRP/HKD+0.06%

XRP/HKD+0.06%一、如何正確認知USDD的穩定性?

1、USDD的核心使命是為區塊鏈世界提供一個去中心化的幣值穩定的加密貨幣。

2、如何理解去中心化?

目前規模最大的穩定幣USDT和USDC,是由中心化機構Tether和Centre將所持有的美元資產嚴格按照1:1的比例映射成的加密貨幣。USDT和USDC的幣值穩定和使用自由均受制于中心化機構的信用和控制。比如中心化機構是否有足額的美元資產,誰能給提供可信的實時審計;再比如中心化機構是有權限通過合約凍結指定錢包的資金,以及兌換美元時需要嚴格的KYC。本質上USDC與USDT是受到美元監管機構嚴格控制的中心化穩定幣。

USDD是由TRONDAOReserve指導,由白名單機構以銷毀TRX鑄造USDD的方式發行,并且由波聯儲掌控的BTC、USDT、USDC、TRX等高流動性數字資產進行超額抵押,支撐USDD的價值。USDD的流通和使用不受制于任何中心化機構,用戶擁有USDD如同擁有BTC和ETH一樣,完全是屬于用戶自己的資產,任何機構和個人都不具備凍結用戶USDD的能力。

3、如何理解幣值穩定?

中心化機構Tether和Centre有義務按照1:1的比例為USDT和USDC的持有者兌換出美元法幣,因此USDT和USDC的價格理論上應該嚴格貼合USD。如若出現價格低于USD,即產生脫錨Depeg,主要原因是市場對于中心化機構履行該義務能力產生質疑。

澳新銀行完成了代幣化碳信用的CBDC試點:金色財經報道,?作為澳大利亞 CBDC 試驗的一部分,澳新銀行確認其完成了其中一個項目。該用例涉及使用 ANZ A$DC 穩定幣來結算代幣化碳信用交易,該試點由數字金融 CRC (DFCRC) 運營。在試驗中,ANZ 與 Grollo Carbon Ventures (GCV) 合作,并對現有的澳大利亞碳信用單位 (ACCU) 進行了代幣化。Grollo 以近乎實時的方式購買碳信用額度。鑒于近乎即時的結算,交易對手風險很小,特別是因為無風險的 CBDC 用于支持穩定幣。

在 CBDC 實驗之外,澳新銀行曾于??一年前宣布其在以太坊上首次發行穩定幣。[2023/4/6 13:46:55]

USDD是去中心化的發行,并沒有中心化機構承擔兌換實體美元法幣的義務,其價格的穩定性是由波聯儲根據市場情況采取一系列的貨幣政策維持。USDD的價格正常是圍繞USD上下浮動,而非完全貼合USD價格。例如HKD建立與USD的聯系匯率制度,圍繞7.8的匯率設定上下浮動為7.75-7.85,上下浮動為0.65%均為正常,均不會觸發香港金管局的強制兌換保證。

因此,當1USDD價格小幅低于或高于1USD時,并不意味著USDD發生“脫鉤/Depeg”,也不意味著波聯儲要立馬采取相應貨幣政策去“回錨/Repeg”。波聯儲認為在面對市場極端行情下,USDD圍繞USD波動±3%均是可以容忍的,但是如果USDD的價格產生超過合理范圍的大幅波動,波聯儲將采取一系列強有力的貨幣政策維持USDD幣值穩定,正如過去兩周所做的。

灰度GBTC三月日均交易額升至5500萬美元,創2022年12月以來新高。:金色財經報道,據The Block Pro數據顯示,灰度的比特幣信托基金GBTC日均交易額在三月份增長了67.6%,升至5500萬美元,創下自2022年12月以來的新高。此外,三月調整后比特幣和以太坊鏈上總交易額增加了48.8%,上漲至2550億美元,其中比特幣鏈上交易額增長48.3%,以太坊鏈上交易額漲幅達到了62.7%。[2023/4/5 13:46:00]

波聯儲對于USDD采取聯系匯率制度,其幣價是允許在合理范圍內上下進行波動的,并不是嚴格貼合。

二、什么樣的用戶適合持有USDD?

既希望擁有加密貨幣完全控制權,沒有任何機構或個人能夠凍結其錢包資金,如同擁有BTC和ETH一樣;又希望其幣值穩定,沒有BTC和ETH這么大幅的波動的用戶是非常適合持有USDD。

三、為什么近期USDD發生了較大幅度的波動?

1、市場錯誤將TRX和USDD的關系等同Luna和UST的關系。

Luna和UST以雙幣銷毀鑄造方式維護UST錨定。

Luna和UST是通過雙幣銷毀鑄造的方式來錨定1美元:當UST價格大于1USD,可以通過買入并銷毀價值1USD的Luna來鑄造1個UST,賣出UST獲利;當UST價格小于1USD,可以買入并銷毀1個UST,鑄造價值1USD的Luna,賣出Luna獲利;通過套利機制實現UST錨定1USD。這依賴Luna的高流動性和高幣值,一旦UST的發行量遠超過Luna可變現的市場真實價值,該機制將無法維系UST的穩定,形成死亡螺旋。

歐洲央行管委Makhlouf:如果有必要 2023年的加息幅度將會縮小:11月27日消息,歐洲央行管委Makhlouf表示,如果需要進一步加息,歐洲央行明年可能會小幅加息。Makhlouf還表示,他對12月會議的加息幅度持開放態度。市場預計歐洲央行12月的會議上將加息50-75個基點。(財聯社)[2022/11/27 21:05:00]

這即是2022年5月9日開始發生的事情,5月9日UST脫錨前,UST總市值187億美金,Luna總市值204億美金,兩者市值接近;UST發生脫錨后,在雙幣銷毀鑄造機制下,Luna被天量鑄造,從5月9日至5月14日,Luna供應量增長至1.8萬倍,而Luna幣價跌至萬分之0.018,Luna總市值跌至3%,Luna至此完全無法支撐天量的UST價值,UST徹底脫錨。

USDD的幣值穩定依靠波聯儲的儲備資產,而非TRX幣價。

如前述,USDD的幣值穩定是由波聯儲根據市場情況采取一系列的貨幣政策維持,依靠的是波聯儲的儲備資產。只要波聯儲的儲備資產是充足的、健康的,USDD的幣值穩定就是可靠的。

波聯儲的儲備資產實時公布在TRONDAOReserve上,目前儲備資產為9.9億枚USDC,1.4億枚USDT,14040.6枚BTC與109億枚TRX,以當前價計,共22.9億美金,是USDD發行總額7.25億美金的3倍。即使極端情況下,TRX價值歸零,剩下的儲備資產,依舊有14億美金,是USDD發行量的2倍。由此可見,波聯儲的儲備資產維護USDD的幣值穩定是完全充足且流動性健康的。

幣安NFT市場7月8日開始拍賣AmazingDoge“總統”NFT:據官方消息,幣安NFT市場于北京時間7月8日上線AmazingDoge“總統”NFT,采用拍賣形式。

據悉,“總統”NFT是AmazingDoge元宇宙中高等級的稀有NFT。截至發稿時,報價已突破35000美金。[2022/7/8 2:00:59]

TRX與USDD的相互鑄造關系,只是維護USDD聯系匯率制度的一部分,并不是全部,例如香港金管局會允許部分人民幣與港幣進行互換,但是人民幣幣值與港幣并不掛鉤,實際上港幣的穩定性是由包括人民幣互換等一系列穩定措施保持的。

總結而言,TRX的幣價波動與USDD的幣值穩定并無實質性的相關關系,持有者應當對此有理性的認知,切不可被市場傳言誤導。

2、空頭借力市場錯誤認知,借入USDD拋售使其“脫錨”,通過做空TRX獲利。

獲取USDD

2022年5月20日到6月12日,做空者通過JustLend和SUN.io陸續獲取近100,000,000個USDD,轉入到交易所Poloniex,KuCoin和Huobi中。

拋售USDD

在2022年6月12到13日,主要在Kucoin上短時間內進行賠本拋售,USDD/USDT交易對交易量在2日分別為1900萬和3900萬,是之前幾日平均日均交易量300萬-400萬的6-10倍,使得USDD最低價降至0.9111美元。

匯豐銀行攜手牛津大學為員工提供金融科技培訓課程:6月13日消息,過去幾年,包括加密貨幣、區塊鏈技術在內的金融科技產業發展迅速,因此企業必須加快員工在數字技術方面的培訓與管理。2022年6月8日,匯豐銀行宣布將攜手牛津大學商學院,為來自匯豐各個業務領域的數千名員工提供金融科技培訓課程,幫助他們了解數字化與平臺、人工智能、開放銀行等領域的發展現狀,以便更好地設計數字產品和服務。[2022/6/13 4:21:40]

USDD“脫錨”引發市場恐慌。

從GoogleTrends搜索關鍵詞熱度來看,“USDD”、“USDDPeg”和“USDDDepeg”自6月13日突然飆升,市場開始恐慌USDD重蹈Luna/UST的覆轍。

高杠桿做空TRX獲利。

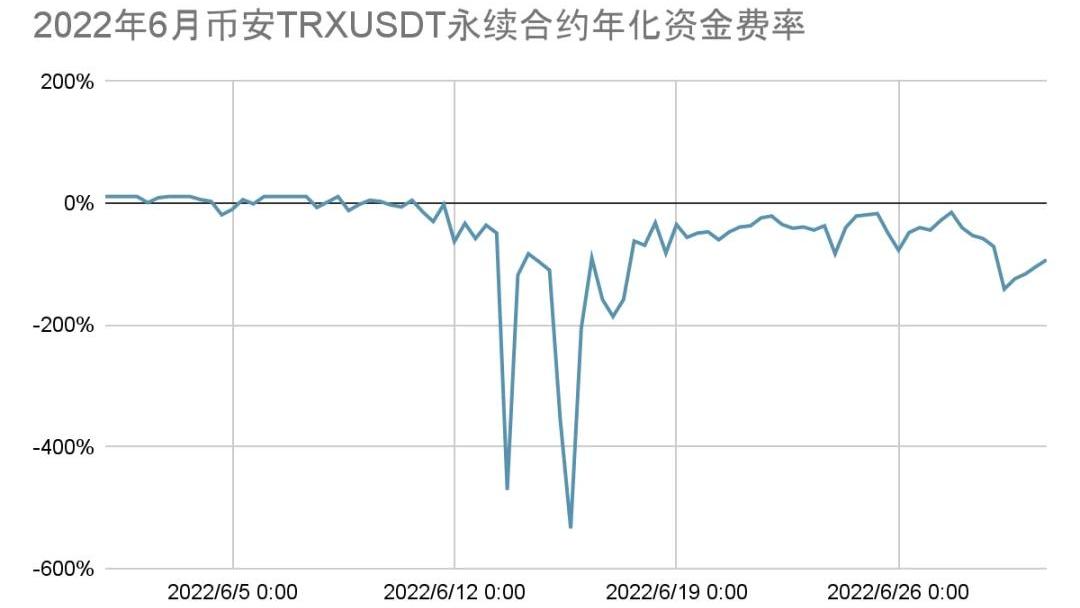

空頭利用市場的恐慌情緒,在中心化交易所高杠桿做空TRX,以幣安TRXUSDT永續合約為例,在2022年6月13日合約交易量大幅提升至16億美元,是之前一周日均交易額的10倍,做空的年化資金費率在2022年6月15日甚至達到創歷史記錄的534%。最終TRX在2022年6月15日最低跌至0.04567,相比2022年6月12日收盤價0.07605,跌幅達40%,空頭至此實現獲利了結。

3、因此,USDD在近期發生較大幅度波動,并不是USDD或者TRX本身出現了問題,而是空頭利用了市場錯誤的認知發動了對USDD和TRX的攻擊導致。USDD持有者應當對此有清楚認識。

4、做空做多行為本身屬于純市場化行為,雖然與波聯儲維護USDD幣值穩定的宗旨相違背,但是波聯儲是采取市場化的手段與方式來維護USDD幣值穩定,并不會對做空做多者進行道德指責,做多做空所取得的市場化收益也是資金在市場中獲利行為的一部分,也不必進行道德上過多的解讀。

四、波聯儲會采取哪些貨幣政策維護USDD幣值穩定?

1、貨幣政策的最終目標是為了維護USDD幣值穩定,促進波場生態發展。

如同世界上所有中央銀行一樣,波聯儲作為USDD1.0階段的中央銀行,采取貨幣政策的最終目的是為了維護USDD幣值穩定,并以此促進波場生態的發展。

而非部分人士所認為的“波聯儲采取貨幣政策是為了牟利”,這不符合波聯儲指導管理USDD的初衷,理性的投資者也不應將波聯儲的貨幣政策操作視作個人投資操作的指南。

2、貨幣政策工具一:利率設定

利率是利用價格機制調節貨幣和貸款的供需,是世界各國央行主要的貨幣政策工具之一。波聯儲同樣會與合作機構/協議設定USDD的利率,并且有權根據市場情況隨時調整利率。

目前USDD的標準利率設定為30%,尤其在新上USDD的平臺上會更高,主要是為了吸引用戶采用USDD,屬于獲客補貼的范疇。在USDD發展早期階段,該利率設定將保持相對美元法幣和USDT/USDC更高的水平,主要也是考慮到波場生態目前如同中國、越南、印度等新興經濟體,需要相對高的利率,才能吸引外資,發展本國經濟。

支付給持有者的利息是均采用USDD本幣形式,來源于波聯儲USDD的發行,并且直接打入持有者的賬戶中。USDD持有者的USDD均控制在自己的錢包中,進行Staking或者借貸時,也是進入到相應協議的智能合約中,波聯儲無權也無法掌控持有者的USDD資產,此絕非部分人士所惡意解讀的“波聯儲的高息攬儲是P2P式的資金盤游戲,你圖他的利息,他圖你的本金”。

3、貨幣政策工具二:公開市場操作

世界各國央行在金融市場上公開買入或者賣出二級市場債券。本質上是央行用基礎貨幣和二級市場債券做交換,買入的時候,投放基礎貨幣,賣出的時候,收回基礎貨幣。以此調節基礎貨幣的供應量,維護基礎貨幣的幣值穩定。

波聯儲同樣將采取類似公開市場操作,從CEX或者DEX買入或賣出USDD以及TRX/BTC/USDT/USDC等儲備資產,以實現USDD的幣值穩定。每當進行公開市場操作后,波聯儲均會及時進行市場公告,并發布在波聯儲官網及其官方推特上,以引導市場合理預期。

請注意波聯儲的公開市場操作核心目的依舊是維護USDD的幣值穩定,而非通過交易獲利。即使波聯儲通過公開市場操作獲得收益,這些收益也進入到儲備資產,服務于USDD幣值穩定和波場生態的發展。如同2022年3月中國人民銀行向中央財政上繳1萬億結存利潤。

4、貨幣政策工具三:窗口指導

在面對極端市場情況下,波聯儲還將與部分市場機構合作,采取控制USDD、TRX的借貸量,甚至關閉USDD、TRX的借貸,以防范市場的惡意做空。

5、貨幣政策工具四:TRX與USDD的相互鑄造與銷毀關系

TRX與USDD的相互鑄造與銷毀關系也是維護USDD幣值穩定的手段之一,波聯儲將根據實際鑄造情況,以去中心化的形式,開啟或關閉鑄造流程,設定鑄造錨定價格,設定單日鑄造與銷毀上限的多種手段來維護USDD幣值穩定。

6、除貨幣政策工具外,波聯儲還將積極拓展USDD的應用空間,實現幣值的良性穩定。

五、波聯儲貨幣政策的指導思想是什么?

波聯儲貨幣政策的最終目的是維護USDD幣值穩定,促進波場穩定幣生態的多元發展。波聯儲希望將自身貨幣政策工具操作對于市場的影響降到最低,讓USDD持有者能正常參與市場活動,讓加密貨幣行業獲得一個去中心化的穩定可靠的加密貨幣。

因此,波聯儲貨幣政策的指導思想是給予市場合理有限的信息,以確保對USDD幣值穩定的預期,獲得市場的信任;但也會有限披露,讓USDD的做空與做多者無法據此預測波聯儲的下一步行動,避免價格的波動與對市場產生沖擊。

正如美聯儲第十三任主席格林斯潘為了避免美聯儲的影響力太大,對市場帶來太大的沖擊,所說的名言:“如果你們認為確切地理解了我談話的含義,那么你們肯定對我的講話產生了誤解”。

一、隱私市場分析:為什么Web3.0需要隱私功能?1.區塊鏈最大的特點之一是匿名性,但匿名性不代表隱私性,用戶的交易數據、操作過程都是完全公開透明的,有心者可以通過跟蹤交易記錄判斷賬戶所屬.

1900/1/1 0:00:00北京時間8月2日,成都鏈安鏈必應-區塊鏈安全態勢感知平臺輿情監測顯示,跨鏈通訊協議Nomad遭遇攻擊,黑客獲利約1.5億美元.

1900/1/1 0:00:00據官方消息,在市場極端情況下,波場聯合儲備已增加7億枚USDC儲備來捍衛USDD掛鉤。 Do Kwon個人錢包于7月3日轉移1873萬枚USDC:7月7日消息,Terraform Labs首席執.

1900/1/1 0:00:00據最新消息,CryptoFinance宣布對機構客戶提供TRX存儲、托管、交易服務。即日起,CryptoFinance用戶可安全地交易和存儲波場生態代幣TRX.

1900/1/1 0:00:00波場USDD已震撼升級,成為全世界第一個去中心化超抵押穩定幣,據USDD官網數據,截至6月5日,USDD最新抵押率超216%,居世界第一.

1900/1/1 0:00:00KemalElMoujahid正式加入ChainlinkLabs,他此前成功擴展了全球第一的機器學習平臺。ChainlinkLabs專注為去中心化預言機開發全局標準,推動區塊鏈實現主流應用.

1900/1/1 0:00:00