BTC/HKD+0.23%

BTC/HKD+0.23% ETH/HKD+0.69%

ETH/HKD+0.69% LTC/HKD+0.71%

LTC/HKD+0.71% ADA/HKD+1.78%

ADA/HKD+1.78% SOL/HKD+1.47%

SOL/HKD+1.47% XRP/HKD+2.12%

XRP/HKD+2.12%編者按:本文來自藍狐筆記,Odaily星球日報經授權轉載。2019年是DeFi元年。MakerDAO、Synthetix、Uniswap、Compound以及Kyber等表現都不錯。其中Uniswap因為其獨特性引起了藍狐筆記的注意。Uniswap沒有發行代幣,創始團隊也沒有捕獲交易費用,它在加密世界是一個非常獨特的存在。Uniswap的2019

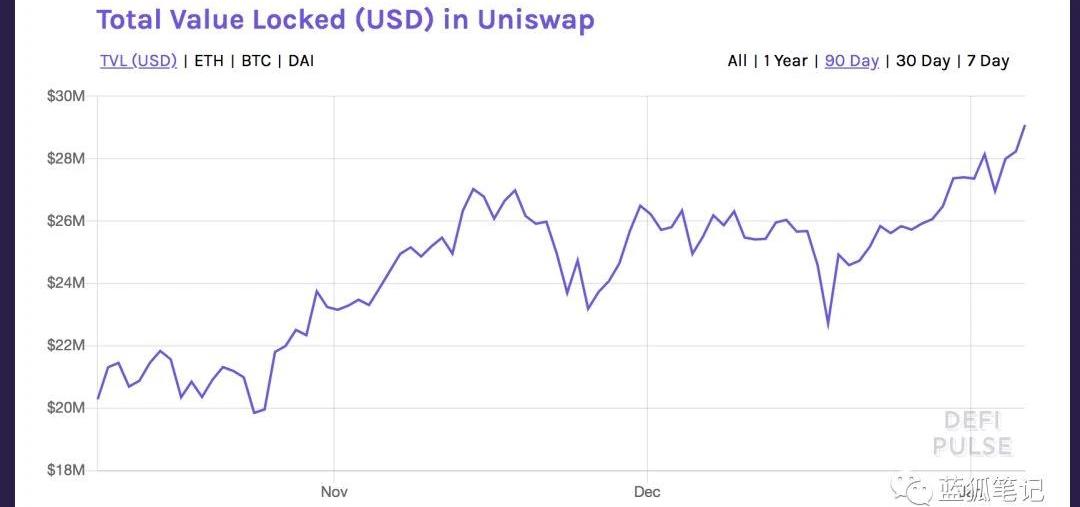

從2019年1月1日至2019年12月31日一年之間,Uniswap發展迅速,即便是基數小,也算成績斐然。鎖定總價值截止到撰稿時,Uniswap鎖定的總價值是2910萬美元,位居DeFi第五。

發展到10,000,000美元;可以處理60,000美元的交易,且僅有1%的滑點。SAI/ETH池的費用回報高達23.88%。集成集成于DEX聚合商、錢包、交易協議、穩定幣、合成資產、用途代幣、動態定價商品等。例如藍狐筆記之前提到的區塊鏈咖啡《區塊鏈咖啡:關于區塊鏈落地的探索之路》也是通過集成Uniswap實現代幣兌換的發行。性能跟PlasmaGroup合作,發布layer2的交易所,采用OptimisticRollup,可達到200tps。研發Uniswap2.0版本將在未來幾周發布細節和開源合約。從以上的數據和研發進展看,Uniswap在2019年表現亮眼,是DeFi領域值得關注的項目之一。Uniswap是做什么的?

兩家SPAC公司前CFO因挪用500萬美元投資加密貨幣及股票獲刑3年:4月28日消息,美國曼哈頓檢察官Damian Williams在一份聲明中表示,在周四的聽證會上,African Gold與Strategic Metals Acquisition Corp兩家特殊目的收購公司(SPAC)的前首席財務官Cooper Morgenthau因挪用公司500萬美元資金投資加密貨幣及meme股票被法院判處三年徒刑。(彭博社)[2023/4/28 14:32:45]

Uniswap是基于以太坊的代幣交換協議,它是去中心化的,不僅跟傳統的加密貨幣交易所不同,也跟普通的去中心化代幣交易所不同。Uniswap是一組部署到以太坊網絡的合約,所有的交易都在鏈上進行。它跟其他DEX一樣,可以自由存入代幣進行兌換,可以自由提取,沒有中心化交易所的注冊、身份驗證和提取限制等。同時,跟其他的DEX相比,它的gas利用率較高,因此gas費用更便宜;它的交易對手并不是其他交易用戶,它是跟代幣池進行交易,且有自動做市的模型來計算交易價格。Uniswap的自動做市商

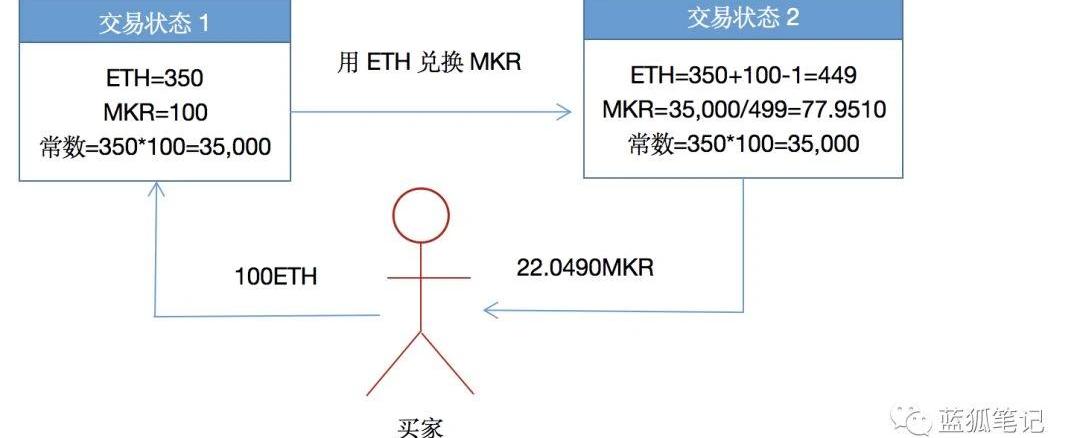

普通的交易所都會有限價訂單的概念,一般的做市商提供流動性都會設定價格,而這些在Uniswap都沒有。在Uniswap,做市商只需提供代幣資金,剩下的可以通過機制來解決。普通的交易所需要交易對手,做市商通過設置買入價和賣出價,一是為市場提供流動性,二是可以獲得交易的利差。這些設置的價格形成了限價訂單。當然這些訂單可能成交,也可能不會成交。如果交易所將所有人的訂單都集中到兩個大型的池中,交易者不會愿意,他們不希望自己的訂單跟其他人的訂單混在一起。而Uniswap要做的就是將代幣混在一起,同時做市商無須指定其希望買入和賣出的價格。Uniswap為什么會這么做?這源于Uniswap自動做市商的設計。Uniswap的特色之一就是將每個人的流動性集中到一起,然后根據算法進行做市。也就是它本質上是基于算法的自動做市服務。Uniswap會有一些預定義的規則,根據這些規則它會向用戶提供兌換代幣的報價。自動做市的規則可以有多種,Uniswap采用的是其中一種。Uniswap采用的自動做市模型是基于“ConstantProductMarketMakerModel”的變體。它有一個特點很有意思,理論上,它可以提供無限的流動性,可以有很大的訂單規模,且不用擔心流動池很小。之所以能做到,跟它的ConstantProduct自動做市模型有關。那么,什么是ConstantProduct自動做市的模型呢?讓我們假設,流動性提供商提供ETH/MKR的交易對。假設根據當前的匯率,1MKR=3.5ETH,如果你想為Uniswap提供流動性資金,你向資金池提供100MKR和350ETH的資金。那么,Uniswap會將兩個數值相乘,得出ConstantProduct:100*350=350,00。其公式是X*Y=K,其中X是ERC20代幣,Y是ETH,K是常數。Uniswap會讓K常數350,00保持不變。為了保持K不變,那么,X和Y就是此消彼長的關系。如果有人在這個合約中購買了ETH,那么MKR就會增加,因為購買者向流動性池中增加MKR,同時減少ETH。而ETH被購買者買走,從而使其在流動池中的數量減少。不過,根據買入量的不同,用戶付出的成本也不同,也就是實際價格不同。假設交易費用為入池代幣/100,我們得出如下的兌換關系:

Celcius準備就泄露內部信息對債權人提起訴訟:金色財經報道,一份法庭文件表明,破產的加密貨幣平臺 Celsius Network 打算或可能考慮對加密貨幣博主和 Celsius 債權人Tiffany Fong 泄露內部信息采取法律行動。Fong 分享的一張截圖顯示,在該公司于 2022 年 6 月中旬暫停取款后,她目前在 Celsius 上鎖定了價值約 119,000 美元的加密資產。從那以后,她一直通過 YouTube 和其他社交媒體平臺積極報道破產案。Fong 曾多次分享泄露的內部信息,她聲稱這些信息是由心懷不滿的 Celsius 前員工私下提供給她的。[2023/4/15 14:05:24]

從上表可以看出,池中MKR為100個,ETH為350個,其常數為100*500=35,000;在這種情況下,如果用ETH購入MKR,那么每次ETH買入量不同,其購買的成本也是不同的,如果往流動池中注入1ETH,用來兌換MKR,那么可以兌換0.282個MKR,成本為3.5453,購買MKR成本上漲了1.294%;如果用350ETH來兌換MKR,那么這意味著ETH流動池有696.5ETH,根據計算公式,MKR的流動池剩下50.2513個MKR,那么350ETH可以換得49.7487個ETH,而單個MKR兌換成本高達7.0353;購買MKR的成本上漲超過100%,這個滑點太大了。不過,如果池中MKR和ETH數量足夠多,則滑點會小很多。截止到藍狐筆記寫稿時,實際來看,MKR的流動性可以達到23,238個ETH,超過3,000,000美元,如果用350ETH兌換MKR,可以兌換104.8559個,價格滑點為2.88%。當然這個流動池還不夠大,如果再大一些,可能連1%的滑點都不到。這里還有一個概念需要清楚,就是每次兌換之后,會產生新的流動池,同時也會產生新的常數。原因是每次交易后產生的手續費會重新回到流動性資金池中,這樣手續費會在完成代幣價格兌換計算后重新添加到資金池,這樣常數在每次交易后稍為變大一些,這樣可以為流動性提供者提供系統性的盈利。舉個例子,按照上面數字假設,假如用戶用100ETH兌換MKR,假設1%的費率,那么,MKR的流動池是77.9510MKR,ETH的流動池為450ETH,根據規則,新的常數是77.9510*450=350,77.95,比原來的常數350,00增加了77.95。

Marathon CEO:監管機構應該鼓勵比特幣礦企使用可再生能源:金色財經報道,Marathon首席執行官Fred Thiel認為,美國監管機構應該為比特幣礦企使用可再生能源制定激勵措施,并對基于化石燃料的資源采取抑制措施。該公司今年早些時候宣布,它將礦機從蒙大拿州遷往擁有“更可持續”能源的新地點。其中一個地點位于西德克薩斯州,緊鄰一個風電場,在不活動的時候可以連接到電網。(The Block)[2022/9/19 7:04:40]

除了ETH和ERC20代幣可進行兌換之外,ERC20代幣之間也可以實現兌換,且不必存在單獨的資金池。其兌換的方法是通過ETH完成兌換,因為ETH是所有ERC20代幣的通用交易對,它可以成為不同ERC20代幣之間進行交易的媒介,例如MKR和SNX代幣之間的兌換,首先通過MKR/ETH的交易對兌換成為ETH,然后通過SNX/ETH交易對完成兌換。Uniswap的流動性提供商可以捕獲交易費用

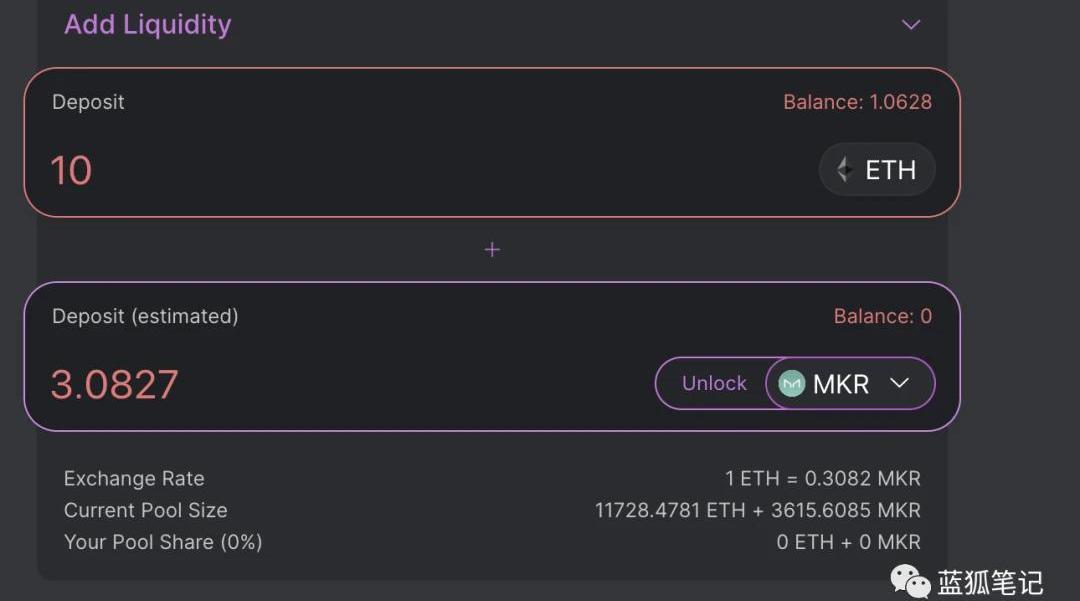

Uniswap的流動性提供者首先要設置合理x/y比率,因為這代表了交易對價格。在上述的MKR/ETH的例子中,100MKR/350ETH=0.2857。也就是說,在這個例子中,1ETH=0.2857MKR。截止到藍狐筆記寫稿時,1ETH=0.3097MKR,也就是說,假如Uniswap上,1ETH是0.2857MKR,而實際的交易所上是1ETH=0.3097MKR,那么,這里存在套利空間。相當于在Uniswap上,1個MKR可以兌換3.5個ETH,而在交易所上可以兌換3.2ETH,那么,人們在交易所上用3.2ETH買入1個MKR,然后在Uniswap賣出,獲得3.5ETH。這種套利行為,最終會導致兩者兌換比率趨于一致。流動性提供者向Uniswap池中添加流動性時,它需要提供與當前市場類似的比率,也就是說如果它提供的ETH過多,或ERC20代幣過多,都會改變資金池中的比率,那么根據其智能合約的計算,這會改變兌換價格,這會吸引套利者的套利。而這對于流動性提供者來說會產生損失。Uniswap的前端界面一般會默認比例,比如當你提供MKR/ETH的交易對時,如果你輸入10ETH,在MKR一列會自動出現3.0827(藍狐筆記截圖當時相應的兌換比率)

郭明錤:臺積電將獨家供應高通5G旗艦芯片:7月14日消息,分析師郭明錤在社交平臺表示,“我的最新調查顯示,臺積電將是高通在2023年和2024年5G旗艦芯片的獨家供應商,這對兩家公司來說,是一個超級雙贏局面。”

?按照高通的規劃,2023年與2024年將迭代幾款驍龍8、驍龍8+5G旗艦芯片。從驍龍8+Gen1芯片開始,高通開始采用臺積電工藝生產5G旗艦芯片。高通驍龍8Gen2是驍龍8Gen1的繼任者,預計將在今年11月發布,將由臺積電代工,可能依然采用4nm制程。?(財聯社)[2022/7/14 2:12:09]

假如在當前100MKR和350ETH的資金池中,你添加了10MKR和35ETH,你就向流動池增加了10%的流動性,合約會根據你在資金池中的比例,開采并向你發送“流動性代幣”。這些代幣是記錄流動性提供商的份額。假如有人向資金池添加了流動性,那么也會開采新的代幣,如果有人退出流動性,則會將該開采的代幣銷毀,這樣每位流動性提供商的相對比例保持一致。流動性提供商的收入來自于交易費用,目前是交易量的0.3%,這些交易費用會按比例分配給流動性的提供商,2019年產生的費用收益達到120萬美元。Uniswap需要手續的地方包括:1)用ETH兌換ERC20代幣,其手續費為ETH的0.3%;2)ERC20代幣兌換ETH,其手續費為ERC20代幣的0.3%;3)ERC20代幣兌換ERC20代幣,其手續費包括了兩部分:一是從ERC20代幣兌換為ETH的交易,手續費為ERC20代幣的0.3%;從將兌換來的ETH兌換為新ERC20代幣,手續費為ETH的0.3%。對于流動性提供商來說,還有一個好處是,降低了管理成本,它不用進行更多的出價或報價的訂單管理,這是一種自動做市的機制。小型的做市商也可以通過提供流動性,賺取費用,且不論收益多少,哪怕你只有1ETH和0.3個MKR也可以成為流動性提供者,當然收益大小跟貢獻的額度比例相關。此外,還需要注意的是,由于加密貨幣的波動性很大,不能保證通過費用就能賺取更多的收益。Uniswap當前適用場景

過去三小時Alameda已向FTX轉入約2.5萬枚ETH:金色財經消息,PeckShield(派盾)監測顯示,過去三小時內Alameda FTX Deposit錢包地址(0x36開頭)向FTX轉入約2.5萬枚ETH(約3000萬美元)。[2022/6/28 1:35:38]

Uniswap的這種特點適合小型的交易者,尤其適合不想設置限價訂單的小額交易者。大額的交易因為資金池的問題,可能會比較昂貴,不適合在這里交易。Uniswap還適合微交易,比如機器與機器之間的交易。Uniswap暫時不適合交易大量的訂單,目前大約60,000美元的左右sETH/ETH的交易,滑點在1%以內。流動性超過1000萬美元暫時只有sETH,超過100美元的有MKR、Dai、wETH以及Sai。此外,還有的公司使用Uniswap進行代幣發行。例如藍狐筆記上面提到的區塊鏈咖啡發行CAFE代幣,就是通過Uniswap來進行的。Uniswap與Bancor

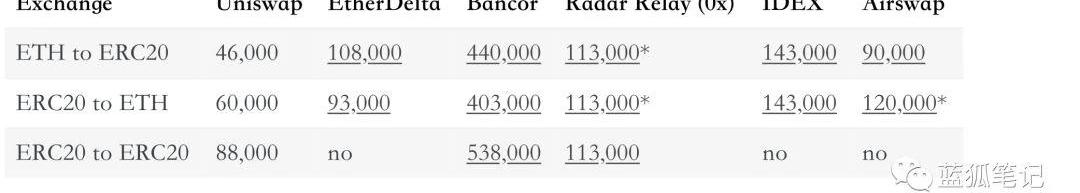

Uniswap的機制跟Bancor網絡類似,不過Uniswap不收取上幣費,且其gas利用率較高,交易成本相對較低。下圖來自于Uniswap的白皮書,其測試結果認為它的gas消耗是Bancor的十分之一,甚至比其他DEX的gas消耗更少,利用率更高。

此外,Bancor要求抵押BNT代幣來創建市場,需要填寫申請表,較為繁瑣,這些相對于Uniswap上只需提供ETH和ERC20代幣資金池和簡單創建交易合約來說,其門檻都更高。也就是說,Uniswap無須許可,摩擦更小,去中心化程度更高些。結語從流動性看,Uniswap還有很長的路要走,但不要忘了,僅僅在2019年,它的發展是驚人,從幾乎沒有什么流動性,發展到整體流動性超過2500萬美元,這是個很了不起的成績。Uniswap基于以太坊開發了去中心化的交易協議,它通過自動做市商模式,無須依賴于預言機的價格信息流,從一個實驗式的小項目發展到現在初具規模,算是站穩腳跟。它不僅為交易者提供了無須許可的代幣交易,具有簡潔的用戶體驗,同時,它還為流動性提供者提供捕獲價值的機會。最后,由于Uniswap的無須許可,它有機會成為DeFi世界的重要樂高之一,為整個DeFi領域的發展提供助力。

Tags:ETHUNIUniswapSWAPetherzeroUNII價格Uniswap WalletAnchorSwap

編者按:本文來自:OKEX投研,作者:OKEx分析師巖松,Odaily星球日報經授權轉載。 要點 ·比特幣的年收益率仍顯著優于傳統資產·歷史收益率數字對比·2019年比特幣全年走勢根據OKExB.

1900/1/1 0:00:00編者按:本文來自新華網,作者:何冬昕,Odaily星球日報經授權轉載。時光荏苒,歲月如白駒過隙,在互聯網的世界里,季節交替和時代更迭的速度似乎更讓人難以捉摸.

1900/1/1 0:00:00借區塊鏈名義進行炒作的項目每年都層出不斷,回數2019年幣圈所出現的騙局,“第一資金盤”PlusToken涉案資金超200億元;活躍最久、覆蓋國家最多的全球性龐氏騙局Onecoin網站最終于12.

1900/1/1 0:00:00編者按:本文來自蜂巢財經News,作者:JXkin,Odaily星球日報經授權轉載。成人內容DApp哈希寶貝停運,去中心化應用的生存狀態再次令人關注.

1900/1/1 0:00:00編者按:本文來自中本小蔥,作者:耀平,Odaily星球日報經授權發布。12月20日,“鏈通未來.融合發展”第二屆區塊鏈產業與企業家國際峰會在福州舉行.

1900/1/1 0:00:00編者按:本文來自鏈內參,作者:內參君,Odaily星球日報經授權轉載。今年比特幣整體表現搶眼,年中創了2019年的新高13000美元.

1900/1/1 0:00:00