BTC/HKD+1.09%

BTC/HKD+1.09% ETH/HKD+0.86%

ETH/HKD+0.86% LTC/HKD+0.08%

LTC/HKD+0.08% ADA/HKD+0.08%

ADA/HKD+0.08% SOL/HKD+1.88%

SOL/HKD+1.88% XRP/HKD-0.28%

XRP/HKD-0.28%原文標題:《數據調查:Coinbase 的上幣詛咒》

Marc Andreessen 最近有點不敢見人了。

他是在擔心事情敗露嗎?

Jack Dorsey 一直在全力曝光 VC 從山寨幣中獲利,盡管他們聲稱要推動「去中心化」。這讓我想到:Marc Andreessen 實際上在 Coinbase 的董事會中占有一席之地。與此同時,Coinbase 將他的代幣向公眾公開。這不是利益沖突嗎?

我開始想知道這些代幣的長期表現到底是什么樣的,尤其是與比特幣和以太坊相比——這些基準很難查看和計算。?

如果代幣,尤其是 VC 支持的代幣,在 Coinbase 上市后的表現一直低于比特幣/以太坊,這對我來說意味著內部人士正在等待一個大型的、以美元為基礎的交易所上市,以便他們可以出售——風險投資以犧牲散戶為代價獲利。這些內部人士包括像 a16z 這樣的風險投資公司,以及令人難以置信的是 Coinbase 自己的風險投資部門,它都有一些在 Coinbase 上的投資。Kraken、 FTX 和 Gemini 等其他交易所也都積極參與風險投資,并列出了自己的投資列表。

為什么這很重要,而不僅僅是書呆子經濟學?首先,Coinbase 就像加密貨幣的紐約證券交易所--在那里上市是一筆巨大的交易,通常會給每個參與者帶來巨大的利潤。但與紐約證券交易所或納斯達克不同的是,Coinbase 可以使用自己的流程選擇他們想要的任何資產。

其次,a16z 和 Coinbase 自己的回報特別有趣,因為 a16z 被認為是該領域的最佳投資者,并且存在潛在的利益沖突。游戲被操縱了嗎?

第三,Coinbase 去年調整了策略,從謹慎轉向盡可能多地上幣。這為他們和他們的用戶提供了更多的交易對。

所以,我開始深入研究,我發現的情況讓我吃驚:大多數代幣表現不佳,回報隨著時間的推移變得更糟,而風險投資支持的代幣表現最差。

但我發現了另一個事——在過去的幾年里,Coinbase 公布了他們考慮上架的代幣的名稱,我分析了這些代幣——發現它們的表現甚至比那些已經上架的代幣還要好,而由 VC 支持的代幣并沒有表現出同樣的表現。?

讓我們深入挖掘。?

多年來,在 Coinbase 上市交易一直是加密貨幣的圣杯——相當于華爾街的 IPO。就像首次公開募股一樣,這似乎帶來了「流量」——加密研究公司 Messari 在一份報告中記錄,平均而言,Coinbase 上市會在 5 天內導致 91% 的收益。

但我認為該分析存在兩個缺陷:

1. 這是一個極短的時間框架。如果你和我一樣相信大多數代幣的回報來自流動性不足而不是基本價值,那么上市后買家的突然涌入將帶來一種熱度,但最終隨著內部人士鎖定的結束而變成負數。

流動性不足是什么意思?基本上,許多人將大量供應固定或「鎖定」在 Defi 協議中,并有不出售的動機。項目開發商和投資者將持有大量代幣,但隨著時間的推移,供應會被釋放。

數據:1,611枚BTC從Bitfinex轉移到未知錢包:金色財經報道,據Whale Alert監測數據,1,611枚BTC(價值約27,448,220美元)從Bitfinex轉移到未知錢包。[2022/12/5 21:22:36]

2. 在絕對基礎上顯示回報是沒有意義的。如果你是對沖基金,你必須超越基準。任何加密貨幣的基準都應該是比特幣(BTC)和/或以太坊(ETH)。在我看來,以太坊是有道理的,因為這些「web3」代幣中的大多數都是建立在以太坊的愿景之上的,而不是比特幣的愿景。

例如,上面的 Coindesk 文章引用了 Filecoin 的「六倍」回報。但在 12 月 10 日 Coinbase 上市時選擇購買 Filecoin 而不是比特幣的投資者實際上相對而言表現不佳,第一個月迅速下跌(黃線)。?

注意:黃線是對比特幣的表現,綠線是美元。

他們提到的大部分回報是比特幣的上漲,而 Filecoin 實際上在此期間的表現嚴重落后于比特幣 - 55%!

在這一點上,我并不是唯一一個。大多數有加密交易經驗的人都會查看 BTC 或 ETH 的價格,而不是美元的價格來進行評估。

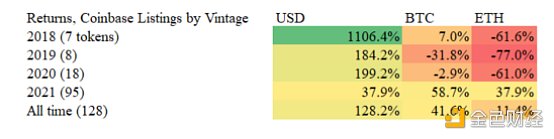

Coinbase 的掛牌交易情況如何?我從 Coinbase 獲取了 128 個列表(除去穩定幣和掛鉤幣),并按年份將列表分開。?

注意:在大多數情況下,我使用 Coinbase 官方發布的 Coinbase Pro 日期。大多數硬幣的交易通常在 2 天內開始,并且通常在同一天開始。

在我看來,結果在很大程度上證實了我的論點。Coinbase 和 VC 可能會大肆宣揚美元回報,以證明加密貨幣允許散戶投資者(「社區」)

參與這些網絡的發展。但現實表明,大部分回報在上市后很早就出現了——2021 年的幣表現不錯,但 2020 年及更早的一切都表現不佳!!這說明了什么?2021 年的回報率也低于 Messari 引用的 91% 的流行率,這表明在暴漲之后他們都失去了價值。

一旦一種代幣在 Coinbase 上存在一年,它似乎就遠遠落后于比特幣和以太坊。

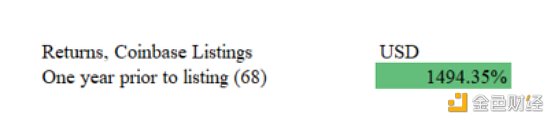

我還尋找了可以在上市前一年(128 年中的 68 年)獲得回報的代幣,以表明代幣自成立以來表現并不差:

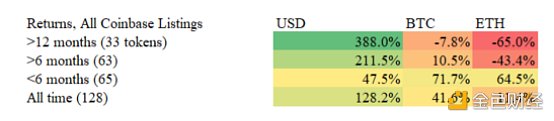

如果我們拆分去年上市的幣,我們仍然看到相同的模式:

最近六個月的幣(65 個幣)比前六個月的表現好。如果你從 63 個超過 6 個月的代幣中只取出 2 個代幣(Polygon 和 Solana),Coinbase 的回報也會變成負數(比特幣為-10.5%,以太坊為-55.0%)。

數據:OpenSea Seaport以太坊鏈上獨立用戶總量突破100萬:11月22日消息,據Dune Analytics數據顯示,基于開源NFT協議Seaport的OpenSea獨立用戶總量已突破100萬,截止目前為1,001,211個。當前OpenSea Seaport以太坊鏈上交易總量為6,744,312筆,交易總金額達到21.11億美元。此外,OpenSea Seaport Polygon鏈上獨立用戶量達到153,104個,交易總量691,204筆,交易總金額為27,009,412美元。[2022/11/22 7:55:29]

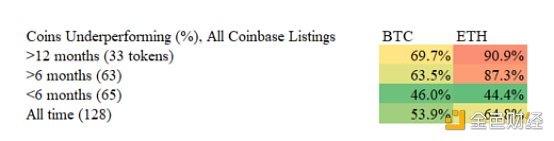

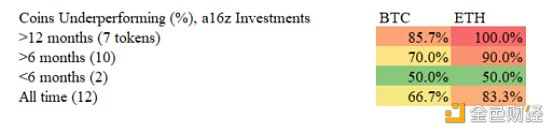

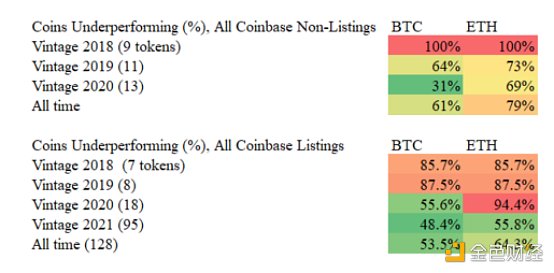

從命中率來看,在列出的所有代幣中,91% 在一年多前上市時落后于以太坊,70% 落后于比特幣。這些數字同樣會隨著您返回的越遠而變得更糟。

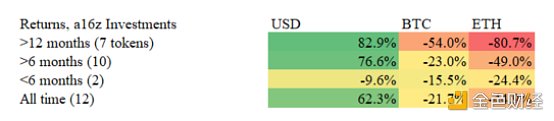

當然,如果我們在 Coinbase 上過濾 a16z 的列表,我們會得到更好的結果嗎?相反…

A16z 的回報比 Coinbase 的整體列表差得多!這對我來說是內幕交易的味道。考慮到 a16z 的訪問權限,這些應該是最好的代幣,但相反,100% 的 12 個月以上的硬幣和 90% 的 6 個月以上的硬幣都落后于以太坊:

「這是一項熱門業務,」Marc Andreessen 可能會反駁道。但:?

1) 散戶投資者沒有像風投那樣創建完整的投資組合?

2)這是公開發行,所以回報應該更像是平均回報為正的股票

3) VC 中的「命中」應該是「100 倍」回報以彌補數十次失敗,但在 a16z 的列表中,只有一個(Solana)以 BTC 計算至少翻了一番。

早在 2018 年,當我曾經以交易數字貨幣為樂時,查看像 Andreessen Horowitz 這樣的大牌投資者的市值表是避免陷入「地毯式拉動」的最佳方法 - 當硬幣突然崩盤時。我會說,它工作得很好。

然而,當我試圖在 2021 年在 Coinbase 上部署類似的策略時,我一直在虧損。我想現在我知道為什么了。

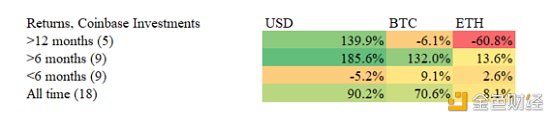

我還查看了 Coinbase Ventures 的投資。他們似乎做得更好 - 盡管舊代幣表現同樣不佳。Coinbase 的投資組合更年輕,其出色表現完全由兩種代幣推動:Polygon 和 Wrapped Luna。如果沒有這兩個,Coinbase Ventures 的 15 種其他硬幣的投資組合平均回報率為 -6.0% BTC 和 -42.6% ETH。

數據:以太坊2.0驗證者數量已超10萬:數據顯示,以太坊2.0驗證者數量已超10萬,存款合約地址已收到超320萬枚ETH(3,208,226),占ETH供應量的2.8%。[2021/2/23 17:43:34]

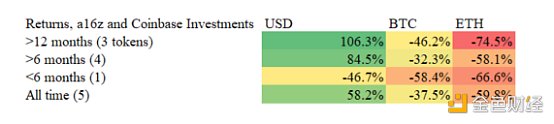

我最喜歡的角度是看 Coinbase 和 a16z 何時一起投資。這似乎是行業的寵兒(DeFi 的寵兒?),但實際上是所有分組中表現最差的!(如果你好奇,這五個是 Uniswap、Celo、Keep Network、Rally 和 Compound)。

作為美國 VC 投資者在 Coinbase 上出售也有充分的理由:(1)您不想被雙重征稅,這會導致(2)您是美國實體,不能開立在 Binance 或其他首先列出這些硬幣的交易所上的帳戶 (3) 在 Coinbase 上托管和交易更安全,因為在其他交易所你可能必須使用硬件錢包、整理跨交易所的交易等。

我還研究了為什么 Coinbase 的投資可能會跑贏大盤。我注意到的一件事是,Coinbase 列出了自己的投資但以更小的市值(見下文)。對于 18 種 Coinbase 支持的代幣中的 7 種,我查看了 Coinbase 還是 Binance(一個在監管方面往往更具侵略性的交易所),并且在七分之五的情況下,Coinbase 排名第一 - 比普通的。有人想知道 Coinbase 是否知道 Binance 上市會通過吸走回報而損害他們的利潤!

(如果您想知道 a16z 的低回報是否可以通過更大的上市市值來解釋,答案是否定的 - 他們的似乎更大只是因為 Internet Computer 以大約 $52B 的價格首次亮相,否則他們與其他人相當一致。)

僅僅這些數字并不能證明 Coinbase 或 a16z 的任何情況,他們的發言人會說。較新的加密貨幣表現得更好,因為有更好的技術! 而且這些回報對所有的交易所來說都是褪色的,不僅僅是 Coinbase。現在,在我們起訴你之前閉嘴吧。

但幸運的是,我們擁有經濟學上所謂的「自然實驗」。直到 2020 年,Coinbase 將宣布他們正在考慮將一組代幣上市。有些得到了綠燈(包括在我上面的分析中),有些沒有。

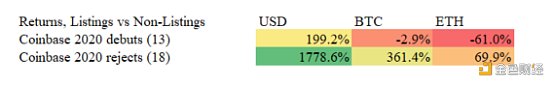

那些未上市代幣的表現如何?他們中的許多正在爆發。以美元和 BTC 為基礎,非上市幣的表現一直明顯優于上市公司幣,但表現略遜于 ETH(與我的立場一致,即 ETH 是最佳基準)。

重要的是,隨著硬幣變老,回報也會變得更糟——甚至比 Coinbase 的硬幣還要糟糕。我認為這是出于以下幾個原因:(1)Coinbase 的選擇標準可能排除了最糟糕的垃圾幣(2)未上市的時間更長,這意味著退化的時間更長。

數據:比特幣平均交易額自7月以來增長500%:自7月以來,比特幣平均交易額增長了500%。四個月前,平均每筆BTC交易價值約為25000美元,但在10月20日創下年度新高,達到151000美元/筆,增幅超過500%。(Cointelegraph)[2020/10/21]

如果我們只看 2020 年,我們有一個相當均勻的比較(17 個 Coinbase 上市與 13 個非上市),回報差異幾乎是天文數字。這不是一個贏家的產品 - 4 個非上市者對 ETH 是正面的,而 17 個實際上市者中只有 1 個是!?

這種負面影響似乎如此強烈,以至于在 2019 年和 2020 年,如果你選擇 Coinbase 未列出的內容,你擊敗 BTC 或 ETH 的幾率會顯著提高 - 2020 年,比 ETH 高出五倍(Coinbase 2020 年硬幣的 94% 表現不佳,而 Coinbase 拒絕的比例為 69%)。這強烈表明美元流動性的可用性似乎超過了 Coinbase 的「光環效應」……或者人們正在拋售。?

我的結論:「Coinbase 效應」就這么多:讓人們以美元出售硬幣似乎弊大于利。如果有的話,似乎有一個 Coinbase 詛咒。

這感覺像是對我的兩個論點的良好支持:(1)大多數代幣由于流動性不足而升值,而不是價值(因為上市和非上市都會隨著時間的推移而退化)(2)Coinbase 上的流動性導致這些代幣表現不佳,部分原因可能是內幕交易。

內幕交易?你沒有說任何關于這部分的內容....

我們已經查看了 a16z 代幣,發現它們的表現落后于 BTC、ETH 和 Coinbase 的平均上市。

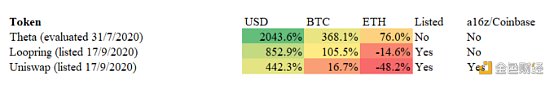

非上市代幣呢?四個硬幣的樣本要小得多,但結果非常明顯:

未上市的 a16z 代幣的回報實際上超過了比特幣,上市代幣甚至沒有接近。Arweave 有來自 a16z 和 Coinbase Ventures 的投資,但從未上市 - 并且迄今為止表現最強勁,自 Coinbase 表示正在「評估」是否上市以來整整 10 倍!

從 2020 年的「DeFi 夏季」開始,我們基本上可以用 3 個幣來講述我們的故事:?

這些硬幣都經歷了相同的「宏觀」環境。從未上市的硬幣是最好的;上市的非 VC 幣更好;而上市的、由 VC 支持的代幣是最糟糕的。

這是什么意思呢?

我看到這個的第一個想法是我自己不會購買 Coinbase 上列出的任何東西,尤其是在最初上幣熱度過了之后,并且停止信任 VC 支持的代幣。事實證明,我并沒有失去所有的交易技巧……

數據:過去一年交易所BTC儲備減少40萬枚:根據鏈上數據分析公司CryptoQuant的數據顯示,加密貨幣交易所的比特幣儲備目前降至240萬枚,相當于250億美元。相比之下,在2019年10月,交易所儲備有280萬枚比特幣,目前價值300億美元。交易所比特幣儲備不斷下降,表明散戶投資者和巨鯨可能正在囤幣。當投資者存入比特幣時,交易所的儲備會增加。通常存款或資金流入被認為是賣壓,因為交易者必須將比特幣送到交易所才能賣出。因此,當交易所流入下降時,往往意味著投資者出售比特幣的意愿正在下降。在過去的兩個月里,凈流入大體上保持在-20,000枚比特幣的水平。最近幾周,凈流入大幅下降,特別是當比特幣價格從1.03萬美元大幅反彈至1.07萬美元以上。(Cointelegraph)[2020/9/30]

合乎邏輯的推論是只購買 BTC 和 ETH,盡管這些回報也逐年下降(包括去年),盡管風險仍然遠低于這些較小的硬幣。總體而言,它們似乎比購買「web3」代幣更好。

我認為它對加密領域的一些重大辯論也具有重要意義:

與「巴拉吉」論點相反。Balaji 喜歡反復強調「web3」的主要價值主張是幫助「小家伙」:讓用戶參與價值創造(例如,在項目中擁有一些所有權)。然而,絕大多數用戶都在 Coinbase 上購買,因此表現不如比特幣。

支持「杰克」論點。Jack 的論點是,大多數代幣都由 VC 擁有,并且它們正在通過使用「web3」敘事來吸走通貨緊縮資產需求所產生的流動性,從而毀掉了比特幣。杰克有點像比特幣巨頭,所以這是自私自利的,但到目前為止,看起來他可能正在做點什么。

其他想法:Coinbase 也可能在這里放棄其品牌。他們可能需要新的資產來鼓勵交易,但其他人認為,擺脫謹慎態度的轉變可能是 Balaji 的影響——考慮到他關于「幫助」投資者的論文,這是有道理的,但他可能看錯了數據。此外,Balaji 曾經在 a16z 和 Coinbase 工作——所以沒有人能真正說出他的動機!

最后 - 我認為這兩家公司都發生了什么不正當的事情嗎?我實際上不這么認為——他們甚至可能自己都沒有看過這些數字。它們可能只是最透明的,因為很難獲得其他投資者和交易所的數據。但他們也是迄今為止影響最大的。正如本叔叔所說,擁有強大的力量……

相反,我認為這是加密貨幣激勵措施有多糟糕的一個縮影——過去必須等待十年才能獲得流動性的 VC 和私人投資者現在可以在一年內獲得它。上一次發生是 1999 年,我們知道那是如何結束的。這是一個冒險的秘訣,然后迅速傳遞給公眾。

一些對我分析產生的異議:

1)你是個無名小卒。不,我做多 BTC、ETH 和 NEAR,3 月 22 日 26 美元的 BITO 對沖近期的一些波動。

2)你是比特幣大戶。不,我為 Joe Lubin 和 ConsenSys 工作了三年。

3) 你沒有看其他交易所。鑒于 Coinbase 迄今為止在交易所上市的「流行」最大,我想流動性衰退也將是最強烈的。我還認為 a16z-Coinbase nexus 是最好的研究,因為 a16z 和 Coinbase 并列并具有最大的影響力。我也懷疑 a16z 在 Kraken 或 Gemini 有賬戶,因為他們在 Coinbase 的既得利益,所以我不會想象那里有關系。我有興趣對 Binance 進行分析,所以這可能是未來的分析。

4) 這些都不是壞的回報。上一年(基本上是 2021 年)上市幣的回報還是不錯的,美元回報都是正的。沒關系,但我會說如果這些硬幣只是因為比特幣上漲而上漲,那么當比特幣經歷糟糕的一年時會發生什么?如果你只是輸給了比特幣,那么 Coinbase 的意義何在??

5) 你在熊市期間這樣做了,所以看起來更糟。不——在我寫這篇文章之前,我在 12 月運行了原始數據(BTC 約為 5 萬美元),并且所有相同的趨勢都保持不變。

我建議的解決方案(你好,Gary Gensler)

我要問的第一個問題是這應該合法嗎?納斯達克和紐交所都有風險基金,但他們的投資必須經過 SEC 批準才能公開上市!沒有監管機構檢查每個 Coinbase 的上市。當然,也許他們有流程并真誠地行事,但如果沒有人審計它們,你會相信任何舊公司的財務報表嗎?

可以這樣想:就像谷歌投資了高盛(在這里是 Messari),然后高盛發布了關于谷歌工作的研究報告,然后谷歌進行了自己投資的 IPO。沒有人必須透露他們正在購買或出售什么。你會在這中糟糕的激勵措施中得到任何好的信息嗎?

以下是我認為更好地保護投資者和糾正其中一些不良激勵措施所必需的一些解決方案:

基金披露。對沖基金和共同基金受 13F 和 13D 監管:對于 13F,他們必須每季度披露其持有的股份,而對于 13D,只要他們獲得超過 5% 的上市公司股份即可。我的觀點是 VC 和其他加密投資者應該為加密做同樣的事情。想賣給大眾?遵守公開市場規則。否則,這對那些點擊 Coinbase 的第 10 億個 YouTube 廣告的媽媽和爸爸來說是不公平的。

有人會說 13F 和 13D 沒有多大作用,可能對不閱讀文件的小投資者沒有幫助。但我說這將允許專業投資者評估那些接受快速清算的投資者的代幣,這將允許贏得/失去聲譽。

修復認可的投資者規則——但不僅僅是放松管制。民粹主義者會說「擺脫認可的投資者規則!這阻礙了人們參與經濟增長!」我說絕對。但是你知道上市公司(你知道,「無許可」投資)也受監管和披露規則的約束嗎?這些倡導者希望在沒有公共市場規則的情況下(也是必要的)放松對 VC 的管制(必要的)。這意味著 S-1 風格的公開文件。S-1 通常會披露投資者和董事之間的關系、風險,以及重要的是管理層和主要投資者的所有權。?

我相信世界上的 Balaji 和 Ryan Selkis 會說這個想法會「扼殺」創新:與流行的觀點相反,我不相信公司會因為繁重的規則而保持更長時間的私有化(盡管它們很繁重),但是公開市場對虧損變得更加寬容,這意味著你可以以越來越大的虧損規模上市。如果您可以避免稀釋并獲得更大的退出,作為創始人或投資者,您為什么不呢?

關閉效用和治理幣漏洞。SEC 在說以太坊不是證券時意外制造了一個巨大的漏洞,因為以太坊的硬幣具有實用性。?

假設您是一家熟食店,您決定在線銷售三明治優惠券(實用程序!)。如果互聯網上的人們似乎愿意為它們買單,你為什么不發行十億三明治優惠券?當然,你的小熟食店在未來一萬年內不會賣出十億個三明治,但這不是你的問題。?

大多數 DeFi 硬幣使用「治理令牌」模型,其中一個令牌是一票。這屬于非常相似的「多少票?」灰色地帶。?

讓我們以 Celo 為例:「2018 年至 2020 年間,Celo 通過出售大約 1.2 億個 CELO 代幣籌集了超過 4650 萬美元。」此后,它表示代幣的總供應量永遠不會超過 10 億個,其中只有 6%(6000 萬)在發布時流通。從那時起,它于 9 月 3 日在 Coinbase 上市(Coinbase 和 a16z 投資),流通中的代幣約占 12%,在此后的 15 個月里,這一比例增加到今天的 37%!

這枚硬幣的價值在于它能夠「投票創建穩定幣」,因此我們當然需要十億枚。

如果公用事業/治理代幣仍然是一個公開漏洞,發行公司需要提供一個公平的估計,說明用戶在披露中實際需要多少代幣——這樣投資者就可以追究他們的責任。

看看自 2021 年 4 月發布計劃顯著加速(每月 1.2%)以來,性能如何趨于平緩:

更嚴格的(非)上市規則。Coinbase 目前沒有關于最低市值、最低股東人數或每天最低交易量的規定。這意味著 shitcoins 可以下跌,再下跌,再下跌。紐約證券交易所和納斯達克有許多這樣的規則,這就是它們在世界上享有盛譽的原因。這些還包括管理團隊可以控制多少庫存的規則。如果加密貨幣交易所由于缺乏流動性或價格下跌而不得不反復下架他們的代幣,那將損害他們的聲譽——激勵他們要求高質量。

在烏爾都語中,我們稱狗腿子為 chamcha,「勺子」——因為它們可以滿足您的需求。歸根結底,我是 Substack 上的某個人——但遺憾的是,我認為當今加密投資的現狀是,你獲得的所有「研究」都來自某人的 chamcha。?

我不知道巴拉吉或杰克是否會在十年后被證明是正確的,但這一切都支持了我所說的「查理李」(萊特幣的創始人)的論點:對比特幣等通貨緊縮資產的需求可能很大,但最大的問題是任何人都可以創造另一種類似的加密貨幣,所以它根本不是真正的通縮。

Coinbase 明年 2021 年硬幣的回報會是什么樣子?我愿意打賭同樣的模式會繼續下去,即幣價爆漲然后逐漸消失,以低于比特幣的回報。至少,我希望 Coinbase 用戶最終能看到這一點——就像你對 ETF 或共同基金一樣。隨著時間的推移,Coinbase 正在提供風險越來越高的資產,這才是正確的。

充其量,投資者和交易所是那些想要重塑金融但低估其復雜性的人。正如馬特萊文所說,很多加密貨幣只是在重復金融歷史的錯誤。最壞的情況是,有錢人與他們的朋友聯手利用泡沫,幫助他們購買價值 1 億美元的豪宅。是時候讓這些大公司和監管機構采取行動,確保每個人都可以使用相同的標準和數據了。在那之前,買家要小心。

1. 在 8 個案例中,在 Coinbase 評估之前,未上市的代幣根本沒有交易。在那種情況下,我使用了 Coingecko 上最早的市場數據。有趣的是,在尚未在任何地方交易并正在接受上市評估的 8 家中,有 5 家獲得了來自 a16z 或 Coinbase 的投資!

2. 我使用了 a16z 和 Coinbase Ventures 自己的投資清單,但在一個案例(Livepeer)中,我發現了一個外部消息來源,指出 Coinbase 進行了投資,但在他們的網站上沒有記錄(他們可能已經剝離了這個職位)。

3. 對于 Coinbase 支持與不支持的市值比較,我找不到以下項目的上市市值:Braintrust、Clover Finance、Jasmy、Kyber Network、Loom Network、Moss Carbon Credit、Voyager Token、Wrapped LUNA、Orchid-protocol。

參考:

1. 我所有的數據分析和源數據都可以在這里查看

2.Coinbase 在其博客上提供所有新列表

3.Coinbase 在其網站上列出了其投資

4.A16z 的投資組合有兩個列表:crypto 和 all。

5.Messari 也有 Coinbase 和 a16z 投資組合,但我交叉引用以確保準確性

6. 所有價格來自 Coingecko.com。基于 2022 年 1 月 9 日的回報。?

原文作者:Fais khan

Tags:COICOINOININBMaincoinstdcoinWorldcoindatashieldcoinbank

?Facebook和蘋果的元宇宙之爭還在繼續。蘋果不僅不提“元宇宙”概念,還挖來專門負責Meta AR領域的公關高管。如果說扎克伯格是“元宇宙第一人”,那庫克就是“反元宇宙第一人”.

1900/1/1 0:00:00“選擇通過數字人民幣支付,太方便了,只要2秒,就可以輕松結賬!”在北京宣武門附近一家多點便利店購物的楊女士告訴記者.

1900/1/1 0:00:00以太坊虛擬機(EVM) 中的許多資源都具有以下屬性:它們對突增容量(即我們可以為一個或幾個區塊能夠處理的容量多少)和持續容量(即我們可以長時間擁有的容量多少)有非常不同的限制.

1900/1/1 0:00:00作為近一段時間“最靚的仔”,元宇宙觸及的領域正越來越廣。游戲、視頻、教育、服飾甚至釀酒……眾多行業急速跟進,頗為熱鬧。 萬物皆可元宇宙? 各行各業似乎皆可元宇宙。互聯網巨頭自不必說.

1900/1/1 0:00:00原標題:《My first impressions of web3》盡管我認為自己是一名密碼學家,但我并沒有發現自己特別喜歡“Crypto”.

1900/1/1 0:00:00本文由公號"老雅痞"(laoyapicom)授權轉載 在90年代,Blockbuster是美國視頻和游戲租賃的一個巨無霸.

1900/1/1 0:00:00