BTC/HKD+0.65%

BTC/HKD+0.65% ETH/HKD+0.08%

ETH/HKD+0.08% LTC/HKD-0.85%

LTC/HKD-0.85% ADA/HKD-0.07%

ADA/HKD-0.07% SOL/HKD+2.57%

SOL/HKD+2.57% XRP/HKD-0.17%

XRP/HKD-0.17%編者按:本文來自加密谷Live,作者:Howard,Odaily星球日報經授權轉載。突如其來的一場新冠肺炎疫情打亂了大部分人的工作與生活節奏,我們似乎一下子從快車道進入冰河時期,其實,進入2020以來,這種黑天鵝事件已經已不是第一次出現,從伊美危機到英國脫歐再到2019-nCoV的爆發與蔓延,全球經濟正處于一個巨大的不確定性的陰影下,正如,塔勒布在他的《黑天鵝》中提到:我們的世界是由極端、未知和非常不可能發生的事物所主導,我們的環境比我們意識到的更為復雜。其實,每次黑天鵝事件都是一次社會秩序重建及財富分配的機會。我們有必要正視這種黑天鵝事件所帶來的沖擊,這里面有“危”也有“機”,機會在于那些有生命力、反脆弱的新興事物。BTC從誕生以來,它曾被媒體宣布死亡有363次,每一次的價格下跌,就會傳出BTC死亡的消息。然而......在某種角度上BTC或許擁有非常好的反脆弱性可以應對不確定性。進入2020一個新的十年,對于BTC這種另類新興資產的基本面分析或許對我們有所幫助。"歷史和社會不是緩慢爬行的,而是在一步步地跳躍。他們從一個斷層躍上另一個斷層,期間極少有波折。"

BTC與危機

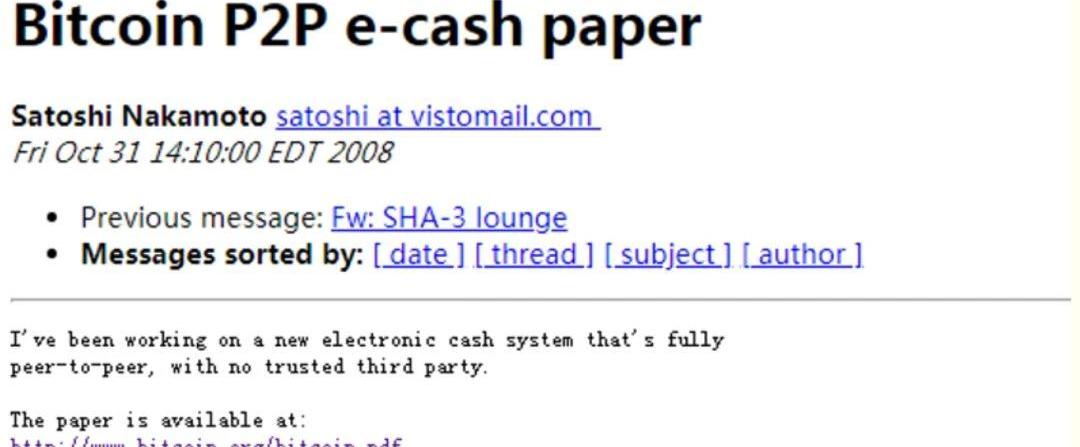

BTC的誕生于2008年,正如大家所了解的那樣,2008年,美國發生了次貸危機的黑天鵝事件,并繼而引發了一場殃及全球的金融危機,全球金融市場陷入了一場恐慌,股市踐踏式崩盤,老牌的投行雷曼也宣布破產。2008年10月,中本聰發表了著名的BTC白皮書《Bitcoin,APeer-to-PeerElectronicPaymentSystem》,2009年1月3日,經中本聰對其提出的BTC理論系統的實際運行,即所謂的“挖掘”過程,第一個BTC的區塊橫空出世,其中包含50枚BTC。

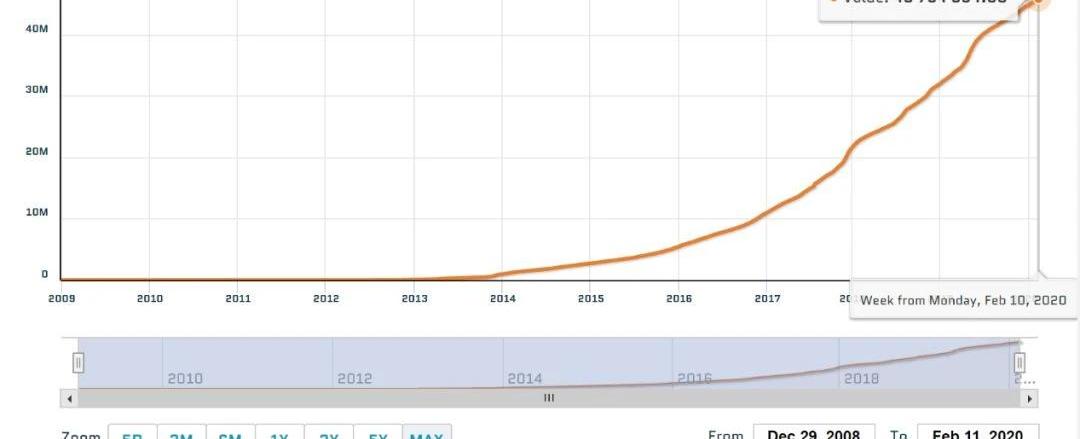

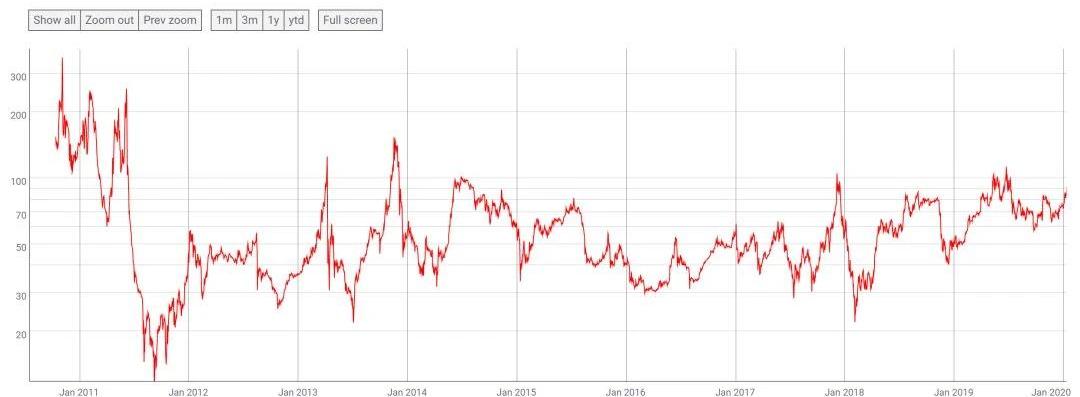

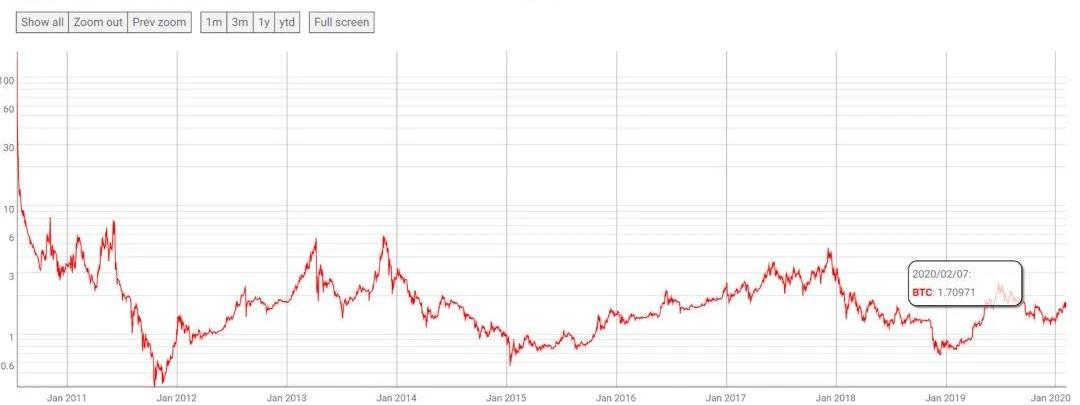

世界金融危機和BTC誕生在時間上的巧合,并不意味著兩者存在直接相關性。但是,在世界金融危機和BTC誕生這兩個孤立事件背后,卻有著強烈的歷史邏輯關系。BTC并不是次貸危機的產物,中本聰其實從2007年就開始設計BTC的代碼,并最終在次貸危機爆發的2008年,正式推出這一具有極客精神的自由貨幣的社會實驗。我們可以看到,在危機之下,各國政府應對此次金融危機的基本手段大體是貨幣供給的量化寬松政策,擴大政府投資并強化對經濟的影響力,其結果是推動了全球范圍內新一輪的通貨膨脹。恰恰是BTC提供了克服法幣先天缺陷的一種嶄新思路和選擇,BTC的數字化、無需許可、稀缺性、去中心化特性吸引了越老越多的大眾,不僅是BTC用戶數或者BTC活躍交易地址都呈穩健的增長趨勢。BTC的錢包用戶

Zodia Custody將與Blockdaemon合作向機構提供加密質押服務:6月6日消息,渣打銀行子公司、加密貨幣托管機構 Zodia Custody 將通過與基礎設施提供商 Blockdaemon 合作向機構客戶提供加密質押服務。[2023/6/6 21:19:04]

BTC的活躍交易地址數

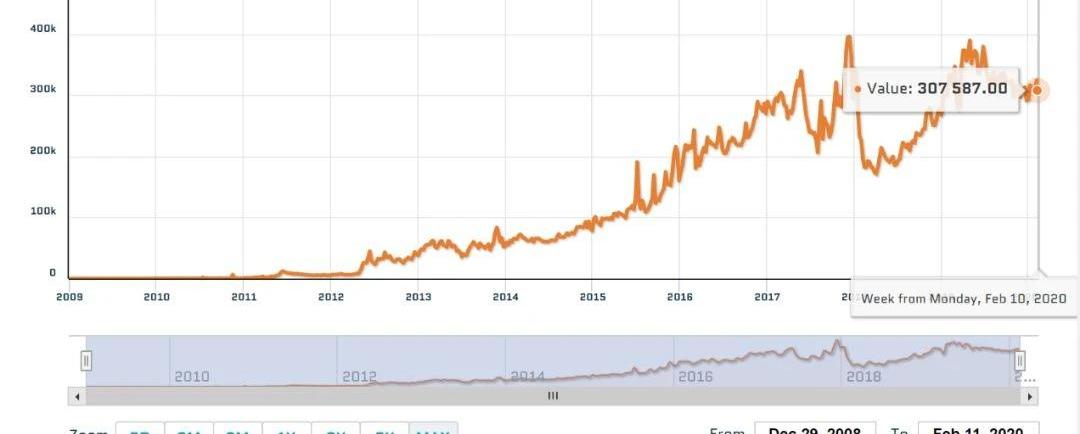

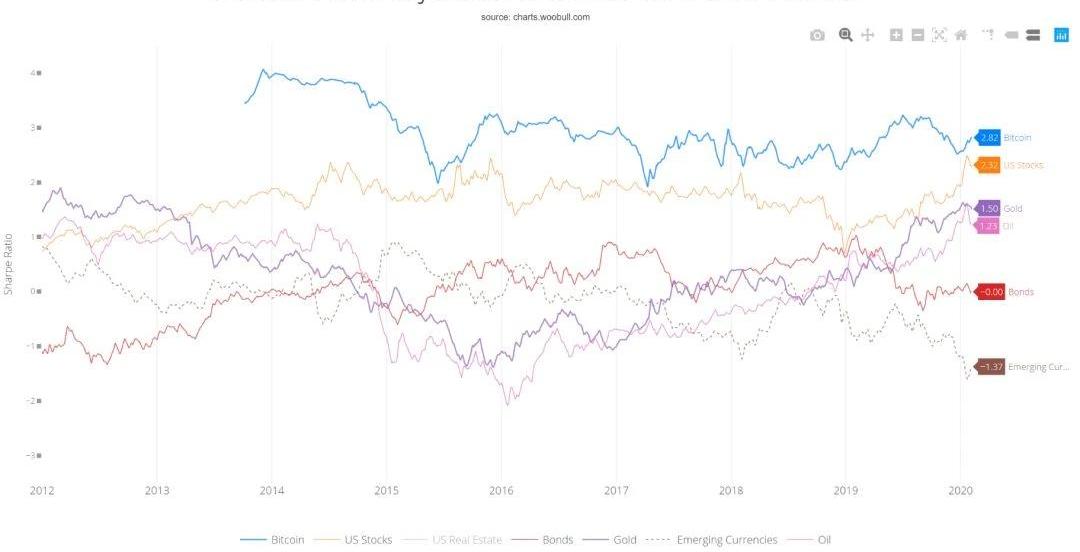

以下,我們可以著重從BTC的7個相關指標來具體分析其基本面。SharpeRatio

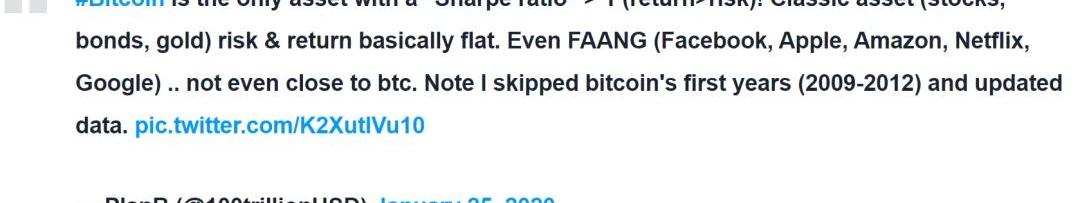

經過十年的發展,BTC從默默無聞的極客游戲發展成為一個近2000億美金市值的資產,早已走入主流機構視野,成為一個不可忽視的另類資產配置品類。在衡量資產也叫報酬與波動性比率時,Sharpe比率是一個最常用的投資組合管理度量標準。Sharpe比率=/投資組合標準差。如果我們對自2012年以來的相關資產的回報進行比較分析可以看出,BTC的Sharpe比率是一路領先于其他資產,不僅一直超越十年長牛的美國股市,更是遠超房地產、黃金、石油、債券及新興市場貨幣等。目前BTC的Sharpe比率達到2.82,是一個比較健康的水平。

正如大家所了解的,BTC一直視為“數字黃金”,在過去10年里,BTC作為數字黃金的價值大幅上升。黃金和BTC都是規避法定貨幣貶值的安全港,而BTC擁有數字化的技術優勢,在數字時代,成為一種可以與黃金相抗衡的價值儲存手段。

分析師PlanB(@100trillionUSD)在今年1月25日的研究顯示,BTC的收益風險比也要超越互聯網巨頭FAANG。

受硅谷銀行、Silvergate事件影響,Signature Bank股價周五一度下跌32%:3月11日消息,受硅谷銀行以及同行Silvergate事件的影響,Signature Bank股價周五下跌32%,在銀行股連續第二天遭拋售之際一度停牌。

與Silvergate類似,Signature同樣也是加密貨幣行業的主要銀行之一,最近其股價下跌了10%。不過Signature曾表示,它對加密貨幣的敞口很小。(CNBC)[2023/3/11 12:55:09]

2020以來,我們正處于一個動蕩的世界中,都希望找到一個估值低、風險和回報不對稱的資產,而BTC作為一種對沖現實風險的工具或是一個好的選擇。來自美國的資產管理巨頭Fidelity富達投資去年5月份就指出,22%的機構投資者已經進場,而近一半的投資者已經考慮增加BTC的投資。S2FModel

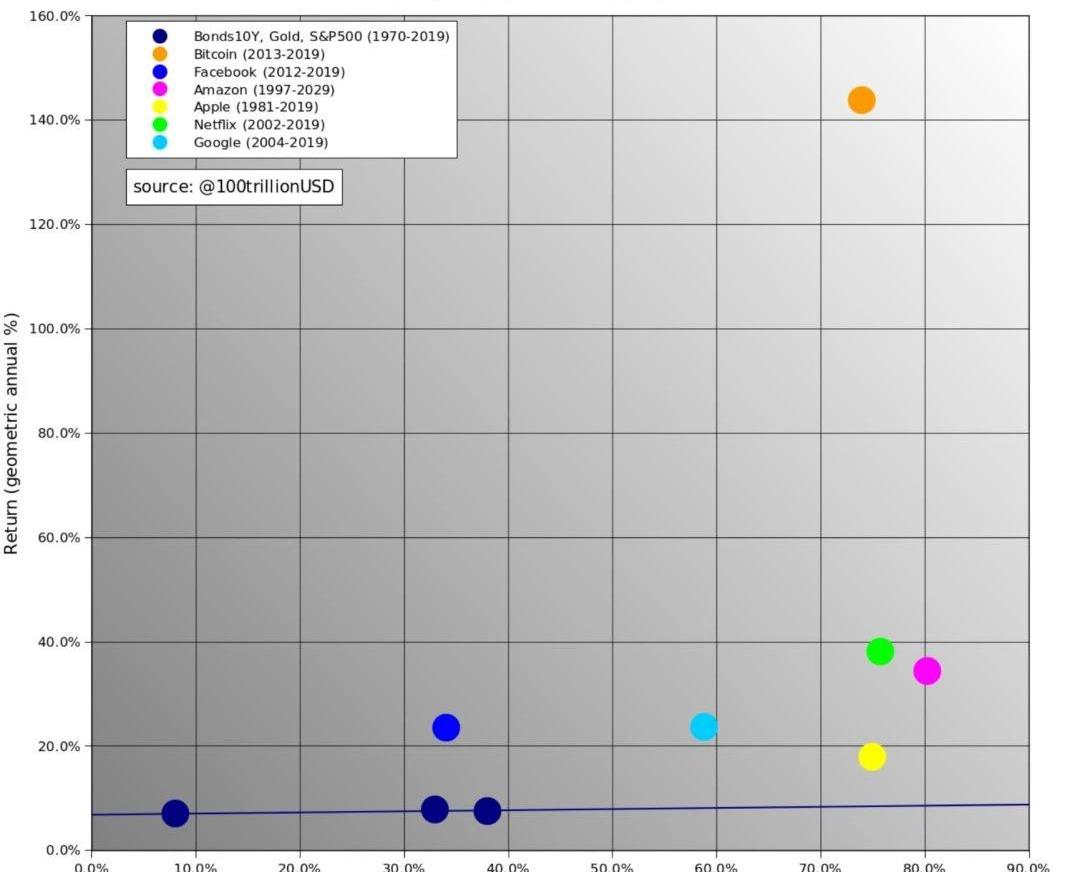

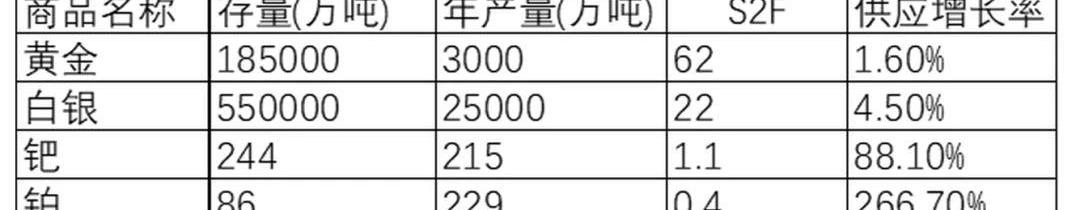

稀缺性是衡量資產價值的一個屬性,在供給與需求的經濟學機制下,一般來說,商品越稀缺,價格越高。BTC是世界上第一個稀缺的數字商品,同時,可以通過互聯網、無線電、短消息甚至衛星進行傳輸。S2F模型是一個很好量化分析模型。S2FModel:StocktoFlow年供應增長率的倒數,源自商品市場用于衡量資產稀缺性,或有“硬度”的指標,經濟學家SaifedeanAmmous在《TheBitcoinStandard》一書中,將原本用于商品市場分析的S2F用到了BTC上。S2F為分析BTC的價格趨勢提供了一種簡單的量化框架:這是一種具有很強解釋效力的指標,讓BTC與黃金及其近親具有可比性。圖:幾種貴金屬的S2F指標

最新BTC的S2F大約為27左右,2020年5月減半后約為56,幾乎接近于黃金的硬度。2024減半后,BTC的硬度將達到110,全面超越黃金,成為最“硬”最稀缺的資產。

Coinbase客戶拒絕提供賬戶信息并指控其損害用戶利益:金色財經報道,Coinbase的客戶拒絕提供他們的賬戶信息,繼續起訴該公司未經授權的加密貨幣轉賬。它還指責Coinbase在經濟上傷害用戶,將他們的賬戶永久或暫時封鎖,并在其交易平臺上列出證券,沒有遵守聯邦法規。

聯邦法院最近提交了一項動議,要求原告交出所要求的信息,以換取保護令。[2022/12/29 22:14:47]

分析師PlanB(@100trillionUSD)在他的”ModelingBitcoin'sValuewithScarcity”文章里對此進行了擴展,他發現了BTC市值與S2F有著很強的關聯性,并以此預測未來BTC價格,BTC是一個“超級硬”的資產。在他的模型里,BTC價格與S2F值之間存在一個復雜的冪律關系,一種冪律函數,2009年10月到2019年2月間的月度數據,BTCprice=0.4*S2F^3,如果用年度數據,BTCprice=0.18*S2F^3.3。

按照月度公式計算,以減半后S2F的55的值來計算,減半后的價格應該在66,550左右,按照年度公式計算來看,減半后的價格更高,可以達到99,648。但正如前圖所示,實際價格和理論值總會有偏差,但這些偏差也基本上是處在一個可以接受的范圍之內。NVTRatio

傳統股票市場,PE市盈率是一個衡量公司業績及估值高低的很好的指標,PE=股價/每股收益EPS,高市盈率一般意味著估值過高或者有較高業績增長潛力。然而在加密世界里,每個項目通常并不帶來真正的收益或利潤,PE指標無法適應于加密項目的估值,WillyWoo提出了NVT概念,流經網絡的資金作為替代指標反應網絡的價值。NVT=市值MarketCap/日交易金額。

安全團隊:某MEV機器人被利用,損失約187.75WETH:10月14日消息,BlockSec監測顯示,MEV機器人(0x00000.....be0d72)被利用,損失約為187.75WETH。其中攻擊者用Flashloan借了1WETH并發送給機器人,隨后機器人將WETH換成USDC并發送到攻擊者的合約,攻擊者將USDC換成WETH并提現。[2022/10/14 14:27:39]

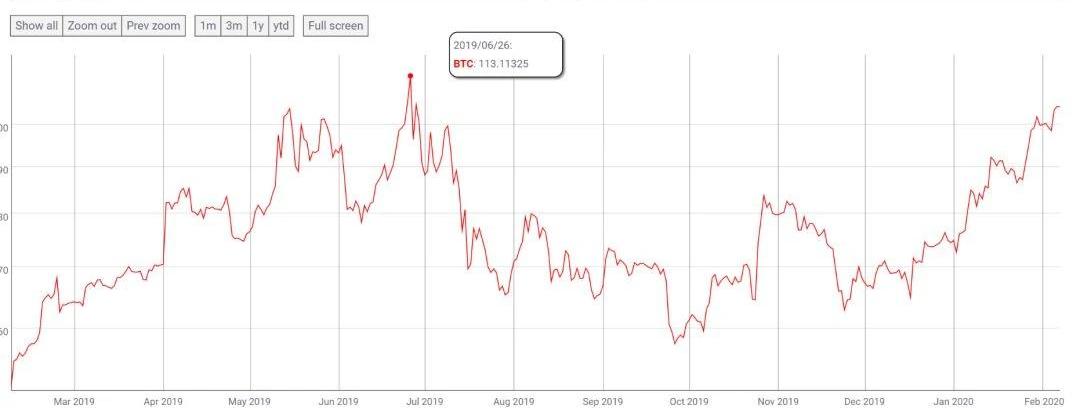

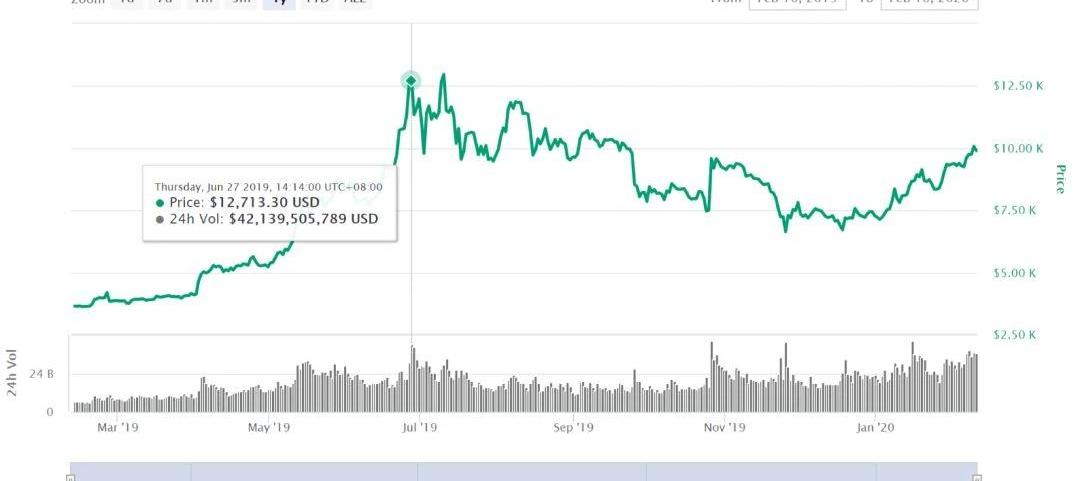

一般來說,對于NVT的解讀有以下幾個方面:高NVT比率可以表明高投機價值。我們看到在BTC早期2009-2011,NVT都在100以上,說明這時候投資勝率很高。使用NVT比率可以檢測泡沫。但在事實發生之前預測泡沫是相當難的,因為價格暴漲并不一定意味著資產處于泡沫之中。我們只能在市場重新評估新估值的高峰后確定這一點,我們看看價格是否盤整或崩潰。譬如當我們看到2017年12月份BTC價格也達到了ATH2萬美金,NVT的指標達到了105,接下來,市場開始調整,泡沫被擊破,NVT指標開始大幅下降,至2018年大熊市里NVT指標已經被修正到最低點22。再譬如2019年6月26日BTC價格接近到年度新高12,713美金時,NVT指標達到了113,顯示市場進入了估值過快增長的階段,此后,市場出現了一個修復的過程,價格及NVT逐漸走低到最低點57。

截止今日,NVT的指標顯示104,這也是近期的一個階段高點,市場出現一種“超買”的狀態,有點過熱,后期有可能回調。MVRVRatio

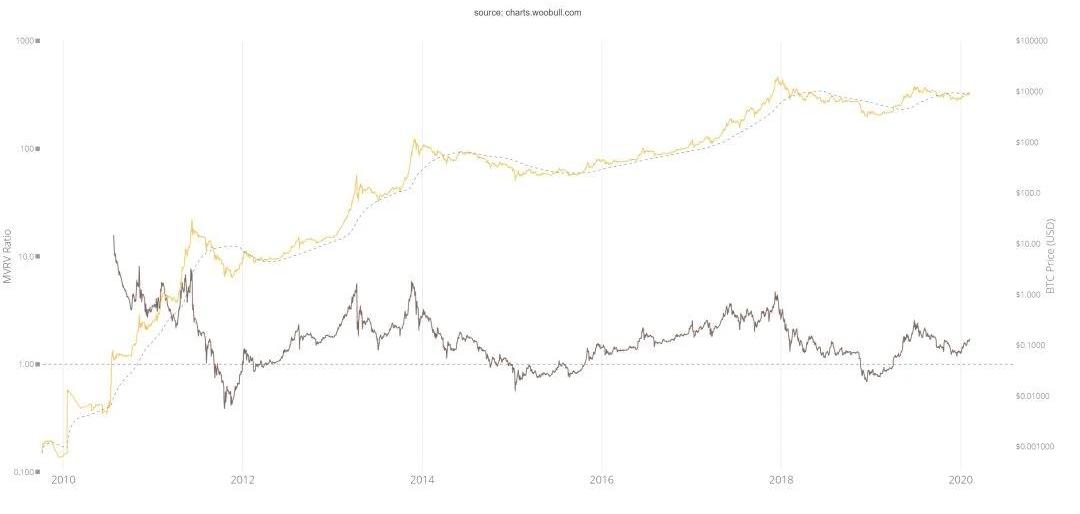

2018年,CastleIslandVentures的NicCarter,他也是Coinmetrics的創始人,與Blockchain.info的AntoineLeCalvez共同努力提出了MVRV指標:市場價值,交易所價格和所流通coin數量的價值,即流通市值。實現價值,根據最后一筆UTXO交易匯總次移動時的市場價格計算已流通coin的總價值。MVRV=MV/RV,數值較低時,一般表明市場參與者獲利很少或基本沒有利潤,MVRV數值較高一般表明資產持有人獲利豐厚。在2019年6月26日,BTC的MVRV值達到了2.57,此后進入下降通道,直到2019年12月17日,MVRV值降到1.18,再開始緩慢復蘇。

Unity CEO:網站將在 2030 年之前轉變為元宇宙目的地:金色財經報道,實時 3D 引擎提供商Unity 的首席執行官 John Riccitiello 預測,互聯網將在未來幾年成為元宇宙的一部分。這位高管預測,大多數網站將成為虛擬世界的目的地,這一變化將在 2030 年完成。然而,根據 Riccitiello 的說法,遺留網站當時仍然存在。

根據預測,在網絡目的地中,基本上將有三種。首先,將完全集成元宇宙的站點,被確定為“您可以居住和居住的地方”。第二種將現實世界的位置與擴展功能相結合,而另一類站點將只是“當今世界上的一點點”,對其進行增強。

這些元宇宙體驗將能夠通過足夠的硬件充分享受,但也必須適應其他功能較弱的硬件,如 PC 和手機。(news.bitcoin)[2022/6/9 4:12:02]

一般來說,BTC的MVRV值低于1.5時意味著估值較低,大于3.5時意味著估值較高。從歷史上看,BTC的MVRV值曾經有三次低于1,這也意味著歷史大底,分別是2011年底,2015年初,2019年初。這三次歷史大底后,BTC都開啟了上漲的周期。

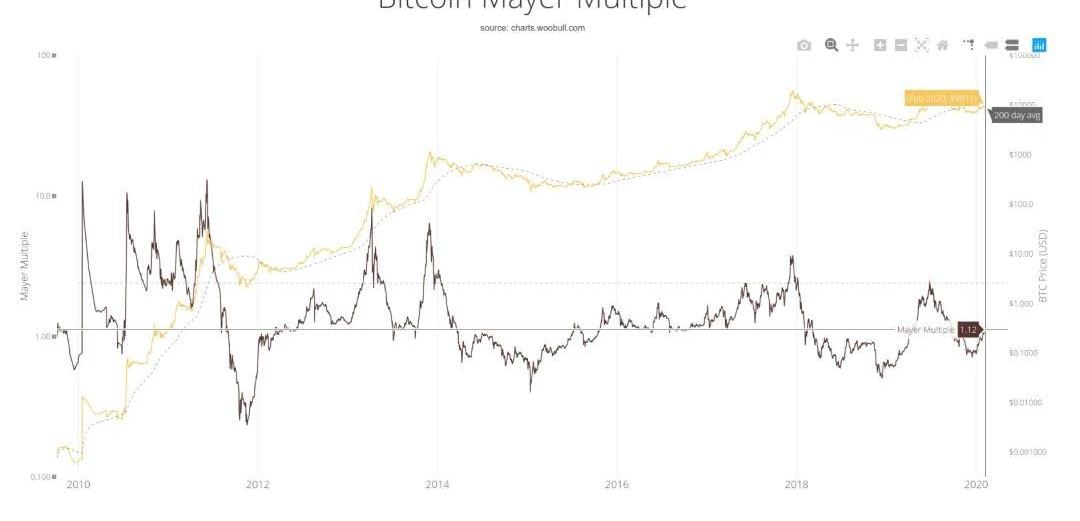

目前BTC的MVRV值處于1.71一個中位數,長期來看,后市仍有一定增長空間。MayerMultilier

MayerMultiplier(Mayer倍數)由著名的投資者和播客主持人TraceMayer創建,Mayer倍數被定義為“當前BTC價格在200天移動平均值上的倍數”。相當于給出了一個相對于時間和過去交易價格的比率。Mayer倍數=BTC市場價格/200天市值。使用Mayer倍數時,有兩個關鍵的具體值是1和2.4。倍數為1的意義很簡單:任何超過1的值都意味著BTC的價格已經上漲到200天的最低水平,任何低于1的值都意味著價格已經下跌到最低水平。其次,歷史上,任何高于2.4閾值的倍數都表明投機泡沫的開始:譬如2017年12月份BTC達到歷史價位最高點時,Mayer倍數也達到了畸高的3.65,在2019年6月底,BTC也達到年度高點時,Mayer倍數也達到了2.48。通過基于歷史數據的模擬,Mayer推斷,當Mayer倍數低于2.4時,可以通過囤積BTC獲得最佳長期投資收益。

目前,Mayer倍數是1.12,長期來看,仍處于一個較為健康的上漲通道。BTCDifficultyRibbon

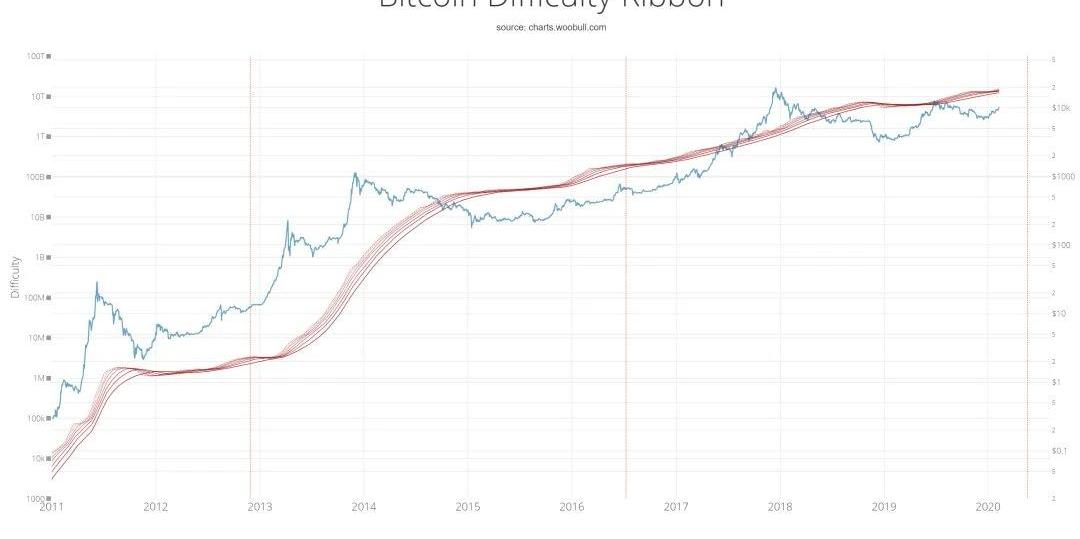

BitcoinDifficultyRibbon指的是BTC網絡的挖礦難度帶指數,由VinnyLingham首先提出,Vinny也是Civic項目的創始人,其在2014年4月他發表了一篇關于《FindingEquilibrium:SearchingforthetruevalueofaBitcoin》的文章,具體闡述這一理論:難度帶由BTC網絡難度的簡單移動平均線組成,顯示了礦工拋壓的對BTC價格走勢的影響。一般來說,隨著新幣被挖出來,礦工出售一部分挖到的代幣來支付生產成本諸如電費等,該行為會造成價格下跌的壓力。實力最差的礦工為了維持礦機的運行,要拋售的代幣更多。當賣光全部代幣仍然不足以支付挖礦成本時,大部分礦工已經處于關機狀態,哈希能力和網絡難度就會降低。當整個網絡難度帶的攀升斜率降低并重疊時,只有強勢的礦工才能繼續與挖礦。這些實力強大的礦工,只需要出售較少比例的BTC即可維持運營,從而會減少市場BTC拋壓,為價格上漲提供更多空間。

根據該指數,挖礦難度帶收縮甚至重疊的區域將是BTC的最佳建倉時機,即發生礦難時,絕大部分礦工已經停機,時間進入了礦難末期/熊市尾期,幣價可能會出現觸底反彈。2019年到現在這段時間,挖礦難度帶一直為負,或寓意著囤幣和入場更為合適。Fear&GreedIndex

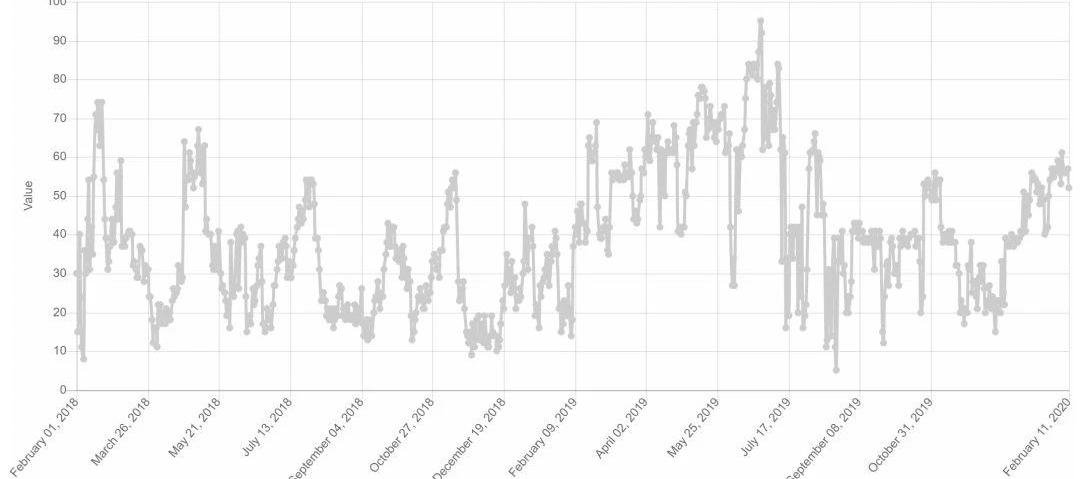

BTC市場是個情緒市。當市場上漲時,人們趨于貪婪,這導致了FOMO。同時,當市場大幅下跌時,人們又開始趨于恐懼,并繼續導致拋售。這個恐懼&貪婪指數區間為0-100。0表示“極度恐懼”,而100表示“極度貪婪”。

0-30,極度恐懼-恐懼,可能表明投資者過于擔心,但那也可能是一個比較好的投資入場的機會。70-100,當投資者變得過于貪婪時,這意味著投資者已經FOMO,市場已經瘋狂,但這或許進入該調整的時間,投資者可以考慮暫時離場。例如,2019年6月26日,這個指數達到了階段高點94。隨后,我們看到了市場開始了下調。根據這個指數對BTC的價格點位不能給出意見,但可以幫助我們對BTC進行一個市場基本情緒的衡量。目前這個指數是52,市場已經回暖,但還未到瘋狂。HalvingEffect

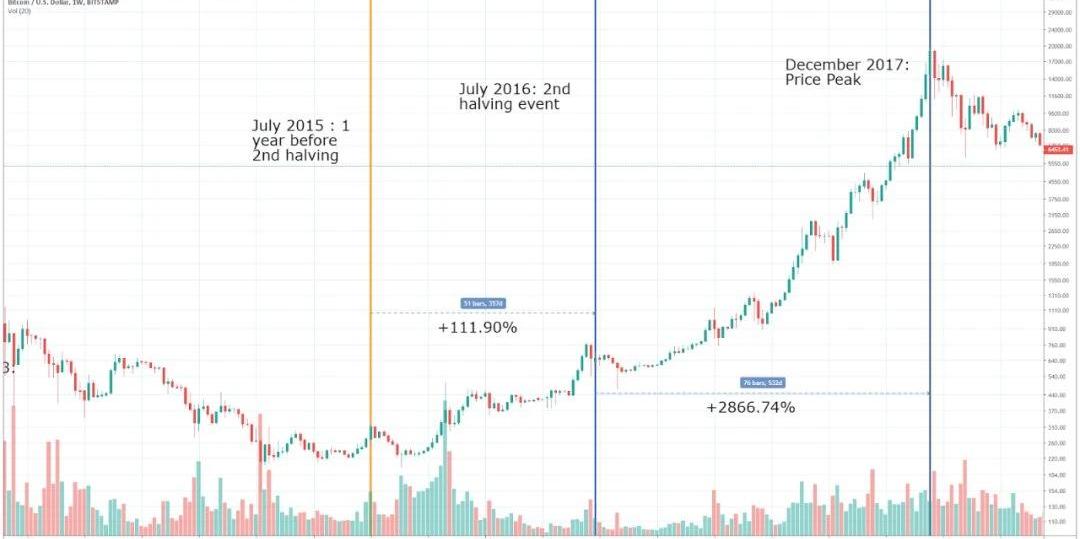

回顧完這些基本面量化指標后,我們還有必要揭開BTC在2020年最大的懸念-第三次每四年一次的減半了,我們可以回顧前兩次減半時間的價格走勢。第一次減半發生在2012年11月份,BTC的每日產量從每天約7,200BTC降低到每天約3,600BTC。BTC在減半前獲得341.9%的漲幅,減半后獲得7976.44%的漲幅,并在2013年11月下旬達到了1,000美元左右的階段頂點。

第二個減半發生在2016年7月,使BTC的每日產量從約3600BTC降至目前的約每天1800BTC。減半前BTC獲得111.9%的漲幅,減半后獲得2866.74%的漲幅,并在2017年12月份收得近2萬美元的歷史最高點。

第三次減半預計發生在2020年5月7日左右,BTC每日產量再次減半為900個。截止到今日,以減半前的2019年5月開始計算,BTC已收獲80.63%的漲幅,從現在到減半前的2個半月BTC還能獲得多少漲幅?減半后能獲得多少漲幅?我們無法精確預測,但很顯然,以目前走勢來看,前兩次的減半效應在這次減半事件上依然有顯著體現。

結語我們注意到,經歷過幾輪牛熊周期的洗禮,BTC的交易應用及用戶正在蓬勃增長,BTC作為一個新興另類資產類別越來越體現其價值屬性。本文在BTC的基本面分析的核心框架中主要精選了7個比率或指標。其中前兩個比率-Sharpe比率及S2F指數,主要用于對BTC整體資產的評估,傾向于更為長期價值投資的方向決策。而后5個指標更側重于動態及中短期投資方向決策,最后,我們也考量了BTC在每次產量減半中的價格走勢及對未來第三次的減半或有所預示。截止本文成文之日,BTC價格經過幾個關鍵的阻力水平強勁上漲,已經穩穩跨過一萬美元的整數關口,這顯示著一個冬天的結束,一輪新的牛市周期的開啟。在這個不斷循環的周期過程中,重要的是使用基于基本面分析的相關指標作為對周期時間最敏感的指標,從而可以幫助我們做出更明智的投資決策。

在我以往的文章中,對長線投資我首選就是比特幣和以太坊。比特幣是因為它是整個區塊鏈行業的一種象征或者信仰,它的共識是無可比擬的;以太坊是因為它代表了整個區塊鏈技術的發展方向和未來.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:EOS創始人BM,發表于Medium,譯者:kyle,星球日報經授權發布。在比較區塊鏈技術時,我們并不需要花費很多時間就可以發現這種技術中存在部落主義.

1900/1/1 0:00:00在昨天的文章中,我談到本輪行情和2017年那次相比有一個很大的不同,就是到目前為止,我們還沒有發現本次有類似2017年ICO那樣的事件發生.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:王佳健,星球日報經授權發布。這兩天,以太坊抗Asic挖礦的新聞火了,礦機廠商看到都急了,礦工們也很關注.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,編譯:Wendy,星球日報經授權發布。過去幾周,比特幣價格大幅上漲——自年初以來,比特幣價格上漲了40%,令人瞠目結舌.

1900/1/1 0:00:00編者按:本文來自蜂巢財經News,作者:凱爾,Odaily星球日報經授權轉載。許奇從沒將DEX當做他交易的主戰場,盡管他已經“入坑”兩年多了.

1900/1/1 0:00:00