BTC/HKD+0.72%

BTC/HKD+0.72% ETH/HKD+0.22%

ETH/HKD+0.22% LTC/HKD+1.09%

LTC/HKD+1.09% ADA/HKD-0.59%

ADA/HKD-0.59% SOL/HKD+1.91%

SOL/HKD+1.91% XRP/HKD-0.28%

XRP/HKD-0.28%編者按:本文來自鏈聞ChainNews,撰文:潘致雄,鏈聞研究總監,星球日報經授權發布。沒錯,在你的有生之年,幸運地在剛剛過去的一周內,看到了一群黑天鵝飛過,全球各類資產都遭遇了嚴重縮水,加密貨幣市場也未能幸免。3月12日,比特幣最大跌幅達50%,以太坊和其他山寨幣也都經歷了血雨腥風。市場劇烈動蕩,讓不少基礎設施經歷了一次壓力測試。不少網友反饋,幾大交易所在市場波動中出現了不同程度的提現關閉、交易卡頓、宕機等故障。與此同時,以太坊的各個DeFi平臺在價格暴跌中的清算機制,也讓整個以太坊網絡臃腫不堪,陷入擁堵,交易費是平時的幾百倍。被視為加密貨幣行業當前最重要創新的去中心化金融項目,在這場猛烈的壓力測試中的表現頗讓人擔心。最受關注當屬以太坊上的抵押借貸平臺MakerDAO。MakerDAO是DeFi生態中的底層基礎設施,其發行的美元穩定幣DAI是以太坊DeFi生態的重要基石,其一舉一動都被整個DeFi社區仔細研究。壞消息:MakerDAO在這次壓力測試中產生了超過400萬美元的不良債務,首次需要通過拍賣MKR來重組資本,以償還這些抵押不足的不良債務。現在來看,說各個DeFi項目已經通過了這次壓力測試還為時尚早。不過,這是難得的一次真槍實彈演習,檢測DeFi生態可能存在的系統性風險。根據一些目前已有的公開數據和工具,我們在這次極端行情中有一些觀察和發現:首次大規模鏈上清算壓力測試:以太坊所有DeFi項目在3月12日共清算了超過2300萬美元的資產。其中MakerDAO系統產生了最多的清算,價值超過1000萬美元,以ETH為主。Dai一度溢價10%:DAI主要是通過抵押ETH后發行的,所以在ETH價格暴跌時,很多抵押者會從市場中購買DAI來關閉抵押倉以避免ETH被清算,這也間接抬高了DAI的價格,OTC市場中DAI溢價曾超過10%。網絡堵塞交易成本極高:以太坊網絡的交易費是平時的幾百倍,導致了不少DEX的交易費超過幾十美元。智能合約Gas消耗或成為挑選DEX的重要參考:在所有DEX中,Uniswap因為智能合約的邏輯簡單所以Gas消耗最少,這也就意味著交易成本更低,導致了Uniswap成為單日交易額最高的DEX。DEX交易量創新高:盡管以太坊網絡費成倍增長,但DEX的交易量卻創下新高,1inch和ParaSwap這類聚合交易所的交易量也突破了歷史記錄。穩定幣USDC成避風港:在穩定幣交易協議Curve的交易中,更多人將USDC作為最主要的避險穩定幣,有可能是用它進行法幣出金;此外,DAI的交易量也很高,很可能是被使用到關閉抵押倉的行為中;USDT交易量次之,而TUSD和BUSD幾乎無人問津。鏈上風險對沖機制正在崛起:去中心化期權平臺Opyn可被用來對沖風險,單日新增抵押也創新高;最多的抵押被用在了保護Compound中的cDAI資產。DeFi史上最大規模鏈上清算

以太坊開發人員發布針對最近信標鏈最終性問題的補丁:金色財經報道,以太坊開發者已經發布了軟件更新,以解決最近影響以太坊信標鏈的最終問題,并恢復網絡的穩定性。這些補丁已經為以太坊客戶Prysm和Teku發布,允許他們更新其系統。以太坊基金會表示,最終問題的全部原因仍在調查中,但 \"這似乎是由一些共識層客戶端的高負載造成的,而這又是由一個特殊情況造成的\"。[2023/5/14 15:01:26]

以太坊和DeFi生態正遭遇史上最大規模鏈上清算。在這群黑天鵝飛過之前,整個加密貨幣市場對DeFi的發展前景贊不絕口,因為,DeFi生態在以太坊中已經生根發芽,迅速成長。數據分析平臺DappRadar最新的數據顯示,以太坊DeFi應用在今年2月的活躍用戶數相比去年同期增長了近3倍,而所有DApp中的ETH和ERC-20代幣的美元總價值增加了近7倍。而DeFiPulse數據顯示,今年2月鎖定在DeFi平臺中的美元價值突破12億美元,相比去年底已經翻倍。但是,由于大多數DeFi平臺以ETH作為抵押資產,而ETH本身又是波動較大的資產,所以ETH價格暴跌使得很多DeFi協議不得不啟動清算機制,也就是賣出抵押的資產減少損失。哪怕MakerDAO原本約3倍的以太坊的抵押率,也被迫進行了較大規模的清算。DeFiPulse數據顯示,3月13日,DeFi鎖定價值最低點接近2.5億美元,之后又恢復到6億美元以上。根據DeBank統計的數據顯示,3月12日全天共清算2345萬美元,MakerDAO抵押債倉共清算超過1000萬美元,之后則是Compound和dYdX。

數據:以太坊網絡當前已銷毀228.92萬枚ETH:金色財經報道,據Ultrasound數據顯示,截止目前,以太坊網絡總共銷毀2,289,225.38枚ETH。其中,OpenSea銷毀230047.52枚ETH,ETHtransfers銷毀212332.10枚ETH,UniswapV2銷毀131946.92枚。注:自以太坊倫敦升級引入EIP-1559后,以太坊網絡會根據交易需求和區塊大小動態調整每筆交易的BaseFee,而這部分的費用將直接燃燒銷毀。[2022/5/10 3:02:14]

清算交易增長,推動以太坊鏈上交易費增長幾百倍,加劇了各大DeFi協議清算的難度。對于以太坊的鏈上交易而言,手續費主要被「Gas消耗量」和「Gas單價」這兩個因素影響,Gas消耗量被交易的復雜度或計算量所影響,而Gas單價是礦工是否進行打包的依據。平時以太坊網絡中的Gas單價僅1Gwei,最多也就提升至個位數。而從Etherscan和ETHGasStation的數據來看,3月12日,Gas單價提升到平均為200至300Gwei,最高達到600Gwei。我們觀察到,甚至有超過這個單價的交易都不一定能夠被礦工打包。

這意味著以太坊的鏈上交易手續費提升了幾百倍,無疑進一步增加了清算流程的難度。舉個例子,以200Gwei單價的gasfee計算,MakerDAO上的一筆DAI還款操作,相當于要付出約5美元。與此同時,整個ERC-20代幣的轉賬均出現擁堵。由于中心化交易所很多代幣都是流通在以太坊中的ERC-20標準代幣,也因為交易成本的問題,開始限制用戶提現。中心化交易所的用戶無法提現,造成市場出現不少謠言,影響持幣人信心,進一步加大市場動蕩。非常明顯,以太坊性能問題,成為了DeFi風險管理體系中一個致命瓶頸。MakerDAO將首次拍賣MKR以償還抵押債務

以太坊2.0質押協議Blox提案向DCG、Coinbase Ventures和Lukka銷售代幣:10月2日消息,非托管以太坊 2.0 質押協議 Blox 計劃開啟 DAO 合作伙伴代幣銷售,目前相關提案已發布在論壇,未來幾天將開啟投票表決。第一批次合作伙伴為 Digital Currency Group (DCG)、Coinbase Ventures 以及 Lukka,會向這三家合作伙伴分配 323,102 枚 SSV,第二、三批會在之后將每兩個月進行一次。在每批次開始時,將根據最近 30 天的平均價格確定一個新 SSV 代幣參考價格。

代幣銷售所需的 SSV 代幣將由 DAO 鑄造。所有合作伙伴參與分配到的 SSV 將有 1 年的鎖倉其并分 1 年線性釋放。[2021/10/2 17:20:52]

MakerDAO因拍賣流程出現400萬美元虧空,將進行歷史首次MKR拍賣以償還抵押債務。由于ETH價格的劇烈波動引發了MakerDAO的清算程序,該清算程序以抵押拍賣的形式進行,用戶可以通過競標DAI獲得抵押的以太坊,但以太坊網絡費用激增導致網絡擁堵,清算體現出現了意外:部分清算人可以實現以價格為0的DAI的出價贏得ETH,最終導致MakerDAO出現400萬美元抵押不足的未償債務。對于產生不良債務的問題,MakerDAO白皮書中其實是考慮到的。按照計劃,MakerDAO必須進行資本重組,下一步將啟動治理代幣MKR的「債務拍賣」,這將是MakerDAO歷史上首次通過拍賣MKR以償還抵押不足的不良債務。另一方面,DAI的創建者,也就是抵押債倉的持有人,在購買DAI關閉抵押的債務換回ETH,避免這些ETH被系統清算拍賣,這就是DAI的市場價格被抬高的主要原因之一。MakerDAO剛剛公布了拍賣細節,此次債務拍賣將于美國東部時間3月19日上午6:25開始,對任何人開放,參與者必須運行AuctionKeeper開源軟件參與拍賣競標。此次拍賣的流程為:第一次MKR的競拍價從200Dai起,總共出售250MKR,接下來一個競拍同樣對應50,000Dai,但競拍者只可獲得230MKR,相當于217Dai/MKR的價格。如果沒有人對第一次競拍出價250MKR,則會在三天后重新開始拍賣,50,000Dai對應300MKR,即每枚MKR價格為166.66Dai。最終,如果至少有一個出價,并且在6小時內沒有人出價更高,則拍賣結束。Paradigm與Dharma將參與「救Maker」

Uniswap 24小時交易量9.7億美元,占以太坊上Dex總量的54%:據歐科云鏈OKLink數據顯示,截至今日10時,以太坊上Dex的24小時交易量約合18億美元。其中交易量排名前三的Dex協議分別是Uniswap V2 9.7億美元,交易量占比54%;SushiSwap 2.22億美元,交易量占比12.39%以及Curve 1.46億美元,交易量占比8.16%。[2021/3/17 18:51:44]

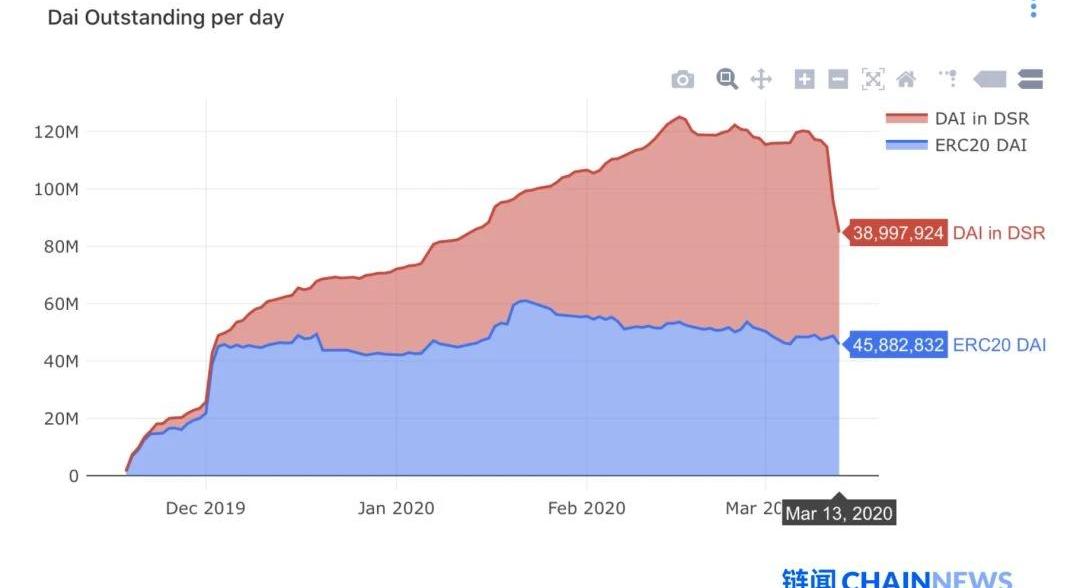

來救市了!投資機構Paradigm和DeFi項目Dharma將參與MakerDAO拍賣,以償還虧空。Paradigm是由Coinbase聯合創始人FredEhrsam創立的加密風險基金,曾參投MakerDAO、Uniswap等DeFi相關項目,該基金表示將參與MakerDAO的債務拍賣。而參與這次拍賣后,將增加Paradigm持有的MKR倉位。DeFi項目Dharma也表示,正在組織一個DeFi生態系統利益相關者小組,以支持償還此次產生的債務。雖然DAI溢價明顯,但由于以太坊網絡堵塞,DAI無法很好的進行流通。在3月12日和13日的市場動蕩中,場外交易中DAI的價格最高比美元價格溢價超過10%,而在去中心化交易所中,DAI相比USDC的價格最高也溢價超過10%,最低也有5%。原本持有DAI的用戶,約60%都存放在DAI儲蓄賬戶中,獲得年化8%的利息,在這次DAI流動性風險出現后,超過2500萬個DAI被提取到市場中進行流通。哪怕這樣,DAI的溢價依舊保持在高位。

DEX交易量創新高

分析:三個關鍵指標表明投資者對以太坊的價格持樂觀態度:5月26日文章分析稱,雖然以太坊2.0的具體發布日期仍未確定,但三個關鍵指標表明用戶和投資者對以太坊的價格持樂觀態度。

1.以太坊地址快速增長。GlassNode數據顯示,余額大于零的以太坊地址總數已躍升至4000萬個。這表明自從ETH價格達到2018年歷史最高水平以來,非零地址數已經暴漲超350%。

2.市場活動增長。資產管理公司灰度(Grayscale)的報告指出,以太坊信托的資產管理規模從1170萬美元增長至2.765億美元,盡管以太坊價格較低,但增長了23.6倍。

3.用戶活動不斷增漲。Etherscan.io數據顯示,以太坊上的Gas使用量已達到歷史最高水平。這表明在以太坊2.0的預期下,以太坊區塊鏈網絡上的用戶活動水平正在飆升。(cointelegraph)[2020/5/26]

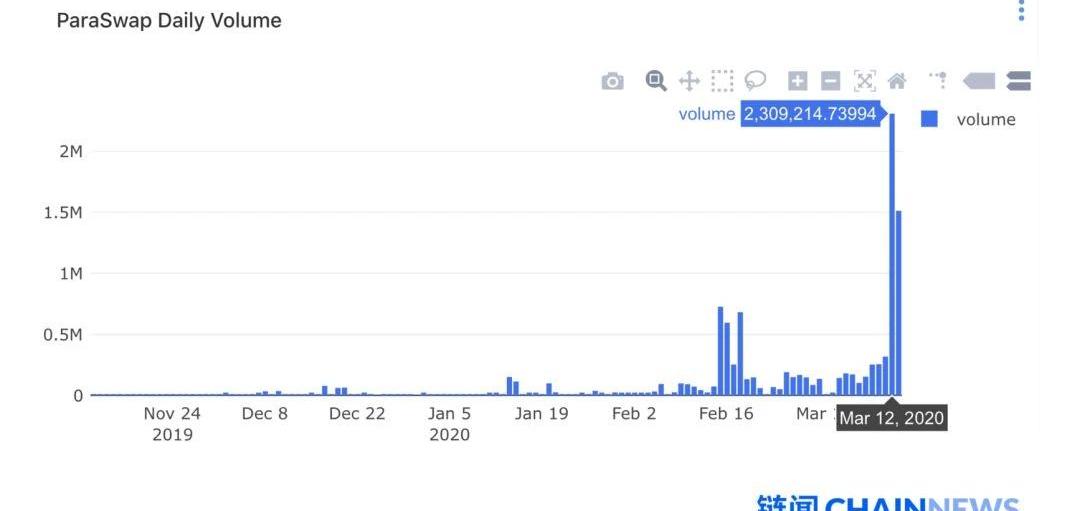

矛盾的是,雖然鏈上交易費劇增,但大家反而用DEX更多了,交易量增長非常明顯。以DEX聚合交易工具1inch的數據參考,3月12日的交易量又突破了記錄達到853萬美元,甚至接近歷史第二高的兩倍。3月13日又突破了歷史記錄,超過1000萬美元。1inch聚合了超過10家DEX,它會幫助用戶挑選其中費率最合適的DEX進行交易。從1inch昨日的交易分布來看,Uniswap占比最高,之后是Kyber和Curve,其他的都比較少。另一家類似的聚合交易平臺ParaSwap也突破了歷史記錄,單日交易量231萬美元。

而從這份整體DEX的交易量占比數據來看,依舊是Uniswap占比最高,后續是Kyber和Oasis。Uniswap在24小時內的交易量超過5300萬美元,Kyber為3300萬美元,Maker旗下的Oasis接近2000萬美元。

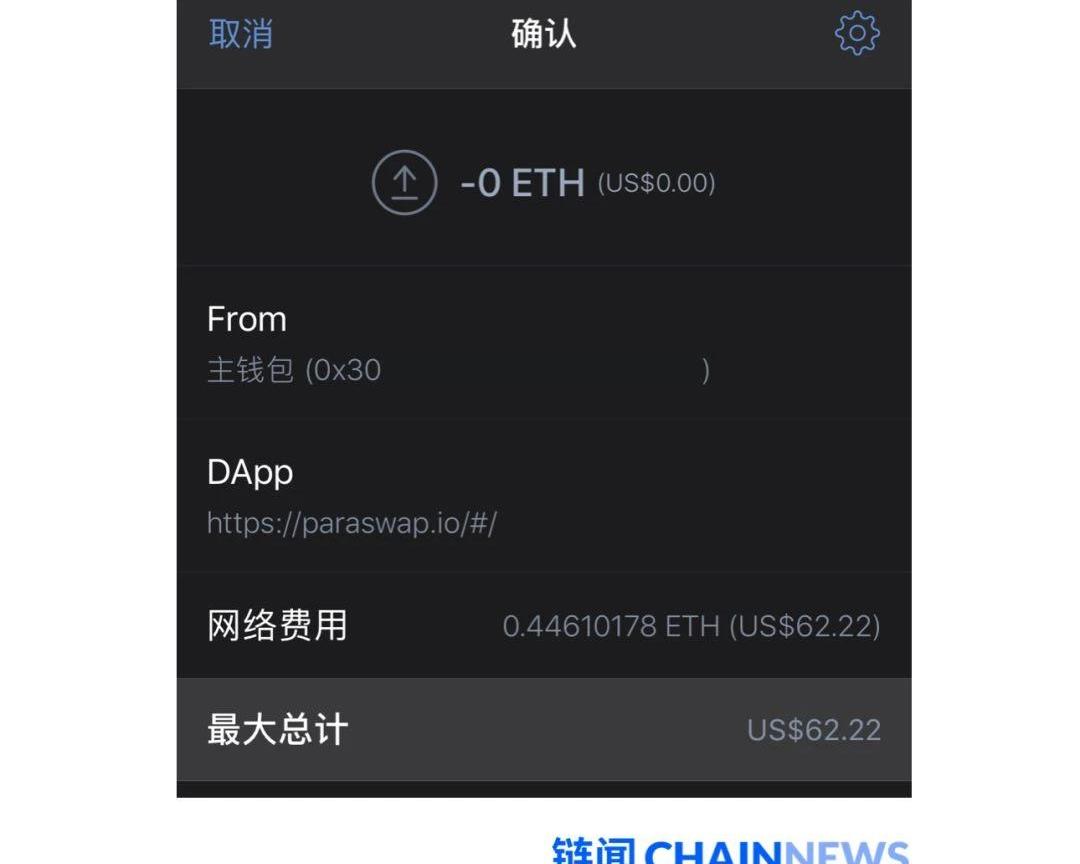

為什么Uniswap在本次暴跌行情中一舉突破Kyber成為交易量最高的DEX?一個可能的答案是,Uniswap執行智能合約操作時「Gas消耗量」最低,也就是交易成本低一個數量級。平時其實不用特別在意「Gas消耗量」,因為Gas單價設為1Gwei即可,交易費可能也就1美元或更少。但是這次以太坊網絡Gas單價被提高幾百倍,很多DEX執行鏈上操作時交易費可能是幾十美元甚至更高。1inch有個比較貼心的功能,會替用戶估算每個DEX的網絡費成本,其中Uniswap、Oasis的Gas消耗量明顯低于其他DEX。也就是在Gas單價相同的前提下,Uniswap的「Gas消耗量」比其他DEX少一個數量級。如果Uniswap的網絡費是1美元,那Oasis約2美元,而其他DEX如Kyber、Curve都要接近15美元。

ParaSwap上一筆交易接近62美元網絡費,其中Gas價格被設置為310Gwei,而且就算提交了也很可能不被打包從穩定幣交換協議Curve的數據可以看出,USDC成為DAI的備胎,成為最受歡迎的穩定幣。Curve是一個專注于穩定幣交易的DEX,其支持代幣覆蓋主流的5款:DAI、USDC、USDT、TUSD和BUSD。從Curve的交易量來看,DAI和USDC占絕大多數的交易量,USDT的交易量略次之,而TUSD和BUSD幾乎沒有交易量。而且在Curve中,DAI相比USDC更貴,這說明DAI是真正的剛需,很多人在通過Curve收DAI,然后去Maker關閉抵押債倉。這也就意味著或更多人將USDC作為DAI的避風港,而不是USDT。雖然USDC是通過中心化托管機制發行的,但卻是合規合法的代幣,可以提現至Coinbase或Circle,換成真正的美元。而保證金DEX平臺dYdX兩次提升平臺的交易限額,應對這次的突發狀況。第一次將交易限額提升至10ETH或2000DAI,第二次提升至25ETH或5000DAI。因為如果不提升交易限額,交易金額可能都比不上以太坊的網絡費用支出。對沖風險,Opyn崛起

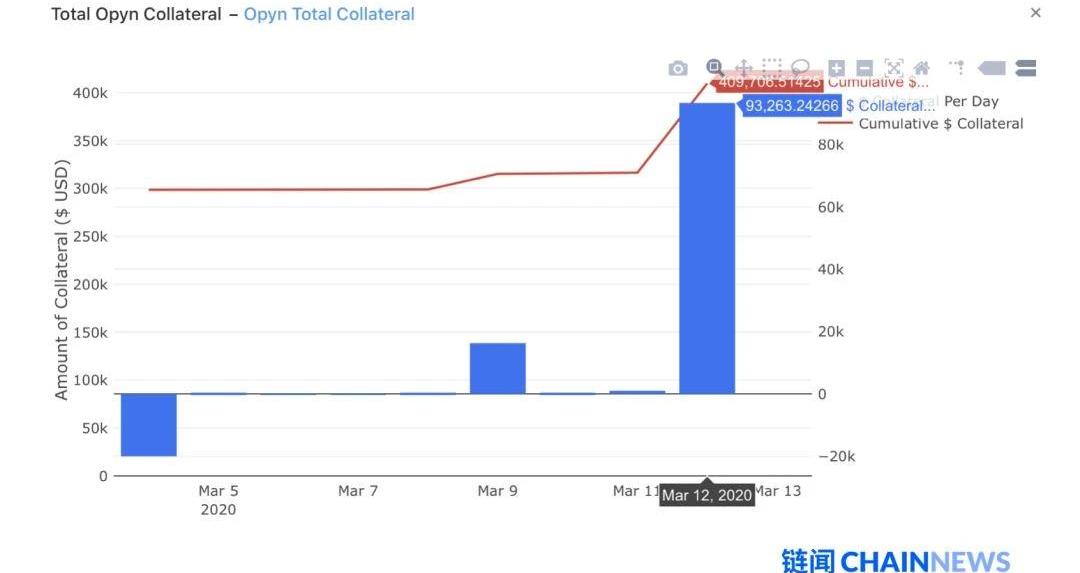

鏈上對沖風險平臺正崛起,Opyn平臺抵押量破紀錄。Opyn是一個基于以太坊的看跌期權平臺,看跌期權也可以當作保險使用,作為價格下跌時的風險對沖機制。用戶可以將自己的ETH抵押在Opyn中,然后鑄造出看跌期權代幣,如ocDAI,可以用來對沖Compound中cDAI的風險。鑄造出的ocDAI可以拋售到市場中,賺取權利金。而對于購買ocDAI的用戶而言,如果cDAI價格歸零或者暴跌,他們可以將ocDAI和cDAI發送至Opyn的合約,就能獲得抵押中的ETH。3月12日,Opyn平臺抵押的價值單日增加了9.3萬美元,使抵押的總量達到了41萬美元。而鑄造出的看跌期權代幣,最多的是ocDAI,這也就意味著期權的生成者將為市場提供更多cDAI的看跌期權,抵御cDAI破產的風險。

以太坊性能瓶頸亟待解決

這次的壓力測試對于DeFi生態的長遠發展有著積極作用,但以太坊的性能瓶頸是所有人亟待解決的問題,將寄托于二層網絡或ETH2.0。在這次的極端行情中,以太坊和DeFi應用都面臨了一次實戰壓力測試。性能瓶頸導致了網絡交易費率提升,一連串連鎖反應后,導致了MakerDAO的拍賣機制沒有按照預想的方式運作。幸好這些本就是MakerDAO所有機制中的一小部分,后續MakerDAO很快進行了投票調整了一些系統參數優化結構,而且也有MKR拍賣機制兜底,同時也給他們了一次重新考慮和優化拍賣機制的機會。而以太坊性能瓶頸的問題,則是所有以太坊用戶和DApp開發者都希望盡早解決的問題。像Loopring最近上線的基于ZKRollup技術的DEX,就有望增加網絡吞吐量,不過終極的解決方案大家還是寄托在ETH2.0。

丘吉爾:不要浪費一場好危機。從一開始的減半幣狂潮,到當下的“信仰破滅”,感覺就像是做了一場夢,劇情太魔幻。半路殺出個“新冠”,將比特幣”數字黃金“的避險神話給打破.

1900/1/1 0:00:00編者按:本文來自幣印礦池,作者:Dong,Odaily星球日報經授權轉載。2月份初,一場盛大的空投席卷了海內外的各大開發者社區,如何領取HNS空投的教程在國內開發者社區迅速傳播,相當于給整個開發.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:MichaelKapilkov,Odaily星球日報經授權轉載.

1900/1/1 0:00:00編者按:本文來自區塊鏈大本營,作者:代號,Odaily星球日報經授權轉載。Hash,一般翻譯做散列、雜湊,或音譯為哈希,是把任意長度的輸入通過散列算法變換成固定長度的輸出,該輸出就是散列值.

1900/1/1 0:00:00我們來聊一聊Staking的機會和風險在哪里?首先說到機會:目前,還處于市場的初期階段,不管是項目方還是節點服務商或者投資者,都能找到各自機會.

1900/1/1 0:00:002月27號20:00,BlockManiaAMA直播第52期繼續進行,本期為硬核技術系列,BlockMania致力于將區塊鏈行業最深度的認知和思考帶給行業與公眾,歡迎其他社區跟我們合作.

1900/1/1 0:00:00