BTC/HKD+1.23%

BTC/HKD+1.23% ETH/HKD+1.25%

ETH/HKD+1.25% LTC/HKD+0.29%

LTC/HKD+0.29% ADA/HKD+1.75%

ADA/HKD+1.75% SOL/HKD+4.84%

SOL/HKD+4.84% XRP/HKD+1.38%

XRP/HKD+1.38%編者按:本文來自藍狐筆記,Odaily星球日報經授權轉載。前言:本文是藍狐筆記在火星財經公開課上的分享,由火星財經總編輯猛小蛇主持。本次公開課主要分享DeFi項目是如何實現可持續的。DeFi項目的可持續從大的層面來說,有兩種:一是代幣化,二是收費模式。本文簡要介紹了Maker、Compound、Dharma、dYdX等項目的存續模式,適合希望了解DeFi項目商業模式的初學者閱讀。任何項目要存活,都需要有可持續的業務,需要運營的資金,DeFi也不例外。這是正確的廢話。但是,能滿足這一要求的項目其實是很少見的。我們現在看到鎖定資產超過100萬美元的DeFi項目也就二十家左右,但在做DeFi的項目至少有上百家,大多數都還默默無聞。很多朋友都在問,DeFi項目有什么商業模式,靠什么存活下來?這也是我們今天聊的主題。目前看,不管怎么設計,從大的層面來說,就兩種:代幣化收費模式代幣化

首先來看第一種,就是代幣化模式。代幣化模式的本質是將項目的價值通過代幣來衡量,代幣成為項目進行價值分配的媒介。在這種分配過程中,代幣為項目方帶來運營的資金。DeFi項目方通過一級或二級市場售出代幣,從而籌集維持運營的資金。Maker、Compound、Synthetix、Aave、Kyber、0X等都有代幣,雖然各自代幣化設計的深度和模式有不同,這是這些項目獲得運營資金的重要方式。Maker通過其項目代幣MKR從風投基金那里完成了2輪融資,第一輪融資獲得1200萬美元,第二輪融資獲得1500萬美元,共融資2700萬美元,其中第二輪共售出6萬個MKR,1MKR的價格為250美元。通過代幣銷售,為項目團隊帶來的開發及運營的資金,為項目可持續提供支持。MKR代幣的早期分配中,其中39%是分配給基金會,15%是分配給核心團隊,剩余的在市場流通。也就是說,所有的開發、研究、市場和法律等開支都是以基金會的形式支付。而基金會的主要資產就是這些MKR代幣。這意味著,將來即使早期融資資金使用完畢,還有基金會的MKR代幣可作為項目的運作資金。此外,隨著Maker社區化的發展,除了項目方之外,整個Maker社區將會逐步承擔起系統的運行,這其中包括MKR持有人、Vault資金庫用戶、Dai持有人、清算人、開發者等。對于系統運行的貢獻者,比如開發者、清算人如何激勵,將來也可以通過MKR的治理來解決其運營資金的問題,從而確保DeFi項目的長期存續。那么,MKR為什么會有價值?首先它捕獲了部分穩定費,如果Dai規模增大,會有持續對MKR的銷毀需求,這是通縮代幣,這是它的價值基礎。其次,MKR也是治理代幣,它可以參與一些關鍵決策的投票,比如抵押品的調整、調整穩定費率、選擇何種預言機、修改敏感參數、調整喂價敏感度等。這意味著,它也可以捕獲來自治理方面的價值。當然,MKR作為系統的受益者和治理者,也擔負最終的兜底角色。在極端情況,需要擔負清算償還功能,比如3.12大跌之后,需要拍賣增發的MKR來償付超過400萬美元的債務。當前,Maker系統中主要收入來自于穩定費和清算罰金。MKR只捕獲了部分穩定費,剩余的價值分配給了清算人、Dai的持有人等。如果系統中所有的價值分配都通過MKR來進行,那么,會進一步推升對MKR的需求。隨著項目的發展,系統的相關人利益會交織在一起。例如Vault用戶、MKR持有人、Dai持有人、清算人、套利者、開發團隊、基金會等都會有不同的利益訴求,最終來說,MKR代幣也可以隨著時間推移,修正其價值捕獲模型,最終形成一個相對均衡的利益關系,以使得Maker項目能夠以DeFi方式持續下去。對于Maker來說,其存續下去的最核心關鍵在于其DAI能不能維持穩定,DeFi生態對DAI的需求能不能持續增長。如果答案是能,那么,MKR只是生態價值的衡量工具,最終來說,可以捕獲項目價值,并為項目的存續提供足夠的運營資金。CompoundCompound也是通過融資獲得早期的運營資金。這跟互聯網項目的創業模式類似。前后獲得兩輪融資,第一輪是820萬美元的種子輪融資,第二輪獲得A16Z領投的2500萬美元融資,目前還沒有開展收入模式。但不久前Compound發布了COMP的治理代幣,COMP是ERC20代幣,部署到以太坊,其總量為1000萬枚。由于有融資,所以,Compound團隊的重心還是擴大業務規模和用戶基數。如果發展到一定的規模,有可能會走向社區化。通過代幣來捕獲價值。而項目有可能通過代幣模式實現長期的可持續。這一點從其推出治理代幣COMP可以看出,COMP代幣用于投票,參與治理。COMP在完成去中心化之前,暫時沒有對公眾開放。估計持有者以早期投資者、基金會、團隊為主,此外,未來有很大概率會向公眾發行部分代幣。從這一舉措看,Compound團隊已經開始為項目的可持續發展做準備。COMP首先是治理代幣,這個治理代幣,通過其治理決議,可以賦予其捕獲價值的決定。比如,Compound從其業務量中收取一定比例的費用,也是有可能的,這部分費用可用來銷毀COMP代幣,賦予COMP代幣價值。如果是這樣,那么Compound的模式逐漸會與Maker模式靠近。從其發展路徑看,它試圖在構建一個真正去中心化的借貸網絡,通過代幣模式讓所有參與者獲得收益。這讓其不再受限于項目團隊本身。此外,它可以跟交易所、經紀商、托管公司合作,將借貸業務擴展到更多主體,形成借貸的基礎設施。其他的項目,如Synthetix、kyber、0X、Aave都有過代幣融資,盡管細節不同,但基本是靠代幣化實現項目持續發展。

派盾:DeFi項目Novo疑似遭遇攻擊:5月30日消息,據派盾預警監測,昨日晚間,DeFi項目Novo疑似遭遇攻擊,黑客已將280枚BNB(約8.96萬美元)轉移至Tornado.cash。[2022/5/30 3:50:22]

DharmaDharma是做加密銀行的DeFi項目,本質上是加密錢包,用戶通過存入資金,可以獲得年化收益。跟普通銀行的業務類似,不過它處理的加密資產的銀行業務。Dharma的商業模式也很簡單,就是從其用戶獲得的存儲收益中捕獲其中的10%。目前用戶通過Dharma賺取接近95萬美元的利息收益。如果按照10%的比例,目前Dharma可以捕獲9.5萬美元。不過,Dharma并不是直接收取費用,而是通過代幣化的模式進行。具體來說,Dharma在2月份引入了dToken。dToken是一種以Dai或USDC計價的可以計息的穩定幣,它由它們各自在Comound上的cToken支撐。也就是,它可以通過Compound賺取資產的利息收益。如上所述,其中90%的收益歸用戶,10%的收益會給予Dharma。假如Compound上的年化收益為7%,那么,6.3%歸用戶,0.7%歸Dharma。收費模式

Codebase 推出 DeFi投資組合,包括元宇宙資產:金色財經報道,Codebase Ventures宣布推出DeFi投資組合,在 DeFi 生態系統中積累關鍵投資,因為與 Code 的區塊鏈 DeFi 資金論點一致,與公司顧問進行了深入的分析和規劃。(cryptonewsbtc)[2022/2/24 10:14:13]

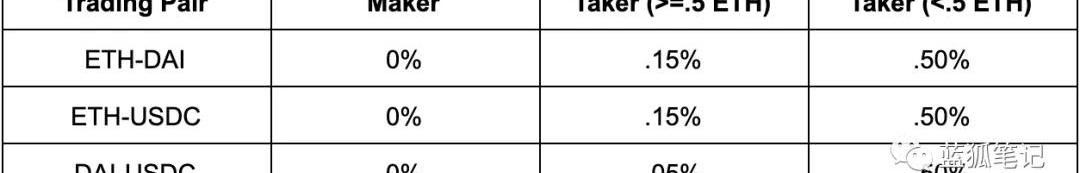

基于業務量收取費用的模式是CeFi或者是中心化公司的主要模式之一。幾乎所有的CeFi公司都通過交易手續費來支撐其商業模式。當然有的CeFi公司發行了代幣,但本質也是依靠其業務量,比如通過其業務規模來獲得手續費用。手續費模式從CeFi延伸到了DeFi,那么,DeFi是如何做的?并不是所有的DeFi項目都發行了代幣。如dYdX和Uniswap就沒有發行代幣。沒有代幣,但這些項目必須要生存,要發展,怎么辦?收取基于業務量的費用。dYdX3月3日,dYdX宣布了其商業模式,其中涉及到了收取交易費用的模式。這引起了藍狐筆記的注意。dYdX從3月10日開始引入交易費用。交易費用基于交易量。dYdX說的很清楚,其目標是為公司賺取可持續的費用,同時激勵產生更多的流動性。dYdX一直在構建和迭代產品,比如在2018年構建了P2P借貸協議+expo;2019年,構建了有資金池的借貸協議+dYdX交易所+本地訂單簿/流動性。未來還會構建新產品。dYdX團隊每年都在構建新產品,除了團隊開支,還有各種運營費用。例如dYdX從2019年9月開始為所有交易支付gas費用。當訂單匹配之后,由dYdX提交交易到鏈上執行。這種方式可以帶來更好的用戶體驗,不過也產生了成本。例如,2020年2月份,花費超過40,000美元。dYdX沒有發行代幣,它選擇了收取交易費用的模式。dYdX將其費用對象分為Maker和Taker,Maker為訂單簿提供深度和流動性,因此不會被收取費用。Taker從交易所中移除流動性,被收取費用。Taker超過0.5ETH單子需要支付0.15%費用,如果低于0.5ETH,則需要支付0.5%的費用。此外,DAI/USDC交易對有單獨費用模式,Taker超過0.5ETH的單子將收取0.05%的交易費用,而低于0.5ETH,則收取0.5%的費用。如下圖:

DeFi 概念板塊今日平均跌幅為3.77%:金色財經行情顯示,DeFi 概念板塊今日平均跌幅為3.77%。47個幣種中12個上漲,35個下跌,其中領漲幣種為:MKR(+9.41%)、ANT(+7.67%)、LBA(+3.57%)。領跌幣種為:PEARL(-21.13%)、FOR(-13.73%)、BZRX(-12.04%)。[2021/6/23 23:58:41]

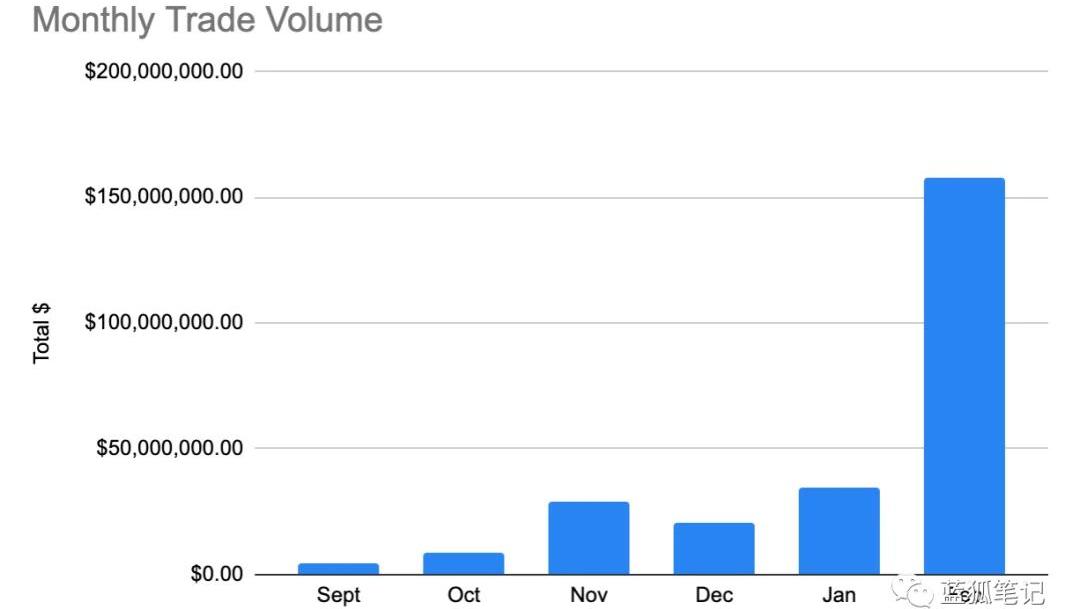

不管是CeFi還是DeFi,本質上都需要商業模式。而要想商業化,需要實現足夠的業務規模,否則過早商業化反而會阻礙項目發展。dYdX之所以可以這么做主要是近期交易量的劇增,如下圖:

2月份,dYdX的交易總量超過1.5億美元,并在DAI市場交易中,dYdX成為最大交易所。所以,對于想要效仿收費模式的DeFi項目來說,在業務沒有發展到足夠規模時,最好不要考慮收取費用的模式,一是費用太少沒實質意義,二是阻礙業務的發展。Uniswap對于沒有發行代幣也沒有收取費用的Uniswap,大家會好奇它如何存續。它早期獲得了以太坊基金會的支持。而從長期看,它要么發行自己的代幣,走Compound或Maker之路,要么走dYdX的道路。不過只要是大家喜歡使用它的產品,按照目前Uniswap在DeFi領域位置,要想存活下來,問題不大。目前Uniswap的價值主要由流動性提供商捕獲,而未來可以向代幣模式或收費模式發展。結語

Kava Labs已上線Trust Wallet專用橋接器以提供DeFi產品服務:據官方公告,Kava Labs為了方便Trust Wallet用戶使用Kava DeFi產品,目前已上線了錢包專用橋接器。全新的Kava橋接器提高了可靠性、可用性以及安全性,同時減少了延遲問題。

Kava是一個跨鏈DeFi平臺,提供主流數字貨幣的抵押借貸。HARD Protocol是基于Kava區塊鏈發布的跨鏈加密貨幣市場,支持BTC、XRP、BNB、BUSD、KAVA和USDX等資產借貸和挖礦賺取收益。[2021/3/24 19:12:24]

從上可以看出,DeFi項目要想實現可持續,要么通過代幣化,要么通過收取費用。而不管是哪種方式,都需要價值的支撐。Maker的MKR依賴于生態中對Dai的需求增長,Compound雖然目前只有治理代幣COMP,其本質跟MKR的發展路徑類似。dYdX正式開始探索收取費用,算是另外一種商業模式的探索。這里面的核心問題變成,只要能夠有足夠的用戶需求,不用擔心其商業模式的問題。不管是DeFi還是CeFi,不管是通過代幣模式,還是收取費用模式,最終來說都可以探索出項目的存續之道,就像今天的Uniswap,根本不用擔心是發行代幣模式,還是收取費用的模式,它已經有一定的流動性,能夠實現項目的存續。

DeFi保險項目COVER開啟Pickle Finance被盜事件賠付投票:新型DeFi保險項目COVERProtocol已開啟DeFi收益聚合協議PickleFinance被盜近2000萬美元DAI賠付投票,目前該賠付已有61張投票,均為支持賠付,已累計逾5240枚治理代幣COVER。[2020/11/22 21:39:37]

編者按:本文來自Cointelegraph中文,作者:JOSEPHYOUNG,Odaily星球日報經授權轉載.

1900/1/1 0:00:00編者按:本文來自加密谷Live,作者:BinanceResearch,翻譯:子銘,Odaily星球日報經授權轉載。高市值的數字貨幣在2020年第一季度顯示出創紀錄的高相關性.

1900/1/1 0:00:00市場劇烈波動帶來的短時供需不平衡,會導致合成資產和初始資產的暫時脫鉤。比如在行情大幅波動時,USDT常出現溢價的情況。目前已有的鏈上合成資產種類非常豐富,我們最熟悉的應該是美元穩定幣.

1900/1/1 0:00:00題記:3月22日20時,PeckShield聯創JeffLiu受邀參加了由火星財經總編輯猛小蛇主持的公開課社群AMA分享.

1900/1/1 0:00:002018年底礦機按斤賣的景象仿佛還在眼前,312幣價瀑布再次讓中小型礦工陷入不利處境。3月12日至13日,比特幣價格出現瀑布式下跌,從原先8000美元左右縮水到最低3600美元.

1900/1/1 0:00:00自2017年年底,證券型代幣和實用型代幣被區分開來,美國監管框架確立之后,數字貨幣的「證券定性之爭」就從未停止過.

1900/1/1 0:00:00