BTC/HKD+0.81%

BTC/HKD+0.81% ETH/HKD+0.7%

ETH/HKD+0.7% LTC/HKD-0.63%

LTC/HKD-0.63% ADA/HKD-0.1%

ADA/HKD-0.1% SOL/HKD+2.85%

SOL/HKD+2.85% XRP/HKD-0.32%

XRP/HKD-0.32%隨著比特幣持續大幅波動,人們也傾向于從諸多解讀中尋找更可靠的“價值發現”邏輯。作為以數據為基礎的研究機構,ArcaneResearch也從宏觀經濟、交易及鏈上數據等方面,為我們解析了比特幣自“3·12”大暴跌以來的“恢復情況”,同時尋找出下一個可能的“上漲點”。其核心觀點如下:上漲70%后,幣民仍無法擺脫“極端恐懼”;期現逆價差表明市場看跌;幣價波動率已達年度峰值且仍將持續;BTC換手率擺脫低谷,或帶來上漲可能;預測:BTC6月份漲破1萬美元的概率只有16%。

01上漲70%后,幣民仍“極端恐懼”

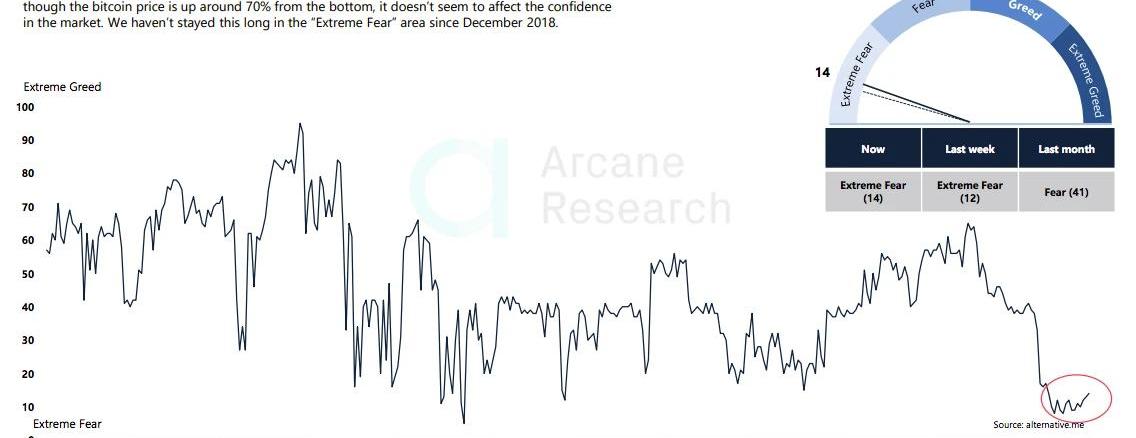

我們經常聽到每日的恐懼和貪婪指數,但恐怕只有拉長周期看,我們才能真正了解這個數據的意義。下圖展示了比特幣一年來的恐懼和貪婪指數,縱坐標從下到下代表了從極端恐懼到極端貪婪。

FTX稱提款延遲系重新填充熱錢包,數據顯示熱錢包資金填充并非來自冷錢包:11月7日消息,FTX發推文稱該平臺沒有問題,提款很慢是因為FTX重新填充熱錢包,但一直都在處理。對此,加密投資機構Cinneamhain Ventures合伙人Adam Cochran在推特上附上數據并表示,FTX對熱錢包資金的補充大多來自于其他交易所和Circle等資金錢包,而不是冷錢包。他認為交易所應該公布一份其熱錢包和冷錢包的清單,允許用戶檢查他們是否有足夠的儲備,以此表明更好的透明度。

此外,有用戶在推特上反應,FTX的熱錢包中的USDC流動性多次下降到不到100萬美元,例如熱錢包剛充值6000萬美元,15分鐘內全部被客戶提現。[2022/11/7 12:27:16]

24小時BTC全網合約成交數據顯示:多空持平:據合約帝數據顯示,最近24小時BTC全網合約成交量中開多比例為50.01%,開空比例為49.99%。主流合約交易所中,Huobi季度開多比例為50.57%,開空比例為49.43%;OKEx季度開多比例為48.29%,開空比例為51.71%;BitMEX合約開多比例為49.45%,開空比例為50.55%。[2020/12/4 23:05:28]

Source:Alternative從圖中可以看到,一年來只出現過兩次“極端恐懼”,第一次發生在去年8月上旬,比特幣發生暴漲暴跌,于是市場出現了極短暫的極端恐懼。這第二次便是“3·12”大暴跌的后兩周。盡管比特幣價格已經從最低點上漲了約70%,但并沒從根本上扭轉市場的信心,兩周來恐懼和貪婪指數分別為12和14,仍處于極端恐懼。如此長時間的恐慌在2018年12月也曾出現過,彼時,比特幣在一個月之間減半,一路下跌至3200美元的底部區間。這在側面上說明,對于當前的市場參與者而言,3800-6000美元的比特幣許是其心理預期的最低值。Odaily星球日報注:恐慌指數閾值為0-100,影響因子包括:波動性、市場交易量、社交媒體熱度、市場調查、比特幣在整個市場中的比例和谷歌熱詞分析。

Whale Alert數據顯示過去8小時共有超100萬枚ETH轉移:Whale Alert數據顯示,過去8小時,未知錢包間進行多筆大額ETH交易,平均每筆約68000枚ETH,總共略超100萬枚ETH,價值約5.35億美元。[2020/11/21 21:36:04]

02期現逆價差表明市場看跌

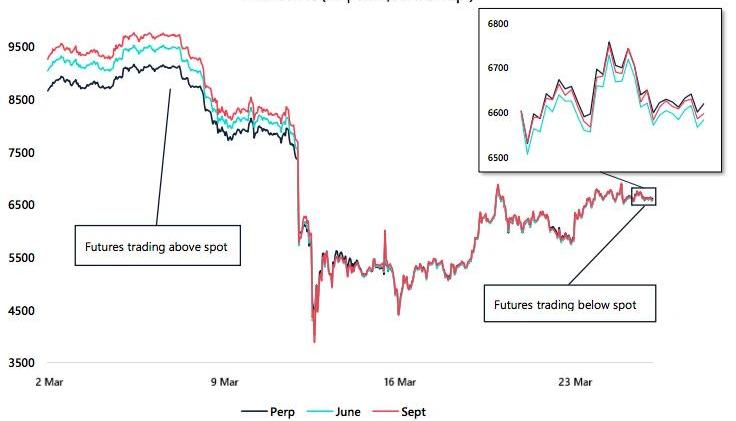

“3·12”大暴跌給比特幣期貨市場帶來了兩大顯著變化:一是交易量暴跌;二是出現期貨的成交價低于其標的現貨的反常現象。Skew數據顯示,BitMEX平臺XBT/USD永續合約的未平倉合約跌至55000枚BTC,創18個月以來新低。另據TokenAnalyst的數據,過去兩周從BitMEX撤出的比特幣數量超過了存入的比特幣數量,導致該平臺的比特幣凈流出6.7萬比特幣。期貨交易量反映的是合約市場交投氛圍低迷、市場主力暫時休整;而在傳統的股票市場中,股指期貨相對于現貨指數出現逆價差,是股市走熊的信號。因此,ArcaneResearch表示,這對于比特幣來說不見得是個好征兆。

24小時BTC全網合約成交數據顯示:空方占優:據合約帝數據顯示,最近24小時BTC全網合約成交量中開多比例為49.52%,開空比例為50.48%。主流合約交易所中,Huobi季度開多比例為49.93%,開空比例為50.07%;OKEx季度開多比例為48.83%,開空比例為51.17%;BitMEX合約開多比例為49.70%,開空比例為50.30%。[2020/3/28]

暴跌前,6月和9月的BTC期貨價格高于現貨價格,現在則反過來但這樣的市場不乏套利的機會。ArcaneResearch指出,這對于希望準備建倉的多頭而言是個好消息,這意味著他們可以相對輕松地期貨價格回歸的溢價。03幣價波動率已達年度峰值且仍將持續

動態 | 加密交易所SFOX數據顯示,比特幣價格前景從“看漲”變為“中性”:據Decrypt消息,來自加密交易所SFOX的數據顯示,在中美貿易緊張局勢以及備受期待的Bakkt 交易所表現不佳的情況下,加密貨幣價格從“看漲”轉變為“中性” 。加密交易所SFOX在其報告中表示,比特幣最近的價格下跌與黃金和標準普爾500指數的跌幅相似,“暗示著更廣泛的宏觀經濟不確定性可能正在發揮作用”。“最近的事件,例如中美貿易戰,表明更廣泛的宏觀經濟不確定性像股票和債券一樣影響著加密貨幣市場,而這些最新數據也強化了這一想法。”[2019/10/9]

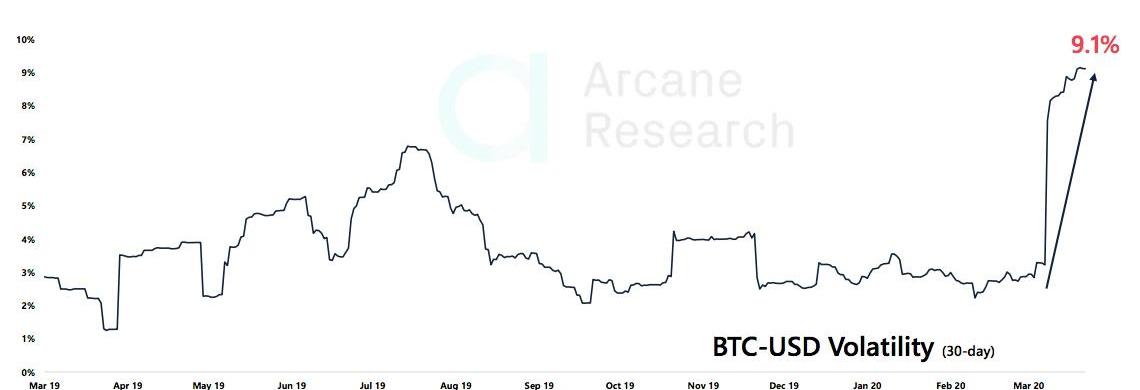

合約玩家離場的一大原因,在于比特幣當前的高波動性。從Cryptowat.ch的數據看,比特幣價格的30天波動率已經達到一年來的最高水平,目前已超過9%。波動率越高,資產收益率的不確定性就越強。ArcaneResearch指出,在全球經濟動蕩的系統性風險下,比特幣的價格走勢未來仍難平穩,故此建議市場參與者應謹慎行事。

Source:cryptowat.ch

04BTC換手率擺脫低谷,或帶來上漲可能

ArcaneResearch還為我們介紹了個不太常見但頗有意思的指標:Velocity,數據來自長期對這項指標進行監測的機構Bytetree。比特幣網絡速率指的是比特幣換手的速度,觀測周期為12周一次,單位為0-2000%。如果比特幣在12周內的速率是1000%,就意味著每年比特幣循環流通10次;高網絡速率意味著比特幣的流通速度更快,市場情況也更好。據Bytetree統計,2013年以來,只有5次遇到速率低于600%的“歷史危險水平”,分別是2014年3月30日、2018年8月1日、2019年3月13日、2019年8月20日-上上周。通常情況下,低速率往往導致價格下降。不過幸運的是,就在上周,我們能看到,比特幣已經走出了600%的低速率,ArcaneResearch認為,這可能是一個看漲信號,表明比特幣正在大量移動并發揮資金融通的正向作用。

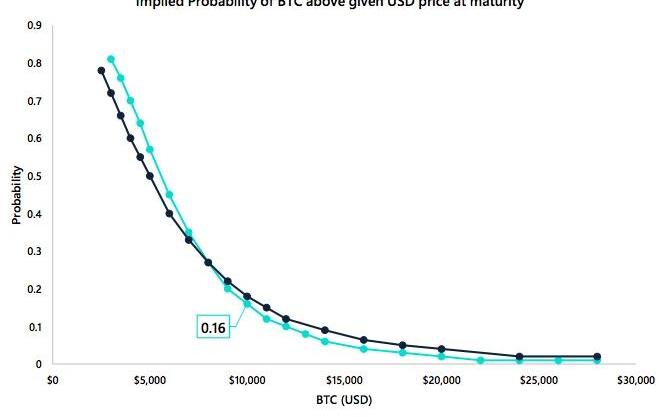

05預測:BTC6月份破萬的概率只有16%?

根據Skewmarkets的數據,3月29日,比特幣期權合約的Put/Call的比率已達到1.10,這是自3月13日以來的最高水平。在傳統金融市場,Put/Call比率若高于0.7-1的范圍,則表明空頭壓力很大,因為交易商更有可能賣出,而不是買進。這種拋售壓力可能有很多原因,其中最主要的是對價格下跌的預期。在“3·12”大暴跌前,這一比率一度飆升至1.39,為過去3個月來的最高水平;在達到1.39的兩天后,比特幣的現貨價格從7800美元跌至4000美元以下。與此同時,比特幣的Put/Call比率也降至1.08以下。到目前為止,這一比率重新上升至1.10,這或許意味著,比特幣的價格前景并不樂觀。

另據Skew數據,各期權平臺價格表明,到2020年6月底,BTC突破10000美元的可能性只有16%,而低于5000美元的概率則高達80%。但用期權價格預測標的價格,在傳統金融市場中也難說奏效,更何況在金融衍生品市場尚未成熟的數幣市場。所以,我們姑且對這個數據一笑置之。

編者按:本文來自鏈捕手,作者:王大樹,Odaily星球日報經授權轉載。本月12-13號期間,比特幣價格從7969美金左右一路滑到3858美金,跌幅達51.71%,市值蒸發千億美金,行情震蕩下數字.

1900/1/1 0:00:004月6號到4月7號,比特幣的價格上漲到7300美元左右,以太坊的價格也上漲到170美元做。傳統金融圈美股也收盤大漲:道瓊斯,標準普爾500和納斯達克三大指數漲幅都超過了7%.

1900/1/1 0:00:00Odaily星球日報譯者|余順遂 摘要: 據TheBlock了解,幣安收購加密數據網站CoinMarketCap的談判已進入最后階段。知情人士透露,幣安希望為這筆交易支付高達4億美元的費用.

1900/1/1 0:00:00疫情在海外的發展絲毫沒有得到遏制的勢頭,印度在3月29日中午宣布“封國”。作為一個有13億人口的大國,截至3月31號為止,印度官方公布的累積確診人數只有1397人.

1900/1/1 0:00:00本文來自:哈希派,作者:哈希派分析師團隊,星球日報經授權轉發。6月24日合約行情分析:BTC下跌至9500美元附近盤整:據火幣BTC永續合約行情顯示,截至今日17:00(GMT+8),BTC價格.

1900/1/1 0:00:00作者|朱嘉明為了深入解讀數字貨幣對國內乃至全球宏觀經濟體系的影響,并對數字貨幣未來發展趨勢進行合理展望、提出相應建議,3月27日.

1900/1/1 0:00:00