BTC/HKD+1.45%

BTC/HKD+1.45% ETH/HKD+2.11%

ETH/HKD+2.11% LTC/HKD+1.77%

LTC/HKD+1.77% ADA/HKD+3.55%

ADA/HKD+3.55% SOL/HKD+2.35%

SOL/HKD+2.35% XRP/HKD+2.79%

XRP/HKD+2.79%本系列文章將默認你是一個EOS社區成熟用戶,理解EOS基本邏輯和使用同時默認你是一個DeFi小白,完全不懂DeFi概念,從0開始學習DeFi知識系列文章將會對當前的以太坊主流DeFi項目進行評述,同時對比EOS生態的DeFi項目此系列文章不構成任何投資建議不識廬山真面目,只緣身在此山中。說明

本來第一篇就想直接開始寫以太坊最大DeFi——MakerDao,但是這兩天剛好看到了Alethio發布的DeFi第一季度報告。Alethio是DeFi圈以太坊鏈上數據分析的頂尖機構,其所制作的DeFi大數據圖形都是被各大作者所引用,同時他們通過數據分析,對整個DeFi生態的觀點也是入木三分。我想了想與其直接開始一個個項目介紹,不如先讓大家對當下的DeFi有個很好的把握,從全局角度了解為什么我說DeFi是EOS的明路。先看“廬山”整體,再來一座座“山峰”慢慢品。本文大部分內容基于AlethioQ1DeFi報告,旨在讓EOS社區用戶對當前DeFi有一個總覽。ETH鎖倉、用戶和協議活躍度數據

Superstate CEO:傳統金融資產將代幣化:金色財經報道,Superstate首席執行官Robert Leshner談論了他建立注冊可投資共同基金的計劃,該基金將縮小行業之間的差距。Leshner 解釋說,Superstate 與其他共同基金的主要區別在于其區塊鏈組件。股東可以“請求將其所有權記錄發送到自己保管或由合格保管人保管的區塊鏈地址”。加密貨幣企業或對沖基金可以創建“加密貨幣投資和傳統金融投資之間的并行基礎設施”,將所有這些都放在同一個加密貨幣托管機構的同一個屋檐下。這以更高的透明度為股東提供了“明顯的優勢”。[2023/7/12 10:49:33]

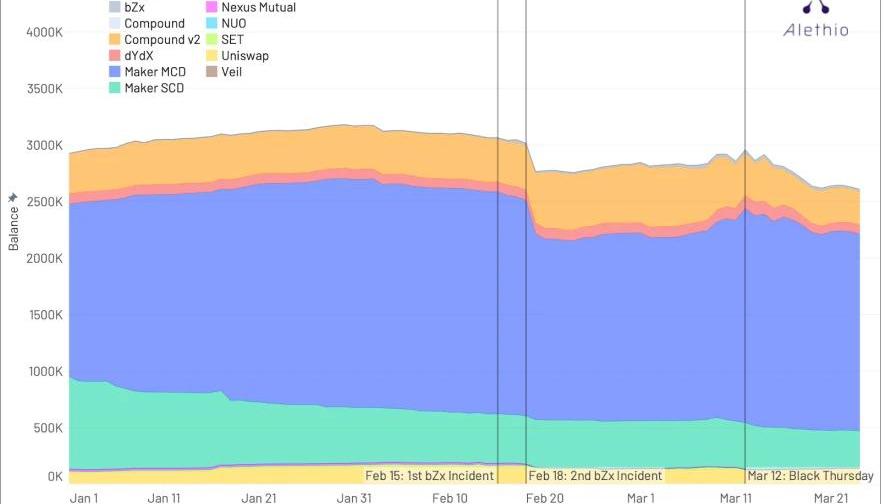

首先解釋下看DeFi數據為什么要先看鎖倉,因為鎖的越多,說明越多的資本愿意將錢放入DeFi智能合約去獲利,畢竟無利不起早,肯定有利才有人玩。越多人玩,說明利越大。因為沒有一個中心化機構來擔保用戶在智能合約資金的安全,雖然這些智能合約大部分都經過審計,但是存入資金、參與鎖倉這個動作還是表明用戶對智能合約選擇了相信。道理就跟一個銀行有多少儲戶存款一樣,存越多,表示信任度越高。鎖倉又分為兩種計量方式,一種是鎖倉ETH總量,一種是鎖倉USD價值,但是ETH價值會波動,導致USD價值也一直波動,所以我們只探討ETH量。2020年第一季度的時候,最高鎖倉在1月30日這一天,鎖倉數量達到3,178,695個ETH。約有250萬個以太坊鎖在MakerDao,占鎖倉總量81%。約有37萬個ETH鎖在了Compound,占鎖倉總量的12%。具體鎖在哪些項目如圖1所示。

Stargate DAO關于禁用Fantom流動性池和跨鏈路徑的提案已獲投票通過:5月30日消息,Stargate DAO關于禁用Fantom流動性池和跨鏈路徑的提案投票已結束,并以93.98%的支持率獲得通過。該提案旨在將Fantom礦池與Stargate的其他礦池斷開連接,并降低對穩定幣的敞口。此前,該提案支持率達97.43%,但仍未達到執行它所需的200萬人數。[2023/5/30 9:50:11]

圖1以太坊第一季度DeFi鎖倉正如前面所述,MakerDao和Compound占據了絕大部分的ETH鎖倉。Maker是用戶抵押ETH生成穩定幣DAI的,Compound是一資產借貸協議,用戶可以存款也可以根據存款獲得一定貸款額貸出幣。這些先有個基本認知就行,具體運行規則會在后面系列文章講。

Scam Sniffer:攻擊者正在測試Blur批量掛單漏洞,請用戶當心“零元購”釣魚風險:3月9日消息,反網絡釣魚解決方案Scam Sniffer發文提醒稱,其鏈上監控機器人在大約5小時前發現一筆可疑Blur交易,有攻擊者正在測試Blur批量掛單的漏洞。在這筆交易中,攻擊者自己嘗試了“網絡釣魚”,并成功將6枚NFT實現了轉移。

此前報道,慢霧生態安全合作伙伴Scam Sniffer演示了一個針對Blur NFT市場批量掛單簽名的“零元購”釣魚攻擊測試,通過一個“Root簽名”即可以極低成本(特指“零元購”)釣走目標用戶在Blur平臺授權的所有NFT,Blur平臺的這個“Root簽名”格式類似“盲簽”,用戶無法識別這種簽名的影響。[2023/3/9 12:51:56]

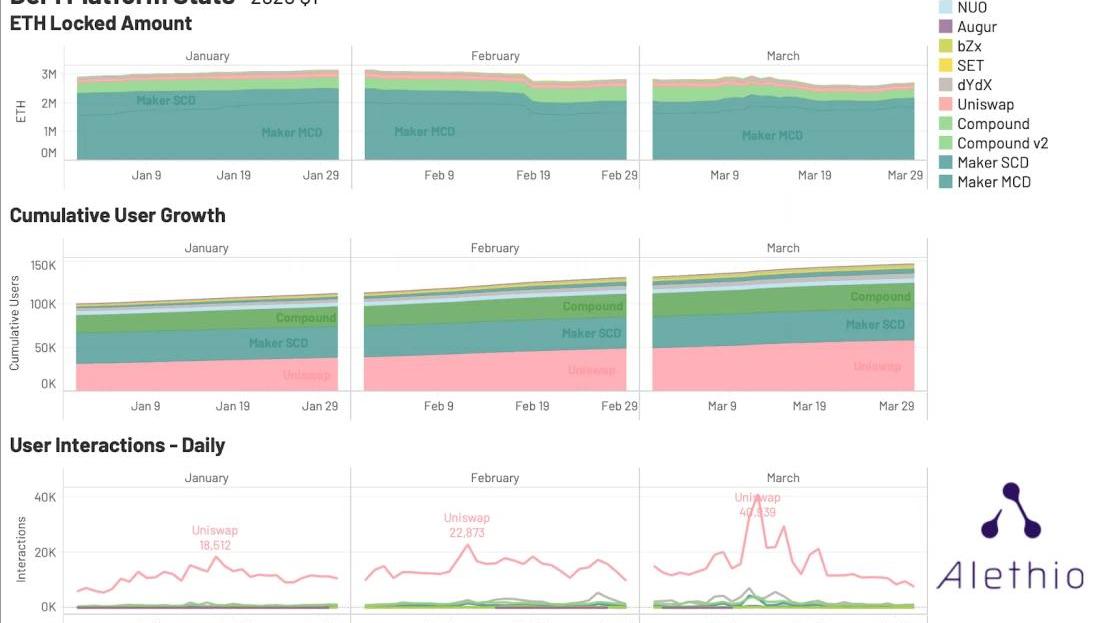

圖2以太坊鎖倉、用戶數和活躍量從圖2我們可以看到,2020年第一季度,整個DeFi除了受到bZx協議攻擊和“312”大跌導致鎖倉數下降之外,以太坊鎖倉其實是呈現一個按月穩步增長的形態。特別是用戶數量,極其穩定的增加,參與DeFi的以太坊地址數超過10萬個,也可以看到Uniswap、Maker、Compound瓜分了絕大部分用戶。Uniswap一直都是用戶交互最多的協議,僅在312當天,Uniswap就處理了超過4萬筆交易。

V神地址已拋售約500萬億枚SHIK,并將214枚WETH轉至EthDev地址:金色財經報道,PeckShield監測數據顯示,Vitalik Buterin地址已經拋售500,000,000,000,000枚SHIK代幣,并獲得超過164枚WETH(約26萬美元),將214枚WETH(約33.7萬美元)轉移到EthDev地址。目前SHIK價格已下跌95.8%。[2023/3/7 12:46:53]

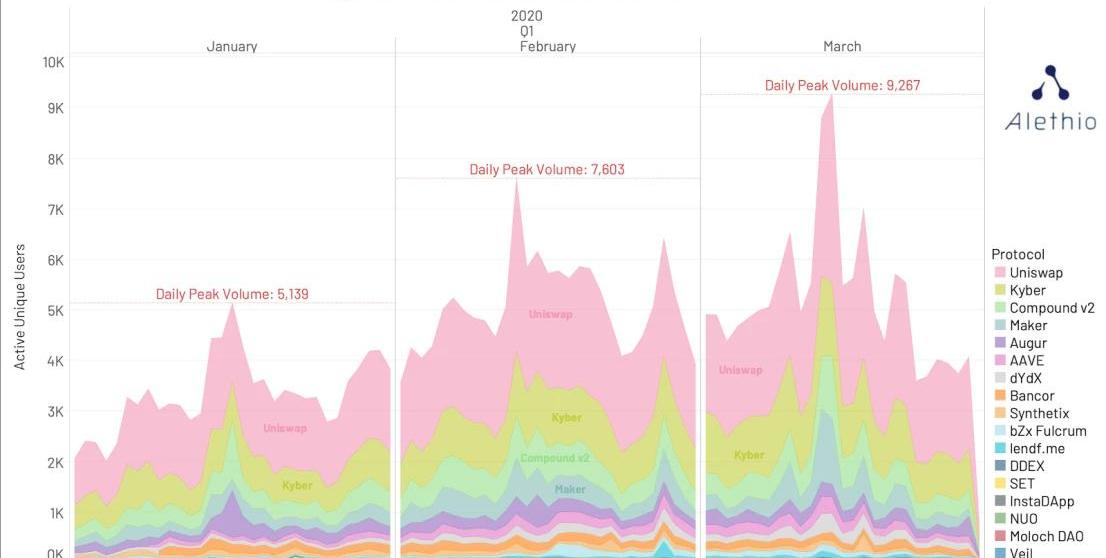

圖3以太坊DeFi第一季度日活數據可以看到圖3所示,一月份以太坊DeFi最高日活5139、二月份最高7603和三月份最高9267。其中作為DEX的Uniswap、Kyber占據了日活數據的主要部分。日活數據的不斷上升釋放了一個很清晰的信號,就是以太坊DeFi生態越來越繁榮。

徐明星:OKX計劃向Blur受影響的客戶發起“OKB空投”活動:金色財經報道,針對今日凌晨BLUR充值時出現擁堵的情況,OKX創始人徐明星發推特表示,“團隊將盡快優化風險系統和內部流程,確保同樣的問題不會再次發生。OKX還計劃向受Blur影響的客戶發起‘OKB空投’活動。具體細節將在幾小時后公布。”[2023/2/15 12:07:51]

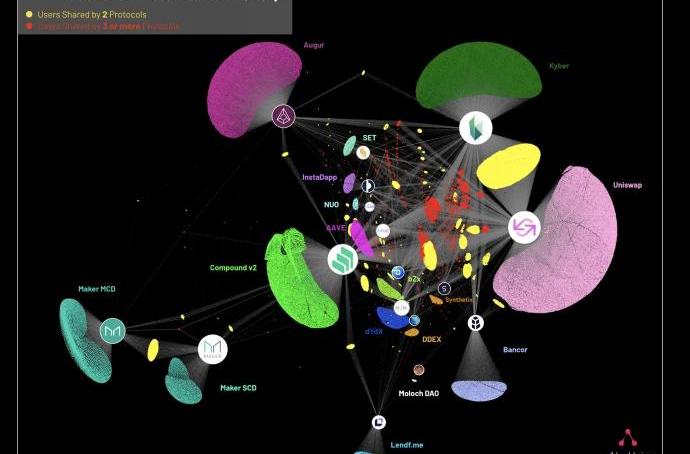

圖4以太坊DeFi間的交互情況如圖4所示,黃色點表示該賬戶地址在Q1內和2個協議交互過,紅點表示和3個及以上協議交互過。點的數量越多,表明該協議的獨立用戶越多。協議和協議之間的連線越密集,表面用戶同時使用這兩個協議的頻次越多。可以看到的是,整個以太坊DeFi生態,用戶喜歡在Uniswap、Kyber和Compound之間發生交互,而MakerDao用戶更多的直接與Compound交互。DeFi生態是相互關聯的,沒有一個DeFi項目能獨自存活。這樣的關聯壯大了網絡,加快了整個網絡的發展。這種關聯的發生,是因為智能合約的可組合性,任何協議可以不經許可就直接整合其他協議,而且絕大多數情況下,這種整合對雙方都是有利的,即出現1+1>2的情況。如果看了這么多數據你覺得枯燥沒得到對比的話,我們來看一個比較直觀的數據,單獨來看看以太坊DeFi上最多人用的Uniswap交易量,如圖5所示。

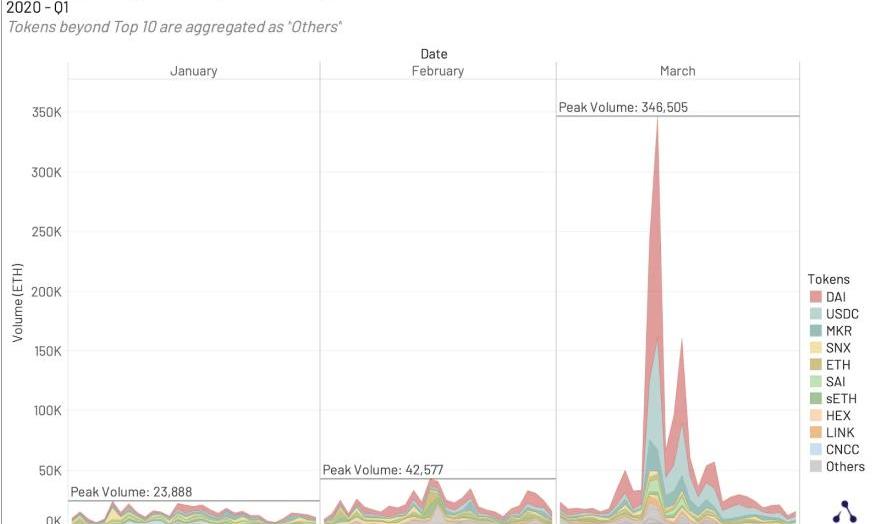

圖5Uniswap第一季度交易量最高峰,也就是3月12日這天,Uniswap量為346,505個ETH,產生手續費1040個ETH。可以肯定的是,當前絕大多數現貨交易所真實交易量都達不到這個手續費收入,一個Uniswap手續費可以跟二線交易所比肩,而這些收入,都是分給流動性提供商的。EOS上也有Swap,NewdexSwap,不過還沒開始推的感覺,好像用戶量并不大,用戶可以進去當做市商,瓜分手續費收入,做市商越少的時候進入,瓜分到手續費的比率越高;做市商越多,流動性越強,用的人越多,收益也越高。可以預見的是,Swap閃兌這種自動化做市商的模式,將會是DEX的主流,訂單簿形式的DEX終將因為流動性的劣勢被慢慢邊緣化。總結與觀點

看完Alethio的季度報告,我有幾個感受:第一個感覺就是,錢包要牢牢抓住DeFi這條線。當前以太坊DeFi用戶第一季度超過了10萬個賬戶。因為我之前在錢包公司的經歷,這個數字給我的第一感覺就是哪一個錢包抓住了DeFi熱潮,哪一個錢包就能繼續占有大份額的市場,甚至能像當時DApp熱潮一樣,整個公司運營產生正利潤,這種利潤和DeFi不同的是,它是持續的,不斷壯大的。最近MYKEY在DeFi的動作不少,包括和MakerDAO合作等,他們肯定不會錯過EOS上DeFi的競爭,MYKEY的用戶保有量和其獨有的資源模式,也許在DeFi世界有很強的競爭力。麥子錢包也上線了專屬的DeFi頁面,不過是針對以太坊DeFi,可能是EOS上確實沒DeFi也沒啥好上的,不過相信只要EOSDeFi出現活躍的苗頭,他們肯定會立即跟進。TokenPocket也發布了EOS閃電貸。其他錢包相信也還在觀望整個EOSDeFi的進展,畢竟EOS是很多錢包起家的根本,服務好EOS這一塊用戶都夠他們活很久。第二個感覺就是,留給EOS上DeFi項目方時間不多了。以太坊世界DeFi的網絡效應明顯,用戶數量持續上升,再按這個勢頭發展下去,也許就追不上了。雖然現在還很早期,接下來還會有各種各樣的玩法出現,但是還是希望EOS生態內的項目方在搭建完DeFi基礎設施之后,能像DApp那樣有更多的創新,如BigGame那樣,把產品界面做到極致也是一種創新。第三個感覺就是,EOS上做DeFi一定是對的方向。其實Alethio這篇報告里還有一半關于幾個項目的點評我沒寫,因為還沒介紹項目就寫這些項目的缺點一時半會也說不清個所以然。舉個例子,拿MakerDAO從單抵押物,過渡到多抵押物。這件事情,荒唐的是什么?荒唐的是以太坊合約不支持升級,只能重新部署,之前生成SAI的用戶要慢慢關閉自己的債倉,跑到新合約上生成DAI,不去的話后面慢慢就停用SAI了。這跟告訴我同一家銀行開新網點,但是用戶的錢需要從舊網點取出,并重新存入新網點才能去新網點用。等到舊網點關閉了,以前從舊網點取出來的錢就不能用了。這不是扯蛋嗎,同一家機構搞得跟兩個機構一樣。但這在EOS主網是根本不可能出現的,因為EOS主網的智能合約可以升級啊!!!!還有“312事件”以太坊賊堵導致一系列的弊端這些都不說,單純從智能合約可升級就知道,金融系統不讓升級這不是要用戶資金安全的命嗎?我是小貴,我仍在關注EOS生態,讓我們一起學習DeFi,尋找好的投資機會,順便拯救EOS。

Tags:DEFIEFIDEFETHdefiner幣幣幣情Friends With Benefits ProBTCDEFItogetherbnb更新了嗎

編者按:本文來自幣新區塊,作者:Chaosmosreads,Odaily星球日報經授權轉載。 農業銀行開發的DCEP錢包圖片來源:幣新幣新消息,中國人民銀行主導開發的數字貨幣DCEP已在中國農業.

1900/1/1 0:00:00吳說區塊鏈獨家獲悉,翼比特礦機的主體億邦國際已正式提交招股書,開啟美股上市之路。招股書稱,億邦國際在2018年和2019年的收入分別為3.190億美元和1.091億美元.

1900/1/1 0:00:00分析師|Carol編輯|Tong視覺設計|Tina出品|PANews從去年底開始,減產預期就成了行業的主要敘事之一。包括比特幣在內,至少有12種數字貨幣都將在今年迎來減產.

1900/1/1 0:00:00隨著移動互聯網、物聯網、云計算的深入發展,大數據國家戰略的加速落地,大數據體量呈現爆發式增長態勢.

1900/1/1 0:00:00這兩日,除了活久見的石油價格跌成負值震驚全球以外,在幣圈其實也發生了一件重大事故:那就是以太坊上的去中心化金融應用lendf.me在4月19日遭到了黑客的攻擊.

1900/1/1 0:00:00數字貨幣ETF市場誕生時間較短,由于其操作簡便且有較高收益,上市后吸引了大批投資者。通過研究發現,在單邊行情中杠桿ETF收益會更高,且判斷錯誤時也比同比例杠桿損失更小.

1900/1/1 0:00:00