BTC/HKD+0.7%

BTC/HKD+0.7% ETH/HKD+0.37%

ETH/HKD+0.37% LTC/HKD+0.95%

LTC/HKD+0.95% ADA/HKD-0.78%

ADA/HKD-0.78% SOL/HKD+1.91%

SOL/HKD+1.91% XRP/HKD-0.49%

XRP/HKD-0.49%編者按:本文來自頭等倉區塊鏈研究院,Odaily星球日報經授權轉載。查爾斯·麥凱在其1841年出版的《離奇的大眾錯覺和群體瘋狂》一書中這樣寫道:人們在獸群中思考,在獸群中發瘋,但他們慢慢地,一個接一個地恢復理智。即使放到今天,這段話依然受用。過去10年最瘋狂的集體嗑藥,加密貨幣受之無愧。這些年,我們一起見證了加密行業面臨的沖擊,比如交易所黑客攻擊,龐氏騙局等。盡管加密行業飽受爭議,但從長遠來看,加密貨幣對全球金融市場格局而言,還是利大于弊。但當信貸市場表面顯現一些不為人所知、搖搖欲墜跡象時,往往會觸發人們的敏感神經,各種疑慮凸顯。自2018年以來,加密貨幣借貸市值已增長至50億美元,而且這種增長趨勢還在繼續。但盲目擴張引發了一些問題,用戶似乎嗅到到了一絲久違的危機感。

彭博社:潛在買家正在考慮收購加密借貸平臺Hodlnaut:2月6日消息,潛在買家正在考慮收購加密借貸平臺Hodlnaut,并詢問其對破產的數字資產交易所FTX的索賠。已聯系Hodlnaut公司臨時司法管理人,他們正在簽署保密協議。

此前報道,1月13日,加密貨幣借貸平臺Hodlnaut Pte的主要債權人拒絕了一項擬議的重組計劃,并傾向于清算該公司。法院任命的Hodlnaut臨時司法管理人于1月11日提交的一份文件顯示,主要債權人表示清算該公司最符合他們的利益。[2023/2/6 11:50:19]

加密借貸聚合平臺FujiDAO集成Connext以擴展跨鏈功能:8月2日消息,加密借貸聚合平臺FujiDAO宣布,通過與Connext的集成,其已經擴展其跨鏈功能。通過利用Connext,開發者可以獲得信任最小化的跨鏈通信,以使區塊鏈可組合。Connext Bridge應用程序基于Connext的Nxtp協議構建。Connext Bridge支持L2和以太坊虛擬機(EVM)兼容鏈之間的資產轉移。

據悉,FujiDAO應用程序已經在Ethereum和Fantom網絡上運行,并將很快在Polygon、Arbitrum和Optimism上可用。(Cryptoninjas)[2022/8/2 2:52:53]

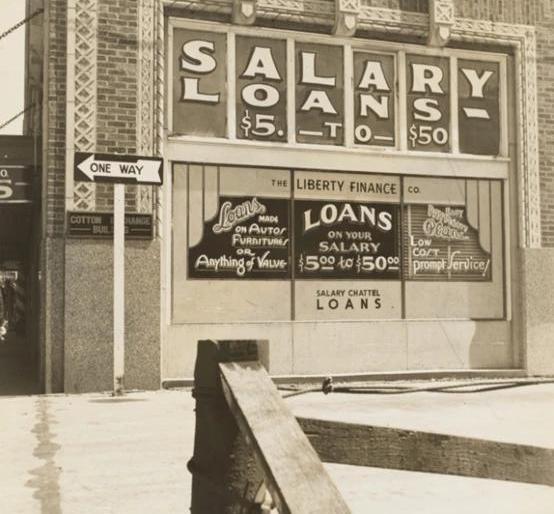

1937年位于俄克拉荷馬州的自由金融公司歷史上,每個信貸市場都曾在某個階段出現泡沫,直至泡沫破裂,撕開一道長長的口子。因此,加密借貸很可能是下一個出現泡沫的市場。加密信貸的基礎

加密借貸平臺CoinLoan以市場狀況為由暫時降低貸方提款限額:7月5日消息,加密借貸平臺 CoinLoan 宣布受 Celsius、Voyager、BlockFi 和 Three Arrows Capital 等公司問題的影響,從其平臺上提款的資產激增,為確保未來的順利運營,引入臨時措施降低賬戶提款限額,以平衡資金流動并防止與流動性相關的中斷。該臨時限制適用于每個賬戶的每日提款總額:每個用戶每 24 小時最多可以提款 5000 美元。CoinLoan 稱市場情況允許后將取消這項措施,并表示用戶資產是安全的。(coinloan.io)[2022/7/5 1:51:20]

加密信貸指用數字資產做抵押,借出資金,與傳統的信貸模式十分相似。然而,問題就出在加密信貸的基礎資產上。除穩定幣之外,加密貨幣最大的知名度是波動性。也就是說,加密信貸危機可能甚過次貸危機的破壞性。即使是最嚴重的金融危機,銀行的投資組合是數百萬套一文不值的房產時,人們也會明朗,在某個時間點,市場會復蘇。即使房地產不能100%回調,至少會回調一部分。而加密資產具有高波動性,整個信貸危機就是一場巨型風暴,等待太陽再次升起是一段漫長的黑夜。比特幣經常價格突然暴漲暴漲,一次交易所攻擊,一個類似PlusToken的騙局,一場大規模的拋售等,可能會給加密市場造成致命傷害。站在加密借貸服務商的角度來看,加密貨幣的脆弱性令人堪憂。在市場急劇下跌的情況,貸款人的資產的貶值速度。取決于市場下跌的速度,貸款人可能無法提供更多保證金,于是服務商清算貸款人賬面上的所有抵押品。如果大量貸款同時違約,服務商跟著大量拋售,將進一步加劇市場低迷。風控工具短缺

加密借貸平臺Ledn在A輪融資中籌集3000萬美元:總部位于加拿大的加密貨幣借貸平臺Ledn在A輪融資中籌集了3000萬美元,億萬富翁Alan Howard加入了參與投資者的行列。Kingsway Capital、Coinbase Ventures、Susquehanna、ParaFi、Alexis Ohanian、John Pfeffer、CMT Digital、Global Founders Capital等也加入了該輪融資。(Coindesk)[2021/5/26 22:47:35]

這些貸款服務商的一個主打賣點是不進行信用檢查,因此人人都能借貸。也就是說,加密信貸唯一真正的風控工具是貸款與存款比率指標,這個指標預估貸款人借貸應當存入的抵押品數值。假設,貸存比為50%,貸款人要借入一筆價值5000美元的貸款,則應該提供價值1萬美元的抵押品。一旦貸存比超出50%界限,貸款人就要繼續存入抵押品,或出售部分加密貨幣來償還貸款。否則,就會觸發抵押品自動清算機制。為了降低抵押品違約風險,一些貸款服務商甚至將貸存比率設定在20%,變成超額擔保。萬一加密貨幣大幅下跌,貸存比大幅攀升,唯一的后果就是清算抵押品。然而,屆時抵押品的價值可能已經遠遠低于貸款的未償價值。此外,當買家人數過少時,幾個貸款人同時違約會造成巨大的拋售壓力。實際上,貸存比的作用是降低損失,并非防范違約。也就是說,貸款人和出借人同樣容易受到市場不可預測性的影響。系統重要性風險

目前,貸款服務商只專注于小眾市場。然而,如果滲透到其他領域,如交易所或銀行業務,那么孤立的問題可能會導致市場重要性,從而導致市場呈螺旋式下跌趨勢。但是,加密行業發展與體制息息相關。起初,對沖基金等經驗豐富的投資者,受到加密信貸這一利基市場的波動性和高回報的吸引。現在,他們保留更市場中立的倉位,用借貸服務來平衡自己的投資組合,并操縱比特幣與山寨幣空頭與多頭。隨著信貸市場成熟,與銀行外匯市場越來越類似,而加密市場中,比特幣是基礎貨幣,山寨幣為二級貨幣。加密信貸市場的迅速擴張,引來了一群看好這一小眾市場的新公司。加密行業只能跟上其他信貸市場的步伐。競爭進一步加劇,吸引新客戶的唯一方法是放松貸款政策。貸款風險增大,違約概率增加。也就回到我們前面剛開始的討論——資產基本面的問題,以及存款能否保障貸款服務商的穩定運營。我們需要擔憂嗎?

現在下結論還為時過早。在泡沫破裂之前,信貸危機的影響只是假設。以次貸危機為例。在構建新產品和信貸違約掉期市場的水面之下,沒有人知道會有怎樣的影響,只知道這個利基市場正在蓬勃發展,買房就像買冰淇淋一樣簡單。如果不巧,加密信貸市場斷裂,最糟糕的情況是,一方面,部分貸款服務商違約,即那些放松貸款政策的服務商,他們的客戶面臨著損失。另一方面,如果市場的互聯性和波動外溢的風險增加,那么可能會出現多米諾骨牌效應,波動性向整個系統蔓延。最可能受到牽連的是持有大量數字資產敞口的對沖基金。總之,一切都取決于加密信貸市場的規模,以及它是否能滲透到其他市場。目前,信貸市場的規模仍然很小,每天的比特幣交易在5億美元到10億美元之間。相比之下,外匯市場的交易量估計為每天6.6萬億美元。但是,考慮到目前的擴張速度,加密貨幣市場可能很快就會成為全球金融體系的一部分。直白地說,加密信貸危機爆發的前提條件都全了,比如缺乏監管,人人都能貸款,沒有盡職調查,重點是盲目樂觀。歷史中上一次具備這些條件的時候,金融危機降臨了。

文|棘輪沉寂大半年后,“史詩級”資金盤CXC再現新動作。一個與其一脈相承的新資金盤橫空出世。它名為AK。“AK來了,CXC要漲了.

1900/1/1 0:00:00編者按:本文來自頭等倉區塊鏈研究院,Odaily星球日報經授權轉載。Libra寄希望于用白皮書來安撫美國監管機構,改變局勢Libra協會最近更新的白皮書,緩解了監管機構提出的大部分顧慮.

1900/1/1 0:00:00編者按:本文來自量子學派,作者:十七進制,Odaily星球日報經授權轉載。權力與數學的映射不知是針鋒相對,還是宿命使然。2020年4月16日,數學貨幣領域出現兩件大事.

1900/1/1 0:00:00編者按:本文來自藍狐筆記,Odaily星球日報經授權轉載。藍狐筆記今天注意到加密銀行Dharma的新玩法:利用Twitter完成社會化支付服務。這種玩法很有意思,值得DeFi行業關注.

1900/1/1 0:00:00本文來自:哈希派,作者:LucyCheng,星球日報經授權轉發。 比特幣網絡能夠保持平均10分鐘左右的出塊速度,全賴于中本聰設置的PoW難度調節機制.

1900/1/1 0:00:00編者按:本文來自藍狐筆記,Odaily星球日報經授權轉載。最近幾個月,穩定幣市值增長越來越快。加密美元整體市值已經超過90億美元,在過去短短一個多月時間,新增30億美元.

1900/1/1 0:00:00