BTC/HKD+5.97%

BTC/HKD+5.97% ETH/HKD+7.18%

ETH/HKD+7.18% LTC/HKD+2.87%

LTC/HKD+2.87% ADA/HKD+8.76%

ADA/HKD+8.76% SOL/HKD+7.06%

SOL/HKD+7.06% XRP/HKD+9.1%

XRP/HKD+9.1%編者按:本文來自以太坊愛好者,作者:JosefTětek,翻譯&校對:閔敏&阿劍,Odaily星球日報經授權轉載。過去兩年來,加密貨幣行業正在發生大清洗,淘汰劣質幣種。大多數山寨幣一蹶不振,相比歷史最高價暴跌90%以上。BTC的市值重新占據總市值的60%以上,保持行業第一。一些人認為,這顯然標志著BTC有望成為一種非法幣型世界貨幣。另一方面,迅速發展的以太坊DeFi不容小覷。我想通過本文分析兩種實現貨幣性的方式:比特幣采用的方式是先鞏固好基礎貨幣,然后只在二層/側鏈上考慮次生貨幣的問題。以太坊采用的方式是將重點放在次生貨幣上:借貸協議、衍生品等;將基礎貨幣視為一種動態工具,獨立于貨幣總量的發展。貨幣總量

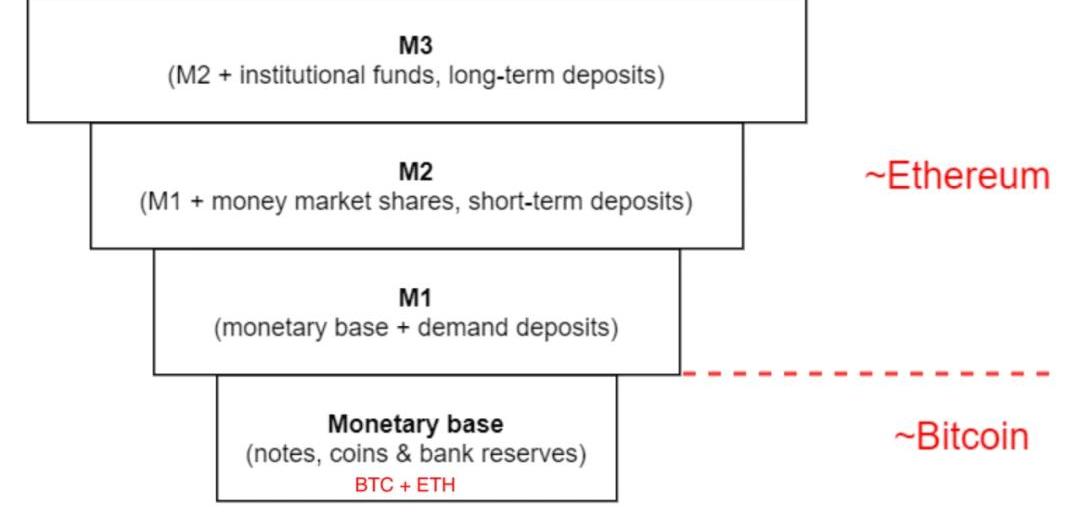

比特幣和以太坊之間的根本差別在于它們對貨幣構成的理解不同。在目前法幣主導的貨幣制度中,貨幣實際上是很模糊的東西。我們通常將貨幣置于不同的層級和口徑下來討論,每個層級都存在不同水平的流動性和對手風險。我們可以通過倒金字塔結構將貨幣的概念可視化:

-譯者注:基礎貨幣包括紙幣、硬幣和商業銀行保證金;M1為基礎貨幣加上活期存款;M2為M1加上貨幣市場份額、短期存款;M3為M2加上機構基金、長期存款。注意,關于貨幣數量的不同計量口徑,往往只在M0到M2的口徑上具有共識。-由上圖可知,比特幣社區主要聚焦于基礎貨幣的特性,而以太坊社區更注重在更高層的貨幣應用上做文章。基礎貨幣位于倒金字塔的底部——指的是我們錢包里的現金和央行持有的商業銀行的存款準備金。基礎貨幣是狹義貨幣,因為它是最終的結算工具:無論你是持有現金的公民,還是在央行存入準備金的商業銀行,都沒有對手風險。另外,無論你是在銀行有存款的公民,還是在央行有隔夜存款的商業銀行,你的對手風險都很小——你的存款機構可能會喪失償付能力或破產。這就是為什么在金融危機之后,美國的商業銀行開始在央行存入超額準備金的原因之一,因為商業銀行之間的信任已經蕩然無存。部分準備金制度就是倒金字塔機構形成的根本原因——銀行能夠發放各種形式的貸款、價值數倍于其持有的準備金,而M2的具體規模往往基于放貸機構的信用評級。金字塔越往上一層,需要的信任程度越高,資產的流動性越低。實際上,我們在絕大多數交易中接觸到的都是M1以及更高層級的貨幣。全球的個人和企業越來越多地采用電子轉賬/信用卡/借記卡等支付方式,使用現金的情況越來越少。讓我們來總結這一節,然后討論這對比特幣和以太坊的影響。我們得到出了以下兩點結論:貨幣的定義不是單一維度的:它取決于不同層級的信任和流動性程度。雖然基礎貨幣的免信任程度最高,且流動性最強,M1-M3才是貨幣效用的來源。比特幣實現貨幣屬性的道路

比特幣全網未確認交易數量為6209筆:金色財經報道,BTC.com數據顯示,目前比特幣全網未確認交易數量為6209筆,全網算力為320.57 EH/s,24小時交易速率為3.07交易/s,目前全網難度為39.16 T,預測下次難度上調10.13%至43.12 T,距離調整還剩4天。[2023/2/21 12:18:18]

就像我在上一節暗示的那樣,比特幣最先發力且始終放在首位的是打造可靠的基礎貨幣。我們簡要看看大家提出的理論依據:廣為流傳的硬通貨理論,以及PlanB的“存量流量比模型”;產量減半日就是比特幣世界的節日強調去中心化治理的重要性以及比特幣在這上面的成功歷史以及No2X運動)不斷得到探討和分析的比特幣未來安全預算論支付方式的可擴展性:來自在比特幣技術基礎上開發、致力于支付可擴展性和可互換性提升的初創企業社會可擴展性:比特幣在價值儲存工具和支付方式的努力可能被視為缺乏激情,但正是這些努力使得比特幣能自然而然成為全球非法幣貨幣的謝林點,因為協議變更時僅適用軟分叉,因此就無需掛心不斷發生的治理爭議去中心化的擴展:比特幣的全節點可用普通的消費級硬件來運行,比特幣的區塊大小也一直很小巧,保證了使用一般網絡的用戶也能同步比特幣區塊鏈并負擔起區塊鏈的存儲空間需求;而且全節點硬件的選擇也越來越多協議升級的保守方法:僅使用軟分叉來激活升級,而且升級內容經過嚴格的同行評議,即使像Schnorr簽名方案這樣“不太費腦”的升級都花了好幾年來實現總而言之,比特幣社區已經接受了用一種非常保守而且公開透明的方法來主導協議開發,極力避免破壞廣泛共識以及比特幣的謝林點地位。“可靠的基礎貨幣”是第一優先級,呈現在基礎貨幣之上層級中的功能則交由區塊鏈上的二層網絡乃至三層網絡來實。由清晰且可靠的貨幣政策推動產生的價值存儲功能,似乎是比特幣在這么多年中獲得全球接受的主要原因。這樣保守的方法當然遭到了一些批評,有些人不覺得這種保守主義有何意義,然后發起了分叉,或提出了新項目,也產生了很多表情包。

美參議員:比特幣是實現退休策略多元化的一種方式:金色財經報道,美國參議員Cynthia Lummis希望美國人將加密貨幣視為實現退休和長期儲蓄多元化的一種方式。這位“對比特幣友好”的美國參議員表示,她現在持有大約5枚比特幣,首次購買時價格為330美元。她鼓勵人們“買入并持有”,以為他們的未來存錢。Lummis表示擔心所有的退休金都以美元計價。作為多元化的一部分,應擁有非常多樣化的資產配置,你不可能把所有的雞蛋都放在一個籃子里。她認為從長遠來看,最強大的價值存儲手段之一是比特幣。[2021/6/30 0:15:56]

-表情包作者:Fiskantes-Unchainedcapital的ParkerLewis在他的文章“比特幣會取代所有其它貨幣”中為比特幣的貨幣性發展歷程作了特別好的歸納:但是,沒有哪種貨幣能夠做到單純“為了稀缺而稀缺”。相反,有數量上限的貨幣能夠最高效地媒介交易。相對稀缺性最強的貨幣性商品能夠最大限度地在跨時間的交易中保存價值。所有其它商品的相對價值和相對價格,都是有了貨幣的協作功能之后才被人需要的信息;在每一次交易中,每一個個體都被激勵去最大化能夠保存到未來的價值。比特幣的有限稀缺性,將最大限度地保證當前交易所的的價值可以保存到未來,而隨著越來越多的個體認定比特幣是最具相對稀缺性的貨幣性商品,其價格的穩定會自然而然地到來。以太坊實現貨幣屬性的道路

動態 | 報告:比特幣2019年價格走勢主要是由新聞驅動的:根據加密貨幣分析公司CoinGecko提交的年度報告,比特幣2019年的價格走勢主要是由新聞驅動的。報告還指出,這些新聞事件雖然以加密貨幣為重點,但并不僅限于去中心化的貨幣領域,即比特幣正越來越受到具有宏觀影響的經濟和運動的影響。(AMBCrypto)[2020/1/15]

如果我們將DeFi運動視為以太坊最適應市場的應用場景,就會發現以太坊實現貨幣屬性的道路與比特幣背道而馳。我們來簡單說明一下理由:以太坊注重的是貨幣性的效用方面——將其原生代幣作為去中心化生態系統的“經濟帶寬”,而非價值貯藏物或支付手段。以太坊的貨幣政策是靈活的,致力于從最大程度上實現鏈上安全性;因此,以太幣的發行量不會有硬上限,或是明確的通脹曲線——相反,以太坊實行的是“最低必要發行量”的貨幣政策。運行節點對硬件和帶寬的要求很高——現在很難再從頭開始運行并同步以太坊全節點,有大約70%的全節點運行在AWS等托管型云服務上。另外,也可以像比特幣那樣通過專用全節點硬件來運行;還值得一提的是,節點運營者的經濟激勵實驗——使用了同樣安全的快速同步,花費了一天的時間——預知詳情,請點擊此處)。正如DavidHoffman解釋的那樣,可以通過3種方法來實現以太幣的稀缺性:DeFi、PoS質押和費用銷毀;由此可見,以太坊實現貨幣屬性的道路是一個不斷迭代的過程。DavidHoffman還指出貨幣的概念歷來都與債務密不可分,DeFi協議正是利用這一點賦予以太幣貨幣屬性的——讓以太幣成為一種標準的延期付款手段。“迅速行動、推陳出新”是以太坊一貫的作風。社區總是在同時嘗試多個應用場景,并以最后留下的東西為基礎再次迭代。DeFi似乎就是久經考驗之后留下的場景之一,各種DeFi服務正在穩定地吸引以太幣作為其“經濟帶寬”:

動態 | 過去30天內比特幣的每日交易數基本保持不變:5月21日,longhash發文稱,在過去幾周的牛市里,比特幣的每日交易數仍基本保持不變。除5月1日和2日之外,5月份的每日交易數基本保持在320000到396000之間。這說明過去幾周比特幣網絡活動量基本持平。[2019/5/21]

-來源:DeFiPulse-DeFi服務因其免許可性和可組合性飽受贊譽。我認為,DeFi之所以能夠顛覆區塊鏈行業,是因為其透明性和可審計性。正如RyanSeanAdams近期在參與IvanonTech播客的討論中所指出的那樣,我們無法審計Coinbase或Kraken的質押品和內部運作——但是我們可以對MakerDAO和Compound這么做。因此,bZx能夠如此迅速地利用審計發現漏洞是值得慶祝的事,人們不應該一味地譴責它不夠安全。反觀Mt.Gox有長達兩年以上的時間資不償債,卻無人知曉。bZx一遭到攻擊,在短短的幾小時內所有人都知道了。DeFi之所以能賦予以太幣貨幣屬性,是因為它恰好克服了現代金融系統的短板——封閉、狹隘和排外。即使是中心化的“密碼貨幣銀行”也遭到了重重限制:Kraken的期貨交易在36個國家遭到了禁止,其中包括美國——Kraken本身就是美國公司!此外,將比特幣和以太幣等資產交由托管機構具有很高的風險,可能會是這場貨幣革命的阿克琉斯之踵——托管機構可以輕而易舉地沒收資產,就像20世紀30年代頒布的美國總統行政令,強制要求公民將黃金移交至美聯儲銀行。另一方面,要想真正把ETH轉化成貨幣,DeFi還有很長的路要走。首先,在功能性和去中心化之間永遠存在取舍。簡單的協議,比如Uniswap,可以是“完全合約”,但像貨幣市場這樣的高級模塊也能是完全合約嗎?有了治理,有了管理員密鑰,那就總有合規風險和治理攻擊風險。第二,可組合性既帶來了新的機會,也帶來了新的問題。沒人預見到了閃電貸攻擊。而且隨著DeFi領域的花樣翻新,許多更復雜的攻擊也會到來。透明性、免準入屬性,也產生了許多讓人覬覦的錢罐子。雖然像Nexus和Opyn這樣的保險也許有點幫助,但如果攻擊變得規律,那保費就會越來越高。所以,DeFi應用項目要保證能用賞金吸引到曝光漏洞的人,而不是讓自己的應用成為錢罐。

行情 | 比特幣期貨略收于6400美元下方:CME比特幣期貨BTC 12月合約收漲10美元,漲幅大約0.16%,報6390美元,據統計,6月29日以5865美元創前月合約收盤紀錄最低。CBOE比特幣期貨XBT 12月合約收漲12.5美元,漲幅大約0.20%,報6395美元,6月29日以5897.50美元創CBOE比特幣期貨前月合約收盤紀錄最低。[2018/10/23]

第三,DeFi仍是一個很小眾的領域,可能只是一個復雜的以太坊圈子內部的東西。這樣想有很多理由:Maker,Compound和其它服務,其中鎖定的絕大部分價值都來自少數幾個大戶;ETH價格上升的時候,鎖定在DeFi協議中的ETH數量便下降。“鎖定在DeFi中的ETH”這個指標并沒有呈指數級增長,就像創業趨勢一樣,在2018年增長了3000%,但在2019年就只有52%,現在甚至出現了下跌。截至撰文之日,DeFi吸收了2.6%的ETH總供給量,看起來不錯,但仍是一個小眾領域。總結

比特幣和以太坊都很有希望成為第一種無需政府介入的世界數字貨幣,但兩者都要在接下來5年中克服各自的潛在弱點:比特幣必須能與其硬編碼的貨幣政策一起生存下來:接下來5年中將發生的兩次產量減半,將告訴我們這種貨幣政策到底能不能行。通過側鏈和二層網絡上的經濟活動來提供“交易密度”至關重要。通過期貨合約來拍賣未來的區塊空間需求也會對整個市場有所幫助。以太坊必須證明,它能夠在變動不居的基礎貨幣層上實現貨幣性。如果遷移到以太坊2.0的工作一帆風順的話,那么消除關注治理的需要及貨幣政策自動化的工作也應該跟上。但去中心化的貨幣協議中不應該有強領導者,無論在其位者的克里斯瑪人格有多么強大。比特幣和以太坊也都需要創造內部循環經濟圈,消除對法幣出入通道的依賴。對比特幣來說尤其如此——為使比特幣成為未來的基礎貨幣,比特幣擁躉應該考慮開始使用比特幣/聰來作為記賬單位。本文沒有討論到的多種互操作性方案,也可能帶來以太坊和比特幣作為貨幣的共同成功。比如,一種可能性是,拿比特幣作為自然的基礎貨幣,用以太坊來提供其它層級的貨幣功能,然后使用信任最小化的方案如tBTC和renBTC來利用比特幣。從過去幾周的情況來看,預測未來是非常困難的,而且未來可能性也遠比我們想像得要多。從近期的全球市場和社會動態來看,人類正進入一個全新的時代。但愿在這個新世界里,還有對非法幣世界貨幣的需求。后記:本文的大部分篇章都是在2020年3月中旬的比特幣和以太坊價格大跌之前寫成的,雖然這些事件沒有讓我改變在本文中表達出來的觀念,我承認,當前的DeFi服務已經顯現出它們的脆弱性,因為它們很容易在黑天鵝事件中失敗。不過,在這個圈子里,每一次失敗都是一個很好的學習機會,即使現在這群DeFi服務失敗了,總有更好的一群會踩在它們肩膀上冒出頭來。編者注:關于比特幣和以太坊的貨幣性,大家都已經討論過很多,有些東西已成老生常談,但事實上,這仍是一個最值得討論的問題。本文之所以特別,不僅在于其持論之公平,還在于作者指出了雙方各自忽視的問題。比特幣的支持者曾長期使用與基礎貨幣相關的理論來說明比特幣的意義,但正如作者指出的,貨幣的含義是復雜的,口徑是多樣的,證明比特幣具有契合這些復雜需要的適應性,是一個不應被忽視的問題。而對以太坊的支持者而言,同樣有一些問題,在社區的極客文化中被淡化乃至忽略掉了,包括但不限于治理的緊張性以及貨幣政策的穩定性。

Tags:比特幣以太坊DEFEFI比特幣2013年1000元多少個以太坊交易所app下載My DeFi PetdeFIRE

編者按:本文來自威廉閑談,作者:陳威廉,Odaily星球日報經授權轉載。標題來自B站播放量極高的視頻《窮人思維正在毀掉你》,因為比特幣我又重新看了一遍,和多年前頗有些不一樣的感慨: 這個視頻如果.

1900/1/1 0:00:00編者按:本文來自區塊鏈大本營,作者:maxkoda,譯者:火火醬,Odaily星球日報經授權轉載。大約一年前,作者十分興奮地聽到EOS主網上出現了越來越多的去中心化應用程序.

1900/1/1 0:00:00本文來自:哈希派,作者:LucyCheng,星球日報經授權轉發。 “如果未來比特幣要大規模被使用,可能要考慮一下如何減少二氧化碳的排放問題”;作為互聯網上最早公開提及比特幣的密碼學愛好者之一,H.

1900/1/1 0:00:00近年來,隨著高新科技產業的發展和國家對創新創業的大力扶持,互聯網企業的發展如火如荼,線上產品獨有的高效、低投入、高產出的作業模式也為互聯網的發展開辟了更廣闊的路徑.

1900/1/1 0:00:00作者|秦曉峰編輯|郝方舟出品|Odaily星球日報 一、整體概述 上周,DeFi平臺Lendf.Me以及Uniswap雙雙遭受黑客攻擊,分別損失2490萬美元以及22萬美元.

1900/1/1 0:00:00Overview概述幣圈用戶的投資或投機行為決定了高收益產品注定成為市場主流。但重點是,在這些不確定的高收益的背后隱藏了確定的真實的風險.

1900/1/1 0:00:00