BTC/HKD+0.4%

BTC/HKD+0.4% ETH/HKD-0.06%

ETH/HKD-0.06% LTC/HKD-0.12%

LTC/HKD-0.12% ADA/HKD+0.06%

ADA/HKD+0.06% SOL/HKD+1.39%

SOL/HKD+1.39% XRP/HKD-0.4%

XRP/HKD-0.4%

近期行業最大的熱點,當屬知名DeFi產品Lendf被盜,損失資金近2500萬美元。頗具戲劇化的是,經過團隊及眾多支持者們的努力,黑客全額返還了被盜資金,團隊已經在著手返還投資人資金。巨額被盜資金被返還,在黑客盜竊史上,都是非常罕見的。對投資人和團隊來說,這是一個很不錯的結局。對DeFi來說也把被盜產生的負面影響降到了最低。DeFi安全問題頻發,已經有觀點認為DeFi發展的太快,是不是應該按下暫停鍵冷靜一下,也有人質疑DeFi現在的發展路線是不是走偏了。RenrenBitCMO梓岑更是提出了“DeFi首先需要證明自己不是一劑藥”的尖銳觀點。本文嘗試從DeFi和CeFi面臨的問題出發,探討一下區塊鏈在金融領域更好發展的可行路徑。本文僅從用戶端發展進行討論。先來看DeFi在用戶端面臨哪些問題。一、DeFi有哪些問題?

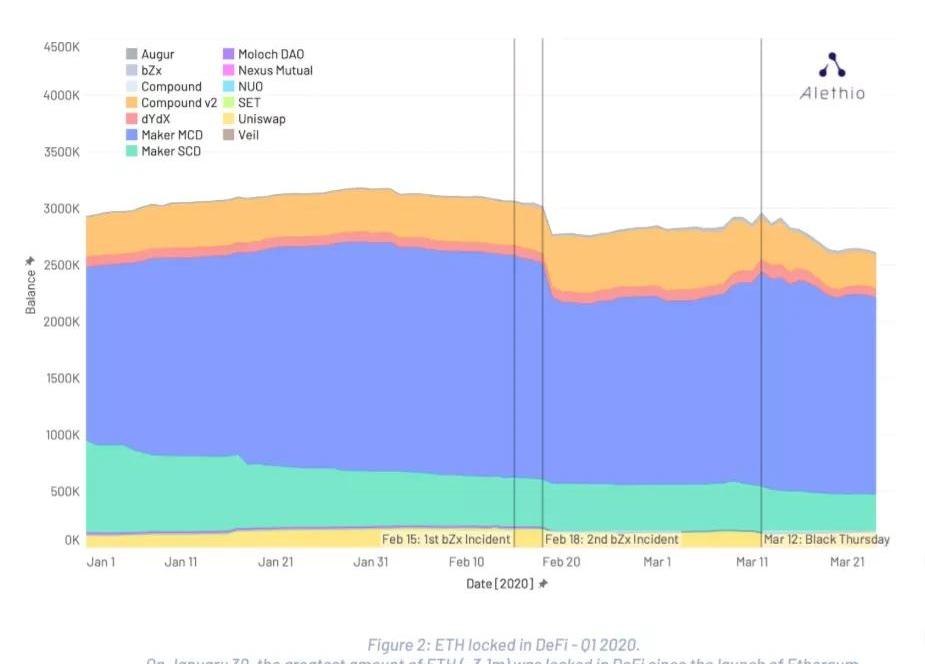

DeFi在用戶端的問題從宏觀上看只有兩個,安全問題和體驗問題。安全問題安全是一切的基礎,不能保證安全的金融產品,注定是失敗的。DeFi以其創新性,以及由創新性引申出的極高想象空間,被譽為公鏈圣杯。但DeFi從2月bZx閃電貸事件,到3月MakerDAO清算事件,以及緊接著4月uniswap和Lendf被攻擊事件,讓DeFi在用戶心中建立起來的信任感,一次次被削弱。DeFi的安全問題受到廣泛質疑,也讓人不得不懷疑,DeFi真的能成為圣杯嗎?關于用戶信任被削弱,關鍵指標是鎖倉ETH數量的減少。2月18日到2月19日閃電貸事件爆發,鎖定在DeFi中的ETH總量下降了5.8%,之后一周鎖定的ETH減少了7.8%。3月12日到13日黑色星期四事件,鎖定的ETH總量下降了2.69%,之后一周鎖定的ETH總量減少了12.2%。

跨鏈DeFi平臺SpaceFi TVL突破一千萬美元:4月11日,據官方消息,基于 Evmos 和 zkSync 的跨鏈 DeFi 平臺 SpaceFi 宣布該平臺 TVL 已突破一千萬美元。

SpaceFi 初始產品旨在連接 Cosmos 和 Layer2 生態系統,用戶可通過流動性、交易挖礦或將 STAR Token 鑄造成 NFT 獲得更高的收益、治理權等,從而獲得 DeFi 獎勵。[2023/4/11 13:56:50]

圖片來源:AlethioEthStatsDeFi研究報告無數參與者努力建立起來的基礎,可能因為幾場風險事件的爆發就全線崩潰。Lendf資金追回之后,群里有人問在Lendf放了幾百萬的幣乎創始人咕嚕,lendf重開之后還會繼續投資嗎?咕嚕回答:“這個問題需要在夜深人靜時好好思考”。更為拷問靈魂的是,如果再來幾場和Lendf類似的攻擊事件,DeFi還承受的住嗎?用戶對DeFi還會有信心嗎?體驗問題多年來區塊鏈一直被詬病性能問題,比特幣因為性能問題已經徹底杜絕了成為電子現金的可能性,以太坊因為性能問題,DAPP發展一直半死不活,用戶量少的可憐。區塊鏈的使用體驗不客氣的說依然非常差勁,DeFi也難以突破底層公鏈的束縛,使用體驗和CeFi差距巨大。體驗不僅僅是指速度很慢,操作繁瑣,也包括因性能問題給用戶造成損失。3月12日加密貨幣暴跌,以太坊網絡擁堵,導致MakerDAO預言機喂價延遲,被人以0元的價格拍走了數萬枚ETH。不僅使Maker的資產負債表難以平衡,更讓用戶損失慘重。不夸張的說,現在制約區塊鏈發展的最核心因素依然體驗問題,糟糕的體驗讓區塊鏈難以大規模獲客,只能在一個狹小的圈子內費勁的折騰。業內苦苦渴求的殺手級應用,在現有基礎設施下沒有實現的可能性。所謂殺手級應用你得起碼“可用”吧,以區塊鏈現在這種殘疾狀態,想要實現大規模應用,毫無可能性。在使用體驗如此之差的情況下,DeFi想要成為圣杯,沒有可能性。二、CeFi有哪些問題?

朱嘉偉:CeFi適合復雜的金融場景,DeFi適合更簡單、自動化的應用場景:10月27日~10月28日,火幣七周年峰會在線上舉行,此次峰會以“無限未來——2020年 區塊鏈大航海時代”為主題,邀請業界精英共同論道行業發展。在本次峰會“風吹幡動,數字資產價值邏輯的變遷與洞察”板塊中,火幣集團COO朱嘉偉發表了主題演講。朱嘉偉表示,DeFi和CeFi都是為了滿足用戶的需求而存在,只是服務用戶的形式不同而已。CeFi更適合復雜的金融場景,通過人為和經驗的判斷為用戶做出更好的信用和風險評估,并且在產品服務的靈活性上、流動性上都有諸多優勢。而DeFi則適合更簡單、自動化的應用場景,比如數字資產的抵押借貸。在簡單的模式下,DeFi使得整個過程變得更加高效,成本變得更低。[2020/10/27]

CeFi在使用體驗上沒有大問題,最大的問題只有安全這一項。CeFi的安全問題可以分為道德風險、技術風險和監管風險。道德風險CeFi的道德風險是最為大眾所詬病的。行業最成功的應用交易所,長期面臨天價上幣費、暗箱操作、挪用用戶資金、期貨插針、惡意跑路、花式割韭菜等指控,但交易所沒有多少辯解的余地,有的還被抓了現行。因為CeFi的不透明性,自證清白極難。用戶之所以選擇他們,并不是因為相信他們不會作惡,只是因為確實好用,安全性相對較高,且實力雄厚具有兜底意愿/能力。從這里可以得出什么呢?相比道德風險,用戶更看重使用體驗以及兜底意愿/能力,這是頂級CeFi被信任、被認可的根本原因。但這是頂級CeFi獨有的特權,一般CeFi必須有額外的好處才能讓用戶選擇他們,實現收益與風險相匹配。技術風險相比年齡“尚幼”的DeFi,CeFi經歷了更多的被盜事件。以比特幣被盜事件為例,2014年占據比特幣交易量80%的門頭溝宣布被盜破產,被盜數量高達744000枚,對比特幣生態的打擊可謂慘烈。即使到現在,行業依然在擔心門頭溝剩余的14萬枚比特幣會在什么時候砸向市場。據不完全統計,多年來交易所有超過100百萬枚比特幣被盜。除門頭溝外,Bitstamp、Poloniex、Bitfinex、Youbit、Binance等眾多知名交易所都發生過被盜事件,不斷發生的被盜事件不斷考驗著用戶對行業的信心。唯一值得慶幸的是上述損失金額較大、影響范圍較廣的被盜事件,大部分交易所都自行承擔了損失,沒讓用戶利益受損。現在用戶相信經過多年發展,中心化安全方案已經比較成熟,頂級CeFi一次性把所有資產全部搞丟的概率已經不大,以及頂級CeFi具有強烈的兜底意愿和能力,這些加起來是用戶選擇頂級CeFi的根本原因。監管風險政策不確定性導致的監管風險,是CeFi難以規避的。目前的法律真空狀態,是機遇也是風險。三、DeFi問題的根本

Elrond集成DIA預言機 為其DeFi和CeFi產品喂價鏈下和跨鏈數據:分片項目Elrond宣布集成DIA預言機,將允許其DeFi和CeFi產品通過該預言機訪問鏈下和跨鏈數據。Elrond智能合約狀態、代幣和交易相關信息將可通過DIA獲得,以集成到非原生ElrondDeFi、預測市場和其他用例中。此次集成可啟用Elrond生態系統中新的DeFi用例,這些用例可建立在Elrond主網上,也可以在其他平臺上使用Elrond資產。這將加快Elrond上DeFi的增長,并增加對作為基礎資產的eGLD的需求。[2020/8/21]

DeFi是去中心化金融,其最理想的狀態是完全Decentralized,也即完全的去中心化。在近期中國DeFi社區的熱烈討論中,持有DeFi應該完全Decentralized的人不在少數。區哥對完全的去中心化沒有意見,也非常認可其魅力和想象空間,但總覺得哪里有些不對。咱們看一下DeFi項目方們想要實現的是什么?如果你關注DeFi社區的討論,就能簡單總結出如下結論:既要去中心化又要獲取更多用戶;不僅要獲取更多用戶還要用戶自擔風險。去中心化與更多用戶一個完全去中心化的項目,想要獲取更多用戶,區哥認為是非常有挑戰性的。不是每一個項目都是比特幣,這方面區哥并沒有見過太多成功的案例。退一步說,協議去中心化,運營中心化是否可行?當然是可行的,中心化運營更適合市場競爭,在獲取更多用戶上有明顯優勢。但有個問題,像Lendf這次合約被盜,開發團隊是否要承擔責任?如果用去中心化為自己開脫,但運營確實是中心化的,團隊也確實有很大的權利,如何解?這也是梓岑在《梓岑:DeFi首先需要證明自己不是一劑藥》中所提出的:“誰來承擔開源協議的資金安全責任?關于DeFi權責劃分,引出了下面這種有趣的觀點。更多用戶與風險自擔DeFi社區的討論中些聲音認為,DeFi要實現清楚的權責劃分,團隊不應承擔用戶使用協議所產生的風險,而應該在充分披露風險前提下,用戶風險自擔。關于風險自擔還分為了兩類,誰使用誰承擔和誰獲益誰承擔。這一觀點隱含的意思是說,協議是開源的,用戶應該自己去看代碼,自己去發現協議中的漏洞,如果沒能發現,抱歉那是你自己的問題。要求用戶自己去看代碼在近幾日DeFi社區的討論中也不罕見。坦白說,如果真是這樣,DeFi想要獲取更多用戶是不可能的,這根本就不是面向C端的思維。如果從商業角度考慮,這簡直毫無商業素養。肯定會有人以互聯網基礎協議說事,那些協議能獲得龐大的用戶,為什么我們就不能?但要想清楚,在全球40多億的網民中,有多大比例是直接接觸這些協議的,普通用戶只會使用在電腦/手機中封裝好的成熟產品。這些協議真的是面向普通用戶的嗎?事實上他們是面向開發者的,且還不是所有開發者。如果你的產品面向C端,卻要求用戶自己看代碼,自己承擔風險,這是多么的不可思議。抱著這種想法的項目方,請去拓展B端用戶,讓更多項目團隊使用你們的協議,這才是你們應該做的。讓有能力看代碼的人去看代碼,讓能承擔風險的人去承擔風險,強求普通用戶承擔他們承擔不了的重擔,又怎么可能會有用戶?即使從風險收益的角度考慮,用戶為了一點點收益,卻要承擔失去全部資金的風險,用戶也只會用腳投票。那如果要開發團隊承擔風險呢?現狀是DeFi開發團隊,有些沒意去愿承擔風險,因為他們自認為是去中心化的;有些沒能力去承擔風險,因為開發者可能只是幾個人的小團隊;有些是承擔不了風險,資金全部被盜,實力雄厚的團隊也無法承擔。四、DeFi可能的解決方案

代代:DeFi+CeFi=流動性充足的龐大市場:8月19日消息,DODO cofounder 代代在做客HyperPay焦點欄目時提及:金融最重要的是流動性。CeFi的問題是每個產品都是一個流動性孤島,難以做到流動性共享。于是運營成本極高,缺乏增長的爆發力。DeFi 雖然支持可組合性,但是目前純鏈上流動性十分匱乏。所以一個流動性充足、且可共享的市場是價值非常大的。[2020/8/19]

DeFi想要在C端有所發展,還是要解決自身的安全問題。對于DeFi如何提升安全性,社區也討論出了很多方法,比如聯合多家安全機構對代碼進行定期審計;在接入外部資產時更加審慎;為資產買入保險;成立風險準備基金;以及建立協議開發標準,讓協議能夠標準化組合等。通過多種方法不斷提高安全性,用長時間的安全運行獲取用戶信任,這是在C端獲取用戶的可靠方式。雖然很多方式不那么去中心化,但如果你的業務屬于商業范疇,就應該按照商業的基本規律來做,給用戶提供安全、可靠的服務,獲取用戶信任,就是商業的基本規律。從感性上說DeFi走的是一條理想主義的道路,CeFi走的是現實主義的道路。理想當然是美好的,但也是艱難的,現實則是更多考量實用性。五、CeFi和DeFi的發展趨勢

如果把時間拉長一些,區哥認為CeFi和DeFi的融合會是一個更可能的趨勢。這兩天MakerDAO創始人Christensen表達了類似的觀點,Christensen認為:DeFi現在仍然處于非常早期。目前所稱的CeFi將成為各種DeFi協議的前端和訪問點,您將擁有一個您信任的保管人,然后該保管人將為您與DeFi協議交互。這一觀點也許可以解釋為什么3月份MakerDAO引入了USDC這一中心化的穩定幣作為抵押品,MakerDAO很明顯是從解決問題的角度出發,而非堅守去中心化。對于CeFi和DeFi的融合會是更可能的趨勢,區哥在3月初的《交易所公鏈,噱頭還是革命?》中表達過類似觀點。區哥根據當時觀察到的現象認為:如果中心化和去中心化是線段的兩端,中心化正在嘗試走向中段。CeFi長期面臨暗箱操作、不透明等信任問題,加之不斷發展的DeFi又給了CeFi強大的壓力,所以CeFi也在尋求變革。以三大交易所公鏈為例,無一例外都把DeFi作為了重點發展方向。BinanceChain主攻DEX,幣安也投資了不少DeFi團隊;OKChain把DEX、DeFi、智能合約都作為重點發展方向,對DeFi的企圖顯而易見;而對DeFi最為看重的當屬火幣,不僅投資DeFi團隊,更發行了ERC20版比特幣錨定幣HBTC布局DeFi場景,而HuobiChain目前透露出來的重點發展方向只有一個DeFi。毫無疑問,CeFi們在通過DeFi謀求更開放、更透明的金融生態,而擁有海量用戶、資產的CeFi通過和DeFi的融合將有可能創造出一個異常燦爛的金融生態。在最后區哥暢想一下CeFi和DeFi的融合會發生什么?假如火幣使用某個借貸協議搭建去中心化的理財、借貸服務,會有多大的想象空間?假使基于各種DeFi協議開發的產品能夠在火幣等交易所直接使用,對DeFi生態意味著什么?假如這個設想實現了,會發生什么?你會發現已經沒有了中心化與去中心化的界限,中心化系統的用戶、資金可以無縫切換到去中心化系統,這一行為會促使去中心化系統快速爆發,形成一個巨大的、充滿活力的生態。即使去中心化系統無法無縫切換回中心化系統,但已經擁有了一個如此巨大的生態,這還重要嗎?這看起來像現實主義,但誰又確定最后不能發展成理想主義呢?-END-聲明:本文為作者獨立觀點,不代表區塊鏈研習社立場,亦不構成任何投資意見或建議。

EthHub聯合創始人:DeFi已經取代了CeFi:7月17日,EthHub聯合創始人Eric Conner發推稱,想知道有多少反對DeFi的人從未使用過它。對我來說,有人使用DeFi一個星期卻沒有感覺到一瞬間頓悟,這似乎是不可能的。DeFi已經取代了CeFi(傳統金融)。Eric Conner稱,對于DeFi,開放這個詞最有意義。任何人都可以建設,沒有人可以阻止你。[2020/7/17]

編者按:本文來自Unitimes,作者:PriyeshuGarg,編譯:Unitimes_David,星球日報經授權發布.

1900/1/1 0:00:00編者按:本文來自藍狐筆記,Odaily星球日報經授權轉載。前言:tBTC的出現,會不會對ETH在以太坊上的經濟帶寬地位形成挑戰?從tBTC的機制設計看,它需要150%的ETH抵押,這只會增強ET.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:BENJAMINPIRUS,Odaily星球日報經授權轉載.

1900/1/1 0:00:00編者按:本文來自LongHash區塊鏈資訊,作者:LongHashNickChong,Odaily星球日報經授權轉載。4月8日12:19,比特幣現金區塊獎勵首次減半.

1900/1/1 0:00:00編者按:本文來自財經網鏈上財經,作者:陳以,Odaily星球日報經授權轉載。在目前的加密貨幣生態中,礦業可謂是風險最小、盈利最為穩定的行業之一,前有礦霸比特大陸將詹克團、吳忌寒、葛越晟三人送上胡.

1900/1/1 0:00:00在昨天的文章中我給大家介紹了巴菲特的投資方法:85%的格雷厄姆+15%的費雪。有不少讀者看完后留言咨詢,今天我就更詳細地和大家分析一下這兩種投資方法以及我是怎么用這套邏輯來投資數字貨幣的.

1900/1/1 0:00:00