BTC/HKD+0.2%

BTC/HKD+0.2% ETH/HKD-0.53%

ETH/HKD-0.53% LTC/HKD-0.35%

LTC/HKD-0.35% ADA/HKD-1.6%

ADA/HKD-1.6% SOL/HKD+0.71%

SOL/HKD+0.71% XRP/HKD-0.86%

XRP/HKD-0.86%編者按:本文來自加密谷Live,作者:AriahKlages-Mundt,翻譯:子銘,Odaily星球日報經授權轉載。隨著過去一年來Deribit上的數字貨幣期權交易的快速增長,我想對過去和現在所有的期權交易產品做一個大致的概述。

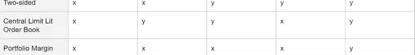

在這里有必要先強調一下不同產品之間市場結構的主要區別。與線性衍生品不同,期權市場具有其獨特的特點,所以我們需要加強這些特點的研究。下面我將從以下角度分析這些期權產品:1.雙面性:既能買入也能賣出同一期權的能力。2.中央限制訂單簿:能夠以類似的方式在公開展示的訂單簿中進行競價和出價且所有人都可以通過類似的方式進行競價和出價的能力。3.投資組合保證金/基于風險的清算:對與其他期權以及掉期和期貨等線性產品進行三角對沖的投資組合的抵消保證金行為。由于期權市場的每個期權系列基本上都有數百個不同的訂單簿,因此每個期權簿的流動性較永續期權而言較低。在快速市場期間,由于清算而賣出期權可能是不理智的做法,因為我們也可以使用流動性較強的期貨或永續期權來對沖投資組合的風險。4.報告大宗交易的能力:機構公司的交易規模往往較大,他們往往通過聊天或其他方式談判條款。這些OTC交易需要向交易所報告,以進行相關交易的處理和保證金安排。我們將暫時不考慮CME和Bakkt,因為這些場所對美元的資金要求很高,絕大多數有興趣的交易者是無法進入市場交易的。MPOE

聲音 | 新華社:美國推進數字貨幣步履遲緩引發業界擔憂:新華社發文稱,近期全球越來越多央行開始關注數字貨幣研發,使之成為全球關注的熱點話題。然而,美國監管機構對數字貨幣似乎不感興趣,并持續向計劃推出Libra數字貨幣的臉書公司施加壓力。美財經界擔心,美監管機構的態度可能有損美國競爭潛力。專注風險投資的安德烈森-霍羅威茨公司合伙人凱蒂·豪恩批評說,在一項技術完成之前就終結它的做法“開創了一個危險的先例”,美國在數字貨幣領域落后才是“國家安全問題”。[2019/11/14]

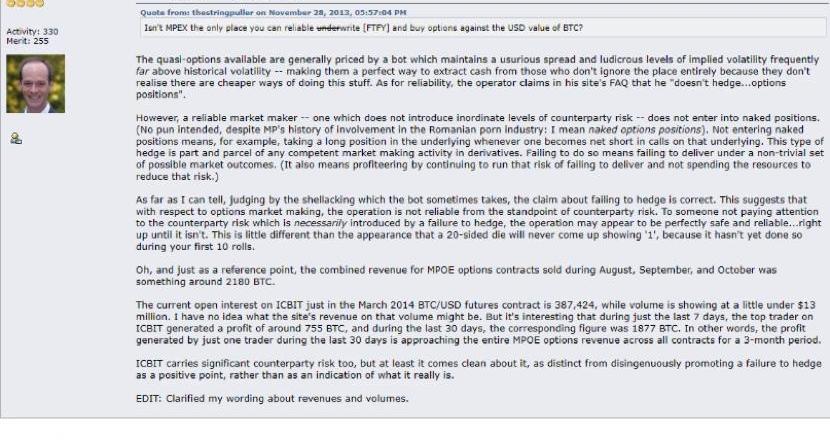

據我所知,最早的BTC期權產品是MirceaPopescuOptionsEmporium。在2012-2013年的時間段中,該網站的經營者通過機器人對該期權進行積極報價。在沒有過多的了解這個飽受爭議的網站時,網友們較為關心的是做市商是如何對沖的。賣出裸期權是指賣出看漲期權。

行情 | 早間數字貨幣行情播報:根據Huobi交易平臺數據顯示,BTC最新成交價格 8078.33 美元,最高價達 8624.87 美元,最低價格 7750.01 美元,成交量 5.19 萬,漲幅 1.85 %;ETH最新成交價格 165.7 美元,最高價達 172.96 美元,最低價格 152.52 美元,成交量 80.34 萬,漲幅 3.56 %;EOS最新成交價格 2.7586 美元,最高價達 2.9032 美元,最低價格 2.58 美元,成交量 2,077.22 萬,漲幅 2.41 %。[2019/9/27]

假設比特幣的價格是10美元,做市商賣出了一個20美元一年后到期的看漲期權。做市商會收到看漲期權的期權費,但這里的危險點在于,當BTC價格從10美元漲到100美元時,該看漲期權的買家就會擔心做市商是否可以繼續支付。因為盡管對于每枚BTC而言期權費本只有幾美元,但如果不進行對沖的話,做市商的損失將是天文數字。這種較早涉足BTC期權的做法是讓人印象深刻的,因為那時候已經有了具有大規模流動性的衍生品市場。當時的投資組合保證金規模是不可想象的,中央限價訂單簿很少在現貨市場起到作用。此外,由于期權的買方承擔信用風險,買方是唯一可以將期權費收入囊中的人,也不用擔心從其他人那里受到在值期權的支付。因此,客戶的真正風險不在于MPOE如何對沖,而在于他們是否會履行所售期權合約的義務。BitmexUP/DOWN合約

動態 | Dynamic Capital基金將轉向數字貨幣市場:據market watch消息,受英國金融行為監管局(FCA)監管的基金Dynamic Capital宣布將重組業務,重新命名為SMS Crypto Management,旨在專注于新興的數字貨幣市場。[2018/9/13]

Bitmex在2018年推出了UP/DOWN合約,2020年1月該合約退市。市場的反應大致可以用@ThinkingUSD的評論來概括,"Bitmex的工作人員一定認為我們在此時是一個智障。"Bitmex在其他產品的地位和市場占有率很高,但為什么這些UP/DOWN合約的市場采用率如此之低?Bitmex決定設計他們的期權產品,以使你只能以客戶的身份買入。你只能賣出你之前買入的合約,但你不能建立空頭頭寸。

萬億美元資產管理公司考慮將數字貨幣加入投資組合:據彭博報道,管理金額達1萬億美元的惠靈頓管理公司(Wellington Management Co.)的一個團隊在二月報告中表示,正在考慮將數字貨幣加入投資組合中。報告中還指出,該公司多個小組已經在投資組合中加入挖礦和區塊鏈相關產業,如芯片供應商。此前該公司升級了系統以交易比特幣衍生品。[2018/3/2]

如果沒有人可以買的話誰能賣給你呢?答案就是Bitmex指定的錨定做市商。這個委婉的說法意味著只有單一的Bitmex附屬交易商能夠賣出這些期權。由于這個單一做市商的壟斷優勢,該合約的交易價格是Deribit上同等產品的10倍,客戶很快就意識到這不是一個真正的市場。如果市場中沒有競爭交易者最終就會受到單一做市商的價格制約,因為這些做市商并沒有動力提供對市場而言最有競爭力的價格。

周小川與韓國副總理金東淵北京合議數字貨幣:據韓聯社消息報道,2日韓國經濟副總理兼企劃財政部長官金東淵與中國央行行長周小川共進午餐,就兩國經濟方面的事宜深入交換意見,包括兩國數字貨幣相關情況、應對政策措施等。[2018/2/3]

從這張截圖中我們可以看到,錨定做市商非常急于出售合約,然而客戶則不那么急于買入。Okex

數字貨幣衍生品交易所Okex在2020年初推出了自己的期權交易產品。所有的合約規格都是從Deribit克隆過來的,且他們的做市商在Deribit也非常活躍,但他們主要面臨的問題就是他們缺乏對投資組合保證金的支持。基于投資組合的保證金模式通過歷史波動率來確定保證金要求。所確定的最大理論損失就是倉位所需的保證金。這樣的模式也會把期貨和期權的頭寸合并考慮在內。使用投資組合保證金的交易者可以顯著提高資金的使用效率,這將使這些交易者在時機出現時能抓住更多的市場機會。在沒有這種模式的情況下,非指定的做市商很難提供不同種類期權合約的流動性。買入期權需要買方支付全部的期權費用,而賣出期權的收益則基于保證金的。因此當賣出所有這些期權并用期貨進行對沖時,做市商將不得不投入過多的抵押品/保證金,從而也就限制了他們的報價能力。另外,如果沒有投資組合保證金,普通的中性三角套利交易者無法從保證金的角度對沖他們的期權投資組合,他們不能對沖風險參數,而必須對沖實際合約。對做市商來說不提供投資組合保證金是一件壞事,其實對客戶而言也是如此。想象一下,賣出一個虛值看跌期權,然后不得不回購該期權以減少保證金的使用量。相對于真正的風險成本,你的離場流動性會讓你付出天文數字般的代價。Okex有活躍的永久掉期和期貨市場,但這兩市場中均不提供投資組合保證金。你不能買入100BTC的永久掉期交易然后再賣出100BTC的期貨來抵消要支付的保證金。FTX

FTX在2020年初也推出了期權交易市場。他們的產品采用的是Request-for-Quote方式,又稱RFQ。這意味著市場中并沒有中央的限價訂單簿顯示訂單,但用戶可以通過查詢看到買賣雙方的價格。這個方法的確有一些好處的,比如做市商們可以對更大規模的交易量報價,還有就是可以報出清算日期,或者自定義的日期;但主要的缺點就是買方不能和其他客戶流量互動,因為它本質上是一個場外產品,你只能和做市商打交道。同時由于價格并不顯示在屏幕上而且是非連續的,交易者將無法看到所提供報價的一致性,比如你今天可能會得到一個很有吸引力的點差,但沒人知道當你計劃反轉交易時點差會不會仍將沿著對你有利的方向變化。

總結

如果非要我做一些建議的話,MPOE和Bitmex已經沒有期權產品了,所以可以排除在建議范圍之外。但如果你是一個建立于價格波動率的賣家且有很多抵押資產,你可以考慮先查看下Okex的價格以彌補更高的清算風險或者無法獲得投資組合的保證金。如果你想尋找自定義日期和特定規模,并使用你在FTX上的現有抵押品且打算將期權持有到期,那么他們的RFQ平臺是可以考慮的。最后,如果你進行BTC和ETH的期權交易,你可以與多個做市商以及其他客戶平等互動,并且能夠使用線性衍生品動態對沖你的投資組合,那么Deribit將是理想的選擇。

經過一周的震蕩,本周末比特幣和以太坊在幣價上都有了小的突破,回顧近幾天的加密貨幣市場和金融市場,有不少利好消息傳來.

1900/1/1 0:00:00吳說區塊鏈獨家獲悉,中國內地最大的芯片制造商中芯國際,其產品或將首次正式應用在量產發貨的加密貨幣礦機上。據悉,中芯國際與嘉楠科技合作的14nm礦機芯片已經完成測試,將在今年二季度量產出貨.

1900/1/1 0:00:00作者:NEST愛好者_DW1987最近有人因為312DeFi事件開始批判去中心化,有點像吃了帶毛豬就罵豬肉垃圾。這些人不去想想事情的根源,是屠夫沒有剃好毛呢,還是豬肉本身就不值一試.

1900/1/1 0:00:00編者按:本文來自鏈聞ChainNews,星球日報經授權發布。本文系鄒傳偉博士3月5日于萬向區塊鏈公益黑客馬拉松的線上分享,鏈聞獲得作者授權發布。本文作者鄒傳偉博士特致謝陳升先生提出的修改意見.

1900/1/1 0:00:00編者按:本文來自DeepChain深鏈,作者:不二做,Odaily星球日報經授權轉載。4月10日,BCH完成減半。然而,減半之后,BCH并沒有迎來預期中的上漲,反而出現了大跌.

1900/1/1 0:00:00編者按:本文來自萬向區塊鏈,作者:鄒傳偉,Odaily星球日報經授權轉載。本文為萬向區塊鏈行業研究系列文章之針對Libra2.0的深度研究和分析,作者為萬向區塊鏈首席經濟學家鄒傳偉博士.

1900/1/1 0:00:00