BTC/HKD+0.75%

BTC/HKD+0.75% ETH/HKD+0.27%

ETH/HKD+0.27% LTC/HKD+1.08%

LTC/HKD+1.08% ADA/HKD-0.53%

ADA/HKD-0.53% SOL/HKD+1.91%

SOL/HKD+1.91% XRP/HKD-0.29%

XRP/HKD-0.29%編者按:本文來自藍狐筆記,Odaily星球日報經授權轉載。

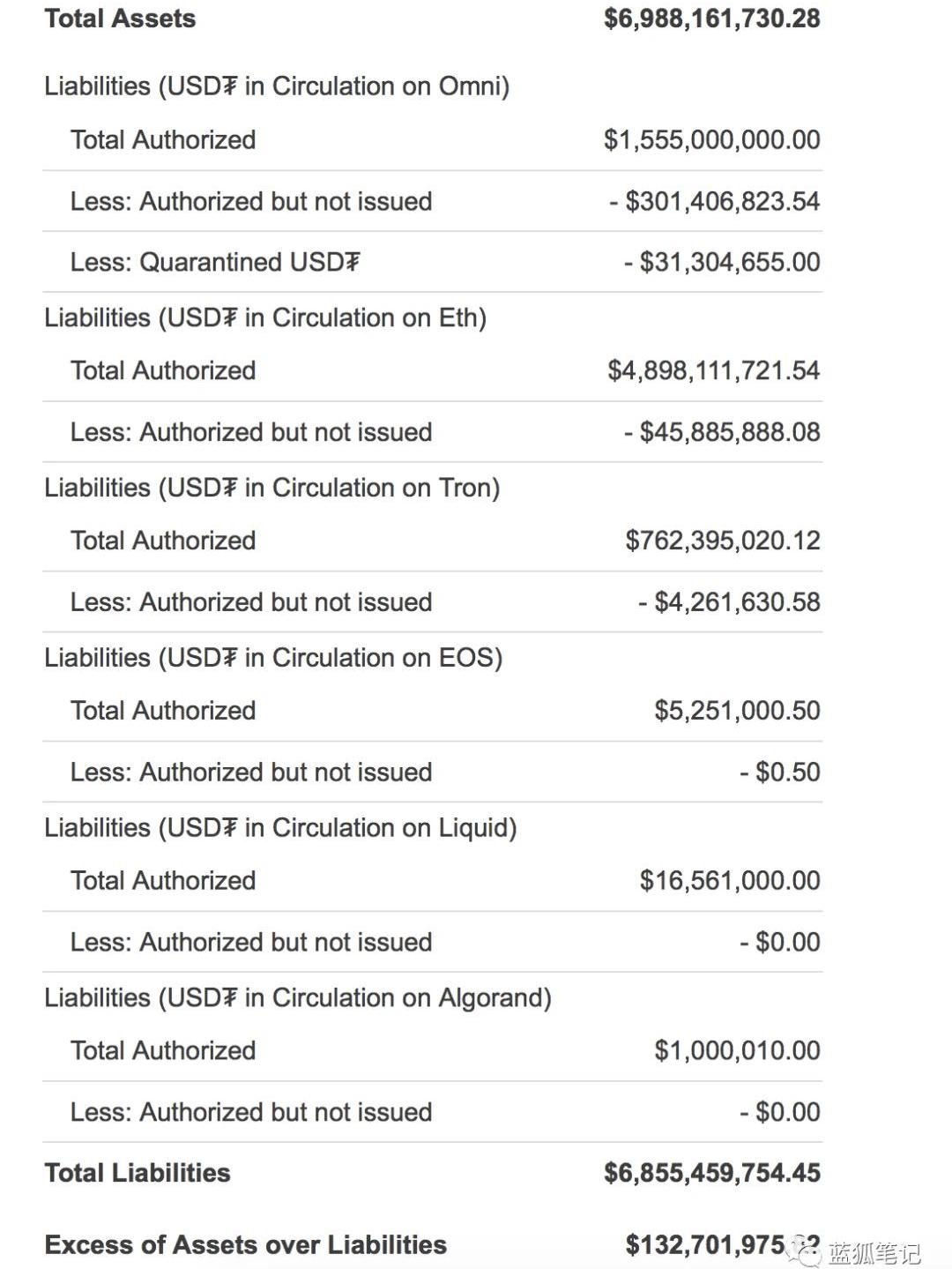

USDT在最近幾個月發行量激增,截止到2020年4月16日截稿時,當前的USDT總量超過69億美元,而在一年前才20多億美元,大約一年的時間增長了3倍多。尤其是最近兩個月出現瘋漲,上個月中旬才50億美元,而僅僅一個月過去就接近70億美元。

從目前的這種發展趨勢看,USDT基本上確定地實現了產品和市場需求的契合。那么,為什么USDT最近會瘋狂增發?其背后的原因是什么?也有不少藍狐筆記的讀者留言問,這是不是意味著場外資金要進入加密貨幣市場,會不會導致幣價的上漲?按照歷史經驗,USDT大規模增發可能會導致幣價上升,而現在貌似幣價巋然不動,甚至還很疲軟。這是為什么?僅就藍狐筆記的觀察看,跟兩年前的情況不同,現在的情況要更復雜一些。如何理解這個現象?

Tether在ETH鏈上增發10億USDT,系換鏈操作:金色財經報道,區塊瀏覽器數據顯示:03月04日18:31(UTC+8),Tether在ETH鏈上增發10億USDT,交易哈希:0x6ee9ea768ebc29daad9396b5d54a8b6510389b6261458a88adf8a0ed8ed4c11a。

此前Tether表示,Tether即將與Binance協調進行換鏈,從Tron轉換到EthereumERC20,涉及16億枚USDT。在這個過程中,Tether的總供應量不會改變。[2023/3/4 12:42:21]

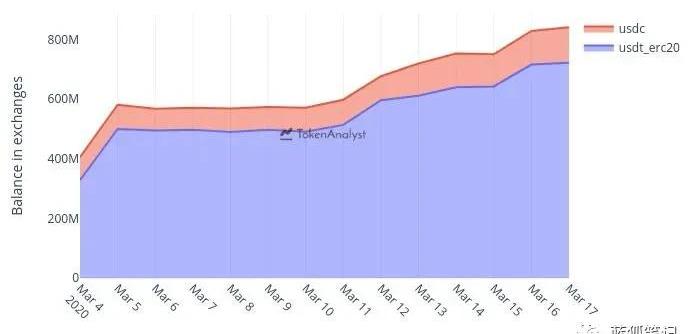

驅動USDT瘋狂增發的原因是它找到產品和市場需求的高度契合,按照目前的趨勢,USDT的市值很快就會穩居整個加密市場前三,假如未來能夠與比特幣和以太坊并駕齊驅也不用意外。避險需求COVID-19在全球的爆發,不僅導致股市下跌,最重要的是它對經濟基本面的傷害是前所未有的。它導致美股前所未有的多次熔斷,導致美國百年難遇的失業潮,絕大多數產業都受到極大沖擊。在這種大背景下,一向是獨立行情的加密貨幣領域無法獨善其身。由于流動性緊缺,比特幣和加密貨幣也隨之暴跌,導致加密領域出現黑天鵝事件。在不確定性加劇的環境下,人們有極大的避險需求。但是,避險通過波動性大的比特幣和加密貨幣無法實現。在這種情況下,不少人更喜歡持有穩定幣避險。其中包括將加密貨幣兌換成為穩定幣,這樣可以避免波動性風險。除了USDT,像USDC、BUSD等穩定幣也有較大的增幅。為了應對加密貨幣的極端波動性,不少用戶將其加密貨幣兌換為穩定幣,這導致穩定幣需求的增加。如下圖,僅僅在交易所上就靜靜地躺著超過8億美元的穩定幣,其中絕大部分為USDT。不過,這部分用戶的穩定幣更多是伺機而動。穩定幣只是其暫時的港灣。

2億枚USDT轉入FTX交易所:Whale Alert數據顯示,北京時間4月17日04:16,2億枚USDT從Tether Treasury轉入FTX交易所。交易哈希為:388a70c3f23a0b6b855d9b579e4811c36479785d4893c683276da9aab6853e99。[2021/4/17 20:29:35]

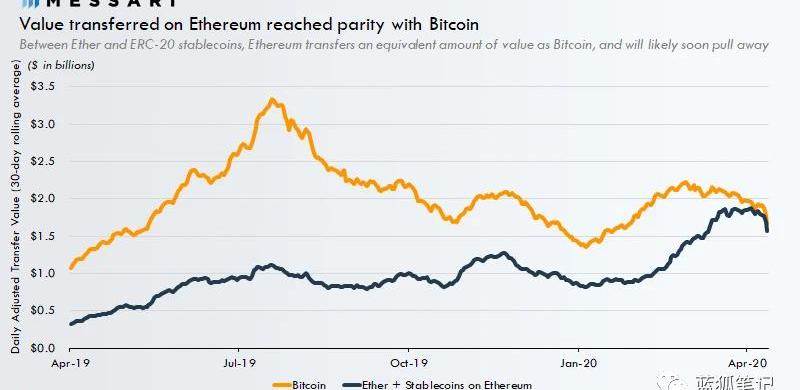

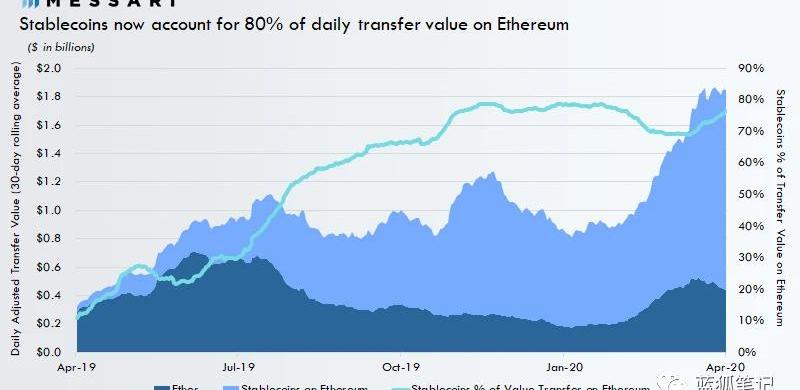

價值轉移需求加密貨幣天生有很強的流通性,不過由于比特幣等加密貨幣的波動性過大,暫時不適合價值存儲,更適合投機。而基于區塊鏈發行的穩定幣,則既具有加密貨幣可以快速轉移的特點,同時也有穩定性。就目前的階段,這讓穩定幣比比特幣更適合成為價值存儲和流通的媒介。一些OTC用戶賣出加密貨幣,兌換成為USDT等穩定幣,將其存儲在加密賬戶中,而不是將資金兌換為美元等法幣。也就是說,這些資金并不進入傳統法幣賬戶體系。加密貨幣賬戶有靈活性和用戶可控性。OTC柜臺為了滿足其客戶需求,也產生了對USDT的需求。其中的實際場景還包括了國際匯款和進出口交易等。價值轉移的需求,加上避險需求的雙重作用,導致對穩定幣的需求大增。最近一段時間以來,以太坊上的價值轉移量已經接近于比特幣上的價值轉移,而且在以太坊的價值轉移量中,超過80%的價值轉移是穩定幣的價值轉移。從這一數據看,也能理解為什么USDT的需求大增。

火幣全球站開通REN/USDT、TRB/USDT、WAVES/USDT杠桿交易:據官方公告,火幣全球站現將新開通 REN/USDT、TRB/USDT、WAVES/USDT 逐倉杠桿交易對。[2020/8/18]

套利需求如果USDT存在高的溢價,也有人會進行套利,進而產生對USDT的需求。此外,加密貨幣的期貨價格和現貨價格存在價差也有套利機會。假設三個月的BTC期貨價格比當前的現貨價格高10%,那么,用戶可以借入USDT等穩定幣買入BTC,同時做空期貨市場,也就是鎖定了3個月后10%的溢價,可以捕獲相當于40%的年化收益,如果借貸利息和其他費用低于此收益,套利者就有套利動機。套利需求也會導致對USDT的需求增加。投機需求加密市場上利用杠桿的用戶不少,這里存在大量的對穩定幣的借貸需求。這也導致了對USDT穩定幣需求的增加。存儲需求當前USDT的借貸利率高于傳統USD的利率,對于加密用戶來說,與其將美元存入銀行體系,不如存入加密體系賺取更高收益。這也導致對USDT的需求。購買加密貨幣的需求當前USDT在以太坊、比特幣、EOS、TRON和ALGO上都有流通。其中,70%在以太坊上、22%在比特幣上、剩余的在其他網絡上。之前USDT增發,被人們認為是市場買進的信號,往往會導致幣價的上升。而如今的大環境下,這種因素所占的比例在逐步下降。當然不管如何,一旦市場情緒看漲,USDT增發是人們進入加密貨幣市場的重要信號之一。其他需求比如有人通過USDT在一些網站支付,有的進行購物,有的使用USDT進行加密行業的投資。不過這些需求相對來說,雖然有,但還是小眾需求。不會對USDT的激增造成大的影響。結語

HBTC霍比特交易所以3.3346USDT價格完成HBC回購:據HBTC(原BHEX)霍比特交易所官方公告,在全新的通證模型規則下,HBTC霍比特交易所每日以10倍PE定價從二級市場上回購HBC。今日10倍PE回購價格為3.3346USDT,5倍PE回購價格為1.6673USDT。

HBC是HBTC霍比特交易平臺所推出的全新通證模型的平臺幣,在保證原先的BHT權益基礎上,還推出了兩個創新點:全新的10倍PE定價回購模型及霍比特隊長激勵模型。霍比特隊長目前正在招募中,點擊原文查看詳情。[2020/5/21]

由于COVID-19的影響以及USD流動性的緊缺,世界經濟不確定性增強,避險需求和價值轉移需求是當前USDT最大的需求來源。購買加密貨幣、使用USDT進行支付等場景需求不是當前的最大需求。可以說,USDT等穩定幣在當前情況下,實現了其產品和需求的高度契合,當前的主要驅動力不是購買加密貨幣,而是價值存儲和價值轉移。在大環境沒有反轉之前,這將是一個時期內的重要旋律。

石油開采行業是工業革命的產物,同樣地,數字化革命也催生了數據開采行業。實際上,許多主流出版物都呼喊著“數據是新時代石油”的口號,由此可見數據本身的價值已超越了數字化基礎架構的范疇.

1900/1/1 0:00:00自2019年11月18日Maker成功啟動多抵押Dai以來,逐漸關閉單抵押Sai舊系統一直是Maker治理計劃的一部分.

1900/1/1 0:00:002020.4.13第16期本期關鍵字:比特幣減半、幣安集體訴訟、公鏈降格化、穩定幣簡史、N號房搜查令、分叉、防偽溯源國家標準、區塊鏈證照落地、工信部、DeFi、BCH減半、BSV減半.

1900/1/1 0:00:00分布式數據中心,簡稱DDC,是傳統IDC的升級方案,也是下一代超高速網絡的信息基礎設施。先看一組全球互聯網技術、信息技術、新技術的發展路線:2008年比特幣bitcoin誕生,一種點對點電子現金.

1900/1/1 0:00:00自2009年比特幣誕生,數字貨幣發展約為11年,而數字貨幣衍生品市場則是在2014年BitMEX數字貨幣衍生品交易所正式開啟,在2018年后,多家數字貨幣交易所推出期貨交易業務.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:SAMUELHAIG,Odaily星球日報經授權轉載。支持去中心化金融協議的通證價值再次超過10億美元.

1900/1/1 0:00:00