BTC/HKD-4.19%

BTC/HKD-4.19% ETH/HKD-5.87%

ETH/HKD-5.87% LTC/HKD-4.75%

LTC/HKD-4.75% ADA/HKD-7.83%

ADA/HKD-7.83% SOL/HKD-11.39%

SOL/HKD-11.39% XRP/HKD-7.12%

XRP/HKD-7.12%編者按:本文來自加密谷Live,作者:AlfaBlok,翻譯:凌杰,Odaily星球日報經授權轉載。目前3.5億美金的Maker估值中隱含的增長率是多少?可以將MakerDAO視為具有客戶,所有者和利潤的去中心化業務。在本篇文章中,我們將基于折算后的盈利流量對這個去中心化的企業進行基本面分析,并將結果與其目前3.5億美元左右的市值進行對比。最重要的是,目前的估值意味著非常激進的增長率,每年要增加超過70%的Dai流通量才能達到萬億Dai的流通量,使當前估值有意義。如果Maker要想完成這些流通目標,就需要進行大量的抵押品變更。MakerDAO的商業模式

Maker提供兩項基本服務:借貸和儲蓄。借貸:Maker的用戶,將抵押物鎖定為智能合約,并能從中取出貸款。當貸款歸還+利息后,用戶可以解鎖抵押物。所支付的利息稱為穩定費,也就是SF。儲蓄:用戶將資金鎖定在單獨的智能合約中,并從中賺取儲蓄利息。賺取的利息按照所謂的Dai儲蓄利率,即DSR。通常情況下,SF和DSR之間會有一個差價。例如,最近的SF是0.5%,DSR是0%。這種賺取的利息和支付的利息之間的差價可以看作是Maker收取的"經營利潤"。如果情況惡化,這些利潤可用于重新為系統注資。但是,當一切進展順利時,這桶中的資金將用于獎勵MKR持有者。MKR持有者將獲得回報,以表彰他們對管理系統付出的努力。情景示例

MakerDAO已投票通過將USDC作為DAI主要儲備資產的提案:金色財經報道,據官方網站,MakerDAO社區已投票通過“保留USDC作為穩定幣DAI的主要儲備資產”的提案。該提案獲得了79%的投票支持,其余人則更傾向于將儲備資產多樣化。[2023/3/24 13:23:28]

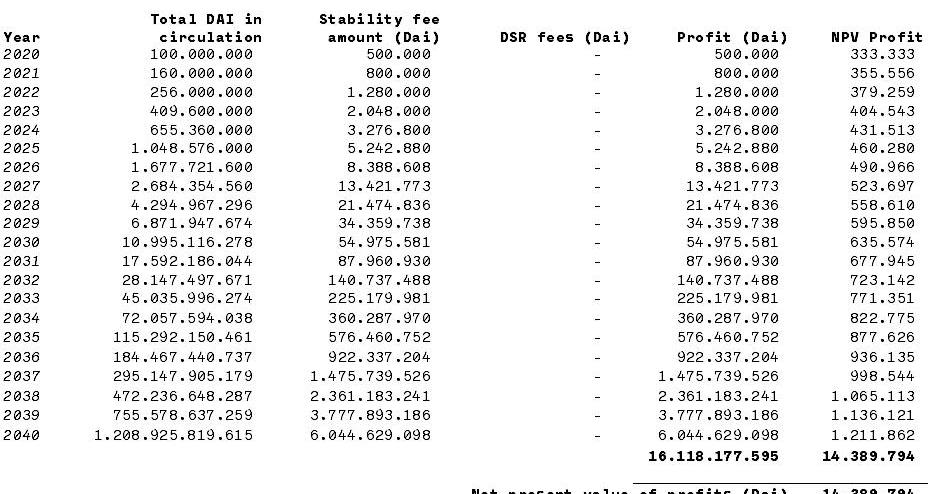

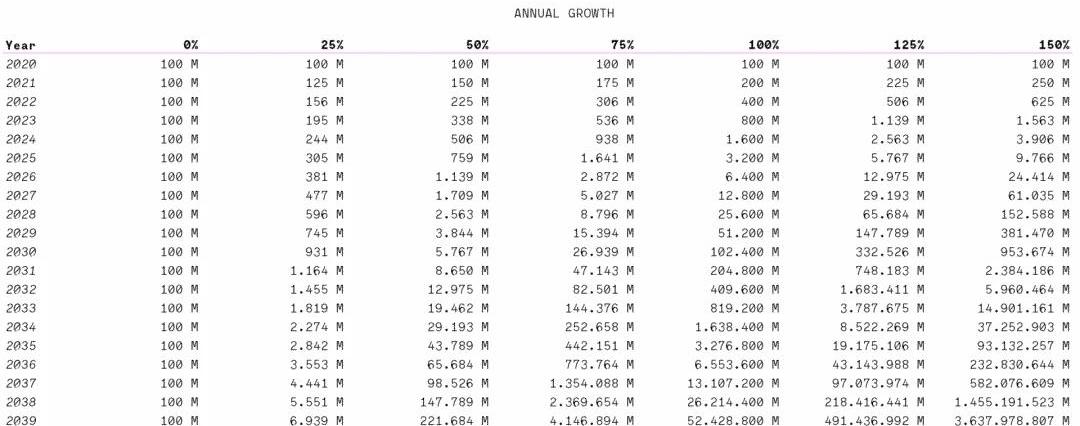

讓我們簡單預測一下從現在到2040年之間20年的情況。讓我們設想一下,在這段時間內,這個系統根本不需要進行資本金調整,所有從利差中收取的利潤都保留在企業中。我們將做以下假設:利差:未來20年內保持在0.5%的水平。流通中的Dai:在未來20年內,每年以60%的速度增長。

在這個簡單的推算中,總利潤是16BDai。這20年的利潤可以通過應用折現率折現到現在。假設未來每一年增加50%的不確定性,那么未來利潤的風險調整后的現值就變成了1430萬Dai。在創業公司的估值中,VC一般會采用30%到70%的折現率,因此這個折現率對于DeFi項目來說是比較合理的。概括性預測

數據:Maker和Compound每月活躍開發者數量仍保持高位:2月4日消息,根據Outlier Ventures發布的報告,盡管提交代碼的開發者數量正在下降,但Maker協議當前仍然是DeFi協議中最積極進行開發的項目。相較于那些月活躍開發者數量下降超過33%的項目,像Maker和Compound這樣老牌DeFi協議,其開發者數量目前仍然保持為其他項目每月開發者數量的2-4倍,而其他DeFi項目的開發者數量已經大幅下降。(AMBCrypto)[2021/2/4 18:55:09]

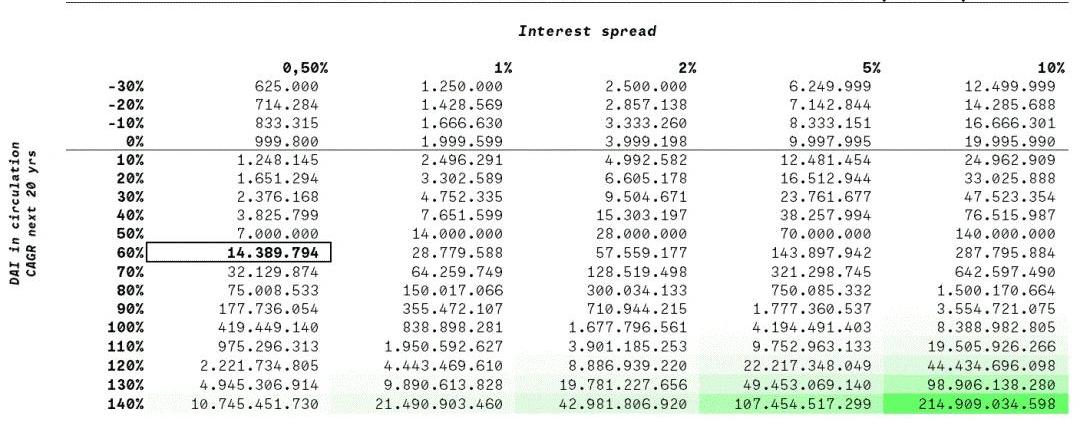

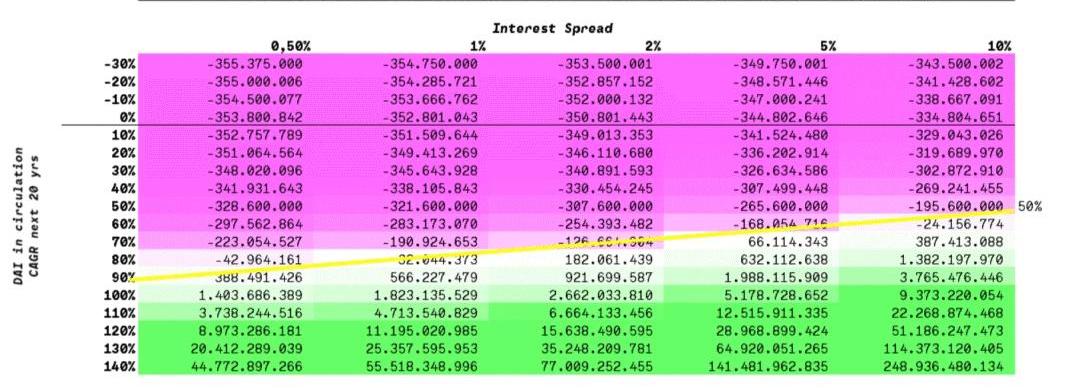

現在,讓我們看一下利潤預測的變化方式,改變兩個關鍵變量:Dai的未來流通年增長率以及由此產生的未來利差。

請注意,我們看到的示例是在60%的流通量增長率和0.5%的利差的情況下,Dai的發行量為1430萬。對于較低的抵押品增長率,利潤將迅速下降。對于更高的利差或更高的流通量增長,則相反。與目前的市值比較

MakerDAO發起有關穩定費變更及等一系列執行投票:據官方消息,1月16日,治理促進者和Maker Foundation智能合約團隊已將一系列執行投票納入投票系統,投票內容如下:1.將變更多種保險庫類型的穩定費;2.將Set Protocol列入多個oracle白名單;3.將Gnosis列入多個oracle白名單;4.增加盈余拍賣緩沖(也稱“系統盈余”)從400萬枚DAI至1000萬枚DAI;5.撤銷禁用清算的穩定幣保險庫類型的清算斷路器的權限,這將意味著清算不能在沒有等待GSM暫停延遲的情況下啟用這些保險庫類型。[2021/1/16 16:18:48]

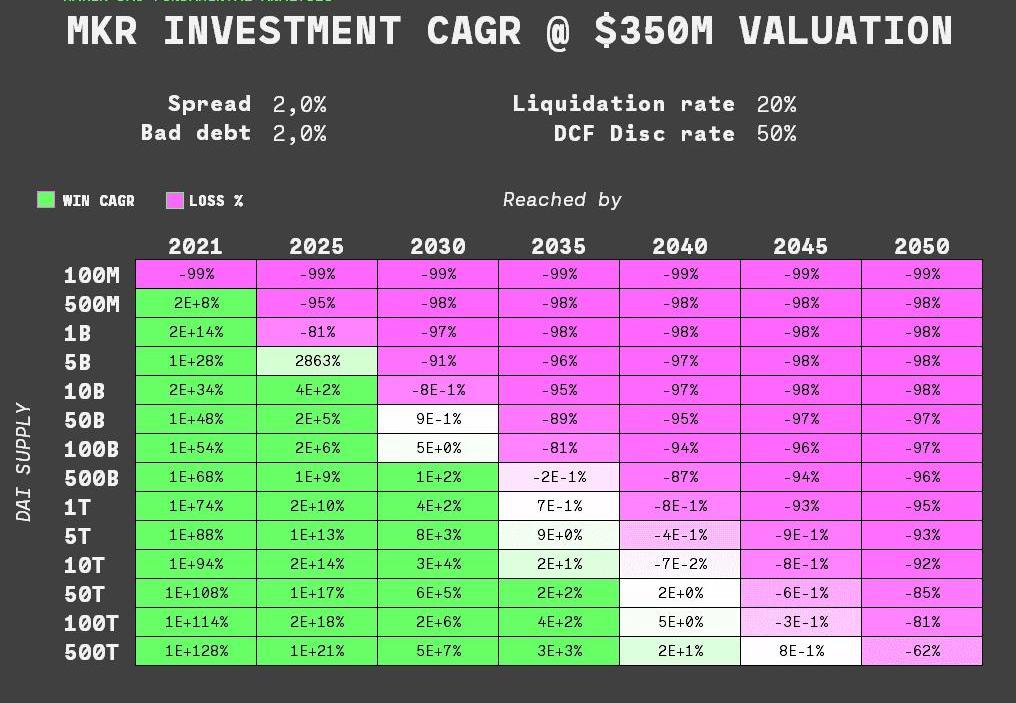

我們到了本帖的關鍵部分,讓我們來看看我們計算出的方案與Maker目前的估值對比。基本面分析中的一個關鍵思想就是如果一項投資的價格低于未來折現現金流的總和,那么它的價值就有意義。目前Maker的總價是其3.5億美元的市值。如果折現后的利潤之和超過3.5億,那么Maker就是被低估的,如果折現后的利潤之和超過3.5億,那么它就是被高估了。這就是下圖所示的情況。

Makerdao官方:DAI供應量已超6億枚:Makerdao官方發布微博稱,穩定幣DAI的供應量已經超過6億枚。[2020/9/16]

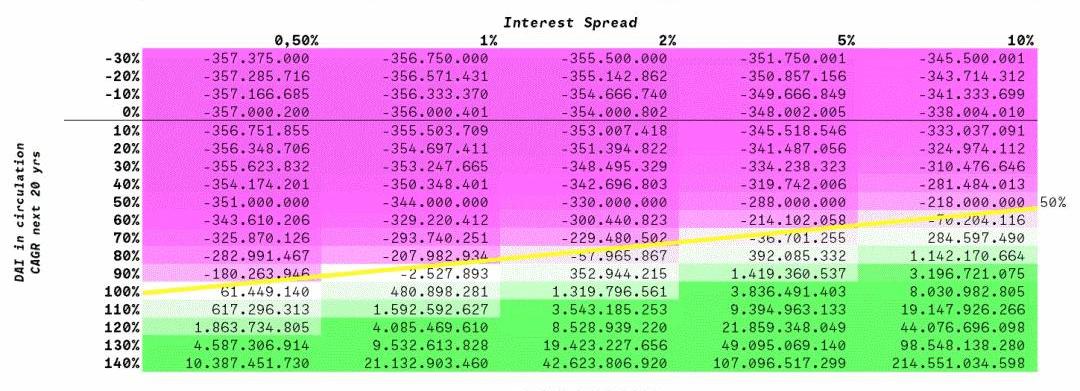

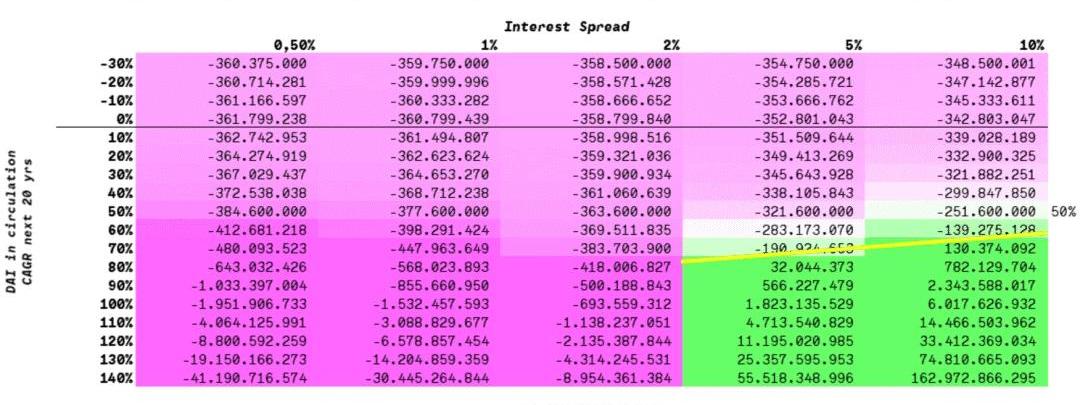

這顯示了當前350M估值低估或高估的流通量增長率和利差組合。一種看法認為,當前市場的估值已經內置了一定的隱含增長率和利差組合。買MKR的人應該期望在綠色區間內,因此隱含了對這些流通增長率進行押注。上表的折現率為50%。讓我們看看不同折現率下價格的變化:

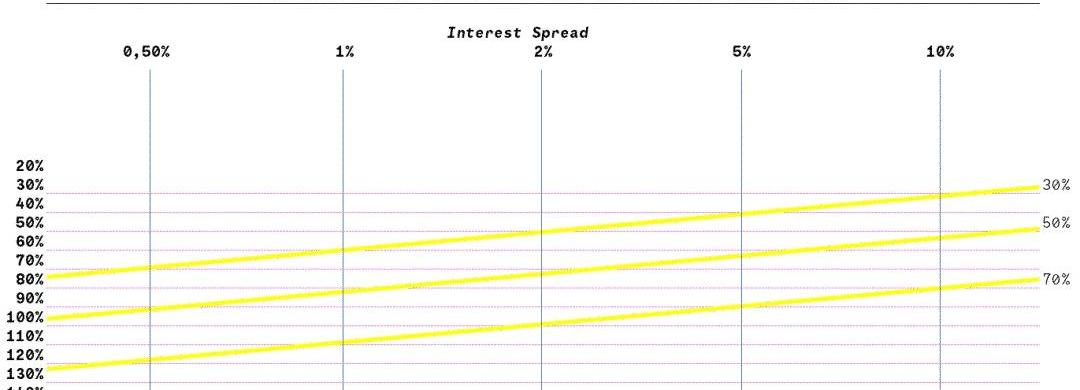

這樣我們就可以了解到,目前的定價需要多大的Dai流通量增長才有吸引力。可以看到,即使是30%的折現率,對于低價差來說,目前的估值意味著未來20年內每年的流通量增長70%以上。Dai流通量情況

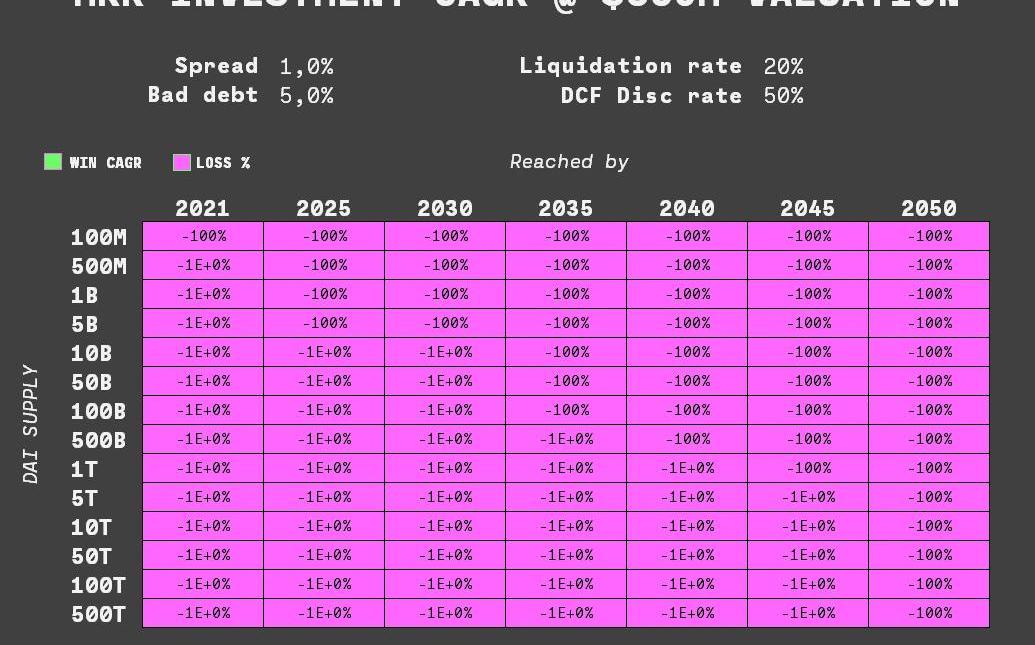

讓我們來看看Dai的年流通量增長率在絕對數字上意味著什么:

獨家 | 7月20日Maker鎖倉金額重回榜首,AMPL再次上漲33%:據DappBirds DeFi Data專題數據顯示,Maker鎖倉金額重回榜首,AMPL再次上漲33%,DeFi中鎖定資產總價值達34.1億美元,較昨日下降0.87%,其中Maker,Compound,mStable,Synthetix,Aave分別以6.55億美元,6.38億美元,5.08億美元,4.23億美元,3.60億美元位列前五名;DeFi Token總市值96.64億美元,較昨日上漲4.55%。[2020/7/20]

換句話說,要使Maker的3.5億美元的估值成為一筆好的買賣,到2040年的時候,Dai的流通量應該在萬億級別。考慮到以太坊目前的總市值為230億美元,如果Maker/Dai想支撐這些增長水平,就需要在結構層面做出巨大改變。壞賬和清算率在與一些Maker社區討論了這些結果之后,我們決定添加兩個其他變量來檢查結果:壞賬率和清算率。定義:壞賬率:需要通過債務拍賣重新抵押的DAI的百分比。清算率:CDP/保險庫清算,產生13%的清算費用。2019年觀察到的清算率為20%。1%的壞賬率+20%的清算率:

效果稍微好一點,但仍然需要高的CAGR才能達到收支平衡。清算率不變,5%的壞賬率:

重要結果:我們可以看到,如果壞賬率為5%,在某些利差下,不存在任何DAI流通量可以使當前的估值成為贏家。壞賬不可能比利差大目前利差為0%,壞賬率超過5%最終結果

我們將所有的東西結合起來,從MKR持有者的角度看一個收益熱圖。圖表顯示:如果DAI供給量在第Y年達到X,假設我以3.5億美金的估值買入MKR,投資MKR的年復合增長率是多少?(利潤是風險調整后的收益,折現率為50%)第一種情況:壞賬率高

我們認為,對于MKR持有者而言,高壞賬率是最大的敵人。可行的方案:如果有合適的參數成長性,MKR持有人就可能獲得豐厚甚至巨大的回報:

在這篇推特中,你可以看到更多的利差/壞賬組合。

但是底線很明確:壞賬率和利差不能相差太遠,并且2040年需要數萬億的供應量。可能的供應動力

現在很明顯,作為MKR的持有者,Dai的流通量是一個關鍵因素。在100M的流通量達到千億之前,還有大量的工作要做。考慮到以太坊的總市值是230億美元,想想10T的DAI流通量是令人生畏的。顯然,我們需要一種新的方法來實現抵押。它如何才能達到這個目標呢?一個選擇可能是房地產作為被Maker接受的抵押品。如果真能實現,那么我認為1T+的DAI流通量將是可能的。現在世界上有超過170T的不動產,所以這在物理層面應該是可行的。另一條路,可能來自于Maker論壇上正在討論的一個概念,就是關于peg指標的突破以及出現的低價抵押的可能性。如果這一點能夠通過,將極大地促進DAI的供應量,并促進供應量的快速增長。結論

Maker要想創造足以證明其市值為3.5億美元的利潤,需要突破的關鍵障礙是Dai的流通量。在樂觀的假設下,數據顯示,流通量的增長每年需要超過70%以上,到2040年達到數千億至數萬億美元。到目前為止,對Dai的需求顯然是有的以至于很難將固定匯率保持在1美元附近。如何在未來幾十年內,以結構性的方式增加供給,使流通量達到千億,這才是最大的挑戰。MKR持有人面臨的另一個挑戰是目前的低利差。Maker管理者需要考慮如何使利差回到一個健康的利差使其與壞賬水平相一致,同時又不傷害供應水平。MakerDAO對DeFi來說是一個非常重要的項目——它不僅是一個關鍵的組件,也是DeFiDAO類型機構如何運作的典范。我們都將從這一切的發展中學習到很多東西。分析的局限性

這個分析可以使用非靜態利差和利率可以使分析變得更加復雜,但我希望它仍然有助于展示關鍵操作參數的影響,以及這些參數與當前3.5億美金的當前估值之間的關系,大體上還是有幫助的。

文|昕楠編輯|Mandy王夢蝶出品|Odaily星球日報 去年起,小礦幣市場陸續跑出幾匹黑馬,如BHD、Grin、Beam都在上線后受到追捧。2020年的小礦幣市場,存儲類挖礦來勢洶洶.

1900/1/1 0:00:005月10日,一場突如其來的暴跌震驚了幣圈,整個數字貨幣行情在比特幣的帶領下一度從接近1萬美元跌至8100美元。截至寫稿時為止比特幣的價格為8700美元,以太坊的價格為189美元.

1900/1/1 0:00:00本周大事記 本周,EOS價格突破3美元,達到近一個月新高。項目進展上,Block.one獲得了一項基于區塊鏈的競標方法專利.

1900/1/1 0:00:002020.5.4第19期本期關鍵字:比特幣減半、以太坊巨鯨分析、減半下的礦業、DeFi協議分類、自動做市商Balancer、BitMEX禁止日本用戶、工信部、交通運輸部.

1900/1/1 0:00:00作者|小毛哥MAO即將迎來比特幣歷史上第三次減半之時,礦機生產商比特微正式在4月中旬發布了神馬M30系列新品礦機.

1900/1/1 0:00:00編者按:本文來自頭等倉區塊鏈研究院,作者:ZqryabAfser,Odaily星球日報經授權轉載。不可否認的是,自區塊鏈誕生以來,它的用例、潛力以及可靠性一直都是存在爭議的.

1900/1/1 0:00:00