BTC/HKD+0.89%

BTC/HKD+0.89% ETH/HKD+0.09%

ETH/HKD+0.09% LTC/HKD+1.31%

LTC/HKD+1.31% ADA/HKD+1.6%

ADA/HKD+1.6% SOL/HKD+0.91%

SOL/HKD+0.91% XRP/HKD+2.85%

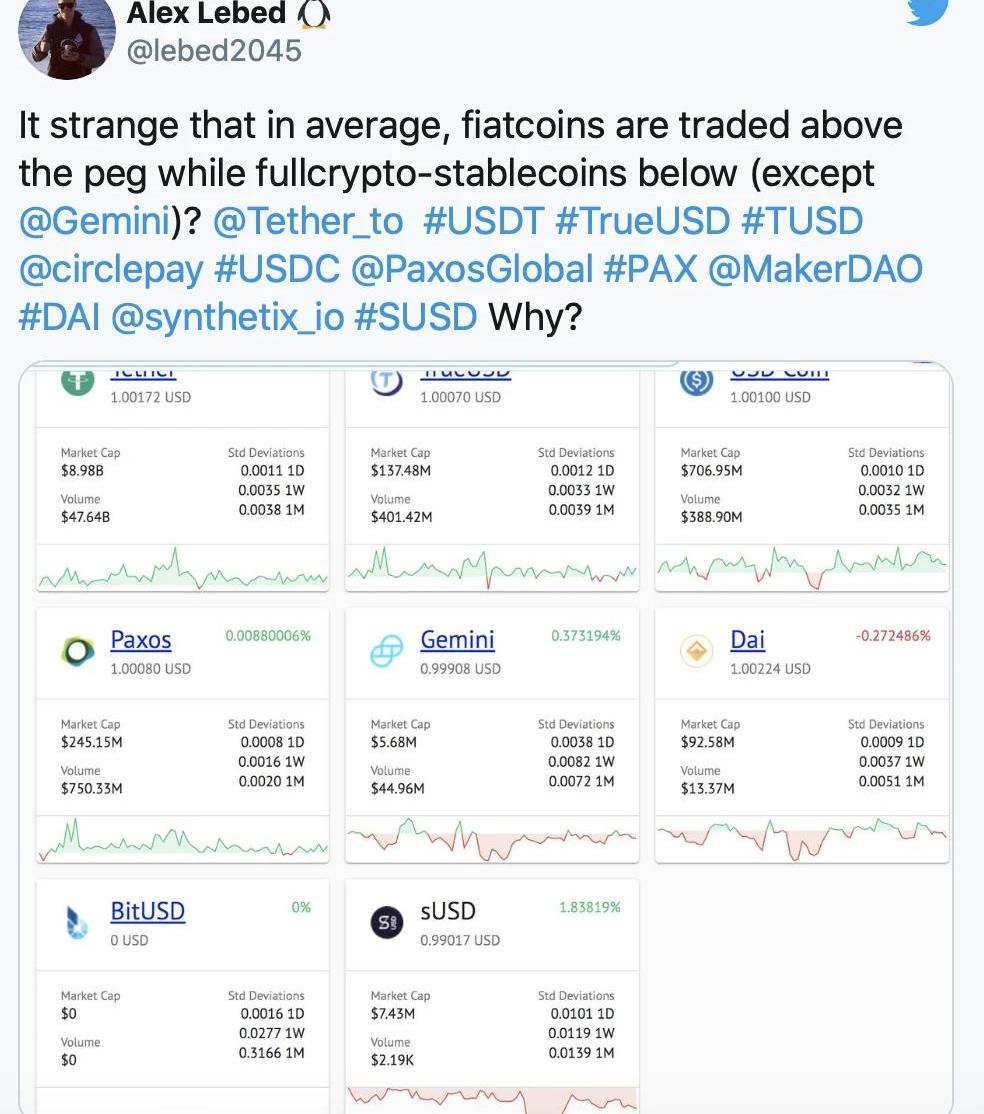

XRP/HKD+2.85%編者按:本文來自巴比特資訊,作者:ArpitAgarwal,編譯:Kyle,星球日報經授權發布。最近,關于Dai脫離掛鉤以及涉及維持其穩定性的治理提案的討論很多。同樣,即使是中心化的穩定幣也經常在其掛鉤價格上下波動。

“奇怪的是,平均而言,錨定法幣的穩定幣交易價格一直高于錨定匯率,而完全錨定加密貨幣的穩定幣交易價格卻低于錨定匯率——開發工程師AlexLebed”中心化穩定幣面臨的其他風險還包括交易對手風險,擠兌風險,資產沒收風險以及負利率的影響。

美國證交會對第一共和銀行高管的交易進行調查:5月6日消息,據兩位知情人士透露,美國證交會正在調查第一共和銀行高管在政府接管該行并出售給摩根大通之前的行為。其中一位知情人士稱,美國證交會正在調查第一共和銀行當時的高管團隊是否有人利用內幕信息進行了不正當交易。當前無法立即確定哪些前高管是調查的重點人選。該行以前或目前都沒有人被指控有不當行為,調查可能會在沒有任何人被指控有不當行為的情況下結束。目前美國證交會和摩根大通的代表拒絕置評。[2023/5/6 14:45:45]

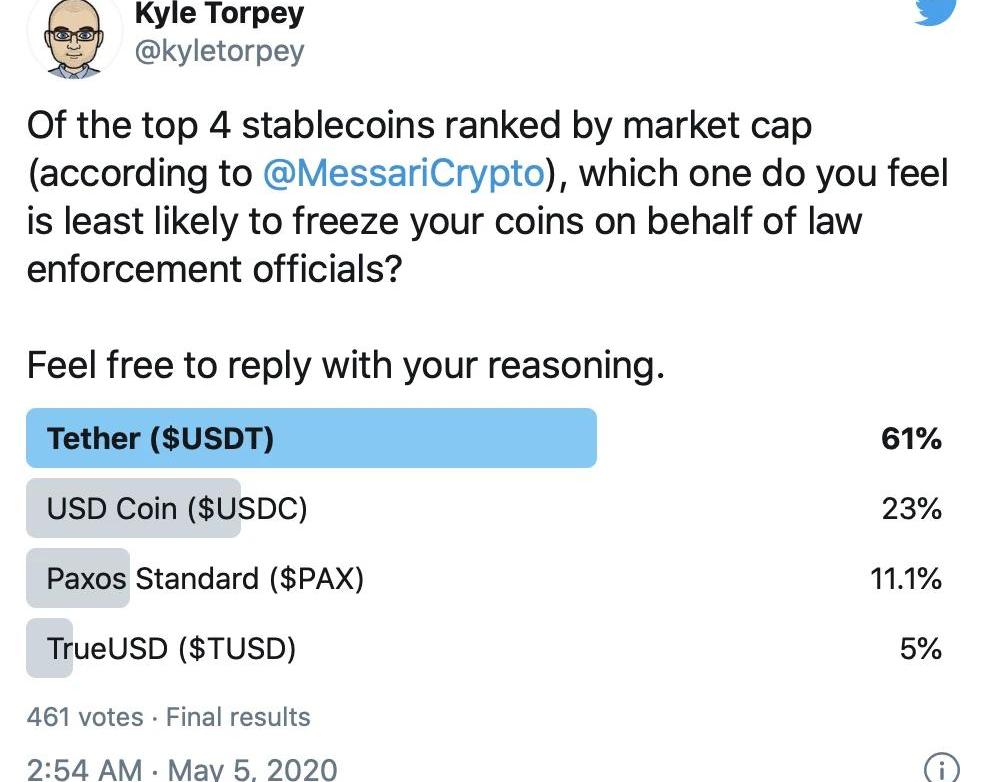

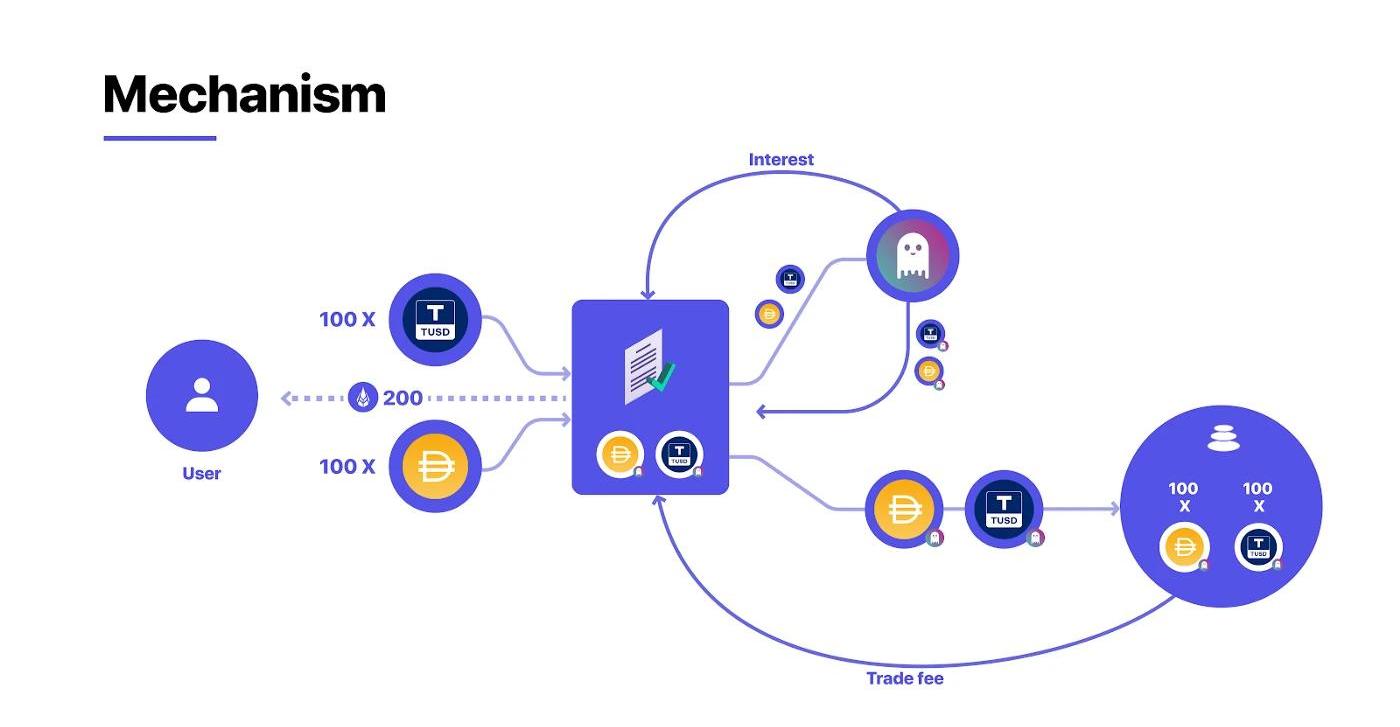

推特上的一份調查顯示,61%的用戶認為執法人員可以凍結用戶的Tether,USDC為23%DefiDollar試圖成為一種穩定幣指數,該指數使用Defi基元保持美元錨定并補貼抵押率。讓我逐步介紹整個DefiDollar的生命周期,以演示其原理。由于DefiDollar由現有的穩定幣作為支持,作為說明,我們首先選擇兩個穩定幣,例如A和B來代表Dai和sUSD,以一種相同的匯率作為基礎儲備。為了鑄造200DUSD,用戶存入100個A和100個B。在鑄造交易中,A和B被鎖定在Aave中,相應的計息Aave代幣aA和aB被存入流動性池中。來自Aave的利息收入被重定向到一個收益池。池中的aA和aB可以使用自動做市商機制來進行交易。

PUMA(彪馬)推出Super PUMA PFP NFT:2月10日消息,時尚運動品牌 PUMA(彪馬)宣布推出最新 NFT 系列「Super PUMA PFP」以繼續擴大其在 Web3 世界中的影響力。PUMA 打算在一系列產品和計劃中使用 Super PUMA,包括服裝、毛絨玩具和漫畫書。

此外,PUMA 還透露即將與 10KTF 達成合作伙伴關系,后者將為該公司后續的 Web3 計劃帶來更多資源和支持。[2023/2/11 11:59:55]

DefiDollar的機制現在,假設A的價格波動至1.1美元,B的價格波動至0.9美元。這提供了套利機會,因為在池中,A和B仍為1:1的比率。因此,套利者將A從池中交易為B,這將導致兩個池的價值接近每個100美元,DefiDollar將再次保持平衡。這些交易的一小筆手續費也將直接轉到收益池。盡管上面討論的套利機會將使基礎代幣的相對價格保持同步,但DefiDollar仍然有可能從其錨定匯率中滑落。這里有幾種這樣的情況,即所有基礎代幣都跌破1美元。預言機

Poolin比特幣算力份額已較歷史高點下降94%:1月7日消息,Glassnode數據顯示,比特幣礦池Poolin的算力份額已從歷史高點的18%下降到目前的1%,跌幅達到94%。

約一年前Poolin可貢獻4354個區塊,算力份額占所有比特幣礦池的8.182%,但進入2022年在挖礦難度上升和BTC價格下降后遭遇到流動性問題。數據顯示11月初Poolin錢包持有的BTC約為2.2萬枚,但12月已下降至約6000枚。[2023/1/7 10:59:44]

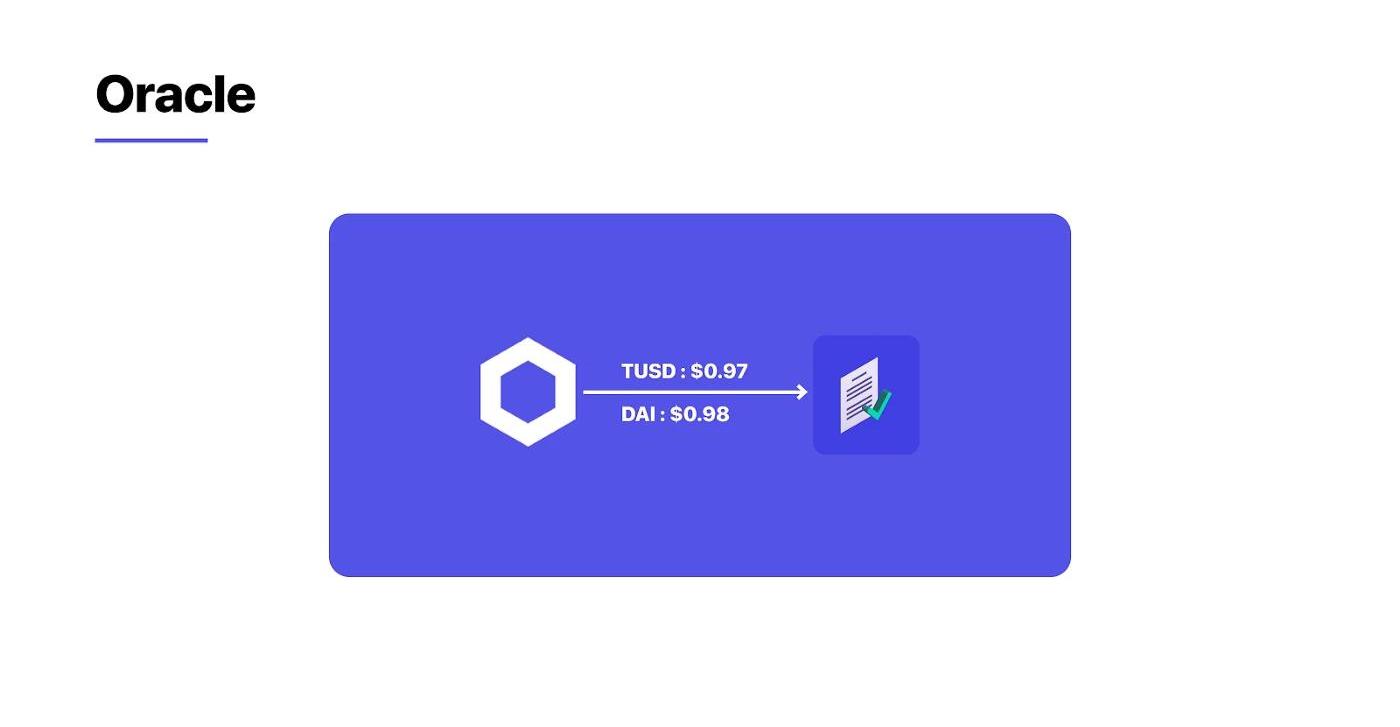

為了能夠解釋這一點,我們先把注意力放在上面討論的收益池,該池是從利息和交易手續費中獲得收入。假設這個池在一段時間內累計了5個A和B幣。該池將充當一種對波動的緩沖。假設A和B的價格分別跌至0.97美元和0.98美元,那么DUSD價格將大約為0.975美元。為了再次重新平衡這些池,一個預言機oracle將會定期將基礎代幣的價格推送到核心智能合約。

經濟學家預測美聯儲下周加息75基點 然后放慢加息步伐:7月22日消息,接受彭博調查的經濟學家稱,美聯儲主席鮑威爾下周連續第二次加息75個基點之后,可能放慢加息步伐。他們預計,接下來美聯儲將在9月加息50基點,然后在剩余兩次會議上均加息25個基點。這將使利率上限到2022年底升至3.5%,為2008年初以來的最高水平。美聯儲將在23年初再加息25個基點,使利率達到3.75%的峰值,然后將停止加息并在年底前開始降息。此外,預計美聯儲最終將加快縮減資產負債表,最終達到每年1.1萬億美元。到年底,資產負債表規模將降至8.4萬億美元,到24年12月將降至6.5萬億美元。(金十)[2022/7/22 2:32:08]

從Chainlink參考合約中獲取的價格由于A池的價值為97美元;為了彌補這3美元的赤字,協議將從收益池向主池發送=3.092個幣。同樣,B池中有2美元的赤字,因此=2.04個B將被發送到主流動性池中。這樣,DefiDollar將再次回到1美元位置。一旦有足夠的資金用于波動性緩沖,之后所有收益將作為協議手續費。如果DUSD從價格脫錨怎么辦?

如果DUSD的交易價格高于固定匯率,那么該協議將允許人們通過鎖定價值1美元的其他穩定幣來生成DUSD,從而立即獲得差價利潤。套利者將鑄造更多的DUSD并在市場上出售,從而推動DUSD價格下跌。如果DUSD的交易價格低于錨定匯率,則可以立即獲利,因為該協議允許以價值1美元的其他穩定幣贖回一個DUSD。套利者將購買DUSD代幣并將其從協議中贖回,從而導致其價格上漲。上述機制與Maker系統的工作方式不同。以下是《sUSD的崛起》一文中部分摘錄:Maker是一個聰明的系統:杠桿和pulley旨在保持一種非強制的軟掛鉤。貨幣政策和套利機會的結合使錨定匯率處于1美元上下。但是,在2019年3月出現的錨定匯率的小幅波動期間,Twitter用戶和DeFi評論者@DegenSpartan強調了這種套利模型中存在的細微瑕疵。當這種錨定低于1美元時,從理論上講,Maker系統會激勵CDP所有者以折扣價回購這種穩定幣以低于成本的價格償還債務。但是,該機制在3月份的波動期間并未體現高效,要了解原因,我們只需要記住,最常見的CDP用戶類型是做多ETH并希望通過使用DAI加杠桿的用戶。在市場周期的現階段,市場情緒壓倒性地看漲。不幸的是,在這種錨定中,幾分錢的套利不足以鼓勵足夠的交易者平倉。總是有一些套利者在等待,但是在某些時候,CDP所有者和準備進行套利的交易者之間的重疊消失了。發生這種情況的均衡價格很可能為96美分或97美分或98美分。DUSD的主要好處

更穩定的穩定幣。作為其他穩定幣的對沖一種基于AMM的高效穩定幣互換的方法。需要最少的治理。捕捉特定基礎資產出現的收益率瞬時上升趨勢,即我們有時看到Dai,sUSD,bUSD出現30%+的APR,但僅持續幾個小時。風險分散。該協議對于中心化穩定幣是否可以用作基礎資產沒有異議。但是,這里面可能會有一些實質性的多元化潛力。

DefiDollar已上線Kovan測試網絡

DefiDollar已經在kovan測試網上上線,可以在https://defidollar.xyz/上進行試用。目前支持DAI,TUSD和MKR來創建DUSD。

本系列文章將默認你是一個EOS社區成熟用戶,理解EOS基本邏輯和使用同時默認你是一個DeFi小白,完全不懂DeFi概念.

1900/1/1 0:00:004月份,BTC領漲加密市場,其他主流通證均有不同幅度回調,加密資產總市值上漲近4成。5月12日,BTC區塊高度到達630000,BTC挖礦區塊獎勵由12.5BTC降低為6.25BTC.

1900/1/1 0:00:00BTC季度合約 各級別性質:日線-盤整,4小時-盤整,1小時-盤整截圖來自OKEX比特幣季度合約4小時圖:對于行情我從兩個角度來說,一個角度是客觀的走勢狀態以及根據客觀走勢所制定的應對策略.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:FELIPEERAZO,Odaily星球日報經授權轉載。2020年,全球教育服務見證了勒索軟件攻擊的激增.

1900/1/1 0:00:00編者按:本文來自白話區塊鏈,作者:五火球教主,Odaily星球日報經授權轉載。要說所有幣種里面,最為特殊的一個,比特幣毫無疑問的當屬第一.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:HELENPARTZ,Odaily星球日報經授權轉載.

1900/1/1 0:00:00