BTC/HKD+1.48%

BTC/HKD+1.48% ETH/HKD+1.26%

ETH/HKD+1.26% LTC/HKD-0.02%

LTC/HKD-0.02% ADA/HKD+0.59%

ADA/HKD+0.59% SOL/HKD+4.07%

SOL/HKD+4.07% XRP/HKD+0.61%

XRP/HKD+0.61%Overview概述互換交易是一種金融衍生品,指交易雙方約定在未來某一期限相互交換各自持有的資產或現金流的交易形式。較為常見的是外匯互換交易和利率互換交易,多被用作避險和投機的目的。Report報告互換是一種衍生合約,通過這種合約,雙方將來自兩種不同金融工具的現金流或債務進行交換。大多數互換交易涉及基于名義本金(如貸款或債券)的現金流,盡管工具幾乎可以是任何東西,但通常,本金是不會轉手的。但基于本金產生的每一筆現金流是互換交易的重要部分。一種現金流通常是固定的,而另一種是可變的,基于基準利率、浮動匯率或指數價格。最常見的互換是利率互換,這種工具在銀行中被廣泛運用。互換不在交易所交易,散戶投資者一般也不參與互換交易。相反,互換合約主要是企業或金融機構之間的場外合約,是根據雙方的需要定制的。舉個例子來說,比如房產抵押貸款的持有者為他們的抵押貸款支付浮動利率(LPR),但預期這個利率在未來會上升。另一個抵押貸款持有人支付固定利率,但預計利率在未來會下降。他們達成了固定-浮動互換協議。雙方抵押貸款持有人同意名義本金金額和到期日,并同意承擔對方的付款義務。從現在開始,第一個抵押貸款持有人向第二個抵押貸款持有人支付固定利率,同時接受浮動利率。通過使用互換,雙方都有效地將其抵押貸款條款更改為他們想要的利率模式,而雙方都不必與抵押貸款方重新協商條款。

考慮到下一筆付款,雙方還不如簽訂固定-浮動遠期合同。在此之后的另一份遠期合同的支付,其條款相同,即相同的名義金額和固定為浮動,等等。因此,互換合約可以被看作是一系列的遠期合約。最后有兩種現金流,一種來自于總是對名義金額支付固定利息的一方,即互換的固定端,另一種來自于同意支付浮動利率的一方,即浮動端。互換可以用來對沖某些風險,如利率風險,或對基礎價格預期方向的變化進行投機。利率互換

美國財長耶倫:SEC的行動是適當的:金色財經報道,美國財長耶倫表示,財政部近幾個月根據總統行政命令對加密行業進行了深入審查,確定了消費者和投資者面臨的許多風險。其中一些風險可由美國監管體系管理,因為現行法律提供了足夠的監督,而 SEC 和 CFTC 等監管機構擁有應對這些風險的必要工具。我們希望與國會合作,讓更多的法規獲得通過。我非常支持看到這些機構使用他們工具,SEC 的行動是適當的。[2023/6/8 21:22:49]

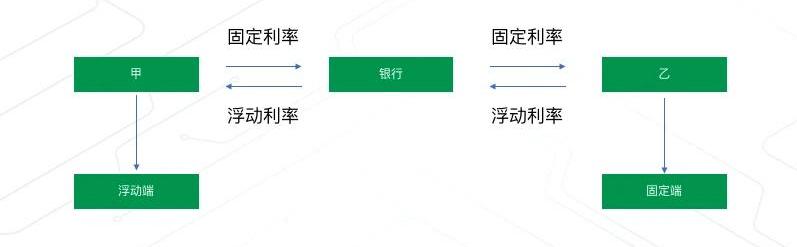

在利率互換交易中,為了對沖利率風險或進行投機,交易雙方根據名義本金金額(這個金額實際上沒有被交換)交換現金流。例如,假設甲公司剛剛發行了100萬美元的五年期債券,其年利率為倫敦銀行同業拆息(LIBOR)加1.3%(即130個基點)。另外,假設倫敦銀行同業拆借利率(LIBOR)為2.5%,甲管理層擔心利率會上升。管理團隊找到了另一家公司乙,該公司愿意以倫敦銀行同業拆借利率(LIBOR)外加1.3%的年利率向甲支付名義本金為100萬美元的5年期貸款。換句話說,乙將為甲最新發行債券的利息買單。作為交換,甲以100萬美元的名義價值的5%的固定年利率向乙支付五年。如果未來5年利率大幅上升,甲將從互換交易中受益。如果利率下降、保持不變或只逐步上升,乙就會受益。

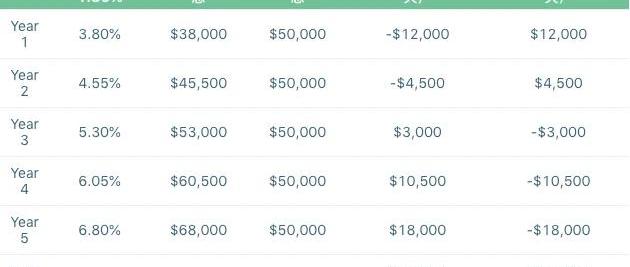

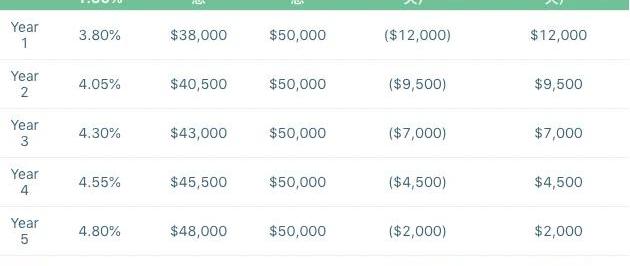

以下是這種利率互換的兩種情況:1.倫敦銀行同業拆借利率每年上升0.75%。2.倫敦銀行同業拆借利率每年上升0.25%。

Ledger新增支持Trust Wallet瀏覽器插件:2月28日消息,硬件錢包 Ledger 新增支持多鏈自托管錢包 Trust Wallet 瀏覽器插件。通過本次合作,Trust wallet 用戶將可以通過硬件解決方案為賬戶增加一層安全保護,Ledger 用戶也可以快速靈活訪問鏈上 DApp 和一鍵式管理多錢包資產,同時實現線上線下錢包的輕松切換。[2023/2/28 12:34:38]

在這種情況下,甲明顯因此受益,因為通過互換,它的利率被固定在5%。甲支付的費用比它在可變匯率下支付的少1.5萬美元。乙公司的預測是錯誤的,該公司通過互換交易損失了1.5萬美元,因為利率的上升速度快于預期。在第二種情況下,LIBOR每年上升0.25%:

在這種情況下,如果甲公司不參與互換交易,情況會好一些,因為利率上升緩慢。乙通過參與互換交易獲利3.5萬美元,因為它的預測是正確的。在大多數情況下,雙方會通過銀行或其他中介機構采取行動,這些中介機構會從互換交易中分得一杯羹。兩家實體進行利率互換是否有利,取決于它們在固定利率或浮動利率貸款市場上的比較優勢。商品互換

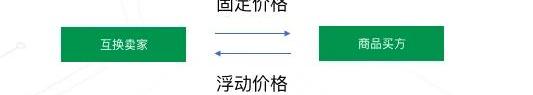

商品互換是指在一個商定的時期內,以一個固定的價格交換浮動的商品價格,如布倫特原油現貨價格。商品互換類似于固定-浮動利率互換。不同之處在于,在利率互換交易中,浮動利率是基于倫敦銀行同業拆借利率(LIBOR)和歐洲銀行同業拆借利率(EURIBOR)等標準利率。然而,在商品互換交易中,浮動匯率是基于基礎商品的價格,如石油、糖和貴金屬。交易過程中不交換任何商品。在這種互換中,商品的使用者將獲得一個最高價格,并同意向金融機構支付這個固定價格。然后,作為回報,用戶將根據所涉商品的市場價格獲得付款。另一方面,生產者希望固定收入,并同意向金融機構支付市場價格,以換取對商品的固定支付。通常情況下,互換的浮動部分由相關商品的消費者持有,或者由愿意為該商品支付固定價格的機構持有。固定匯率通常由商品的生產者持有,他同意支付浮動匯率,浮動匯率是由相關商品的現貨市場價格決定的。最終的結果是,商品的消費者在一段特定的時間內得到一個有保證的價格,而生產者處于一個被對沖的位置,保護他們在同一段時間內不受商品價格下跌的影響。通常情況下,商品互換是用現金結算的,不過也可以在合同中約定實物交割。

1382枚BTC從FTX轉入未知錢包:金色財經報道,WhaleAlert數據顯示,1,382枚BTC (價值約28,576,130美元) 從FTX轉入未知錢包。[2022/10/29 11:56:31]

舉個例子來說,假設甲公司需要在未來兩年每年購買25萬桶石油。一年和兩年的石油期貨價格分別為每桶50美元和每桶51美元。此外,1年期和2年期零息債券的收益率分別為2%和2.5%。那么這就可能出現兩種情況:1.預付全部費用。2.交付后每年支付。要計算每桶石油的前期成本,可以取遠期價格,然后除以它們各自的零息利率(經過時間調整)。在本例中,每桶成本為:每桶成本=50美元/(1+2%)+51美元/(1+2.5%)^2=49.02+48.54=97.56美元。通過支付97.56x25萬美元,即24,390,536美元,可以保證消費者在兩年內每年獲得25萬桶石油。然而,這種交易存在交易對手風險,石油可能無法交付。在這種情況下,消費者可能選擇支付兩次付款,每年一次。這里,為了使總成本與上面的例子相等,必須解以下方程:每桶成本=X/(1+2%)+X/(1+2.5%)^2=97.56美元。X=50.49美元基于此,可以計算出消費者每年必須支付每桶50.49美元。貨幣互換

貨幣互換是一種協議,雙方用一種貨幣的本金和利息交換另一種貨幣的本金和利息。在互換開始時,等值的本金按即期匯率進行交易。在互換期間,雙方支付互換本金貸款的利息。在互換結束時,本金以現行即期匯率或事先商定的匯率(如原始本金匯率)兌換回來。使用原始利率將消除互換的交易風險。貨幣互換是用來獲得外幣貸款的,其利率比公司在國外市場直接借款所能獲得的利率要高,或者是作為對沖外匯貸款交易風險的一種方法。舉個例子來說,一家美國公司在美國的借款利率可能是6%,但在中國投資需要一筆以人民幣計價的貸款,而中國的相關借款利率為9%。與此同時,一家中國公司希望為美國的一個項目提供融資,該公司在美國的直接借款利率為11%,而中國的借款利率為8%。每一方都可以通過固定對固定的貨幣互換從另一方的利率中獲益。在這種情況下,美國公司可以以6%的利率借入美元,然后以6%的利率將資金借給中國公司。這家中國公司可以以8%的利率借入人民幣,然后以同樣的金額將資金借給這家美國公司。還有一種互換是公司用固定利率借款來交換可變利率借款。

Cboe:收購ErisX后已導致4.6億美元的資產減記:金色財經消息,芝加哥期權交易平臺Cboe在第二季度財報電話會議上稱,收購美國數字資產現貨市場運營商Eris Digital Holdings.LLC(ErisX)后,由于市場環境的變化,已導致4.6億美元的資產減記。

此前5月份消息,Cboe完成對ErisX的收購。[2022/8/2 2:51:51]

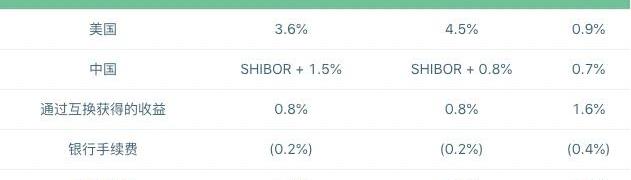

打個比方,總部位于美國的甲公司希望在5年內借款5億人民幣,為其在中國的投資提供資金。今天人民幣和美元的即期匯率是7人民幣=1美元。甲的銀行可以安排與乙公司進行貨幣互換。該互換的本金金額為5億元,本金在5年后立即進行互換,兩家交易所的現匯匯率均為當前水平。巴羅公司的銀行將收取0.4%的年費來安排互換交易。互換的收益將由雙方平分。各方的相關借款利率如下:

交易細節如下:

總體結果顯示,每一方支付的利息比他們直接從國外市場借款時支付的利息低0.6%。通過互換,二者均能以更低的成本借貸。債務/股權互換

債務/股權互換也叫債轉股,是一種再融資交易模式。在這種交易中,債權人獲得股權,以換取債務的取消。這種互換通常是為了幫助一家陷入困境的公司繼續運營。這背后的邏輯是,一家資不抵債的公司無法償還債務或改善其股權狀況。然而,有時公司可能只是希望利用有利的市場條件。債券契約中的契約可以防止在未經同意的情況下發生互換。

成都鏈安:ApolloX 項目方因簽名系統缺陷被攻擊,損失約160萬美元:金色財經消息,據成都鏈安“鏈必應-區塊鏈安全態勢感知平臺”安全輿情監控數據顯示,ApolloX 項目遭受攻擊,根據成都鏈安技術團隊分析,發現ApolloX簽名系統存在缺陷,攻擊者利用簽名系統缺陷生成了255個簽名,總共從合約中提取了53,946,802$APX,價值約160萬美元,目前被盜金額通過跨鏈已打入以太坊0x9e532b19abd155ae5ced76ca2a206a732c68f261地址。此前,ApolloX代幣APX在今日19:00左右從0.054美元快速跌至0.019美元,閃跌約60%。[2022/6/9 4:11:35]

債轉股涉及債轉股——就上市公司而言,這意味著用債券換股票。這是企業為債務再融資或重新分配資本結構的一種方式。債轉股是指公司或個人的債務或債務轉換成有價值的資產的交易。就上市公司而言,這通常需要用債券交換股票。被交換的股票和債券的價值通常是由交換時的市場決定的。在破產的情況下,債權人無法選擇是否進行債轉股。然而,在其他情況下,他在這個問題上可能有選擇。為了吸引人們進行債務/股權互換,企業通常會提供有利的交易比率。例如,如果企業提供1:1的互換比率,債券持有人將獲得與債券價值完全相同的股票,這不是特別有利的交易。然而,如果公司提供1:2的比例,債券持有人得到的股票價值是債券的兩倍,這使得交易更具吸引力。信用違約互換(CDS)

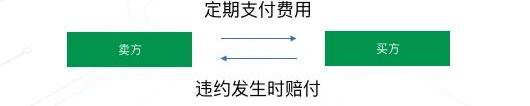

信用違約互換(CDS)是指如果借款人違約,其中一方同意向CDS買家支付損失的貸款本金和利息。信用違約互換市場的過度杠桿和糟糕的風險管理是2008年金融危機的主要原因。CDS是信用衍生品中利用率最高的一種。就其最基本的條款而言,CDS類似于保險合同,為買方提供針對特定風險的保護。通常情況下,投資者購買信用違約互換(cds)是為了防范違約,但這些靈活工具可以以多種方式用于定制信貸市場敞口。CDS合約可以在不轉移標的債券或其他信貸資產的情況下,將給定的風險從一方轉移到另一方,從而降低債券投資的風險。在信用違約互換之前,沒有工具將違約或其他信用事件的風險從一個投資者轉移到另一個投資者。在CDS中,一方「賣出」風險,另一方「買入」風險。信用風險的「賣方」——也往往擁有相關信用資產——向風險的「買方」支付定期費用。作為回報,風險「買方」同意在出現違約(信用事件)時向「賣方」支付一筆固定的金額。CDS可以覆蓋許多風險,包括:違約、破產和信用評級下調。(有關CDS信用事件的更詳細列表,請參見下面常用的CDS信用事件表)。

上圖顯示了風險「賣方」和風險「買方」之間的信用違約互換交易,風險「賣方」同時也是保護「買方」,風險「買方」同時也是保護「賣方」。信用違約互換市場一般分為三個板塊:單信用CDS指的是特定的企業、銀行信貸和主權債務。多信用CDS,可以參考買賣雙方商定的自定義信用組合,CDS指數。CDS中的信用被稱為「參考實體」。CDS的期限從1年到10年不等,盡管五年期CDS的交易最為頻繁。信用違約互換(cds)提供了一種針對先前商定的信用事件的保護措施。以下是最常見的信用事件,這些事件觸發了CDS中的風險「買方」向風險「賣方」的支付。如今,CDS已成為推動信貸衍生品市場的引擎。CDS市場的增長在很大程度上得益于CDS作為一種積極投資組合管理工具的靈活性,它能夠定制企業信貸敞口。今天,CDS市場的總名義風險敞口已超過10萬億美元。注1:LIBOR-倫敦同業拆借利率,是一個英國銀行同業之間的短期資金借貸款的成本,原來由英國銀行家協會按其選定的一批銀行,于倫敦貨幣市場報出的銀行同業拆借利率,計算出平均指標利率。此指針利率,每個銀行營業日都可能不同。注2:SHIBOR-概念同LIBOR,即上海同業拆借利率。附1:CDS信用事件表

Conclusion結語下期我們將介紹CDS中一種臭名昭著的參考實體——抵押債務債券。風險提示:警惕打著區塊鏈和新技術的旗號進行非法金融活動,標準共識堅決抵制利用區塊鏈進行非法集資、網絡傳銷、ICO及各種變種、傳播不良信息等各類違法行為。

Tags:CDSBORLIBAPOLLOCCDS幣是什么時候上線的BoredMemeslibra幣多少錢一個APOLLO價格

“自有礦場、超低電價、真實礦機,讓你足不出戶就能一鍵挖礦!”2017年以來,“云算力”租賃服務呈上漲之勢,各種云算力廣告充斥媒體平臺與幣圈社群,那些打算過一把礦工癮的投資者們,開始蠢蠢欲動.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:SAMUELHAIG,Odaily星球日報經授權轉載。摩根大通認為,央行數字貨幣可能會對美元的全球霸權構成威脅.

1900/1/1 0:00:00Overview概述本文將通過兩個故事,主要講述看漲期權與看跌期權及其基本應用。Report報告1636年郁金香狂熱1636年歐洲的郁金香熱是一個經典的經濟學和金融學案例研究,在這個案例中,需求.

1900/1/1 0:00:00撰文:OKEx投研l美聯儲重磅發聲:當前未考慮負利率l以太坊的地址數較比特幣大幅減少l穩定幣總市值首次突破100億美元熱點新聞解讀上周二,美國總統特朗普表示,只要其他國家還在享受負利率的好處.

1900/1/1 0:00:005月11日,比特幣網絡中的區塊獎勵從12.5降至6.25BTC,這標志比特幣貨幣歷史上的第三次減半。來自世界各地的加密貨幣行業利益相關者與ForkLog分享了他們對第三次比特幣減半的后果的看法.

1900/1/1 0:00:00值得關注的趨勢與數據:短期看來BTC如果不能回收9300的位置,價格會繼續跌。BTCDominance(權重)會繼續下降。BTC回撤會帶給山寨幣一些喘息的機會.

1900/1/1 0:00:00