BTC/HKD+1.61%

BTC/HKD+1.61% ETH/HKD+1.33%

ETH/HKD+1.33% LTC/HKD+0.01%

LTC/HKD+0.01% ADA/HKD+1.21%

ADA/HKD+1.21% SOL/HKD+3.79%

SOL/HKD+3.79% XRP/HKD+0.63%

XRP/HKD+0.63%文|王也編輯|郝方舟出品|Odaily星球日報

近日,海內外社區對灰度基金囤積35萬枚比特幣究竟是利好還是利空產生了不同意見。3.12加密貨幣市場暴跌又逐漸回升的過去2個多月里,海外機構進場掃貨、巨鯨吸籌的“利好“新聞越來越多。文藝復興科技公司進入比特幣期貨市場,CME和Bakkt等合規交易所未平倉總量屢創新高,而其中最受矚目的,還是通過比特幣信托基金不斷增持比特幣的灰度。灰度是加密市場中為數不多明牌的“大買家”,數據顯示,今年比特幣減半后灰度旗下比特幣持有量增加近3%,截至目前,灰度的比特幣持有量為35萬枚,在比特幣減半后不到四天里,持有比特幣增加9000多枚。不僅如此,灰度還購買了2020年開采量50%左右的以太坊。灰度創始人BarrySilbert更是長期不遺余力地宣傳比特幣,“除了比特幣等主流幣之外,大多數加密貨幣終將歸零”、“1CO市場已死,但無礙加密市場的增長”,每當比特幣遇上大跌行情時,他都會推特上在線“喊單”:“今年比特幣價格已經觸底,我剛剛加完倉。”但當近日比特幣多次試圖破萬受阻,周線八連陽被打破,價格震蕩下調之際,另一種聲音讓投資者不安,許多觀點分析,灰度的大舉入場并非利好,而是利空。分析稱,機構入場并非囤積現貨,而是為了投機套利,是沖著灰度旗下比特幣信托基金的二級市場溢價,未來GBTC份額陸續解鎖,溢價被抹平,機構入金規模就會減少,到時灰度也會減少比特幣的持倉,給比特幣現貨市場造成極大拋壓,灰度這個所謂的多頭是潛在空頭。兩種說法誰更靠譜?灰度可以操縱現貨價格嗎?砸盤窗口期還有多久?本文,Odaily星球日報將試圖回答這些問題。讓我們先了解下灰度是干什么的,GBTC如何運作,以及GBTC的真實需求是什么。灰度的絕對地位與GBTC的運作機制

歐洲央行或不打算在12月會議上確定縮表啟動時間:10月28日消息,據知情人士透露,歐洲央行目前并不打算在12月會議上宣布縮表啟動時間。在周四的政策會議結束后,歐洲央行行長拉加德表示,管委會決定在12月“繼續”討論如何減少在常規量化寬松(QE)計劃下購買的債券,并“確定關鍵原則”。溝通縮表框架將使決策者得以在采取行動前讓金融市場做好準備并評估投資者的反應。(財聯社)[2022/10/28 11:50:33]

灰度投資公司由數字貨幣投資集團于2013年設立,DCG是全球最為活躍和具有影響力的加密資本之一,其投資版圖橫跨區塊鏈行業各個細分領域,此前Odaily星球日報針對DCG做過專門的報道:《揭秘隱形已久的世界第一區塊鏈基金》。

DCG的投資組合版圖而灰度基金則是由DCG在2013年創立,是灰度投資旗下專用于管理加密資產的信托基金。這是一家以所持比特幣價格為市值基礎的投資基金,它通過合規的基金運作方式,來為機構投資者和高凈值合格投資人服務。由于當前加密貨幣的監管環境相對復雜、基礎設施不完善、風險較高,因此大多數傳統金融市場中的機構投資者無法通過交易所直接投資加密貨幣。機構對“安全”投資加密貨幣的需求,催生出迎合傳統監管要求的“合規”平臺,灰度。2013年9月25日,灰度建立了市場上首只比特幣信托基金,并于該年獲得美國證券交易委員會的私募豁免登記,2015年得到美國金融業監管局批準上市。GBTC雖然不是ETF,但卻是第一個、也是目前唯一一個可以在美股二級市場交易,追蹤比特幣價格的投資產品,同時是美國養老計劃中唯一可以買比特幣倉口的產品。GBTC基本每季度會在一級市場,對合格投資者和機構用戶開放私募,允許他們通過現金或BTC的形式入金到信托。機構買入GBTC,就相當于買入灰度持倉的BTC中對應的份額。GBTC的運作模式與黃金信托基金類似:由大型黃金生產商向基金公司寄售實物黃金,隨后由基金公司以此實物黃金為依托,在交易所內公開發行基金份額,銷售給各類投資者,商業銀行分別擔任基金托管行和實物保管行,投資者在基金存續期間內可以自由贖回。不同的是,GBTC的份額不支持贖回,并需要鎖倉12個月,灰度就成了只進不出的“貔貅”。合格投資者和機構用戶充進去的幣沒有任何渠道可以贖回,只能通過在二級市場賣出GBTC的方式來套現,所以灰度的持幣量自成立之日起就呈現單邊上漲的走勢。

Canto即將發起關于引入B-Harvest作為核心貢獻者的一份提案:9月16日消息,Cosmos生態兼容EVM的Layer 1公鏈Canto即將發起關于引入B-Harvest作為核心貢獻者的一份提案。B-Harvest也是核心流動性模塊Gravity DEX的開發團隊,以及Cosmos生態系統網絡中的領先驗證者。[2022/9/16 7:00:26]

藍色柱條為比特幣持倉量,橙色為資管規模觀察藍色柱條,可以看出自2019年以來,持倉量只增不減,并有加速增長的趨勢。自灰度推出GBTC之后,一直在“買買買”。其資產管理規模由2018年12月底的8.25億美元,飆升至2019年12月底的21億美元,再到今年5月22日的32億美元,這也使得手握35萬枚BTC的灰度成功問鼎“全球最大的比特幣持有機構”。今年年初,灰度注冊成為一家需向SEC報告的公司,這意味GBTC是第一個向SEC按季報告的加密貨幣投資工具,告知公司內部所有的未計劃事件或變更,并向SEC發送相關已審核報表。與此同時,GBTC的鎖倉時間也由12個月縮短至6個月,并進一步降低投資門檻。即便投資者不符合參與一級市場募資的條件,也不是合格投資人,只要有一個美股賬戶,就可以在二級市場像買賣股票一樣交易GBTC,不用考慮幣圈交易所復雜的入金流程,也不用擔心平臺暴雷跑路。而對于傳統機構投資者來說,既降低了學習和信任成本,也不必擔心資產的私鑰管理和安全儲存。此外,每年的報稅季最令美國持幣者頭大,美國國稅局對分叉幣、空投幣要不要報稅,甚至專門發布了指導文件。如果持有GBTC,只需像交易其它股票一樣繳納資本利得稅即可。灰度靠什么賺錢?

Marathon Digital 8月開采184個比特幣:金色財經報道,比特幣礦企Marathon Digital表示,它在8月份啟用了大約25000臺以前安裝的礦機,增加了大約2.5 exahash每秒(EH/s)的計算能力,使總哈希率達到大約3.2 EH/s。

該公司在8月份生產了184個比特幣,使今年迄今為止的總數達到2222個。月末比特幣持有量上升到10,311個,市場價值為2.067億美元。本月其沒有出售加密貨幣。(coindesk)[2022/9/7 13:13:04]

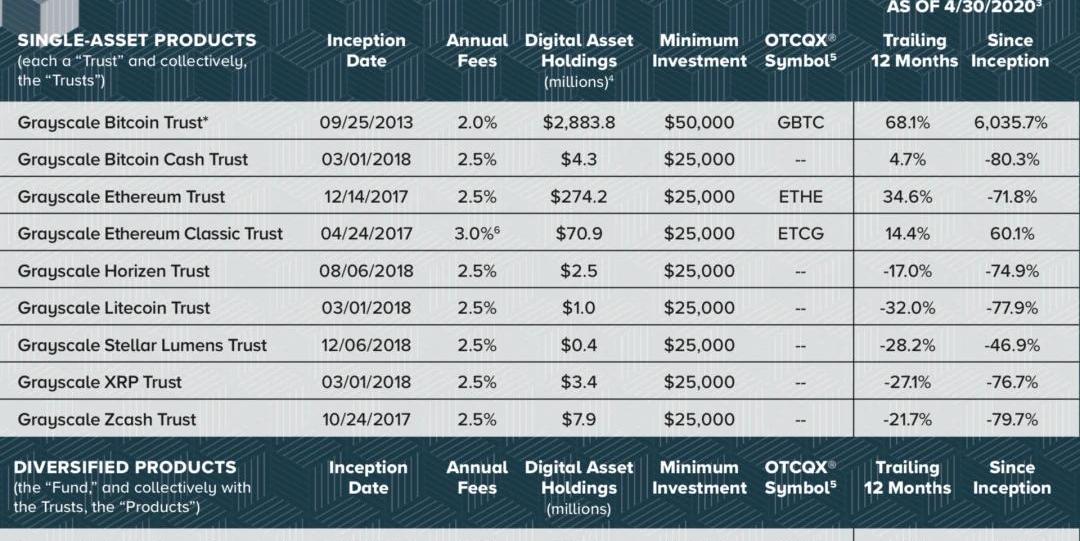

和傳統信托基金一樣,灰度主要靠管理費賺錢,只要投資者在灰度的入金需求持續上升,灰度就會有源源不斷的管理費,而且這筆管理費要比傳統信托行業豐厚得多。信托基金每年的管理費率一般在0.3-1.5%,具體視投資目標和管理的難易程度。而GBTC每年的管理費是2%,按照現有資產管理規模計算,僅靠GBTC一個產品,灰度一年就可以收取6000BTC的純利潤。比特幣之外,灰度還先后創建了8只單一資產信托基金,和囊括5類主流幣的多資產信托基金。

BlockFi雇傭說客來簡化與政策制定者的對話:金色財經報道,加密貸款平臺BlockFi已從Arnold & Porter Kaye Scholer LLP聘請說客,為數字資產金融服務提供商制定監管和稅收政策。BlockFi與Arnold & Porter成立了一個五人政策團隊。Arnold & Porter合伙人馬克·埃普利(Mark Epley)和法律與游說公司立法與公共政策實踐小組主席凱文·奧尼爾(Kevin O 'Neill)組成了這個團隊。埃普利表示,Arnold & Porter將成為BlockFi的另一個自我,幫助該公司與立法者討論行業利益。他指出,政策制定者對聽取個別市場參與者的意見不感興趣,但游說者可以在這類談判中提供幫助。Epley透露,盡管Arnold & Porter還有其他客戶對加密貨幣感興趣,但目前它沒有為任何其他公司游說。(cryptoslate)[2022/6/12 4:19:43]

灰度旗下信托產品上圖中,主流幣種的信托產品每年的管理費基本都在2.5%或以上,ETC信托的管理費甚至每年3%,幾乎是傳統信托基金管理費的兩倍。但即便高,也有人不斷涌入。畢竟除了灰度,尋求合規和便捷的投資者們沒有更好的選擇。灰度的存在=未來砸盤的風險?

Babel Finance和FQX以加密“eNote”進軍債券市場:5月19日消息,綜合性加密金融服務商Babel Finance周四宣布成功發行了第一張有抵押的USDC票據,此舉表明了加密貨幣進入100萬億美元全球債券市場的潛力。 該票據是一種基于智能合約的全球債務工具,由區塊鏈初創公司FQX在Solana上提供。它是通過eNote執行的,eNote是一種基于區塊鏈的債務工具,可用于各種融資目的。該交易使用Fireblocks托管錢包執行,本金由一家瑞士投資公司提供,并以SOL計價的基于智能合約的抵押品擔保。

此舉是FQX概念驗證的演示,為去中心化融資提供了一個法律層,并展示了某些技術如何在大規模超額抵押的DeFi空間中提高法律確定性并優化貸款價值比。 (The Block)[2022/5/19 3:28:45]

根據灰度官網最新數據,購買一份GBTC,要花10.66美元,會獲得0.0009618個比特幣。根據比特幣市場現價,二者溢價為21%。

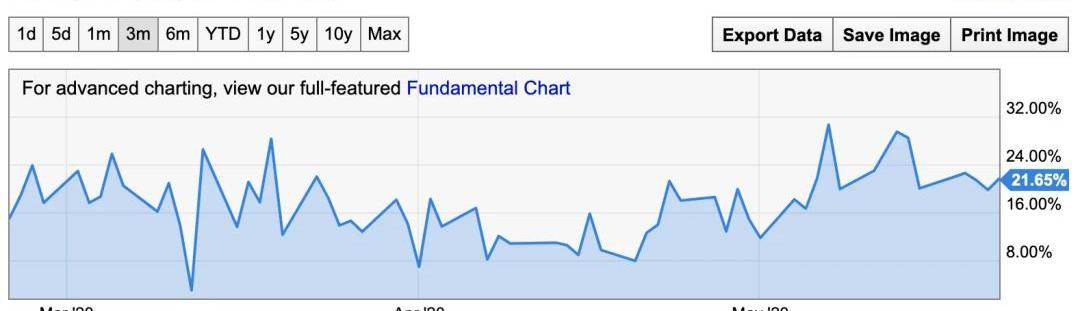

綠色代表GBTC的市場價格走勢,黑色代表BTC市場價格走勢據ycharts數據顯示,GBTC的溢價自GBTC創立之初起就已存在,歷史最高時達到了254%,近兩年有所下降,這兩個月則維持20%左右的溢價。

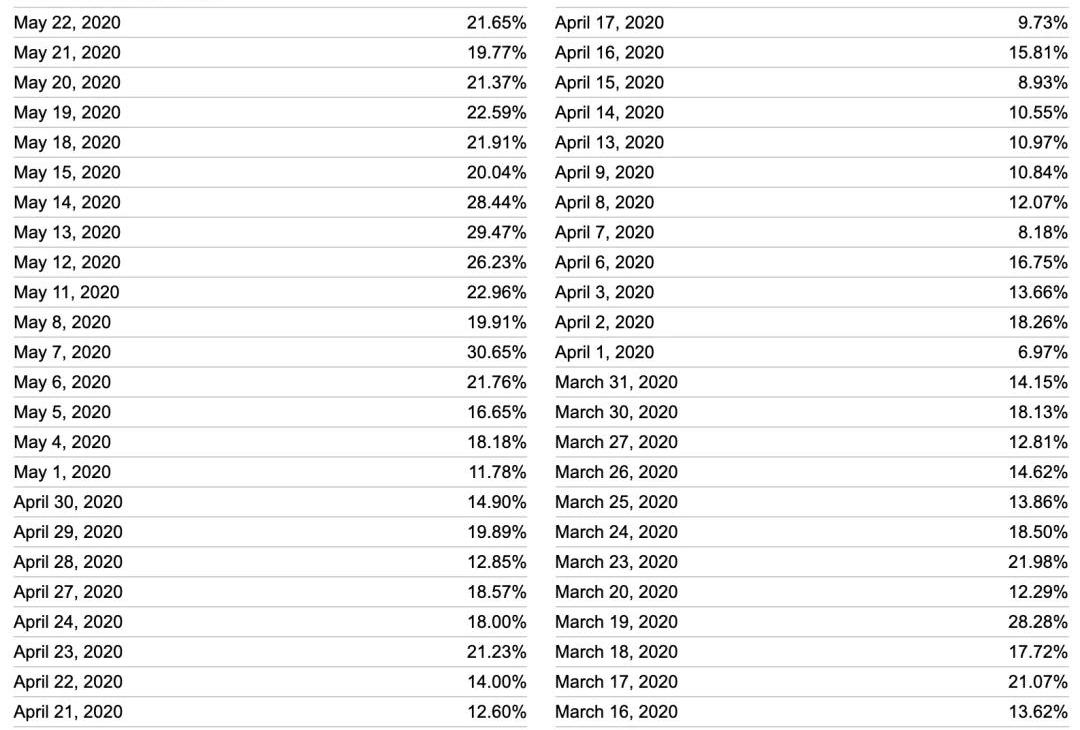

近兩個月GBTC溢價數據正溢價與海外對比特幣投資需求的持續增長有關。四年一度的減半也吸引了新的投資者入場。長期正溢價形成了一二級市場間套利空間。機構們借入BTC參與GBTC在一級市場的私募,獲得GBTC份額,等待6個月后在二級市場賣出,然后再買入BTC還掉借款,GBTC溢價減去借貸利息便是利潤部分。這個“空手套白狼”的零風險操作,僅需支付6個月的時間成本。除此之外,機構還可以直接現貨買入BTC,入金獲得GBTC份額,同時用期貨開空套保。GBTC解鎖后到二級市場賣出,期貨平空,進行套利。GBTC的溢價與利息間的差價就是利潤。因此坊間就有了“機構利用GBTC投機套利,有潛在砸盤風險”的說法。不少散戶投資者聽聞后,擔心GBTC的溢價會對BTC現貨價格造成影響,原因在于:如果海外投機需求支撐持續的溢價,灰度會不停增大比特幣持倉量來保持平衡;一旦某天,溢價被逐漸磨平,套利空間縮水,投資者的入金需求大大降低,收不上來管理費的灰度就會減少持倉量,就增加了現貨市場的拋壓。對此,dForce創始人楊民道認為,只要比特幣價格整體走勢向上,GBTC溢價為正,投資者就一直是賺錢的,除非幣價下跌且GBTC溢價收窄為負,GBTC才會出現拋售壓力,灰度的持倉量變少,進而影響比特幣現貨價格。更何況,GBTC一直溢價,也并不容易做空,“你的倉位不可能完全對沖,因為GBTC不會按照實際比特幣交割給你。”根據灰度官方數據,2019年第二和第三季度的私募中,有超過70%的比例是客戶用自己持有的BTC置換GBTC份額,剩下不到30%為現金入金。不過,根據Odaily星球日報的觀察,自GBTC溢價達到今年高點41.42%后,GBTC溢價便跌下30%,近期在10%—20%之間徘徊。

隨著套利者增多,GBTC的借貸費率已經到了13%,按照當前21.65%的溢價計算,除去借貸費和利息費,機構投資者套利的空間也就在5%左右。相比于今年年初,機構套利空間已經大大縮水。而且,今年四月份有一批私募到期解鎖,看上面的溢價表,今年四月份確實溢價有下降,但當月的現貨價格卻保持上漲。由此可見,GBTC溢價的浮動短期內對比特幣價格影響不大。Odaily星球日報也在此提醒投資者們無需過早恐慌,聽到牛市將至的利好,要謹慎思考,聽到唱空的聲音,也同樣要保持理性判斷,市場變化多端,這些消息僅是片面的參考,切勿以偏概全。參考資料:Odaily星球日報:《最賺錢的區塊鏈基金們都在投什么?》牛幣圈:《機構是來搶籌碼還是割韭菜?》風火輪社區:《囤住了35萬枚BTC的灰度,原來是套利工具!》倉公子微博:《作為交易診斷師營業一下,說說關于“灰度基金”的事情》

編者按:本文來自白話區塊鏈,作者:三黎,Odaily星球日報經授權轉載。近年來灰度投資公司頻頻出手,今年比特幣減半后其旗下比特幣持有量增加近3%.

1900/1/1 0:00:00吳說區塊鏈獲悉,5月7日云南德宏州召開全州大數據項目清理規范工作專題會議,會議級別較高,由州長親自主持.

1900/1/1 0:00:00關鍵信息l5月20日,比特幣鏈上數據顯示,一個自2009年2月10日從未有轉賬記錄的地址,突然將50枚比特幣轉出。lCraigWright曾稱該地址屬于自己,但他否認自己轉移過比特幣.

1900/1/1 0:00:00Odaily星球日報出品作者|王也編輯|郝方舟上周海外明星項目進展中,最讓人驚訝和惋惜的莫過于Telegram區塊鏈項目TON正式宣布關閉了.

1900/1/1 0:00:00\n 哈嘍大家好,我是小K君,今天我們要講的內容是:“什么是萊特幣”.

1900/1/1 0:00:00編者按:本文來自威廉閑談,作者:陳威廉,Odaily星球日報經授權轉載。我覺得今天這篇文章還挺適合周一上午的氣氛,希望您能堅持讀完,或許會對你的投資觀的改變提供一些幫助.

1900/1/1 0:00:00