BTC/HKD-0.47%

BTC/HKD-0.47% ETH/HKD-2.43%

ETH/HKD-2.43% LTC/HKD-2.44%

LTC/HKD-2.44% ADA/HKD-0.28%

ADA/HKD-0.28% SOL/HKD-1.57%

SOL/HKD-1.57% XRP/HKD-2.32%

XRP/HKD-2.32%編者按:本文來自鏈聞ChainNews,撰文:AndrewKang,加密資產風險投資家、市場分析師,翻譯:盧江飛,星球日報經授權發布。由于加密貨幣市場存在基于代幣的自動化做市商,他們設計的業務運營模式可能會造成流動性「黑洞」,這個「黑洞」能從四面八方吸收資產,比如中心化交易所、去中心化交易所、冷存儲庫等等,最終讓AMM賺得盆滿缽滿。下面,就讓我來給大家談談這個問題。首先,我們需要了解加密貨幣市場流動性有一個反饋回路:交易量?做市商利潤?專用于做市商的資本?流動性?點差收窄?重復鏈聞注:點差是買入價與賣出價之間的差價。買入價和賣出價的價差越小,對于投資者來說意味著成本越小。從這個反饋回路中,我們發現:流動性自己產生流動性。對于任何一個市場,這個反饋回路都是如此,包括中央限價訂單簿交易和集合流動性模型:

安全團隊:獲利約900萬美元,Moola協議遭受黑客攻擊事件簡析:10月19日消息,據Beosin EagleEye Web3安全預警與監控平臺監測顯示,Celo上的Moola協議遭受攻擊,黑客獲利約900萬美元。Beosin安全團隊第一時間對事件進行了分析,結果如下:

第一步:攻擊者進行了多筆交易,用CELO買入MOO,攻擊者起始資金(182000枚CELO).

第二步:攻擊者使用MOO作為抵押品借出CELO。根據抵押借貸的常見邏輯,攻擊者抵押了價值a的MOO,可借出價值b的CELO。

第三步:攻擊者用貸出的CELO購買MOO,從而繼續提高MOO的價格。每次交換之后,Moo對應CELO的價格變高。

第四步:由于抵押借貸合約在借出時會使用交易對中的實時價格進行判斷,導致用戶之前的借貸數量,并未達到價值b,所以用戶可以繼續借出CELO。通過不斷重復這個過程,攻擊者把MOO的價格從0.02 CELO提高到0.73 CELO。

第五步:攻擊者進行了累計4次抵押MOO,10次swap(CELO換MOO),28次借貸,達到獲利過程。

本次遭受攻擊的抵押借貸實現合約并未開源,根據攻擊特征可以猜測攻擊屬于價格操縱攻擊。截止發文時,通過Beosin Trace追蹤發現攻擊者將約93.1%的所得資金 返還給了Moola Market項目方,將50萬CELO 捐給了impact market。自己留下了總計65萬個CELO作為賞金。[2022/10/19 17:32:31]

慢霧:DEUS Finance 二次被黑簡析:據慢霧區情報,DEUS Finance DAO在4月28日遭受閃電貸攻擊,慢霧安全團隊以簡訊的形式將攻擊原理分享如下:

1.攻擊者在攻擊之前先往DeiLenderSolidex抵押了SolidexsAMM-USDC/DEI的LP。

2.在幾個小時后攻擊者先從多個池子閃電貸借出143200000USDC。

3.隨后攻擊者使用借來的USDC在BaseV1Pair進行了swap操作,兌換出了9547716.9個的DEI,由于DeiLenderSolidex中的getOnChainPrice函數是直接獲取DEI-USDC交易對的代幣余額進行LP價格計算。因此在此次Swap操作中將拉高getOnChainPrice函數獲取的LP價格。

4.在進行Swap操作后,攻擊者在DeiLenderSolidex合約中通過borrow函數進行借貸,由于borrow函數中用isSolvent進行借貸檢查,而在isSolvent是使用了getOnChainPrice函數參與檢查。但在步驟3中getOnChainPrice的結果已經被拉高了。導致攻擊者超額借出更多的DEI。

5.最后著攻擊者在把用借貸出來DEI兌換成USDC歸還從幾個池子借出來的USDC,獲利離場。

針對該事件,慢霧安全團隊給出以下防范建議:本次攻擊的原因主要在于使用了不安全的預言機來計算LP價格,慢霧安全團隊建議可以參考Alpha Finance關于獲取公平LP價格的方法。[2022/4/28 2:37:18]

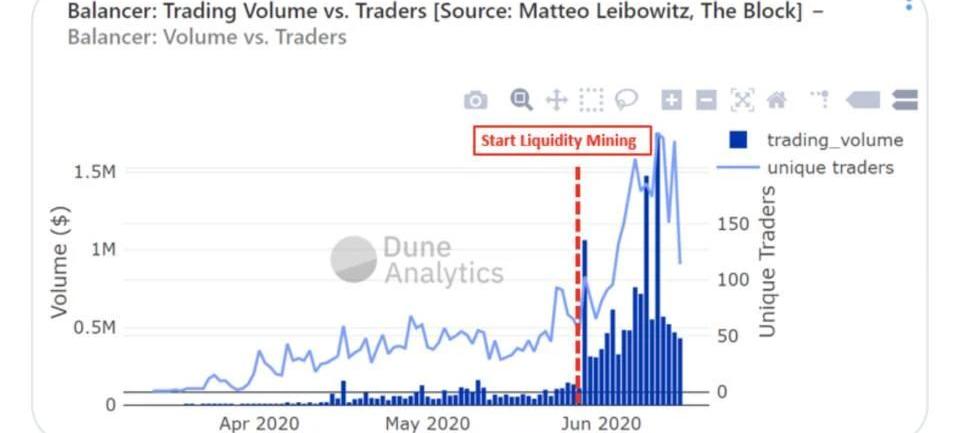

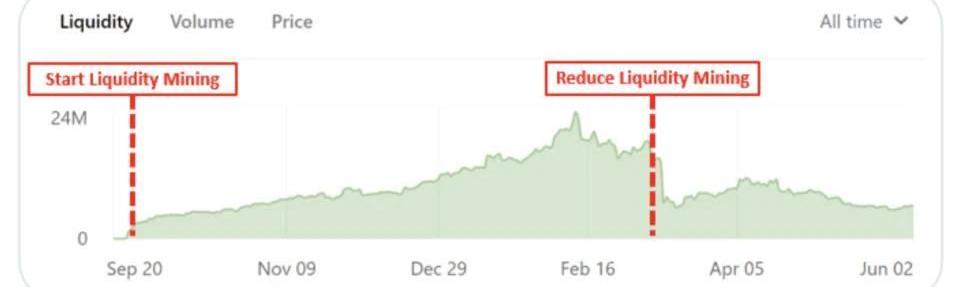

反饋回路:更多交易量?做市商獲得更多利潤?提供更多流動性?點差收窄?為交易者提供更好的定價?交易量會變得更多然而,對于那些剛剛創立的加密貨幣交易所而言,可能需要面臨一個「雞和蛋」的問題,因為交易所成立初期交易量和流動性都比較低。在起步階段,不少加密貨幣交易所都不得不面臨一段「反饋回路」艱難時期。不過,流動性挖礦提出了一種引導網絡效應的新穎機制。簡單來說,流動性挖礦通過代幣獎勵刺激流動性供應,這種方式可以促使流動性蓬勃發展并吸引更大交易量。這里我們列舉兩個成功實施流動性挖礦的例子,一個是Synthetix,他們在實施流動性挖礦之后sETHPool的流動性達到了Uniswap總流動性三分之一的水平;另一個例子是Balancer,在實施流動性挖礦一周之后,其網絡總鎖定價值達到了3000萬美元。

慢霧:Avalanche鏈上Zabu Finance被黑簡析:據慢霧區情報,9月12日,Avalanche上Zabu Finance項目遭受閃電貸攻擊,慢霧安全團隊進行分析后以簡訊的形式分享給大家參考:

1.攻擊者首先創建兩個攻擊合約,隨后通過攻擊合約1在Pangolin將WAVAX兌換成SPORE代幣,并將獲得的SPORE代幣抵押至ZABUFarm合約中,為后續獲取ZABU代幣獎勵做準備。

2.攻擊者通過攻擊合約2從Pangolin閃電貸借出SPORE代幣,隨后開始不斷的使用SPORE代幣在ZABUFarm合約中進行`抵押/提現`操作。由于SPORE代幣在轉賬過程中需要收取一定的手續費(SPORE合約收取),而ZABUFarm合約實際接收到的SPORE代幣數量是小于攻擊者傳入的抵押數量的。分析中我們注意到ZABUFarm合約在用戶抵押時會直接記錄用戶傳入的抵押數量,而不是記錄合約實際收到的代幣數量,但ZABUFarm合約在用戶提現時允許用戶全部提取用戶抵押時合約記錄的抵押數量。這就導致了攻擊者在抵押時ZABUFarm合約實際接收到的SPORE代幣數量小于攻擊者在提現時ZABUFarm合約轉出給攻擊者的代幣數量。

3.攻擊者正是利用了ZABUFarm合約與SPORE代幣兼容性問題導致的記賬缺陷,從而不斷通過`抵押/提現`操作將ZABUFarm合約中的SPORE資金消耗至一個極低的數值。而ZABUFarm合約的抵押獎勵正是通過累積的區塊獎勵除合約中抵押的SPORE代幣總量參與計算的,因此當ZABUFarm合約中的SPORE代幣總量降低到一個極低的數值時無疑會計算出一個極大的獎勵數值。

4.攻擊者通過先前已在ZABUFarm中有進行抵押的攻擊合約1獲取了大量的ZABU代幣獎勵,隨后便對ZABU代幣進行了拋售。

此次攻擊是由于ZabuFinance的抵押模型與SPORE代幣不兼容導致的,此類問題導致的攻擊已經發生的多起,慢霧安全團隊建議:項目抵押模型在對接通縮型代幣時應記錄用戶在轉賬前后合約實際的代幣變化,而不是依賴于用戶傳入的抵押代幣數量。[2021/9/12 23:19:21]

Harvest.Finance被黑事件簡析:10月26號,據慢霧區消息 Harvest Finance 項目遭受閃電貸攻擊,損失超過 400 萬美元。以下為慢霧安全團隊對此事件的簡要分析。

1. 攻擊者通過 Tornado.cash 轉入 20ETH 作為后續攻擊手續費;

2. 攻擊者通過 UniswapV2 閃電貸借出巨額 USDC 與 USDT;

3. 攻擊者先通過 Curve 的 exchange_underlying 函數將 USDT 換成 USDC,此時 Curve yUSDC 池中的 investedUnderlyingBalance 將相對應的變小;

4. 隨后攻擊者通過 Harvest 的 deposit 將巨額 USDC 充值進 Vault 中,充值的同時 Harvest 的 Vault 將鑄出 fUSDC,而鑄出的數量計算方式如下:

amount.mul(totalSupply()).div(underlyingBalanceWithInvestment());

計算方式中的 underlyingBalanceWithInvestment 一部分取的是 Curve 中的 investedUnderlyingBalance 值,由于 Curve 中 investedUnderlyingBalance 的變化將導致 Vault 鑄出更多的 fUSDC;

5. 之后再通過 Curve 把 USDC 換成 USDT 將失衡的價格拉回正常;

6. 最后只需要把 fUSDC 歸還給 Vault 即可獲得比充值時更多的 USDC;

7. 隨后攻擊者開始重復此過程持續獲利;

其他攻擊流程與上訴分析過程類似。參考交易哈希:0x35f8d2f572fceaac9288e5d462117850ef2694786992a8c3f6d02612277b0877。

此次攻擊主要是 Harvest Finance 的 fToken(fUSDC、fUSDT...) 在鑄幣時采用的是 Curve y池中的報價(即使用 Curve 作為喂價來源),導致攻擊者可以通過巨額兌換操控預言機的價格來控制 Harvest Finance 中 fToken 的鑄幣數量,從而使攻擊者有利可圖。[2020/10/26]

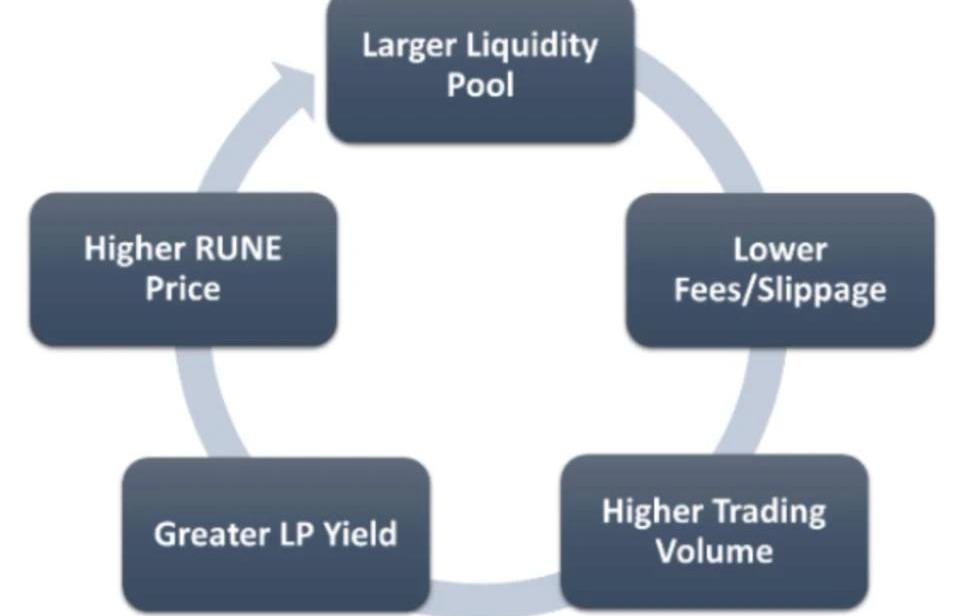

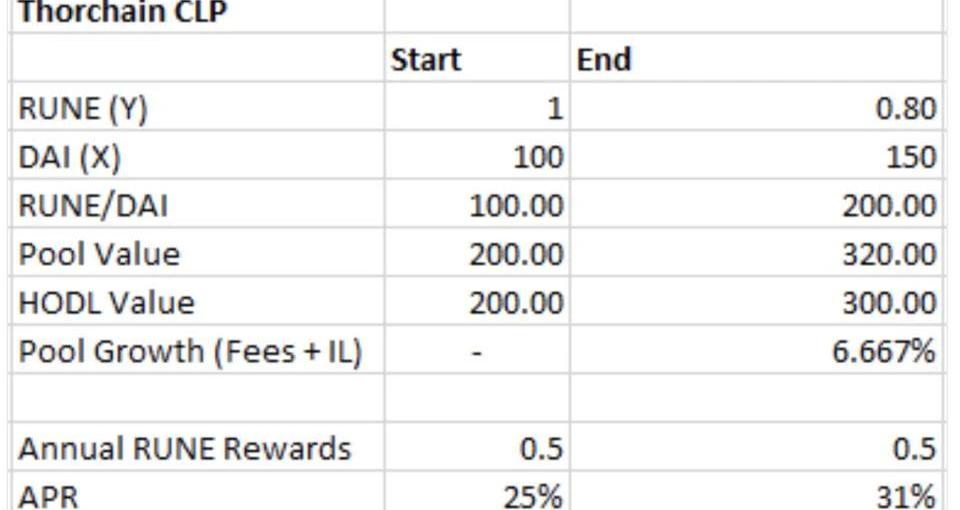

現在我們再分析另一個情況下自動化做市商設計的流動性「黑洞」模式,即:如果在流動性池內的中心資產是網絡原生代幣,又會發生什么情況?舉個例子,ETH是所有Uniswap交易市場的中心資產,想象一下,如果Uniswap推出自己的網絡代幣并取代ETH,會發生什么情況?事實上,Bancor和Thorchain已經開始采用這種運作模式了:在Bancor,每個流動性池內的資產都是ERC-20代幣,但是需要擁有或抵押網絡原生代幣BNT才能獲得;在Torchain,每個流動性池內的資產包括了比特幣、以太坊、以太坊經典、ERC-20代幣,但同樣需要擁有或抵押網絡原生代幣RUNE才能獲得。在這種情況下,如果我們繼續套用流動性挖礦模式,事情可能會變得很瘋狂。因為如果對這些流動性池實施流動性挖礦策略,就必須首先擁有或抵押網絡原生代幣,而這些代幣價值占到每個流動性池資產規模的50%。一旦購入RUNE或BNT,這些代幣的價格就會上漲,也意味著網絡資金池也會越來越深,流動性自然就變得越來越強,也會吸引更多交易者。

上圖是一個以RUNE代幣為例的反饋回路:流動性池越大?手續費用就會越低?交易量變得更高?流動性挖礦收益更大?推動網絡原生代幣RUNE價格更高?流動性池價值變得更大需要說明一點的是,我所描述的是極端情況下的流動性反饋回路,那么隨著價格上漲,流動性挖礦還會帶來些什么呢?答案是:流動性挖礦收益。當價格上漲、流動性池更深、收益率推高這種良性反饋回路形成之后,就會讓所有加密資產陷入到這個「黑洞」里。

現在,如果我們考慮市場反身性特點,就會發現這個「黑洞效應」影響巨大。因為只要人們希望原生代幣的流動性挖礦收益更大,就會購買更多原生代幣,繼而推動代幣價格上漲,就像創造了一個能「自我實現」的預言。而這,就是為什么SNX代幣在短短九個月時間價格上漲50倍的原因。

大多數人沒有意識到的是,Uniswap和Balancer的大部分交易額都來自于套利交易,而不是流動性池,然而套利交易不會讓流動性池受益,只會讓礦工獲利。當然,由于費用較高,持續流動性池也會使得流動性池從套利交易中獲得更多價值。最后要說一點的是,市場反身性會在另一個方向上反轉,但其最終目標還是要讓流動性黑洞創造一個池,充當不可滲透的流動性護城河。

近三十日,以太坊上的穩定幣交易手續費可以占到全網手續費的35%左右,而在高位甚至可以接近以太坊全網交易費的50%.

1900/1/1 0:00:00編者按:本文來自白話區塊鏈,作者:一棵楊樹,Odaily星球日報經授權轉載。隨著“3.12”以來Crypto市場的逐步復蘇,迎來關鍵時刻的以太坊近來表現也愈發吸睛.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:NICKCHONG,譯者:Kyle,星球日報經授權發布。5月初,比特幣經歷了第三次區塊獎勵減半.

1900/1/1 0:00:00編者按:本文來自蜂巢財經News,作者:凱爾,Odaily星球日報經授權轉載。受制于美國監管,Telegram不得不放棄其區塊鏈網絡TON,5月13日,Telegram創始人PavelDurov.

1900/1/1 0:00:00編者按:本文來自Deribit德瑞的交易課,星球日報經授權發布。本播報由Deribit和Greeks.live聯合推出.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:SAMUELHAIG,Odaily星球日報經授權轉載.

1900/1/1 0:00:00