BTC/HKD-3.59%

BTC/HKD-3.59% ETH/HKD-3.98%

ETH/HKD-3.98% LTC/HKD-2.71%

LTC/HKD-2.71% ADA/HKD-5.28%

ADA/HKD-5.28% SOL/HKD-7.77%

SOL/HKD-7.77% XRP/HKD-5.36%

XRP/HKD-5.36%編者按:本文來自分布室,Odaily星球日報經授權轉載。TokenSets的風險

本文將重點討論資產管理自動化平臺TokenSets和去中心化協議SetProtocol交互時應注意的風險。在以太坊鏈上運行不同的去中心化金融DeFi或者開放式金融OpenFinance協議有很多風險,在用戶決定與這些應用程序進行交互之前需多加注意。分布室將整理列出在使用TokenSets平臺和與Set協議交互時應該注意的所有風險,以便投資者在購買Set時能夠做出更明智的決策。智能合約風險

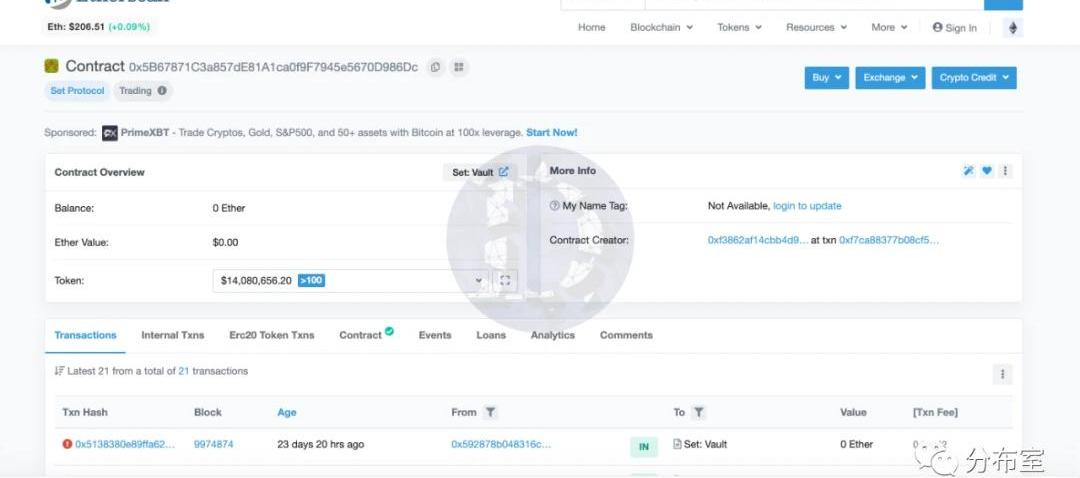

智能合約的安全性不容小覷,幾乎所有部署到以太坊主網的合約都經過了信譽良好的安全公司的審計。審計方面需要運行集成、場景、黑盒測試,執行內部智能合約的審計,以及通過運行建模以排除可能出現的情況。但即使某些代碼已經被審計和測試了很多次,仍然存在一些「邊緣情況」或缺陷,這可能會導致用戶資金的損失。Set協議系統的所有資金都存儲在SetProtocolVault智能合約中,用戶可以保護自己免受黑客的攻擊,并可以通過使用NexusMutual等平臺進行保護,從而避免資金損失。另一方面,很多平臺也會開放Bug獎勵計劃來鼓勵用戶提出建議。

YGG Japan投資的Web3錢包Stickey測試版將于今日上線:6月19日消息,Yield Guild Games(YGG)日本子DAO YGG Japan發文稱,其合作伙伴ForN將于6月19日推出名為Stickey的新Web3錢包應用程序的alpha版本,旨在為Web3游戲初學者提供用戶友好的UI/UX,用戶可通過手機號注冊進行NFT與加密貨幣交易。此外,該應用程序正在實現社區功能。

YGG Japan、Krypto Go與Infinity Ventures Crypto合資創建。[2023/6/19 21:46:44]

集中風險

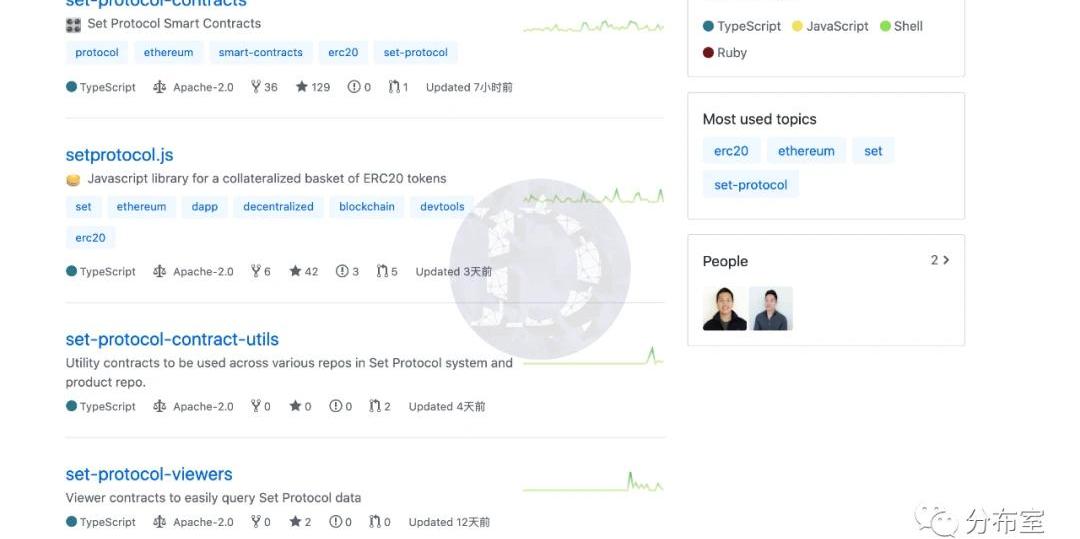

開發者希望Set協議系統盡可能的開放,因此所有代碼在Github上都是開源的,包括公開團隊成員等。

美聯儲戴利:若全球供應沒有出現理想復蘇,將采取更多加息措施:9月30日消息,美聯儲戴利表示,對美聯儲利率路徑預測的中值很滿意,預計到年底美聯儲利率路徑為4%-4.5%,2023年為4.5%-5%。在加息之后,預計至少在2023年整個時間里將保持利率穩定。如果通脹心理開始改變,或者全球供應沒有出現我們希望看到的復蘇,我們準備采取更多的加息措施。(金十)[2022/9/30 6:04:54]

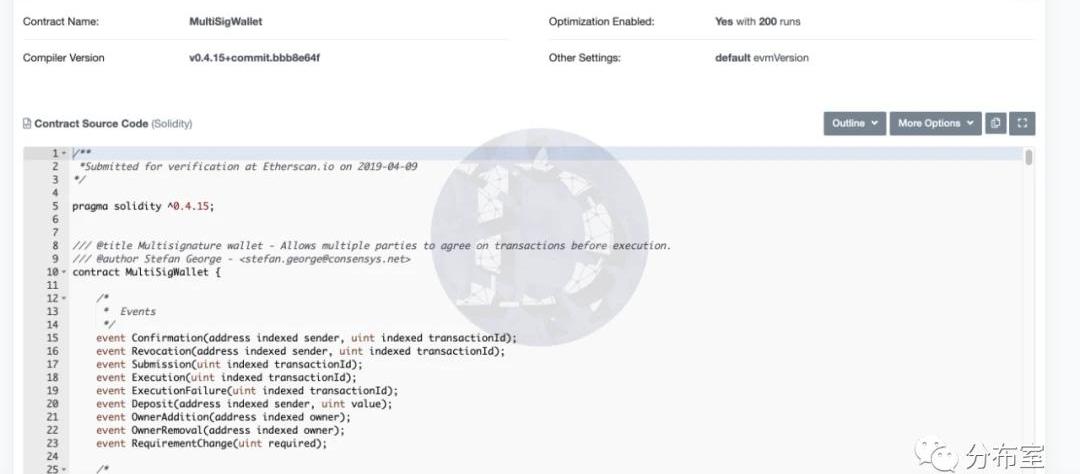

比如SetLabs公司在美國注冊,也就是說,SetLabs團隊保留了對協議的管理控制,管理成員有一個由2/3的多重簽名保護的管理密鑰。這個管理密鑰允許管理員在沒有延遲的時候隨時升級合約。

不過此密鑰目前不能用于訪問存儲在Set協議庫中的資金,也不能用于沒收或凍結用戶資金。但是,因為這個密鑰允許管理員任何時候升級或更改Set協議系統,所以理論上,任何訪問這個密鑰的人都可以推動對協議產生不好的影響或更改。Oracle風險

美OCC代理署長:穩定幣似乎是從銀行業借用概念而不受監管:10月11日消息,美國貨幣監理署(OCC)代理署長Michael Hsu在喬治城法律華盛頓特區金融科技周會議上表示,穩定幣似乎是從銀行業借用概念,卻又不受監管。穩定幣可能被視為“偽裝”的術語,該技術看起來很像銀行業,但沒有與傳統銀行業相同的規則。

他表示,“他們想借用銀行存款的想法,并認為你擁有的東西有與貨幣一樣的功能,只不過它是基于互聯網的。如果我們不小心,那是不對的。如果你不能用‘穩定幣’這個詞來形容它,你會怎么形容它?”(The Block)[2022/10/11 10:31:15]

與以太坊上的大多數DeFi或者OpenFinance協議一樣,Set協議嚴重依賴于預言機。利用預言機來為平臺提供價格數據、價格再平衡、計算費用和再平衡的觸發器。TokenSets上的每一對資產(如ETH/USD,LINK/USD等)基本使用第三方預言機或者多個平臺預言機的混合,然后使用這些預言機價格來計算用于觸發再平衡的指標(如ETH26EMA,ETH/BTCRSI等)。不過價格預言機也會帶來一定風險,比如它們提供給Set協議平臺的價格控制著Set何時開始其重新平衡過程。例如,假設當ETH目前價格是150美元,沒有達到原預定200美元的價格時,「20日均線交叉策略」將被重新調整。那么這里可能出現的一種攻擊場景是,如果個人或團體能夠獲得MakerETH/USD預言機的控制權,可能會向「20日均線交叉策略」提供200美元的錯誤價格甚至更高的的價格,從而觸發重新平衡過程。不過在這種情況下,可以采取一些預防措施,比如在開始重新平衡之前,需要對「啟動」重新平衡的智能合約進行一個函數調用。通過自動化機器人監視重新平衡并調用這個功能。在Oracle攻擊事件中,可以禁用這個機器人,并且不調用智能合約上的函數。不過這一方案也存在缺點,比如任何人都可以調用這個函數來觸發一個再平衡,從而暫停了阻止攻擊的過程。資產風險

Messari創始人:Genesis因三箭資本損失的12億美元或超過DCG歷史總凈收入:7月19日消息,Messari創始人Ryan Selkis表示,Genesis因三箭資本損失的12億美元,很有可能超過Digital Currency Group(DCG)歷史總凈收入。Grayscale總凈收入約為10億美元。Messari預估Genesis在2020年的收入為5000萬美元,假設去年收入增長5倍,并且一直保持30%的利潤率,額外的2億美元也會抹去該產品線的所有凈收入。

此前消息,加密貨幣經紀商Genesis Global Trading對現已破產的三箭資本提出了12億美元的索賠。Genesis的母公司Digital Currency Group(DCG)已經承擔了Genesis在該案中的部分債務,但目前尚不清楚有多少債務仍由Genesis承擔。[2022/7/19 2:24:09]

目前,可以將Set與許多資產抵押,比如:ETHWBTCUSDCDAILINKcUSDCcDAI而這些資產都有其獨特的風險特征,在決定購買和持有某種資產時都應該加以考慮,分布室將對這些主要資產進行簡單分析。1.WETH—非托管合約WETH基本上等同于「包裝過的」ETH。Set協議系統在將ETH存入Set時將ETH轉換成WETH,這一原因是ETH資產不符合以太坊上的ERC20代幣標準,因此,將其「包裝到」WETH中再轉換為ERC20代幣。不過用于「包裝」ETH的智能合約不受任何人的控制,這意味著WETH將被視為非托管合約。2.WBTC—交易對手風險WBTC,與WETH非常類似,但兩者還有一個關鍵的區別——它是100%托管和集中管理。WBTC計劃是由KyberNetwork和BitGo等合作領導的項目。簡而言之,以太坊網絡上生產的每一個WBTC都由BitGo控制的保險庫中的一個BTC支持。另一方面,WBTC智能合約也有暫停功能,即允許其中央操作者在任何時候凍結WBTC資產。那么如果調用此功能來凍結作為抵押存儲在Set中的WBTC,或者如果支持WBTC的BTC的保險庫被黑客攻擊,則預期由WBTC抵押的任何Set都將變得毫無價值。3.USDC—交易對手風險USDC是由Circle和Coinbase創建的一種與美元掛鉤的穩定幣,它是100%集中的,并且像WBTC一樣,它的智能合約中內置了暫停功能,允許Circle或Coinbase在任何時候凍結任何人的USDC資產。那么如果調用此功能來凍結作為抵押品存入Set中的USDC,則預期USDC擔保的任何資產都可能變得毫無價值。4.DAI—穩定性風險DAI穩定幣是MakerDAO體系的一部分,這意味著它受MakerDAO「去中心化治理」流程的支配。眾所周知,DAI也失去了與美元匯率的的掛鉤,只是一個由一系列復雜參數組成的「軟錨定」制度。雖然DAI不太可能變得一文不值,但如果DAI在Set重新平衡的過程中關閉「軟錨定」的設置,可能會影響Set的表現。5.ctoken(cUSDC和cDAI)—流動性和平臺風險復合代幣(ctoken)是復合協議的產物。它們是「計息」代幣,這意味著它們按復利規定的當前利率計息。其中TokenSets上許多Set使用cUSDC,一些使用cDAI。與ctoken相關的主要風險是如果在退出復合頭寸(如cUSDC或cDAI)的重新平衡期間,流動性池被過度利用,那么可能很難找到流動性來成功地完成基于ctoken的Set再平衡。此外,購買包含cUSDC或cDAI的Set也會讓用戶面臨復合平臺風險。例如,如果復合的智能被利用、黑客攻擊或以任何方式受到不利影響——這可能會對包含cUSDC或cDAI的Set產生可怕的影響。流動性風險

STEPN回應部分用戶被識別為Bot:服務器遭遇DDOS:金色財經報道,針對近日APP版本更新后部分真實用戶被識別為Bot一事,STEPEN官方發表回應表示,在極短時間內,服務器遭受了超過2500萬的DDOS 和龐大的數據量而使得網絡堵塞,AI收不到用戶的數據而默認用戶為Bot。目前已經恢復了網絡并加強了服務器,數據傳輸已經重新開放并保持穩定。同時改進了規則,對于網絡堵塞而造成的用戶數據延時制定了處理識別方案。用戶不需要擔心再次被識別為Bot。[2022/6/5 4:02:37]

Set的再平衡是在以太坊上發生的一些最大的鏈上交易。雖然從SetProtocol的增長角度來看,這是令人鼓舞的,但它也帶來了其自身體系的一組風險。其中主要的風險是沒有足夠的流動性,或者沒有足夠多的人參與再平衡以成功地完成它。流動性風險的一個例子是在黑色星期四發生在MakerDAO系統上的事情。由于以太坊區塊鏈的擁塞,通常在MakerDAO清算拍賣中競標的keeper機器人無法處理他們的交易,這意味著金庫被以0美元的價格對基礎抵押品進行了清算。這導致了MakerDAO系統擔保抵押不足,并給用戶帶來了損失。以上僅是DeFi中流動性風險的一個示例,并不適用于SetProtocol,因為如果在重新平衡期間沒有做市商出價(且失敗期結束)的情況下,合約可能使拍賣失敗并回到默認狀態就像平衡從未發生過一樣。如果有出價,而拍賣失敗期已過,則Set進入撤回狀態,然后用戶就可以贖回他們的抵押品。值得注意的是,到目前為止,還沒有任何一種再平衡失敗,大多數再平衡都出現了0.5%到1%的下滑。網站宕機風險

TokenSets網站是一個允許任何人與Set協議智能合約進行交互的接口,由SetLabs以100%集中的方式設計、開發和維護,不過管理員不能隨意控制或限制用戶對Set協議智能合約的訪問。不過如果在TokenSets網站離線的情況下,可以按照官方提供的指南與Set協議系統進行交互。它將通過使用第三方工具,如MyEtherWallet或Etherscan,指導用戶如何購買和出售Set。Set仍然能夠通過調用智能合約上的相關功能來實現再平衡,這些功能是通過使用上述第三方工具實現的,不過第三方工具仍然存在一定的延遲或者兼容性問題。設置性能風險

當購買TokenSets上的Set時,就是在買入一套代幣化的交易策略,這種策略本身就帶有一系列的性能風險。因為沒有任何交易策略能保證賺錢,用戶在決定是否購買并持有Set時應該意識到這一點。每個Set的所有性能指標都顯示在TokenSets網站上,并且當每一次重新平衡在鏈上完成時,也可以從以太坊區塊鏈中導出。交易風險

雖然TokenSets上的每個RoboSet完全由智能合約控制,但每個SocialTradingSet則由各自的交易員控制。雖然交易員不能獲得用戶資金,但他們有能力:隨時更改套餐費用(延遲5天)停止重新平衡他們的設置或在沒有通知的情況下離開平臺引發不穩定的再平衡或「失控」(再平衡啟動后有30分鐘的窗口期,用戶可以在那里提取資金)正如分布室上文提到的,沒有一個交易策略是完美的,交易者可能會在市場上表現不佳,這也可能會導致用戶的損失。

作者|秦曉峰編輯|郝方舟出品|Odaily星球日報 據MXC抹茶官方公告,北京時間今天上午11點,MXC抹茶新版永續合約Web版本,APP正式版本將于6月8日11點上線.

1900/1/1 0:00:00據DefiMaketCap統計,6月9日,Defi領域的代幣總市值已經達到了20億美元,這個數字對于加密貨幣領域來說,算是一個具有提振效果的數字.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:RobertStevens,譯者:Wendy,星球日報經授權發布.

1900/1/1 0:00:00編者按:本文來自 風火輪社區 ,作者:佩佩,Odaily星球日報經授權轉載。每次當“coinbase效應”開始被廣泛提及的時候,似乎預示著進入山寨季,不過別忘了,當下的這些“明星”,如果是從兩三.

1900/1/1 0:00:00文|黃雪姣編輯|郝方舟出品|Odaily星球日報 一個月前,比特大陸因“工商局搶營業執照”上了熱搜。各路人馬叉腰圍觀,公司員工自嘲調侃.

1900/1/1 0:00:00編者按:本文來自威廉閑談,作者:陳威廉,Odaily星球日報經授權轉載。開頭先問大家一個問題:2020年你在幣圈賺錢了嗎?如果你賺錢了,那么回答第二個問題:你的幣多了嗎?2020年1月1日,比特.

1900/1/1 0:00:00