BTC/HKD+0.69%

BTC/HKD+0.69% ETH/HKD+0.54%

ETH/HKD+0.54% LTC/HKD-1.05%

LTC/HKD-1.05% ADA/HKD-0.51%

ADA/HKD-0.51% SOL/HKD+1.35%

SOL/HKD+1.35% XRP/HKD+0.21%

XRP/HKD+0.21%我們認為DeFi是對目前金融行業的有益補充。后期隨著DeFi的日漸成熟與區塊鏈技術的迭代,DeFi將扮演更多、更重要的角色,甚至主導未來“代碼世界”的金融體系也未可知。

通證通研究院×FENBUSHI DIGITAL聯合出品

文:宋雙杰,CFA;王新剛

特別顧問:沈波;Rin

導讀

2018年8月,Dharma Labs聯合創始人和首席運營官Brendan Forster一篇《Announcing De.Fi,A Community for Decentralized Finance Platforms》宣告了DeFi(Decentralized Finance,多翻譯為分散式金融或開放式金融)的誕生。

摘要

DeFi歷經了“服務于金融業”到“徹底改變金融業”的轉變。

DeFi概念大熱,金融業是區塊鏈技術應用的重點發展方向,近期頭部項目卓越的市場表現,使得“DeFi”更加深入人心。

金融是現代經濟的核心,可劃分為:貨幣金融服務、資本市場服務、保險業、其他金融業四大類。對應的金融中介分別為銀行、證券公司、保險公司和信托公司等。

DeFi與金融/金融中介可優勢互補。DeFi無差別但有條件的準入有可能進一步擴大金融的覆蓋范圍;DeFi采用區塊鏈技術,可提高交易數據透明度,確保交易的不可逆和一定程度的審查抵制,在防止政權主體惡意通貨膨脹方面具備一定優勢。

但是在覆蓋全體用戶方面DeFi與金融都束手無策。此外DeFi不可避免的面臨著技術和落地應用的風險。

DeFi概念產生以來,目前符合條件的區塊鏈項目已有上千個,多集中于發行通證、融資、交易和相關金融工具類領域。

DeFIL2.0 DFL-USDT LP池資金突破1200萬美金:據最新數據顯示,截止 2021年8月20日10:00 UTC+8,Filecoin去中心化金融服務平臺DeFIL2.0 總鎖倉價值TVL超1.6億美金,Uniswap中DFL-USDT LP池資金突破1200萬美金,全球實時排名第57名。

DeFIL 2.0主網正式上線標志著DeFIL從一個去中心化借貸協議全面升級為Filecoin生態去中心化金融服務平臺,同時打造了一個集算力NFT、永續算力通證、DeFi借貸、流動性挖礦、增強挖礦收益機制、DAO治理等一體化的去中心化金融生態。[2021/8/20 22:26:12]

區塊鏈項目MakerDAO具備發行穩定通證和抵押融資的職能,初步具備了“通證銀行”的雛形。然而,MakerDAO通證的發行機制功能單一,為現實社會賦能作用存疑,并存在波動性風險和流動性風險。

目錄

1 DeFi的野望

1.1 DeFi:從改良到革命

1.2 DeFi熱度逐步提升

2 合作共贏賽過兩強相爭

2.1 金融是現代經濟的核心

2.2 DeFi與金融/金融中介:優劣互補、弊端同存

3 總結

3.1 DeFi類項目數量較多,以ETH公鏈為主陣地

3.2 “通證銀行”的先行者:MakerDAO

3.3 DeFi:“代碼世界”的主宰

正文

2018年8月Dharma Labs聯合創始人和首席運營官Brendan Forster一篇《Announcing De.Fi,A Community for Decentralized Finance Platforms》宣告了DeFi(Decentralized Finance,多翻譯為分散式金融或開放式金融)的誕生。

Lotus市場總監陳培龍:Defi趨勢已經出來,而且未來是可以長期可持續發展的:由Lotus總冠名,金色財經、鏈上ChainUP主辦,BTSLabs、Vtrading協辦,深圳多家區塊鏈企業聯合贊助的金色LIVE在深圳首家區塊鏈酒吧BTCLOUNGE舉辦。 Lotus市場總監陳培龍在演講《圓桌論壇2:專家眼中的安全之道》中表示,作為目前Defi的浪潮當中,很多人最關心的,我相信并不是我的本金的安全問題,而是我的投資回報率能不能可持續?這才是最關鍵的吧。

接下來我覺得作為Defi的安全,我覺得更多的不僅是從審計報告,我覺得更多的是需要一些權威的機構去分析它的安全,因為其實普通幣圈的用戶來講很難去辨別這個項目到底是否真的安全,以及它未來的持續性。我覺得下一步可能更多可以配合交易所,比如說交易所可能會聯合火幣或者幣安鏈本身的項目,同時進行宣傳。其實作為交易所來講,對每個項目的審控,以及把關會非常的嚴,下一步來講,它的安全我覺得可以參照一些交易所聯合Defi的一些項目,我覺得是未來一個很好的挖礦投資的機會。[2021/3/17 18:53:53]

1 DeFi的野望

1.1 DeFi:從改良到革命

DeFi概念歷經迭代,已從最初的“金融的改良者”逐漸向“金融的革命者”演化,區塊鏈技術開始從服務于金融轉變為對金融的重塑。

BrendanForster對DeFi作過基本的界定:DeFi是一個分散的金融平臺社區,社區中的項目需要滿足四個條件,“采用區塊鏈技術,服務于金融業,代碼開源,有一定規模的開發人員群體”。據以上定義,Brendan Forster對基于ETH公鏈運行的DeFi類項目進行了梳理。迄今為止,Brendan Forster對DeFi的定義仍極具影響力。

進入2019年后,受惠于區塊鏈行業生態的不斷完善,業內對DeFi的內涵和外延進行了拓展:利用開源軟件和分散式網絡將傳統金融產品轉變為無信任且透明的協議的運動。據此,DeFi不僅包括基于ETH網絡的服務于金融行業(或提供金融服務)的開源區塊鏈項目,也包含發行通證并用于支付結算的Bitcoin、Stellar等。

DeFi 概念板塊今日平均跌幅為0.26%:金色財經行情顯示,DeFi 概念板塊今日平均跌幅為0.26%。47個幣種中19個上漲,28個下跌,其中領漲幣種為:BNT(+38.39%)、TRB(+5.94%)、SRM(+4.78%)。領跌幣種為:BAND(-7.31%)、WAVES(-7.15%)、HDAO(-6.93%)。[2020/12/16 15:20:13]

1.2 DeFi熱度逐步提升

區塊鏈或成為類“DeFi”等新概念產生的母體。Bitcoin產生不過十年,區塊鏈一詞的提出則要更新。如“互聯網”產生之后,諸多基于互聯網基礎設施或應用的概念、詞匯噴涌而出一般,“區塊鏈”概念,在不久的將來極有可能會成為該領域“新生概念”的母體。前有Decentralized Finance,同理若未來出現Decentralized Education(分布式教育)、Decentralized Storage(分布式存儲)、Decentralized Communication(分布式通訊)等新概念也不足為奇。

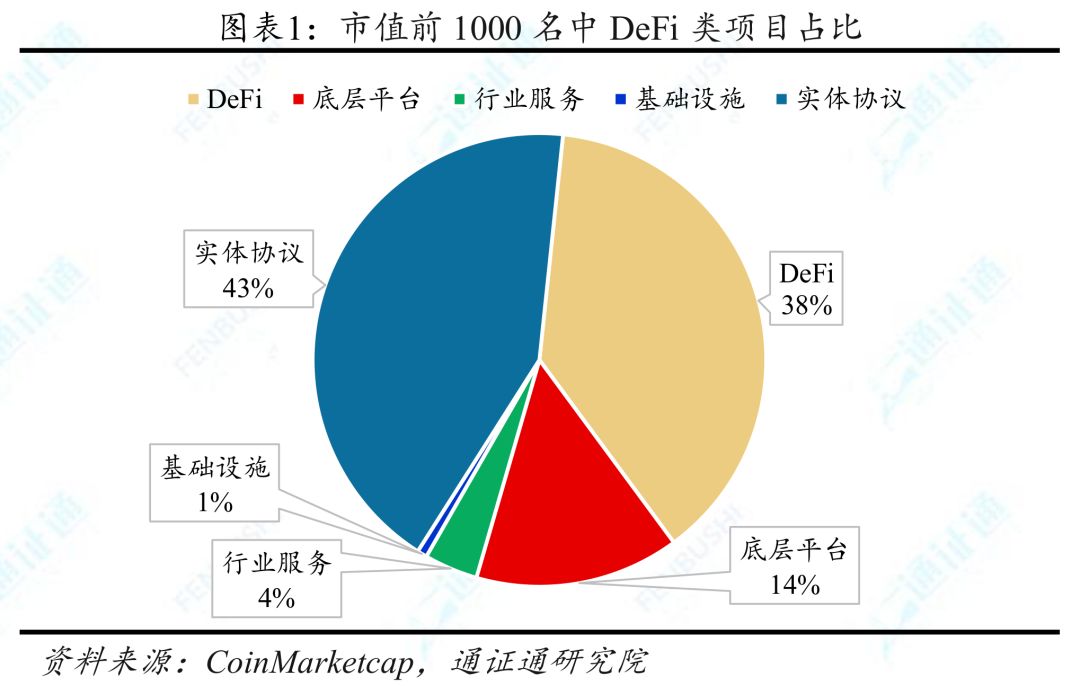

金融業是區塊鏈技術應用的重點發展方向,有超過三分之一的區塊鏈項目可歸類為DeFi。以學界對金融的定義為準,并根據BICS(Blockchain Industry Classification Standard)分類,在目前市值前1000名的通證中,至少有38%的區塊鏈項目直接服務于金融行業,包括非銀金融、錢包&交易、通證資管、穩定通證、銀行服務和支付結算。

DeFi類頭部項目卓越的市場表現,使得“DeFi”更加深入人心。MakerDAO是目前ETH網絡上市值最高的DeFi類項目。據CoinMarketcap,2018年1月至今,MakerDAO市值排名穩中有升,已從40余名上升至20名左右,另自2019年2月份之后,市值增幅遠超主流通證,表現卓越。MakerDAO通證MKR具備通縮屬性是原因之一。

BitOoda:BitMEX事件或促使監管機構關注DeFi領域:金色財經報道,金融服務平臺BitOoda表示,對BitMEX的最新打擊可能會使監管機構的目光轉向DeFi領域。此外,BitOoda表示,那些繼續依賴自我監管的平臺和協議可能會吸引最少的監管關注。[2020/10/7]

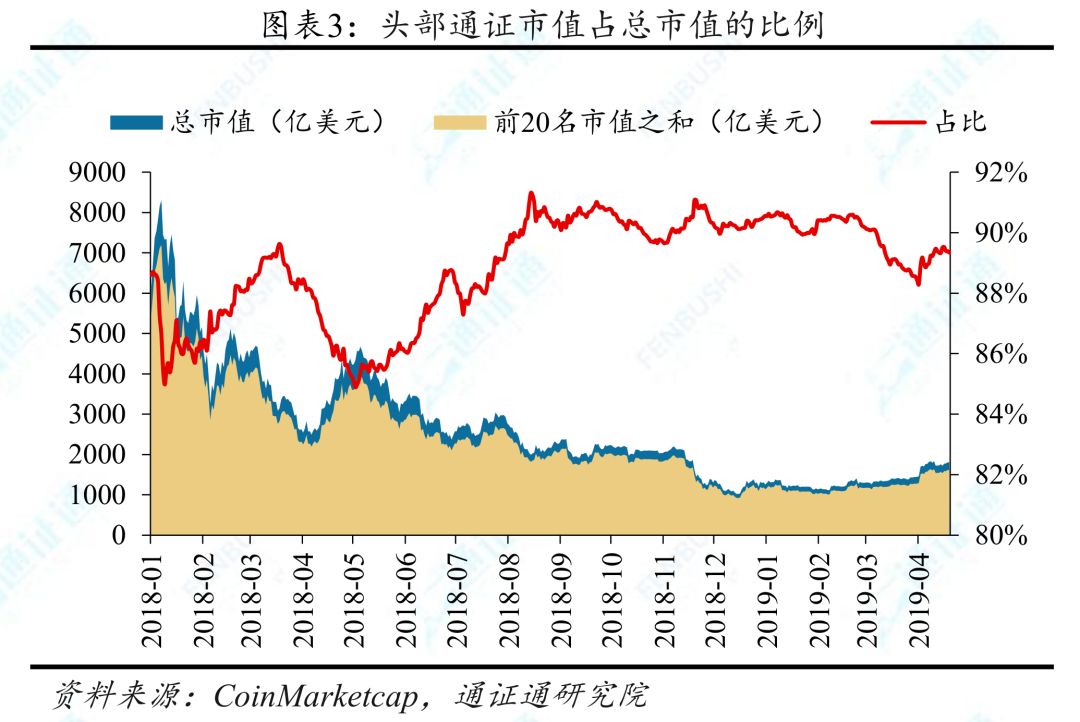

通證市場格局已基本形成,相較與頭部區塊鏈項目的直接競爭,基于現有格局的創新是一條更容易的“賽道”。BTC和區塊鏈概念的產生,是跌宕起伏的十年,目前為止,以BTC為代表的前20名主流通證的市值長期占市場總量的88%-90%,并且排名比較穩固。這些通證所代表的區塊鏈項目分布于支付結算、操作平臺、銀行服務、錢包&交易、穩定通證和通證服務等領域。基于現有市場格局的創新,不僅可以避開與這些頭部項目的直接競爭,而且能夠享受到原生用戶沉淀,不失為一種“雙贏”的選擇。

2 合作共贏賽過兩強相爭

2.1 金融是現代經濟的核心

金融指跨越時間和空間的價值流通,是現代經濟的核心。狹義的金融指貨幣資金的融通,是以銀行為中心的各種形式的信用活動以及在信用基礎上組織起來的貨幣流通。廣義的金融是一個縱橫交叉、內外聯通、多維性、多層次的立體系統,是由多種要素組合而又相互制約、相互作用的龐大系統。

金融中介是商品經濟和金融發展的必然產物。據中國人民銀行,金融業可劃分為:貨幣金融服務、資本市場服務、保險業、其他金融業四大類。對應的金融中介可劃分為銀行、證券公司、保險公司信托公司等,分別承擔著社會經濟發展在貨幣發行、支付、融資、投資、信息交易和風險交易方面的需求。隨著商品經濟、貨幣和信用關系的逐漸形成,金融中介自發產生了。早期的金融機構為滿足社會經濟的支付需求多以貨幣的存管和兌換為主。當資金融通成為高頻的經濟活動后,供求雙方都需要由專門的機構為其提供融資服務,存貸類的金融中介——銀行便應運而生。隨著經濟的發展,一方面政府、企業等出現長期性的資金需求,另一方面社會貨幣累積量逐漸增加,個體投資需求被激發。在信用關系普及、信用形式多樣和股份公司產生后,出現了與債券、股票等有價證券有關的投資性需求和技術性服務需求,由此產生了投資類金融中介。金融市場的逐漸擴大,其復雜化和專業化程度也越來越高,為降低信息搜集成本,提高決策的效率和準確性,信息類金融中介開始出現。伴隨著社會經濟的進步,風險防范意識逐漸萌發,保障類金融中介機構也應運而生。

Set Protocol計劃推出DeFi領域的交易策略Set V2,支持多資產和流動性挖礦:去中心化資產管理協議Set Protocol宣布即將推出專注于DeFi領域的Set V2,該迭代版本注重為用戶、交易員、做市商和開發人員提供工具。對用戶來說,增加對DeFi代幣、穩定幣、合成資產等多資產支持。支持流動性挖礦,同時節約Gas費。[2020/8/5]

2.2 DeFi與金融/金融中介:優劣互補、弊端同存

DeFi與金融/金融中介相比,各具優勢,可進行一定的互補,達到“雙贏”局面。DeFi倡導無差別但有條件(有對資產要求的條件)的準入,區塊鏈技術的采用保證了交易數據的高透明度,交易的不可逆和一定程度抵制審查的作用。金融與金融中介歷史悠久,具有深厚的社會基礎和廣泛的覆蓋人群(基于信用與風險控制)。

DeFi無差別但有條件的準入有可能進一步擴大金融的覆蓋范圍。就目前行業發展現狀來講,DeFi的進入除用戶教育的門檻外,更重要的是DeFi對用戶資產的審查(如MakerDAO),即在擁有一定量的通證資產的前提下,用戶才能真正進入并使用DeFi。金融伴隨著人類社會的發展而不斷演進,擁有深厚的社會基礎和廣泛的覆蓋人群。基于通證資產的DeFi用戶與基于信用的金融用戶可能存在較高重疊,但是,在理論上依舊存在傳統金融尚未覆蓋的DeFi用戶。

DeFi采用區塊鏈技術,可提高交易數據透明度,確保交易的不可逆和一定程度的審查抵制。DeFi在防止政權主體惡意通貨膨脹方面具備一定優勢。區塊鏈技術具備源代碼開放,交易行為不可逆,交易信息不可篡改、公開可查詢和交易標的(通證)可溯源等特性。相較于傳統金融業,DeFi信息透明度顯著提高。源代碼開放和非中心化運行的機制在防止政權主體惡意通貨膨脹方面具備一定優勢。

在用戶觸達方面,DeFi與金融都存在覆蓋范圍不足的弊端。此外,鑒于行業發展現狀,DeFi還面臨著技術風險和落地應用存疑的劣勢。雖然傳統金融產生日久,并已滲透至社會生活的方方面面,但基于信用和風險控制,依舊有一定的社會群體無法享受金融服務。而DeFi基于通證資產的用戶準入,在現階段已將大多數群體排除在外。技術風險和落地應用是整個區塊鏈行業所面臨的風險,DeFi也不可避免。

3 DeFi前景:百舸爭流千帆競

3.1 DeFi類項目數量較多,以ETH公鏈為主陣地

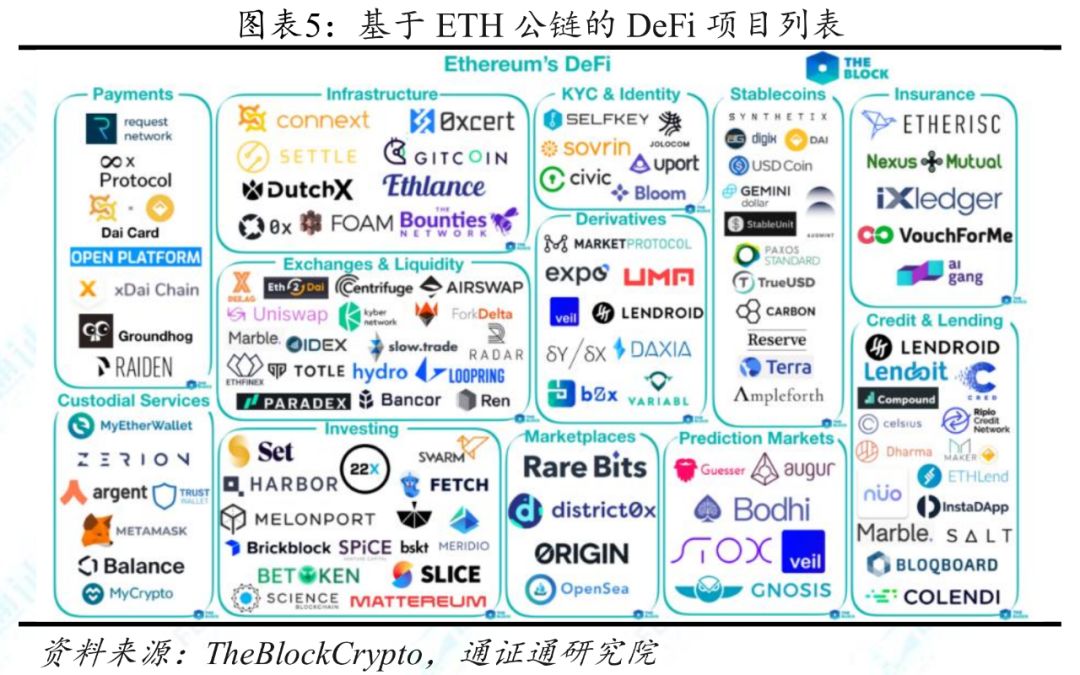

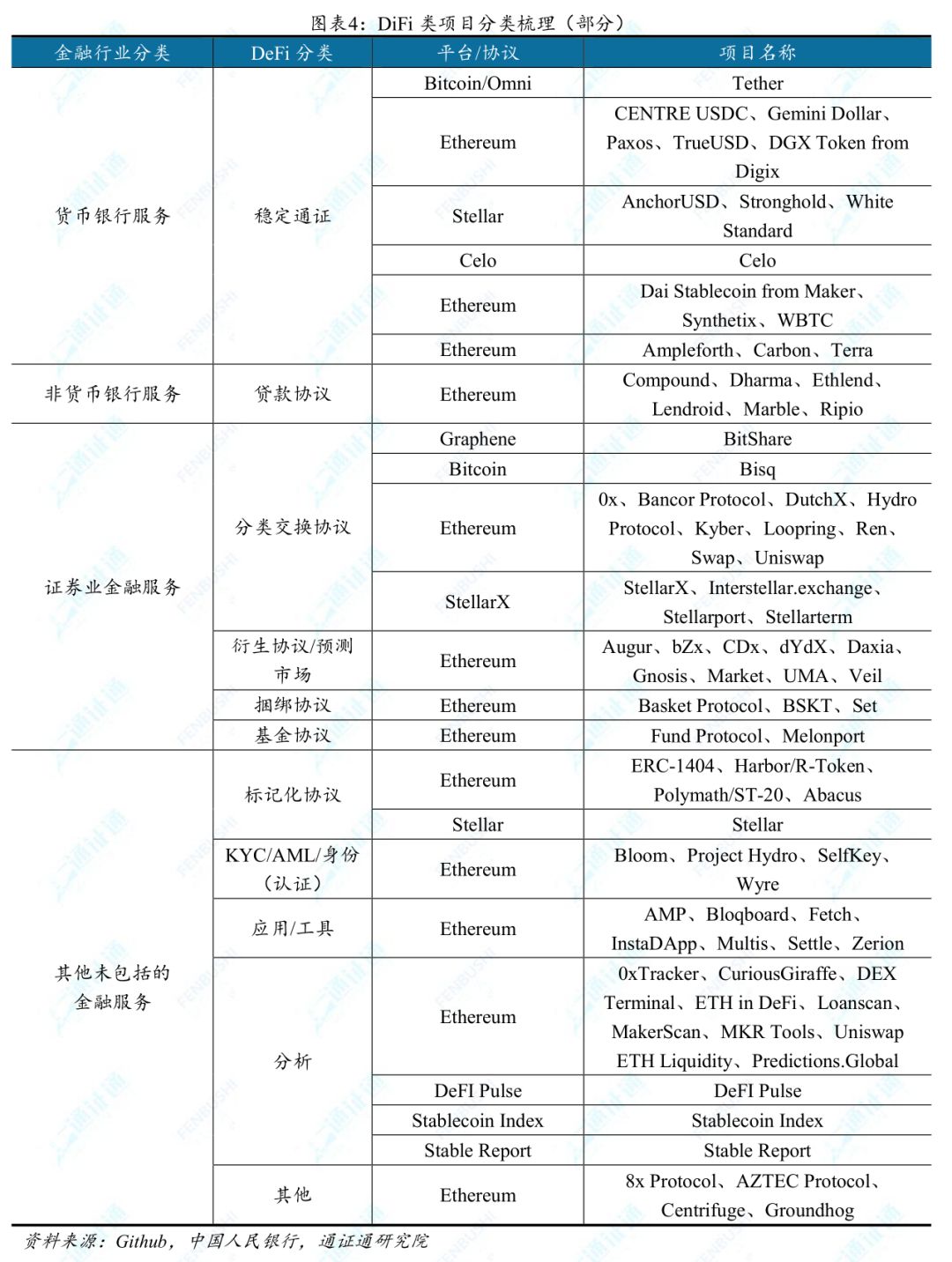

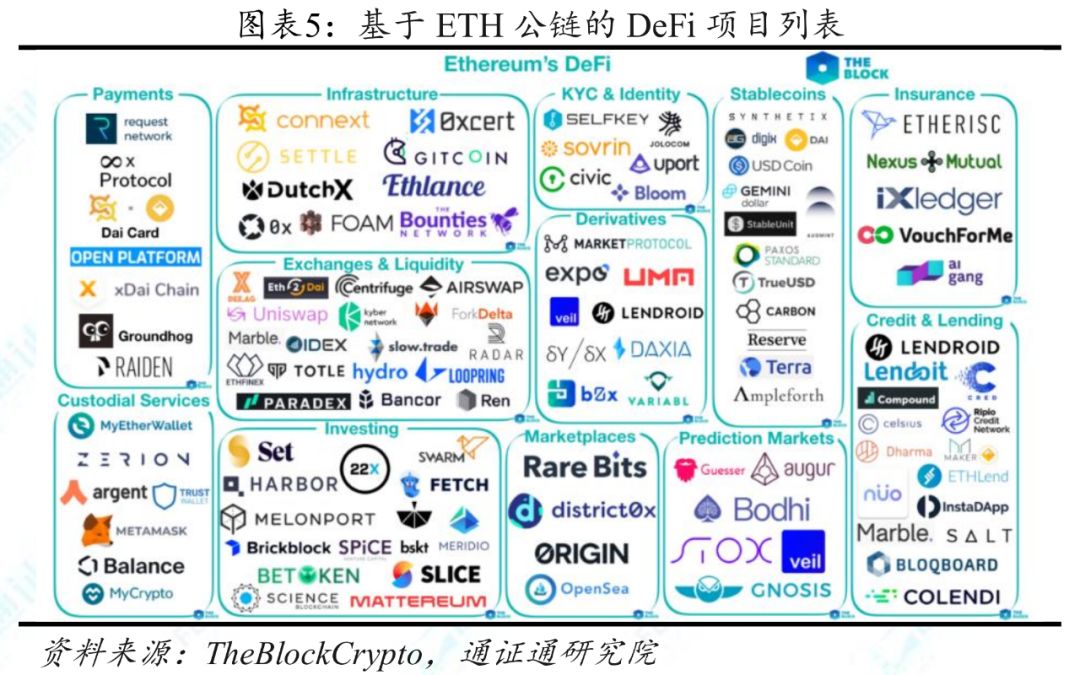

DeFi概念產生以來,目前符合條件的區塊鏈項目已有上千個。據Github,DeFi可分為分散交換協議、穩定通證、貸款協議、衍生協議/預測市場等。據金融業的劃分標準,可將DeFi重新分為:貨幣銀行服務(如發行穩定通證)、非貨幣銀行服務(如貸款協議)、證券業金融服務(如分類交換協議、衍生協議/預測市場、捆綁協議、基金協議),其他未包括的金融服務(如標記化協議、KYC/AML/身份認證、應用/工具、分析、其他)。顯而易見的是,現階段DeFi多集中于發行通證、融資、交易和相關金融工具類領域。

部署于Ethereum公鏈的DeFi類項目為數最多。一方面由于Ethereum公鏈出現時間較早,并且是第一個支持智能合約的公鏈項目,成為早期DeFi類項目開發者的首選。另一方面,DeFi概念的創造者Brendan Forster是Dharma Labs的聯合創始人,而該項目也基于Ethereum公鏈開發,此外表現最為耀眼的MakerDAO亦是如此。

3.2 “通證銀行”的先行者:MakerDAO

區塊鏈項目MakerDAO具備發行穩定通證和抵押融資的職能,從金融的產生與歷史進程看,初步具備了“通證銀行”的雛形。

MakerDAO可發行穩定通證DAI,DAI由通證超額抵押擔保發行,和美元保持1:1錨定,是目前為止規模最大的非中心化穩定通證。MakerDAO基于ETH網絡運行,DAI是其內部的穩定通證,發行方式分兩種:一種是用戶可以使用Maker平臺的智能合約,通過對持有的ETH通證進行抵押,創建CDP(Collateralized Debt Positions,抵押債倉),隨后CDP賬戶的持有者就可以在抵押品支持的額度內生成穩定通證DAI。另一種即通過OTCMaker數字通證交易平臺,使用法幣買賣DAI。

MakerDAO滿足了投資者的融資需求。在傳統金融領域,出于風險控制的要求,銀行等金融中介對中小企業和個人融資方面有嚴格限制。DAI的發行方式之一即通過抵押ETH創建CDP。理論上,只要擁有ETH即可通過MakerDAO獲得一定比例的融資,用于擴大收益或對沖風險。據官方公布的數據,截至2019年4月底,已有超過230萬枚ETH鎖定在Maker的智能合約中,DAI的總供應量達8307萬美元。

在目前的金融體系中,銀行占據著重要的一環,可能不僅擔負著依據國家政策和經濟運行情況發行貨幣的重任(如美聯儲),而且有參與調控宏微觀經濟、構建社會信用體系、監督社會經濟運行狀況等職能。與銀行相比,MakerDAO通證的發行機制功能單一,為現實社會賦能作用存疑,MakerDAO未來很可能拓展其功能機制。

MakerDAO存在波動性風險和流動性風險。在MakerDAO系統中,DAI的產生方式之一為抵押ETH通證,目前通證市場的波動性較大,日內10%的振幅并不罕見,因此理論上存在通證價格大幅下挫導致抵押品不足以覆蓋貸款額度的情況。由于目前MakerDAO僅支持ETH通證的質押,況且自2019年以來,鎖定在MakerDAO系統中的ETH增幅明顯,3月份為200余萬枚,4月則增加至230萬,長此以往將會影響ETH的市場流動性。

3.3 DeFi:“代碼世界”的主宰

DeFi采用的區塊鏈技術具有可溯源、不可篡改和高透明度的特性,是對目前金融行業的有益補充。后期隨著DeFi的日漸成熟與區塊鏈技術的迭代,DeFi將扮演更多、更重要的角色,甚至主導未來“代碼世界”的金融體系也未可知。但就行業發展現狀來講,社會需求、公鏈性能和用戶教育等都是DeFi發展道路上的“攔路虎”。

真痛點還是偽需求,暫時還不能下確切的結論。以穩定通證和通證交易為例:在穩定通證領域,近期USDT事件的不斷發酵,非中心化穩定通證的發行無疑更能增強投資者的信心;在通證交易領域,如非中心化交易平臺,無論在用戶基數還是在性能方面,還不具備挑戰中心化通證交易平臺的實力。

公鏈性能是發展瓶頸之一。目前絕大多數的DeFi類項目都基于少數幾個公鏈進行開發,而就目前的技術迭代來講,多數公鏈并不支持較高的TPS,這無疑會限制對交易速率要求較高的DeFi類項目的部署。

用戶教育成本可能較高。現代銀行產生已逾300年,尚且有大量人群不能自如使用。區塊鏈和BTC產生也不過十年,非中心化穩定通證和交易平臺的崛起時間則更晚,用戶教育的時間與成本可能較高。

雖然存在上述問題,但大概率是由行業發展現狀所致。現階段的DeFi如欲獲得長足發展,扮演金融在內容和形式上的補充者而非替代者是可行方案之一。DeFi無需準入的優勢將會助力金融業拓展服務內容和覆蓋范圍,利用較低的信任成本使得服務對象多元化。區塊鏈技術在金融的領域的應用將會帶來相對安全、信任、效率和一定程度上商業模式的重構。

歲末的臺灣,“元宇宙”成了最熱門的產業話題:科技業人士紛紛表態看好元宇宙前景與商機;相關概念的上市上柜公司股票續揚;更多的企業與人才希望搭乘“元宇宙”快車.

1900/1/1 0:00:00來自高盛的由 Rod Hall 領導的華爾街銀行分析師在周二發布的一份報告中稱,區塊鏈是自 TCP/IP 和 HTML“在 1990 年代引入互聯網”以來出現的最具破壞性的技術趨勢之一.

1900/1/1 0:00:00根據《關于組織申報區塊鏈創新應用試點的通知》(中網辦秘字〔2021〕1482號),中央網信辦、中央宣傳部、國務院辦公廳[電子政務辦公室]、最高人民法院、最高人民檢察院、教育部、工業和信息化部、民.

1900/1/1 0:00:00在過去十年里,我們見證了娛樂行業的巨大轉變。近 100 年來,制片廠始終決定著哪些演員有足夠的運氣和實力成為明星。但到了 21 世紀,一切都改變了。攝影機專注的鏡頭從職業演員轉向了日常的普通人.

1900/1/1 0:00:00從 Amphora 合并研討會回來后,各客戶端團隊一直在努力實現最新版本的合并規范,并在?devnets?(開發者網絡)上進行測試.

1900/1/1 0:00:00什么是元宇宙?誰在建造元宇宙?什么是GameFi?NFT在GameFi 中的作用基于NFT的區塊鏈游戲實驗GameFi簡史GameFi價值有多大?在哪里可以找到GameFi中的alpha推進Ga.

1900/1/1 0:00:00